|

Опрос

|

реклама

Быстрый переход

Теперь Windows 11 для Arm может скачать любой желающий — Microsoft выпустила ISO-образ

14.11.2024 [13:08],

Павел Котов

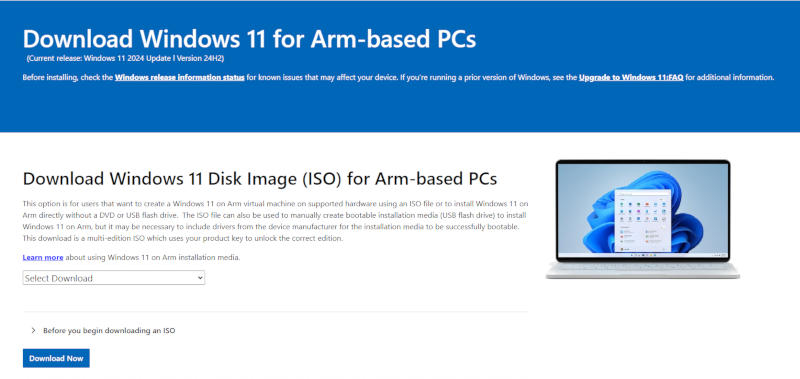

Компьютеры на Arm-чипах Qualcomm Snapdragon X поступили в продажу уже несколько месяцев назад, но Microsoft до настоящего момента не предлагала простого варианта загрузить ISO-образ системы как для устройств с процессорами x86. Сейчас такая возможность появилась.

Источник изображения: BoliviaInteligente / unsplash.com Windows уже не первый год поддерживает работу на архитектуре Arm, но соответствующая версия системы до сих пор не была доступна в виде готового к установке образа. Владельцам таких компьютеров приходилось регистрироваться в программе Windows Insider и использовать образы виртуальных дисков. В октябре Microsoft пообещала выпустить Windows 11 для компьютеров с Arm-процессорами и теперь выполнила это обещание.

Источник изображения: microsoft.com В разделе загрузки Windows 11 появился образ для Arm-компьютеров, и его размер составляет 5 Гбайт. Для работы этого варианта системы требуется ПК с соответствующим чипом, например, Snapdragon X. Не у каждого ноутбука на этом чипе есть образ для восстановления системы, поэтому наличие такой возможности владельцы этих компьютеров оценят. Процессоры серии Snapdragon X поддерживаются этим ISO «из коробки», поэтому платформа должна устанавливаться без лишних сложностей. Но для полноценной работы системы придётся загрузить и установить дополнительные драйверы. Владельцам машин на более старых чипах Snapdragon придётся добавить их поддержку в образ системы. Ранее стало известно, что собственную платформу ПК готовит Nvidia — чип получит Arm-процессор и «зелёную» графику. Для устройств на этой платформе также потребуется образ Windows в версии Arm. Количество моделей ПК с Windows на основе Arm-процессоров Qualcomm утроилось с мая

08.11.2024 [06:04],

Алексей Разин

Нарушить гегемонию x86-совместимой архитектуры в сегменте потребительских ПК уже несколько лет подряд пытаются довольно влиятельные компании, и руководство Qualcomm на недавней квартальной конференции заявило, что количество моделей компьютеров на основе Arm-совместимых процессоров Snapdragon X Plus выросло по сравнению с маем этого года с 20 до 58 штук.

Источник изображения: Qualcomm Другими словами, примерно за шесть месяцев ассортимент персональных компьютеров под управлением Windows, основанных на процессорах Qualcomm с архитектурой Arm, расширился почти втрое. Разумеется, наличие на рынке тех или иных моделей ноутбуков ещё не гарантирует им высоких объёмов продаж, но расширение выбора хотя бы снизит цены для конечных потребителей, поскольку первые ноутбуки такого класса стоили весьма дорого. Конечно, на фоне сотен моделей ноутбуков на базе x86-совместимых процессоров Intel и AMD, которые появляются на рынке ежегодно, несколько десятков носителей процессоров Qualcomm кажутся довольно скромной величиной, но для относительно молодой и специфической платформы это уже большой успех. Высокая производительность и хороший уровень автономности, обеспечиваемый ноутбуками на базе Arm-совместимых процессоров нового поколения, как правило, меркнут на фоне проблем с совместимостью программного обеспечения, которые всё ещё сохраняются. Microsoft расширит поддержку игр и приложений в эмуляторе Prism для платформы Windows on Arm

07.11.2024 [11:31],

Дмитрий Федоров

Microsoft тестирует новый эмулятор Prism для Windows on Arm (WoA), расширяющий возможности ноутбуков экосистемы Copilot Plus PC с процессорами Qualcomm Snapdragon X Elite и X Plus. В версии Windows 11 Insider Preview Build 27744, доступной на канале Canary, устройства на базе Arm смогут эмулировать больше x86-инструкций, таких как AVX, AVX2, BMI, FMA и F16C, что обеспечит совместимость с играми и другими приложениями, требующими высокой вычислительной мощности.

Источник изображений: Microsoft Эти функции особенно важны для ресурсоёмких приложений и игр, таких как Starfield и Helldivers 2, которые активно используют AVX2 и ранее были недоступны для платформы WoA. С процессорами Qualcomm Snapdragon X Elite и X Plus ноутбуки на базе WoA получат возможности, которые раньше были доступны только системам на x86. Благодаря эмулятору Prism Arm-ноутбуки смогут запускать ресурсоёмкие приложения, работающие на архитектуре x86, что позволит им эффективнее конкурировать с традиционными платформами. Однако данное обновление поддерживает только 64-битные приложения: 32-битное программное обеспечение (ПО) не сможет воспользоваться возможностями нового эмулятора и, соответственно, не получит поддержку инструкций AVX2 и других. Microsoft предупреждает, что это ограничение может вызвать проблемы с некоторыми программами, особенно со старыми версиями, которым для полной совместимости может потребоваться адаптация под ARM64. В последние годы Microsoft активно продвигает платформу ARM64, и многие известные приложения, такие как Photoshop, Hulu и Chrome, уже имеют нативные версии для WoA. Тем не менее, значительное количество профессионального ПО всё ещё нуждается в эмуляции, и даже с обновлённым эмулятором некоторые из них функционируют в ограниченном режиме. Например, Adobe тестирует Premiere Pro 25 на ARM64-устройствах и продолжает разработку полноценной нативной версии для этой архитектуры. Arm разочаровала инвесторов слабым прогнозом на текущий квартал

07.11.2024 [08:20],

Алексей Разин

Ведущий разработчик процессорных архитектур, британская компания Arm, на этой неделе опубликовала результаты деятельности в минувшем квартале, а также дала прогноз по выручке на текущий, который разочаровал инвесторов. Заложенные в него $945 млн выручки оказались ниже тех $950,9 млн, на которые в среднем рассчитывали аналитики. При этом прогноз по удельной прибыли на одну акцию совпал с ожиданием инвесторов — 34 цента на акцию Arm.

Источник изображения: Arm В календаре британского холдинга недавно завершился второй квартал 2025 фискального года, поэтому прогноз на весь фискальный год в изложении этого эмитента охватывает период из ближайших шести месяцев. В прошлом фискальном году клиентам Arm удалось сообща поставить на рынок 28,6 млрд чипов с архитектурами её разработки. По итогам прошлого квартала количество Arm-совместимых чипов, выпущенных за всю историю существования холдинга, превысило 300 млрд штук. Из $844 млн выручки, полученной Arm в прошлом квартале, на лицензионные соглашения пришлось $330 млн, а основная часть поступлений в размере $514 млн представляла собой лицензионные отчисления (роялти) с каждого проданного клиентами чипа. При этом архитектура Armv9 в прошлом квартале формировала 25 % выручки от роялти против примерно 10 % годом ранее. Операционная прибыль достигла $64 или $326 млн, в зависимости от методики расчёта. Операционные расходы Arm выросли в годовом сравнении на 25 %, во многом из-за роста количества занимающих инженерные должности сотрудников на 21 %. Чистая прибыль компании в прошлом квартале достигла $107 млн. Год назад компания демонстрировала как чистые убытки, так и операционные убытки. Совокупная выручка Arm в минувшем квартале выросла на 5 % в годовом сравнении до $844 млн, а вот выручка от лицензионных соглашений в годовом сравнении сократилась на 15 % до $330 млн. Роялти принесли компании на 23 % больше, чем годом ранее. В то время как многие участники рынка сокращают численность персонала, Arm увеличила её на 16 % до 7709 человек. Из них 6429 сотрудников являются инженерами. В текущем квартале Arm рассчитывает выручить от $920 до $970 млн и понести операционные расходы в размере $525 млн. Прогноз на весь 2025 фискальный год, который едва преодолел экватор, Arm пока пересматривать не считает нужным, и ожидает выручить за период от $3,8 до $4,1 млрд при уровне операционных расходов в $2,05 млрд. Приведённая годовая сумма контрактов Arm на данный момент превышает прошлогодние показатели на 13 % и достигает $1,253 млрд. Сдержанный прогноз по выручке после публикации квартального отчёта вызвал снижение курса акций Arm на 5 % в ходе дополнительной торговой сессии в США. В любом случае, с начала года курс акций компании вырос почти на 93 %. Arm лишит Qualcomm лицензии на разработку процессоров

23.10.2024 [07:08],

Алексей Разин

По мнению британского холдинга Arm, в 2022 году американский разработчик процессоров Qualcomm нарушил условия соглашения, по которому получил право использовать архитектуру Arm. Теперь британская компания даёт Qualcomm восемь недель на устранение нарушений, в противном случае последняя может лишиться лицензии на разработку Arm-совместимых чипов.

Источник изображения: Qualcomm Qualcomm ежегодно реализует сотни миллионов процессоров, они определяют значительную часть её выручки, которая достигает $39 млрд, поэтому возможные перебои с использованием лицензий Arm способны серьёзно навредить бизнесу американского разработчика. Представители последнего заявили, что Arm пытается силой решить возникшую в 2022 году проблему, пренебрегая интересами своего долгосрочного партнёра. Угрозы Arm об отзыве лицензий в Qualcomm считают совершенно безосновательными. Права Qualcomm в споре с Arm будут защищены, как убеждены представители первой из компаний. История конфликта давних партнёров уходит корнями в 2021 год, когда Qualcomm приобрела другого разработчика процессоров — Nuvia. Условия сделки, по мнению представителей Arm, нарушали контракт с этим разработчиком процессорных архитектур, поскольку после покупки Nuvia компании Qualcomm следовало бы пересмотреть условия данного контракта. Именно выходцами из Nuvia была разработана архитектура Oryon, лежащая в основе самых современных процессоров Qualcomm, применяемых не только в ноутбуках, но и смартфонах. По крайней мере, представленный накануне Snapdragon 8 Elite к ним точно относится. По мнению представителей Arm, компания Qualcomm не имеет права использовать разработки Nuvia, поскольку сама Arm отозвала лицензии последней в феврале 2023 года. Это не позволяет Qualcomm продолжать продажу процессоров, использующих архитектуры, разработанные специалистами Nuvia до заключения сделки с Qualcomm, по мнению Arm. Если британский разработчик лишит Qualcomm лицензий на разработку процессоров, то последней придётся оформлять отдельное соглашение на право выпуска каждой из разработанных моделей процессоров. Это увеличит затраты времени и средств со стороны Qualcomm. Действующее руководство Arm ориентирует клиентов на использование готовых архитектурных решений, а Qualcomm пытается получить конкурентное преимущество за счёт использования модифицированных по своему разумению дизайнов. При этом на данном этапе развития Qualcomm по-прежнему сильно зависит от Arm, и обходиться друг без друга компании не смогут. Arm захотела исключить проблемную «дочку» Arm China из отношений с китайскими компаниями

18.10.2024 [12:25],

Алексей Разин

Основанная в 2002 году дочерняя компания Arm China до 2016 года полностью принадлежала британскому холдингу Arm, но после 51 % акций этой структуры достался консорциуму китайских инвесторов с государственным участием. Arm China по факту выступала посредником между головной структурой и китайскими клиентами, которые покупали лицензии, но теперь материнский холдинг хочет выстроить с ними прямые взаимоотношения.

Источник изображения: Arm Поскольку Arm China имеет определённый процент с прибыли, получаемой Arm в Китае, прямое взаимодействие с китайскими клиентами позволило бы британскому холдингу повысить показатели прибыльности. Как отмечает Tom’s Hardware со ссылкой на публикацию DigiTimes, материнский холдинг надеется хотя бы часть своих лицензий продавать китайским клиентам напрямую. Это не первая проблема во взаимоотношениях Arm со своей китайской «дочкой». Некоторое время назад мятежный директор пытался осуществить рейдерский захват её активов, но позже Arm удалось вернуть себе контроль над этой компанией. Arm China обладает определённой самостоятельностью. Например, она может разрабатывать Arm-совместимые архитектуры и даже лицензировать их использование материнской компанией. В сентябре этого года Arm china представила первые разработанные собственными силами графические процессоры семейства Linglong. По некоторым данным, Arm China также разрабатывает многочиповую упаковку и графические процессоры для ускорителей вычислений, используемых в системах искусственного интеллекта. Для материнской Arm китайское подразделение является важным источником дохода. Во втором квартале текущего года оно обеспечило британский холдинг 13 % всей выручки. Не исключено, что на пути желания Arm обходиться без посредников во взаимоотношениях с китайскими клиентами могут возникнуть препятствия в виде санкций. Qualcomm перестала выпускать Arm-компьютеры X Elite Dev Kit — они не оправдали ожиданий

18.10.2024 [06:53],

Анжелла Марина

Компания Qualcomm официально объявила о прекращении продаж и поддержки набора разработчика X Elite для Windows менее чем через пять месяцев после его анонса. В письме клиентам Qualcomm подтвердила, что продукт «приостановлен», а покупателям, заплатившим $899 за систему, будут возвращены деньги.

Источник изображения: Qualcomm Представитель Qualcomm подтвердил изданию The Register, что примерно 200 клиентов, которые успели получить X-Elite Dev Kit, могут сдать свои мини-ПК, однако могут и не делать этого. Напомним, Dev Kit был анонсирован вместе с долгожданными мобильными процессорами Qualcomm X Elite и X Plus и планировался к использованию в качестве платформы для разработки приложений под Windows на архитектуре Arm. Устройство размером примерно с Intel NUC оснащено 12-ядерным процессором Snapdragon X Elite, графическим процессором Adreno, 32 Гбайт памяти LPDDR5x и нейронным процессором (NPU) с производительностью 45 TOPS. Отметим, что выпуск комплектов разработчика является обычной практикой при внедрении новых архитектур и предоставляет относительно недорогой инструмент для портирования приложений на новую платформу. Однако, в отличие от Apple, которая предоставила доступ к Dev Kit на базе M1 до его официального запуска, Qualcomm не стала этого делать. В результате поставки комплектов задерживались на месяцы. В заявлении Qualcomm говорится: «Запуск более 30 ПК на базе процессоров серии Snapdragon X подтверждает наш успех в создании передовых технологий. Однако девелоперский комплект не соответствует нашим высоким стандартам, и поэтому мы приняли решение приостановить этот продукт и его поддержку на неопределённый срок». В настоящий момент вместо физического девелоперского комплекта для тестирования приложений Qualcomm рекомендует разработчикам использовать её облачные решения. Intel продолжает отбиваться от стервятников: её процессорный бизнес попыталась купить Arm

27.09.2024 [09:43],

Алексей Разин

Если верить активно плодящимся слухам, хотя бы некоторые активы Intel становятся привлекательной целью для желающих их купить. К Qualcomm и Broadcom, которые с разной степенью мотивации присматривались к ним, агентство Bloomberg теперь добавляет британский холдинг Arm. По данным источника, он обратился к Intel с предложением купить одно из подразделений компании, но получил отказ.

Источник изображения: Arm Речь, как отмечает осведомлённый источник, пожелавший остаться неизвестным, шла о возможности покупки британской компанией Arm подразделения Intel, отвечающего за разработку центральных процессоров. Производственные мощности Intel компанию Arm не интересовали, а вот опыт самостоятельного создания процессоров вполне мог бы пригодиться для расширения охвата рынка. Напомним, что Arm является разработчиком процессорных архитектур, которые находят широкое применение, но самостоятельно процессоры компания не выпускает, получая лишь отчисления за право использования своих разработок другими поставщиками процессоров. Усилия Arm по подготовке сделки с Intel, по данным источников, натолкнулись на категоричный отказ последней продавать своё подразделение, занимающееся разработкой центральных процессоров. Что характерно, текущая капитализация Arm достигает $156 млрд, тогда как в случае с Intel она опустилась до $102 млрд. Кроме того, 88 % акций Arm даже после выхода на IPO до сих пор принадлежат японской корпорации SoftBank, и в случае необходимости финансирования сделки с Intel та могла бы обратиться за помощью к японским инвесторам. В свою очередь, Intel пока пытается найти другие источники финансирования своих многочисленных проектов. Например, компания Apollo Global Management, как отмечалось недавно, может предоставить Intel до $5 млрд. Стороны уже имеют опыт сотрудничества в рамках финансирования проекта по модернизации и расширению предприятия Intel в Ирландии. Созданное ими совместное предприятие будет руководить деятельностью данной производственной площадки, Apollo сможет претендовать на часть его прибыли. Процессор Apple iPhone 16 будет использовать архитектуру Armv9

08.09.2024 [06:00],

Алексей Разин

Отсчёт до презентации нового поколения iPhone можно вести буквально в десятках часов, но это не мешает интересной информацией о новинках Apple появляться с завидным упорством. Издание Financial Times сообщило, что используемый в семействе iPhone 16 процессор A18 будет использовать архитектуру Armv9, отвечающую за реализацию функций генеративного искусственного интеллекта.

Источник изображения: Apple Для британского разработчика Arm появление ещё одного процессора Apple с новой архитектурой будет означать заметный рост выручки, поскольку архитектура v9 подразумевает в два раза более высокие роялти по сравнению с архитектурой v8. Компания Apple является крупным клиентом Arm, у них заключено долгосрочное лицензионного соглашение, а iPhone формирует примерно половину выручки американского гиганта. Представленная Arm в 2021 году архитектура v9 уже используется процессорами Apple семейства M4, которые можно встретить в компьютерах и планшетах этой марки. В продвижении смартфонов семейства iPhone 16 компания будет делать упор на комплекс функций Apple Intelligence, связанных с генеративным искусственным интеллектом. В линейке существующих смартфонов Apple поддержку данных функций получили только iPhone 15 Pro и iPhone 15 Pro Max, оснащённые наиболее производительным процессором A17 Pro, использующим архитектуру Armv8. В программной сфере поддержку Apple Intelligence обеспечит бета-версия операционной системы iOS 18.1, которая только готовится к выходу. Microsoft скоро выпустит Surface Pro 10 и 11 с поддержкой 5G и процессорами Intel Core Ultra

04.09.2024 [17:41],

Владимир Фетисов

Компания Microsoft готова к началу продаж устройств семейства Surface на базе Arm-процессоров Qualcomm корпоративным клиентам. Начиная с 10 сентября, Surface Pro 11 и Surface Laptop 7 станут доступны для бизнес-пользователей. Потребителям версии упомянутых устройств на базе процессоров Snapdragon стали доступны в июне. Также Microsoft скоро выпустит версии Surface Pro 11 и 10 с поддержкой 5G.

Источник изображений: Microsoft Аппаратная часть Surface Pro 11 и Surface Laptop 7 для бизнеса будет идентична тому, что предлагается обычным потребителям. Клиенты смогут выбирать между двумя основными версиями Surface Pro 11. Младшая оснащена 10-ядерным чипом Snapdragon X Plus, а также 16 Гбайт оперативной памяти, накопителем ёмкостью до 512 Гбайт и обычным ЖК-дисплеем. А более продвинутая версия может похвастаться 12-ядерным чипом Snapdragon X Elite, до 32 Гбайт ОЗУ и до 1 Тбайт ПЗУ, а также дисплеем OLED. Surface Laptop 7 будет доступен в версиях с процессорами Snapdragon X Plus и X Elite для 13,8-дюймовой версии устройства и Snapdragon X Elite для 15-дюймовой модели. Независимо от выбранной версии, ноутбук оснащается до 32 Гбайт ОЗУ и накопителем ёмкостью до 1 Тбайт. В дополнение к этому 26 сентября Microsoft представит 5G-версии Surface Pro 11 и Surface Pro 10 на базе процессоров Intel Core Ultra. Ранее в этом году софтверный гигант выпустил эксклюзивную для бизнеса версию Surface Pro 10 на базе процессора Intel, а также Surface Laptop 6. Также известно, что 3 октября Microsoft выпустит новую клавиатуру Surface Keyboard с клавишей Copilot, которая позволит получить быстрый доступ к ИИ-помощнику компании.  Qualcomm представила восьмиядерные процессоры Snapdragon X Plus для доступных Copilot+ PC

04.09.2024 [17:29],

Николай Хижняк

Qualcomm представила два ПК-процессора серии Snapdragon X Plus — восьмиядерные X1P-46-100 и X1P-42-100. Эти чипы предназначены для использования в более доступных ноутбуках экосистемы Copilot Plus PC в отличие от вышедших ранее премиальных моделей Snapdragon X Elite.

Источник изображений: Qualcomm Как и старшие Snapdragon X Elite, новые восьмиядерные чипы Snapdragon X Plus оснащены встроенным ИИ-движком (NPU) с производительностью 45 TOPS (триллионов операций в секунду). Однако они получили значительно менее производительную встроенную графику. Процессор Snapdragon X Plus X1P-46-100 сравнивается с Intel Core Ultra 5 125U и AMD Ryzen 5 8640U. По словам Qualcomm, её чип обеспечивает до 79 % более высокую одноядерную производительность и на 40 % более высокую многоядерную производительность по сравнению с решениями AMD и Intel при TDP от 10 до 20 Вт. Однако при более высоких значениях энергопотребления модели Snapdragon X Plus, как и Snapdragon X Elite, уступают конкурентам. Отметим, что X1P-46-100 способен автоматически разгоняться до 4,0 ГГц на одном ядре или до 3,4 ГГц на всех ядрах, а X1P-42-100 разгоняется до 3,4 ГГц на одном ядре и до 3,2 ГГц на всех ядрах. Qualcomm также заявляет, что встроенная графика процессора Snapdragon X Plus X1P-46-100 на 65–100% быстрее Radeon 760M и встроенной графики Core Ultra 5 125U с четырьмя вычислительными блоками Intel Iris Xe. Производительность GPU чипа Snapdragon X Plus X1P-46-100 составляет 2,1 Тфлопс, а у модели X1P-42-100 — 1,7 Тфлопс. Для сравнения, 10-ядерный X1P-66-100 оснащён GPU с производительностью 3,8 Тфлопс. Qualcomm акцентирует внимание на том, что её процессоры энергоэффективнее и обеспечивают более продолжительное время работы ноутбука от батареи, чем конкуренты, при выполнении различных рабочих и развлекательных задач. Snapdragon X Plus X1P-46-100 теоретически может обеспечить на 36–100 % больше времени работы от батареи по сравнению с лэптопами на базе Intel Meteor Lake. Однако ситуация с новейшими чипами Intel Lunar Lake может быть иной, так как Intel заявляет, что ноутбуки на базе этих чипов смогут работать от батареи до двух дней. Процессоры AMD Strix Point проигрывают в энергоэффективности, поскольку они более требовательны к питанию по сравнению с решениями Intel и Qualcomm. Характеристики процессоров Snapdragon X Plus X1P-46-100 и X1P-44-100 включают поддержку трёх портов USB 4.0, Wi-Fi 7, Bluetooth 5.4 и Bluetooth LE, до 64 Гбайт восьмиканальной ОЗУ LPDDR5X-8488 и возможность вывода изображения на три монитора с разрешением 4K и частотой 60 Гц (два с HDR). Производители ноутбуков также могут опционально оснащать свои решения на базе процессоров Qualcomm 5G-модемом X65. Ноутбуки на новых Snapdragon X Plus начнут поступать в продажу уже сегодня по цене от $799. Китайская Unisoc представила «первый в мире» чип безопасности на открытой архитектуре RISC-V

26.08.2024 [09:58],

Анжелла Марина

Китайский разработчик процессоров Unisoc анонсировал E450R — первый в мире чип безопасности, основанный на открытой аппаратно-программной архитектуре RISC-V. Компания утверждает, что новинка обеспечивает значительный прирост производительности и обеспечивает улучшенную защиту данных.

Источник изображения: Unisoc E450R оснащён асимметричным криптографическим движком PKE, который, как сообщает Tom's Hardware, работает на 50 % быстрее предшественника. Даже при увеличении длины ключа чип сохраняет свою производительность, обеспечивая надёжную защиту без ущерба для скорости. Кроме того, E450R демонстрирует 50-% прирост производительности в типичных транзакционных приложениях, что особенно важно для высоконагруженных проектов, где необходима быстрая обработка данных. Помимо улучшений в криптографии, E450R предлагает 15-% увеличение скорости стирания/записи энергонезависимой памяти (NVM), повышая эффективность работы с приложениями, требующими частых операций с памятью. Тот факт, что E450R использует открытую архитектуру RISC-V, позволило Unisoc оптимизировать ядра процессора под свои задачи, добившись большей производительности при меньшем энергопотреблении по сравнению с традиционным подходом, использующим готовые решения на базе ARM R. Использование RISC-V также позволяет избежать множества устаревших функций, которые занимают место на кристалле и требуют дополнительных ресурсов. При этом Unisoc предоставляет API для гарантированной совместимости E450R с существующим ПО. Отмечается, что специально разработанная микроархитектура чипа сокращает размер кода приложения на 30 % и ускоряет время загрузки на 120 %. E450R уже получил несколько важных сертификатов безопасности, включая National Cryptography Level 2, UnionPay и CCRC IT EAL4+. Qualcomm готовит к выпуску восьмиядерный Snapdragon X Plus X1P-42-100 для ноутбуков стоимостью от $700

23.08.2024 [15:09],

Николай Хижняк

Стоимость доступных сейчас ноутбуков на базе Arm-процессоров Qualcomm Snapdragon X начинается с $1000. Ранее глава компании Qualcomm Криштиано Амон (Cristiano Amon) пообещал, что в следующем году на рынке появятся модели лэптопов на Snapdragon стоимостью от $700. Как сообщает портал VideoCardz, Qualcomm готовит к выпуску восьмиядерный чип Snapdragon X Plus X1P-42-100, который должен будет сыграть в этом ключевую роль.

Источник изображений: VideoCardz По данным источника, восьмиядерный Snapdragon X Plus X1P-42-100 обладает максимальной частотой 3,4 ГГц (для одного ядра). При работе всех ядер частота процессора составляет 3,2 ГГц, что на 200 МГц ниже максимальной частоты в многопоточном режиме ближайшей 10-ядерной модели Snapdragon X Plus X1P-64-100. В составе Snapdragon X Plus X1P-42-100 также присутствуют 30 Мбайт кеш-памяти, ИИ-движок (NPU) с производительностью 45 TOPS (триллионов операций в секунду) и встроенная графика Adreno с производительностью 1,7 Тфлопс, что вдвое меньше, чем у 10-ядерного Snapdragon X Plus X1P-64-100. Как сообщает VideoCardz, к настоящему моменту подтверждено, что восьмиядерный Snapdragon X Plus X1P-42-100 будет предлагаться в качестве возможной опции в составе ноутбука Asus Vivobook S 15. По информации WinFuture, этот чип также был ранее замечен в спецификациях ноутбука Asus ProArt PZ13. Израильское подразделение Arm взялось за создание игрового GPU

16.08.2024 [12:10],

Алексей Разин

Недавно стало известно, что материнская корпорация SoftBank вынашивает идею создания собственного чипа для ускорения систем искусственного интеллекта, поэтому свежая публикация на страницах Globes ничуть не удивляет своим содержанием. Источник сообщает, что группа специалистов Arm в Израиле занята разработкой GPU для сегмента видеоигр.

Источник изображения: Arm В местном исследовательском центре Arm, как поясняет Globes, над созданием игрового графического процессора трудятся около сотни специалистов по программному и аппаратному обеспечению. Тем не менее, изначальная ориентация продукта на сегмент игрового железа не означает, что в дальнейшем эти разработки не могут быть применены в сфере ускорения вычислений для систем искусственного интеллекта. Израильские специалисты Arm уже имеют опыт оптимизации дизайна графических ядер для сторонних заказчиков, поэтому его можно было бы применить при создании собственного GPU. У инженеров Arm в Израиле также есть опыт создания ускорителей вычислений для NeuReality, поэтому он может быть применён для аналогичных собственных разработок. Ускорители Arm могут составить конкуренцию решениям Nvidia и продаваться в существенных количествах крупным провайдерам облачных услуг, которые заинтересованы в снижении зависимости от доминирующего поставщика, который способен навязывать им любые цены. Intel и Softbank обсуждали проект ИИ-ускорителя для конкуренции с Nvidia, но так и не договорились

15.08.2024 [12:02],

Алексей Разин

Как выясняется, среди вероятных партнёров Intel то и дело находились инициативные компании, готовые поручить ей выпуск передовых ускорителей для систем искусственного интеллекта. Помимо упущенной возможности сотрудничать с OpenAI в этой сфере, Intel также не стала сближаться с японской корпорацией SoftBank, которой принадлежит британский разработчик процессорных архитектур Arm.

Источник изображения: Intel Издание Financial Times выяснило, что в течение нескольких предыдущих месяцев SoftBank пыталась договориться с Intel о выпуске специализированных ИИ-чипов, разработанных выходцами из купленной ею компании Graphcore. В данной ситуации Intel должна была выступать в роли контрактного производителя чипов. После того, как переговоры с Intel привели к неудовлетворительному результату, SoftBank решила сосредоточиться на переговорах с TSMC. Если бы сотрудничество с Intel состоялось, как продолжают источники, SoftBank смогла бы претендовать на часть американских субсидий по так называемому «Закону о чипах», поскольку выпуск соответствующих компонентов для её нужд осуществлялся бы на территории США. Как утверждает источник, переговоры SoftBank с Intel развалились по вине последней из сторон. По крайней мере, на этом настаивает первая из них. Заказчика не устраивали возможности Intel в части скорости выпуска чипов и объёма их производства. Тем не менее, учитывая высокую загруженность TSMC подобными заказами, Intel с точки зрения SoftBank всё ещё не списывается со счетов. Руководство SoftBank рассчитывало привлечь к финансированию данной инициативы потенциальных покупателей подобных ускорителей, созданных с использованием разработок Graphcore. Выход SoftBank в этот сегмент рынка мог бы навредить отношениям Arm и Nvidia, поскольку последняя является крупным клиентом этого британского холдинга. Впрочем, сейчас рынок компонентов для ИИ является лакомым кусочком для многих компаний, и потенциальная выгода могла бы компенсировать подобный риск. SoftBank не теряет надежды создать прототипы собственного ускорителя в ближайшие месяцы, но рассчитывать на возможности TSMC в этой сфере затруднительно из-за высокой нагрузки на эту тайваньскую компанию. Intel была бы полезна SoftBank в этом случае и своими компетенциями в разработке чипов, а не только как контрактный производитель. Проект, финансирование которого потребовало бы многих десятков миллиардов долларов США, планировалось реализовать с участием арабских инвесторов. Недавно стало известно, что Intel избавилась от купленных в прошлом году акций Arm, чтобы максимально мобилизовать собственные финансовые ресурсы. |