Цифровой рубль: деньги, что и вправду любят счёт

Фиат и бургеры. Золото, медь, базы данных. Здорово, но дорого

«Цифровые платформы позволяют обойти банки» — так сформулировал главную привлекательную черту грядущего цифрового рубля, начало фактического обращения которого в России намечено уже на 2023 г., председатель комитета Госдумы по финансовому рынку Анатолий Аксаков. Утверждение это звучит для широких масс пользователей наличных и безналичных денег, мягко говоря, странновато: разве не банки обеспечивают денежное обращение внутри каждой страны и на международном уровне?

А если банки по какой-то причине и требуется обойти, не проще ли сделать ставку на уже существующие во множестве криптовалюты — как Сальвадор, около года назад легализовавший биткойн в качестве законного платёжного средства на своей территории? Зачем вообще вводить какой-то особый «цифровой рубль» (или цифровой юань, или цифровую рупию), если подавляющее большинство денег в мировом обороте сегодня и так цифровые — т. е. представлены в виде записей в банковских базах данных, а не в виде физических купюр и монет?

Попробуем разобраться — и ради пущей ясности начнём с самых базовых понятий.

В повседневной жизни мы мало задумываемся над тем, что делает деньги деньгами, т. е. мерой стоимости (товаров и услуг), средством платежа (за те же самые товары и услуги) и предметом накопления. И всё же подспудно каждый наверняка понимает справедливость следующего рекурсивного определения: деньги — это во многом договорённость о том, что именно считать деньгами. Сами же по себе денежные знаки чаще всего не имеют реальной ценности, проистекающей из непосредственной полезности обозначающего деньги предмета — будь то пресловутые раковины каури, имевшие хождение ещё в первобытные времена, или современные бумажные банкноты.

Один из видов брюхоногих моллюсков семейства каури, раковины которых особенно активно применялись в качестве товарных денег, так и называется по-латыни — Monetaria moneta (источник: Wikimedia Commons)

Но кто и с кем договаривается, определяя ценность денег? Правильный ответ — все акторы экономических взаимодействий, включая государство, между собой. Для указания на тот факт, что монеты, банкноты, записи в банковских базах данных, хотя физически не стоят ничего, официально объявлены — и признаны экономическими акторами — легитимным платёжным средством, применяется термин фиатные деньги (от латинского выражения ita fiat, esto — «да будет так»). И в каждой стране договорённость эта достигается по-своему.

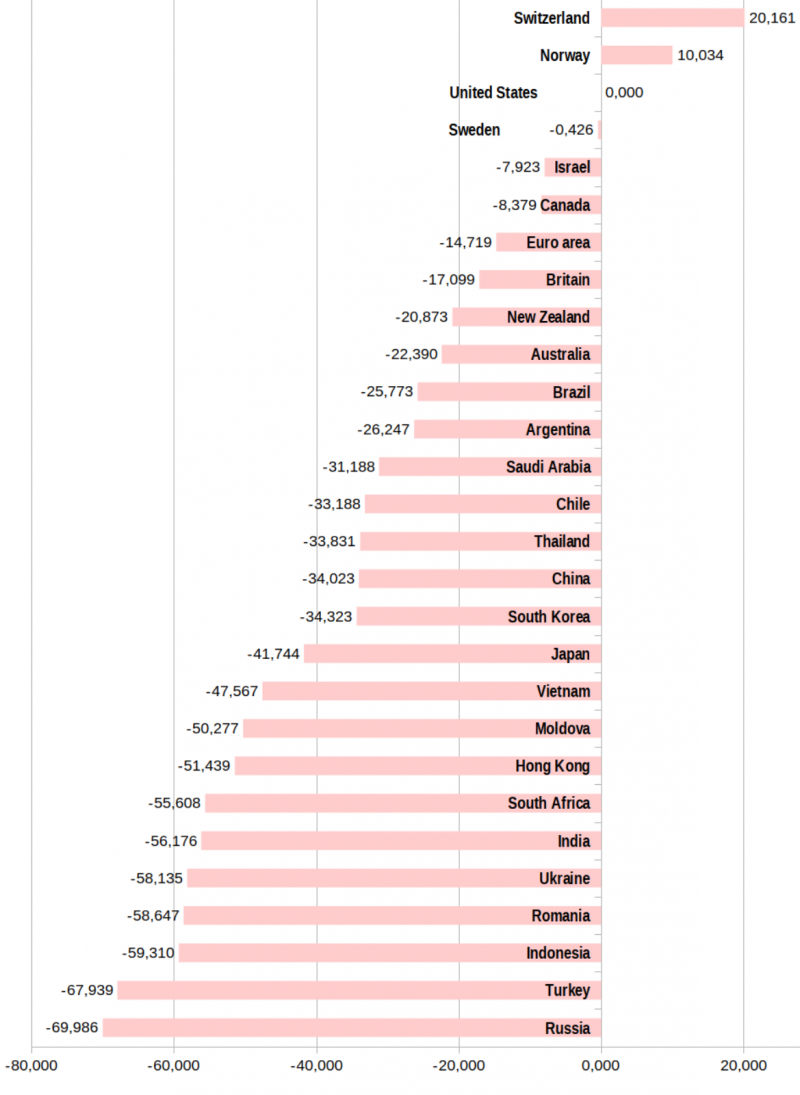

Вот почему, скажем, фактически та же самая (по составу, технологии приготовления и трудозатратам) всемирно известная булка с двумя котлетами в одной стране стоит 14382 единицы местной валюты, а в другой — 0,39 единицы. Разницу в договорённостях о номинальной ценности фиатных денег усиливает здесь объективное различие себестоимостей продуктов, воды, энергии и прочего от одной страны к другой: так, житель Дании на среднюю для этой страны зарплату может покупать почти по 39 бигмаков каждый день, тогда как гражданин Пакистана — лишь полтора.

«Индекс бигмака» (в данной таблице — по состоянию на январь 2022 г. для избранных стран) наглядно, хотя и в довольно узкой области общепита, демонстрирует паритеты покупательной способности валют (источник: The Economist)

Взгляд на экономику с бургерной колокольни позволяет приблизиться к пониманию того, что эффективные, устойчивые соотношения цен между товарами на внутреннем рынке (оставим пока в стороне особенности международной торговли) определяются балансировкой цен на товары и услуги в процессе экономических взаимодействий огромного множества различных акторов. И определяются именно благодаря деньгам: когда экономика страны работает в целом стабильно, это значит, что все участники рынка так или иначе договорились, сколько яблок надо отдавать за модельную стрижку, сколько литров бензина стоит один телевизор и т. п.

Понятно, что колебаний цен даже при стабильной экономике не избежать: осенью тех же яблок на рынок поступает больше, и они становятся дешевле; новый телевизор может оказаться «умнее» предыдущей модели и потому предлагаться дороже и т. д. Но в любом случае гораздо проще пересчитывать относительную ценность товаров и услуг не всякий раз напрямую, а в неких условных единицах — назовём их для определённости «деньгами». Современной экономике деньги нужны прежде всего как мера стоимости — и роль эту они более или менее успешно исполняют.

«Керенка» — выпушенный Временным правительством казначейский денежный знак 20-рублёвого достоинства образца 1917 г. (источник: Wikimedia Commons)

Иллюстрирует этот вывод известный финансово-экономический казус времён Гражданской войны в России. Тогда во многих местностях, включая те, где уже прочно установилась власть Советов, прекрасно исполняли роль фиатных денег «керенки» — рубли, напечатанные в неимоверных количествах давно на тот момент свергнутым Временным правительством и уж точно ничем физически не обеспеченные.

Удобство фиатных денег человечество осознало довольно быстро. Ведь до их появления торговцам приходилось либо прибегать к прямому бартеру (а как быстро и точно определишь, сколько, к примеру, наконечников стрел отдать за шкуру вола?), либо обменивать товары, эквивалент стоимости которых в условном золоте уже был общепризнан, на металлические слитки. Но такие процедуры затягивались надолго: требовалось не только взвесить золотой или серебряный брусок с большой точностью, но и удостовериться в чистоте предлагаемого к обмену металла — что в отсутствие доступа к современным методам химического анализа само по себе представляло немалую проблему.

Лидийский золотой статер с царскими знаками льва и быка, отчеканенный между 560 и 546 гг. до н. э. (источник: The Metropolitan Museum of Art)

Так что уже первые известные в истории монеты, пущенные в оборот лидийским царём Алиаттом, отцом вошедшего в поговорку Крёза, около 600 г. до н. э. (правда, недавно появились сообщения о древнекитайских бронзовых монетах из провинции Хэнань с датировкой около 770 г. до н. э.), проявили себя как чрезвычайно удобное средство обмена — именно благодаря своей фиатности. Спорить о том, какова ценность данного металлического кружка с выбитыми на нём царскими знаками, торговцам больше не приходилось: авторитет власти автоматически удостоверял легитимность сделки с такой монетой. И разумеется, он же грозил суровыми карами за подделку.

Многократное ускорение торговых операций с фиатными деньгами настолько резко снизило транзакционные издержки, что человечество веками мирилось даже с порчей монеты — обрезанием её краёв с целью собрать и переплавить драгоценный металл. Пусть и обрезанная, внутри страны монета продолжала ходить в соответствии с номиналом — сложности возникали лишь при обмене (золотых монет на серебряные или на зарубежные денежные единицы). Лишь в самом конце XVII века сэр Исаак Ньютон, в бытность свою хранителем британского монетного двора, ввёл новый стандарт внешнего вида монеты с гуртом — узором на ребре, который при обрезке необратимо исчезал: для восстановления его требовался чрезвычайно сложный и недоступный в то время фальшивомонетчикам гуртовальный станок.

Большинство современных ходовых монет по идущей от Ньютона традиции снабжают гуртом, хотя изготавливают уже не из драгметаллов (источник: FreeImages)

Постепенно правительства, финансовые круги, а за ними и рядовые граждане всё отчётливее осознавали, что фиатные деньги действуют в здоровой экономике независимо от собственной физической ценности. Знаменитый московский Медный бунт XVII века спровоцировало не столько само решение казны царя Алексея Михайловича выплачивать жалованье стрельцам и прочим служилым людям медными монетами (по номиналу уравненными с дефицитными серебряными), сколько отказ принимать ту же самую медь в уплату налогов и недоимок. Позже, когда медную монету в России снова ввёл Пётр I, прежние ошибки были учтены и как фиатные деньги она использовалась долгое время.

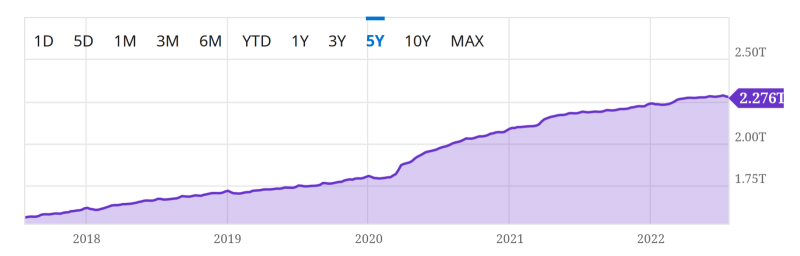

Объём циркулирующих в экономике долларов США с июля 2017 г. по июль 2022-го в трлн. Хорошо видно увеличение темпов роста после вброса «вертолётных денег» в соответствии с CARES Act в марте 2020 г. (источник: YCharts)

До сравнительно недавних пор практически все деньги в мире были фиатными — за вычетом, разумеется, фальшивых, — т. е. эмитировались под контролем государства и служили (как минимум внутри этого же самого государства) легальным платёжным средством. Уход от золотого стандарта позволил правительствам распоряжаться деньгами гораздо свободнее, чем прежде: возникла, допустим, в глобальный кризис 2008 г. потребность спасти American International Group и ряд других ключевых финансовых институтов США от банкротства — и Федрезерв выделил на это огромные средства, просто увеличив доступную им сумму в компьютерной базе данных. Аналогичным образом — из ничего, по воле правительства — были получены «вертолётные деньги», которыми в Америке и ряде других стран поддерживали в 2020-м наиболее пострадавших от экономических последствий пандемии граждан.

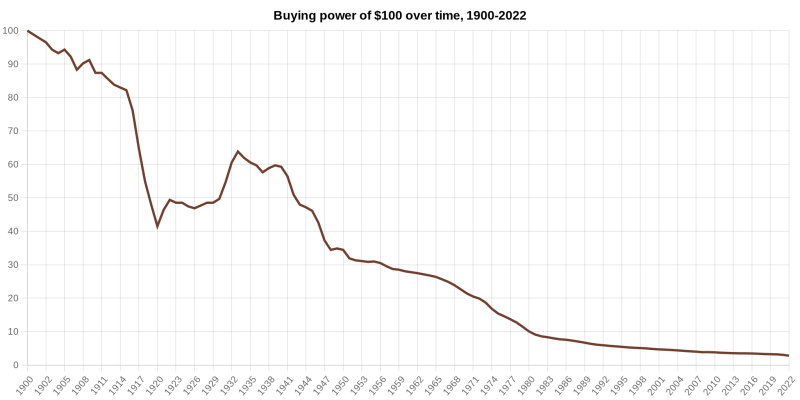

С точки зрения здорового рынка волюнтаристский подход к эмиссии — проблема: раз денег в обороте становится всё больше, ценность их неумолимо падает. По данным Бюро трудовой статистики США, в 1900 г. на 100 долларов можно было получить такой же объём товаров и услуг, как в середине 2022-го на 3 527 долл. 51 цент. Понятно, что смартфон сто с лишним лет назад нельзя было купить ни за какие деньги (да и какой в нём был бы толк без сотовой связи и Интернета?), но по сопоставимым товарно-сервисным категориям соотношение выходит именно такое соотношение. И не в последнюю очередь оно обусловлено неуклонным раздуванием объёма фиатных денег, находящихся в обороте. Особенно просто, как уже подчёркивалось, добавлять в экономику деньги в их новейшей, электронной форме.

Динамика фактической покупательной способности 100 долл. США начиная с 1900 г.: в 2022-м в обмен на банкноту номиналом 100 долл. можно получить столько же эквивалентных товаров и услуг, сколько в 1900-м на 2 долл. 81 цент (источник: USA Bureau of Labor Statistics)

В этом смысле альтернативой фиатным электронным деньгам — по сути, записям в банковских базах данных — могли бы стать криптовалюты. Самая популярная среди них, биткойн, специально спроектирована так, чтобы невозможно было просто взять и добавить в оборот (равно как и вывести из него) даже ничтожную долю одной-единственной цифровой монеты. Да и в целом у этой криптоденежной единицы есть строго определённый верхний предел выпуска — 21 миллион монет. В сочетании с фиксированной скоростью добычи это означает, что последний на планете биткойн — неважно, будут его майнить всё это время гиперЦОДы уровня Amazon или один-единственный старенький ПК в заброшенном бункере у подножия плотины забытой ГЭС, — добудут уже в 2140 г.

Забавно, что сувенирные металлические биткойны могут однажды вновь превзойти по реальной стоимости изображаемые ими криптовалютные «монеты» (источник: Pixabay)

Если алгоритмы хотя бы некоторых криптовалют окажутся устойчивы к взлому даже на ещё не существующих многокубитных квантовых компьютерах, вполне можно считать биткойн и схожие с ним разработки обладающими одним из важнейших свойств денег — исчерпаемостью (принципиально ограниченной доступностью в обороте), которым худо-бедно обладают драгоценные металлы, с трудом добываемые из недр, но которого сегодня де-факто лишены фиатные валюты. И, вполне вероятно, криптовалюты могли бы однажды заменить собой привычные деньги, бумажные и электронные, но…

…но, как показывает печальный пример уже упомянутого Сальвадора, по крайней мере прямо сейчас такая замена вряд ли будет произведена. Криптовалюта сегодня — биржевой товар в гораздо большей степени, чем средство платежа; на её покупательную способность чрезмерно сильно влияют спекуляции и паника на рынках — это нервирует крупных инвесторов и отпугивает широкие массы потенциальных пользователей. Правительства тоже с очевидностью не в восторге от децентрализованных цифровых валют на основе распределённого реестра, эмиссию и оборот которых принципиально невозможно контролировать (за рядом весьма трудозатратных исключений).

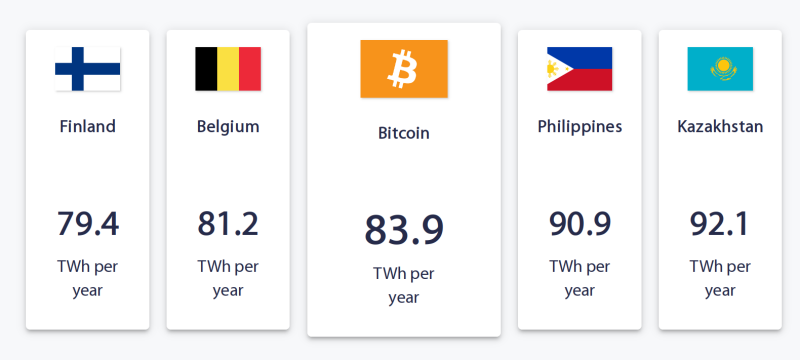

Наглядное сопоставление среднего годового энергопотребления отдельных государств и ежегодных мировых энергозатрат на обеспечение функционирования одной только самой популярной криптовалюты мира (источник: Cambridge Centre for Alternative Finance)

Ещё один важный момент: распределённый реестр — недешёвое удовольствие как в плане нагрузки на каналы связи (необходимо регулярно верифицировать все проводимые с данной криптовалютой транзакции по всей сети её распространения), так и в отношении энергозатрат. Согласно актуальной оценке кембриджских учёных, на обслуживание биткойна человечество расходует в настоящее время 83,9 ТВт·ч в год — чуть больше среднегодового энергопотребления Бельгии (81,2 ТВт·ч); чуть меньше, чем у Филиппин (90,9 ТВт·ч). Очевидно, что в ситуации, когда цены на энергоносители в передовых экономиках мира растут невиданными прежде темпами, делать серьёзную ставку на децентрализованные криптовалюты было бы по меньшей мере недальновидно.

Но если и классические (фиатные) деньги даже в виде записей в банковских реестрах для экономики не слишком хороши, и криптовалюты по ряду причин не годятся им на прямую замену, — что же тогда делать? Всё больше центробанков различных стран по всему миру склоняются к тому, чтобы самим вводить централизованные цифровые валюты — создавая тем самым де-факто новую, прежде не существовавшую форму денег. Такого подхода придерживается, как видно из опубликованных им документов, и Банк России.

В «Концепции цифрового рубля», представленной отечественным Центробанком ещё весной 2021 г., новый финансовый инструмент назван третьей формой денег — дополняющей всем известные наличные и безналичные. Речь идёт именно о дополнении: вот и в основополагающем документе Евросоюза относительно эмитируемых центробанками цифровых валют (central bank digital currency, CBDC — «цифровые валюты центральных банков, ЦВЦБ») прямо говорится об опасностях полного вымывания наличных денег из оборота — и о том, что оборот централизованных цифровых валют должен именно что дополнять собой наличные и безналичные операции, а не заменять ни те ни другие.

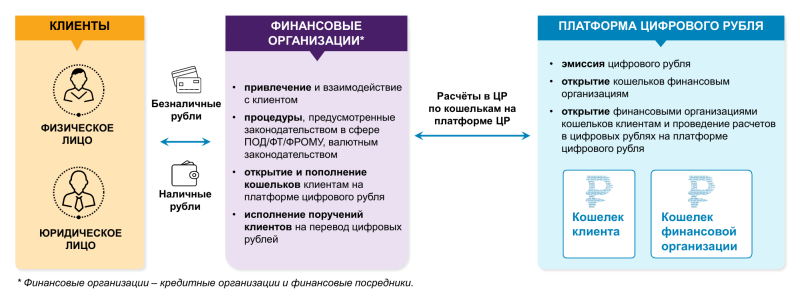

Предложенная Банком России двухуровневая модель циркуляции цифрового рубля: как наличные, так и безналичные рубли могут быть обменены на него в соотношении 1:1 через посредство уполномоченных финансовых организаций (источник: Банк России)

ЦВЦБ позиционируются как инструменты промежуточного характера, сочетающие удобство и высокую отслеживаемость безналичных денег с автономностью банкнот и монет. Таким образом, автономность, т. е. способность участвовать в финансовых транзакциях офлайн, для цифровой централизованной валюты становится одним из основополагающих её свойств — в отличие от прекрасно знакомых каждому владельцу банковской карты безналичных денег. Тоже, вообще говоря, цифровых, — вот только записи о наличии такого-то количества рублей и копеек на счёте данного гражданина в случае наличных денег хранятся на сервере коммерческого банка, в котором этот счёт открыт. Цифровые же рубли как третья форма денег будут представлять собой персонифицированные — на уровне граждан — записи в базе данных самого Центробанка (точнее, Федерального казначейства).

С точки зрения финансовой системы это одна из важнейших особенностей ЦВЦБ. Цифровой рубль поступает к получателю де-факто напрямую от государства в цифровом виде. До настоящего времени такой вариант передачи денег был возможен исключительно для юридических лиц, да и то не для всех, — путём зачисления средств на казначейские счета. Граждане же, малый и средний бизнес имеют непосредственный доступ к эмитированным государством деньгам лишь в виде физических банкнот и монет.

Более детальная схема обращения цифрового рубля, демонстрирующая особую роль Федерального казначейства по обеспечению деятельности бюджетных организаций (источник: Банк России)

То есть даже когда нанятый государством служащий получает зарплату на карту коммерческого банка, это по сути не его деньги — а всего лишь обязательство банка позволить ему данной суммой распоряжаться. Да, обязательство это подкреплено гарантиями ЦБ — но всё же ограниченными. Для физических лиц, как известно, сумма государственной компенсации на случай банкротства коммерческого банка, в котором хранились его депозиты, не превышает на данный момент 1,4 млн руб., а для бизнеса вероятность получить свои средства из обанкротившегося финансового учреждения в полном объёме и вовсе близка к нулю.

Цифровой же рубль и для физического, и для юридического лица будет доступен вне зависимости от того, как поживает на данный момент финансовая структура, при посредстве которой казначейский кошелёк с этими рублями был когда-то впервые открыт.

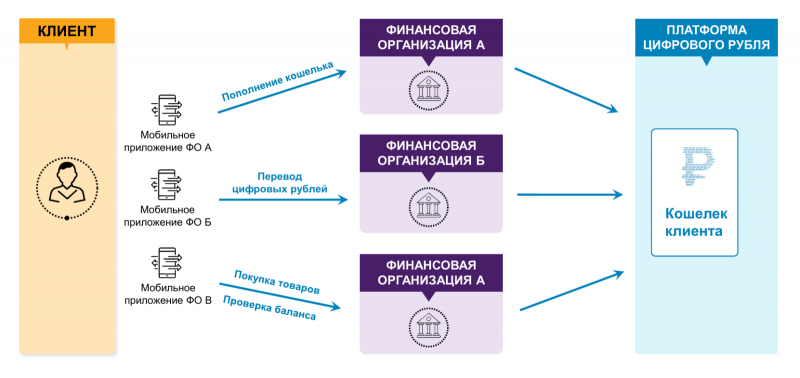

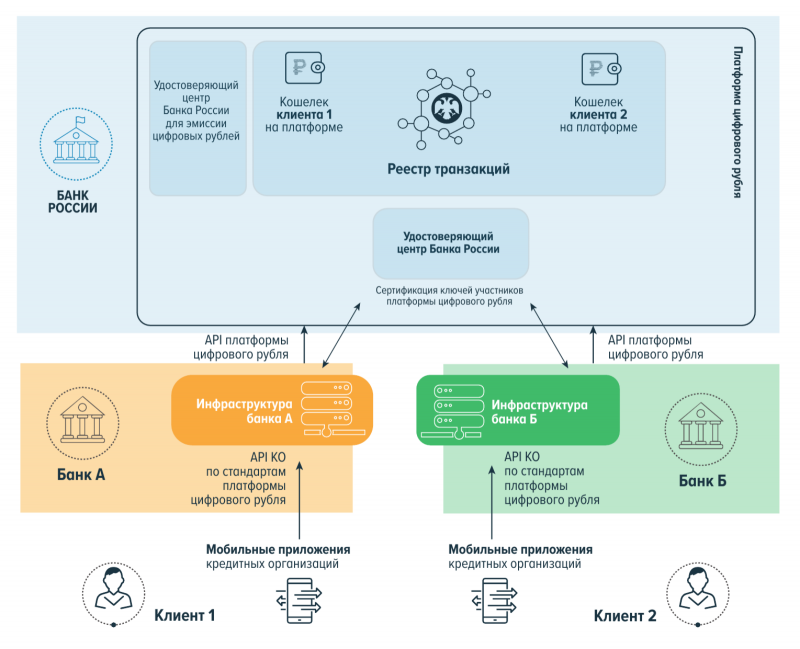

Клиент получает доступ к своему кошельку на платформе цифрового рубля через любую авторизованную финансовую организацию, в которой обслуживается (источник: Банк России)

Это действительно принципиальный момент: кошелёк гражданина либо организации с цифровыми рублями располагается на платформе казначейства, тогда как коммерческие банки либо иные уполномоченные финансовые организации лишь предоставляют доступ к нему. В концепции Центробанка (это ведь пока именно концепция, не детальный проект!) прямо не указано, выстраивается ли платформа цифрового рубля как централизованная база данных. Но, скорее всего, дело обстоит именно так: при едином эмитенте и едином же центре верификации транзакций нет смысла создавать и поддерживать распределённый реестр, да ещё и с полным охватом такой обширной страны, как Россия.

Можно провести аналогию между расчётами цифровым рублём и работой с виртуальной машиной в облаке. Пользователь открывает на своём терминале — сколь угодно слабеньком ноутбуке — облачную сессию и получает в своё распоряжение через VDI вычислительные средства практически любой необходимой мощности, после чего загружает на свой ПК результаты выполненной этими средствами работы.

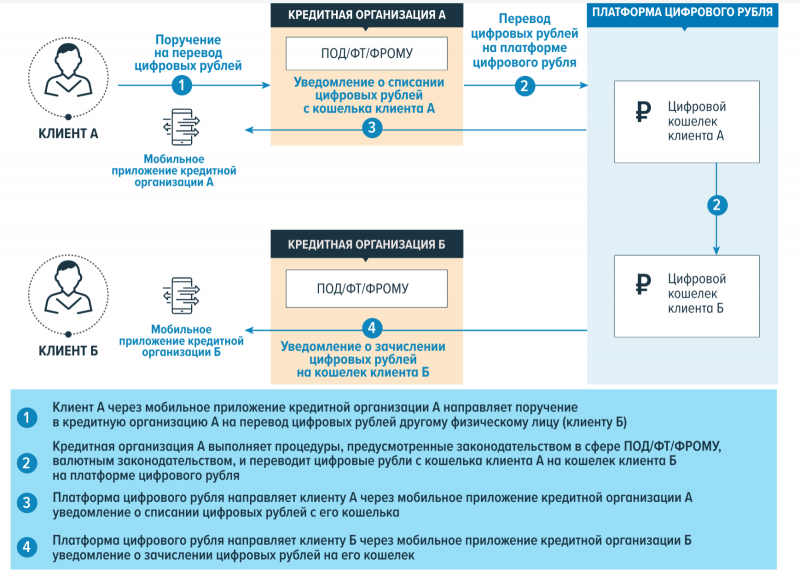

Переводы в цифровых рублях между физическими и/или юридическими лицами производятся на деле внутри платформы, с одного кошелька на другой: организации-посредники нужны лишь для передачи этой платформе заверенных поручений клиентов (источник: Банк России)

Так и с цифровым рублём: пользователь со смартфона подключается через приложение авторизованной финансовой организации к своему кошельку с цифровыми рублями в «казначейском облаке» и производит там необходимые транзакции без дополнительных комиссий. Например, перемещает некую сумму из этого кошелька на свой счёт в коммерческом банке, или платит ею за коммунальные услуги, или приобретает льготный авиабилет Москва — Находка (по субсидированной только для покупок за цифровые рубли и только на данное направление цене) и т. п.

В любом случае цифровой рубль — это именно новая форма официально находящихся в обороте денег. Содержание же его прежнее, т. е. номинал цифрового рубля в точности равен одному бумажному (точнее, металлическому — сегодня купюр достоинством в 1 руб. нет в обороте) или одному безналичному.

Рубль в деталях. Офлайн и гибриды. Всё только начинается

Размещение платформы цифрового рубля на уровне казначейства оборачивается для владельца соответствующего кошелька как плюсами, так и минусами. Важнейший из плюсов — надёжность: как уже было сказано, пока существуют казначейские счета, существует и кошелёк; даже лишение лицензии коммерческого банка, в приложении которого кошелёк этот был открыт, никак не повлияет на доступность хранящейся на казначейском счёте суммы.

Детализированная пошаговая схема осуществления перевода в цифровых рублях между физическими лицами с использованием смартфонных приложений авторизованных организаций-посредников (источник: Банк России)

Да, теоретически цифровые рубли могут похитить, как и средства с банковского счёта — прибегнув к прямой краже смартфона с приложением, телефонному мошенничеству и т. п. Но в этом случае мошенник рискнёт выступить уже не против коммерческой организации, а против госструктуры — с соответствующей квалификацией его действий и с привлечением, хочется верить, адекватных контрмер. Концепция ЦП содержит упоминание о необходимости тщательно проработать меры воспрепятствования противоправным действиям с цифровыми рублями.

Кстати, наверняка в том числе и по этой причине немало граждан и даже предприятий (особенно из сегмента СМБ, что острее всего страдают при отзывах банковских лицензий, поскольку их-то вклады не защищены страховым лимитом в 1,4 млн руб.) сразу после запуска платформы цифрового рубля переведут на неё немалые средства со своих счетов в более привычных финансовых организациях. И в этом смысле ЦВЦБ представляет вызов для классической банковской системы: теперь уже не выйдет заманивать клиентов депозитами со ставками чуть ниже инфляции под лозунгом «А под матрасом у вас эти деньги всё равно обесценятся быстрее — ну и что, что мы ваш вклад заморозим на полгода-год и покрутим немного в своё удовольствие».

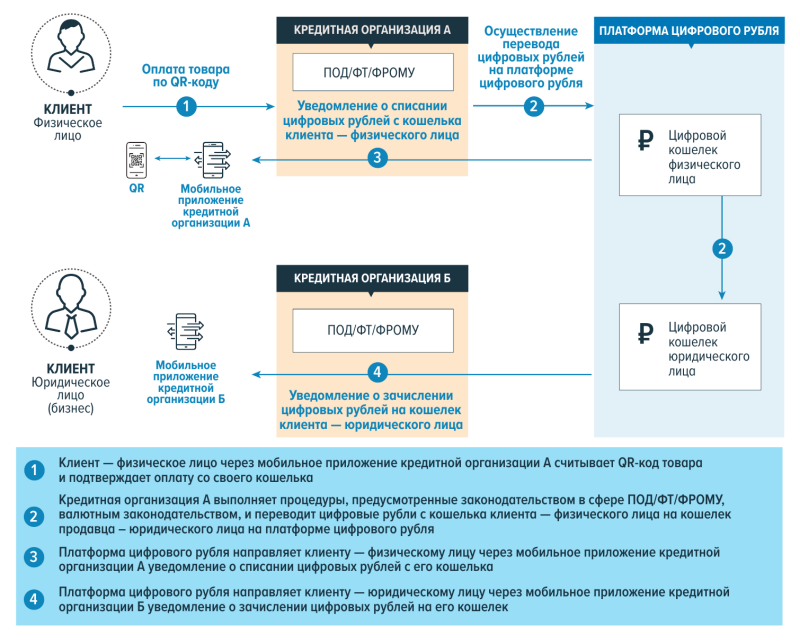

Детализированная пошаговая схема оплаты приобретаемых у юридического лица товаров за цифровые рубли (источник: Банк России)

Но есть с потребительской точки зрения у ЦВЦБ и ощутимый минус: никаких ставших уже привычными бонусов, повышенных ставок по срочным депозитам, кешбэков и прочих привлекательных финансовых инструментов она не предусматривает. Что, вообще говоря, логично: никого ведь не удивляет, что банкноты у него в бумажнике не увеличивают раз в месяц свой номинал в соответствии с утверждённой ЦБ ставкой рефинансирования. Цифровой рубль — он такой же, как бумажный, только цифровой.

Отдельно следует упомянуть об офлайновом режиме циркуляции цифрового рубля. Это едва ли не важнейшее его отличие как денежной формы от рубля безналичного — и потому над физической (аппаратно-программной) реализацией офлайновых транзакций грядущего платёжного средства привлечённые ЦБ специалисты работают с особым усердием.

Предполагаемая схема расчётов цифровыми рублями офлайн: сперва необходимо будет перевести средства с онлайнового кошелька (платформы) на офлайновый, а затем уже расплачиваться ими в отсутствие доступа к Интернету (источник: Банк России)

Как именно будет реализован этот режим, пока полной ясности нет. Предполагается, что на мобильных устройствах — смартфонах физических лиц, кассовых терминалах юридических — будут реализованы офлайн-кошельки для цифровых рублей. После перевода средств с одного такого кошелька на другой без доступа к Интернету информация о транзакции будет храниться на каждом из них, и в момент появления связи она сразу же будет актуализирована в общей системе. Да, здесь явно просматривается потенциальная уязвимость для атаки с подменой/фальсификацией транзакций, но предложившие концепцию специалисты все угрозы осознают и, будем надеяться, предложат к моменту запуска платформы в тестовое использование адекватный ответ.

Trezor Model T — один из наиболее популярных криптобумажников, аппаратных средств для офлайнового хранения приватных криптоключей, паролей и иных ценных компактных данных (источник: Trezor.io)

Скорее всего, переводить цифровые рубли с кошелька на кошелёк офлайн удастся с применением технологии NFC и/или QR-кодов. Технические возможности современных мобильных устройств вполне допускают разработку чисто программной реализации офлайн-кошелька цифрового рубля с достаточным уровнем защиты — при использовании биометрии, при введении неких ограничений на верхний предел переводимых офлайн (а, быть может, и не только офлайн) сумм и т. п. Впрочем, возможно и создание аппаратных кошельков на манер применяемых сегодня «железных» криптобумажников.

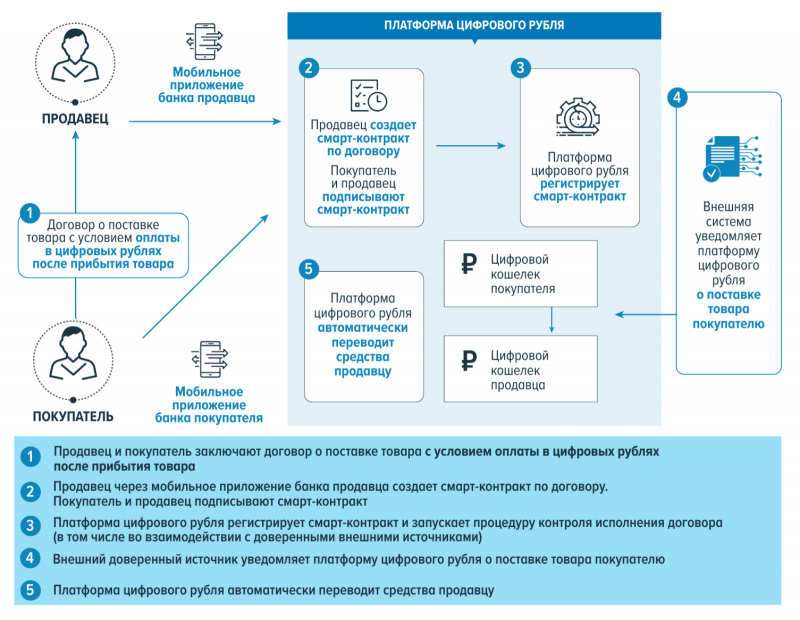

Предполагаемая схема исполнения смарт-контрактов с использованием цифрового рубля: перевод денег с кошелька заказчика (покупателя) на кошелёк исполнителя (продавца) производится автоматически при наступлении заранее определённых сторонами условий (источник: Банк России)

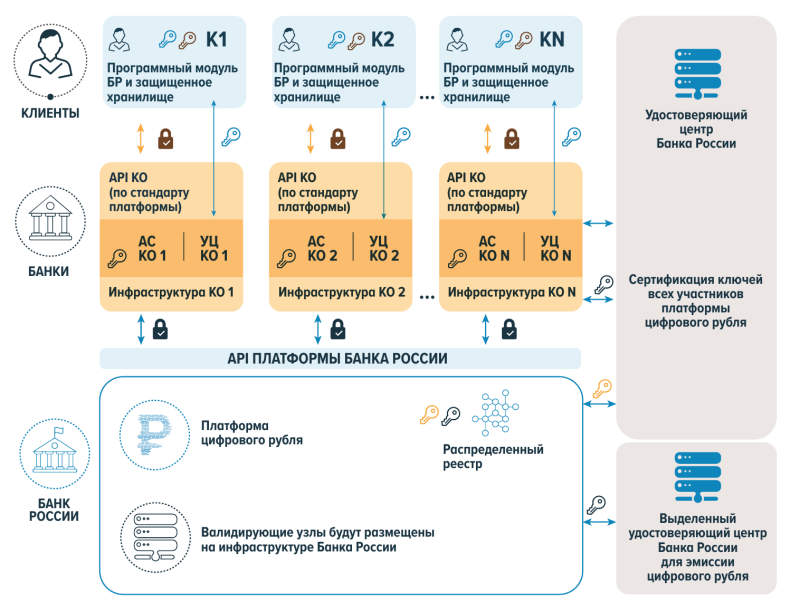

Ряд экспертов считают целесообразным частичную децентрализацию системы ЦВЦБ. Гибридная архитектура, сочетающая единую казначейскую базу данных и распределённые реестры для вспомогательных операций (тех же офлайновых транзакций, прежде всего) обещает бóльшую устойчивость при меньших затратах на обеспечение верификации каждого проводимого с цифровыми кошельками действия. Кстати, привлечение распределённых реестров позволит использовать цифровой рубль для платежей по смарт-контрактам — эта тема настолько нова, перспективна и обширна, что заслуживает особого рассмотрения.

Отдельно прорабатывается тема оперативной блокировки офлайновых кошельков на утерянных/похищенных смартфонах по заявкам пострадавших — и в целом обеспечения устойчивой, надёжной защиты от несанкционированного доступа к цифровым рублям. Другой важный вопрос, на который пока нет определённого ответа, — смогут ли крупные (обычно с госучастием) компании и иные учреждения, уже имеющие казначейские счета, напрямую рассчитываться цифровыми рублями с, допустим, СМБ и ИП, работающими с ними по контракту? Эти и многие другие детали наверняка будут так или иначе прояснены к моменту начала хотя бы экспериментального обращения ЦВЦБ в России.

Вот чего в отношении цифрового рубля опасаться точно не стоит, так это спешки, суматохи, штурмовщины. Концепция цифрового рубля, представленная ЦБ, предполагает неторопливое и контролируемое введение третьей формы денег в экономику страны. Риски для финансовой стабильности, как утверждается, будут минимальны, а в долгосрочной перспективе цифровой рубль даже посодействует её укреплению — за счёт формирования дополнительной платёжной инфраструктуры, резервирующей привычные механизмы наличного и безналичного оборота.

Один из прорабатываемых подходов к практическому воплощению платформы цифрового рубля, архитектура которого включает валидирующие узлы распределённых реестров и централизованные компоненты, обеспечивающие процессинг расчётов, в составе Банка России (источник: Банк России)

Основными преимуществами грядущего цифрового рубля ЦБ считает следующие.

Для граждан и бизнеса:

- доступ к кошельку через любую авторизованную финансовую организацию,

- снижение затрат на проведение операций,

- увеличение доступности финансовых услуг на отдалённых и малонаселённых территориях за счёт наличия офлайн-режима расчётов,

- высокий уровень сохранности средств, напрямую гарантируемый Банком России, а не ограниченным госстрахованием вкладов на счетах коммерческих организаций, как сейчас,

- потенциальное расширение доступного клиентам спектра инновационных финансовых сервисов и продуктов, даже не столько ориентированных на сам цифровой рубль, сколько предлагаемых коммерческими организациями для привлечения клиентских средств к себе вместо помещения их в цифровой казначейский кошелёк, что должно поощрить здоровую конкуренцию на финансовом рынке,

- рост уровня безопасности транзакций за счёт доскональной прослеживаемости их буквально в момент совершения каждой сделки (с поправкой на задержку обработки офлайновых платежей).

Для финансового рынка:

- повышение общего уровня услуг за счёт активизации конкуренции между высокотехнологичными сервисами,

- создание инновационных финансовых сервисов, в том числе с использованием распределённых реестров: смарт-контракты, маркирование («окраска») платежей и т. п.,

- развитие новой платёжной инфраструктуры для всех участников финансового рынка.

Для государства:

- усиление (автоматизированного, что крайне важно) контроля за расходованием бюджетных средств,

- снижение издержек на администрирование бюджетных платежей,

- рост потенциала для повышения эффективности трансграничных платежей посредством интеграции цифрового рубля с аналогичными платформами ЦВЦБ других стран.

Иными словами, для граждан цифровой рубль означает возможность сохранять свои средства независимо от качества работы и устойчивости коммерческих банков — пусть даже строго по номиналу, без каких бы то ни было процентов за срочность вклада, поправок на инфляцию, бонусов и т. п. При эффективном внедрении офлайн-режима цифровые рубли наверняка вытеснят безналичный оборот (с его немалыми транзакционными издержками) в труднодоступных и малонаселённых регионах, причём окажутся заведомо удобнее наличного обмена. А те, кто всё-таки продолжит пользоваться услугами привычных финансовых организаций, ощутят на себе неизбежный рост качества и ассортимента предоставляемых услуг — ведь коммерческие банки будут теперь состязаться за депозиты не только между собой, но и с государством, предлагающим безусловно высочайшую из возможных степень сохранности вклада.

Один из прорабатываемых подходов к обеспечению безопасности платформы цифрового рубля на всех уровнях транзакций (источник: Банк России)

Перед государством же цифровой рубль откроет ещё более обширные горизонты. Перевод средств (вроде единовременных выплат, практиковавшихся в период недавней пандемии) будет производиться быстрее и с меньшими накладными затратами. Контроль за выплатой и расходованием средств усилится, став практически полностью автоматизированным. Взаимодействие с аналогичными ЦВЦБ других стран можно будет осуществлять с минимальными издержками и полностью независимо от международных финансовых институтов — таких как системы межбанковских платежей.

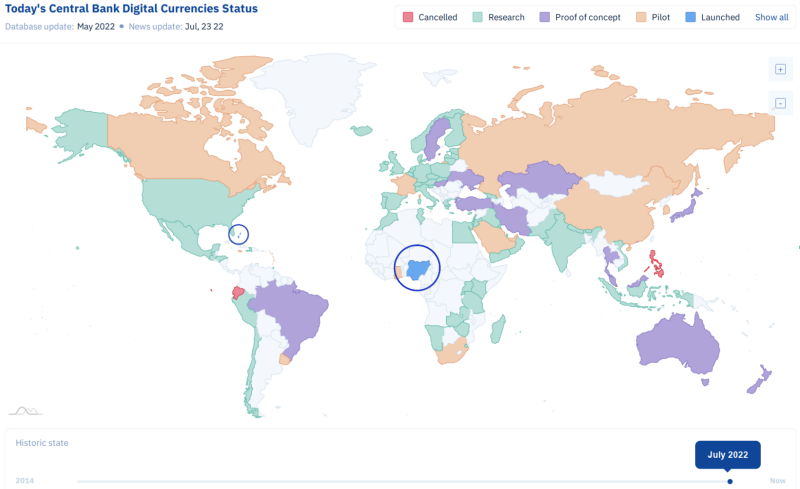

Как, кстати, обстоят дела с цифровыми валютами в других странах? Пока что, по данным CBDC Tracker, есть лишь две страны в мире, где ЦВЦБ официально запущена в оборот: это Нигерия с eNaira (электронной найрой) и Багамские острова с sand dollar («песчаным долларом»). Немало государств пока только обкатывают концепцию ЦВЦБ (Австралия, Япония, Бразилия, Швеция…); ещё больше уже работают над пилотными проектами (помимо РФ, это США, КНР, ЮАР, Саудовская Аравия…), а в Эквадоре и на Филиппинах проекты запуска цифровых валют уже успели отвергнуть на определённой стадии проработки.

Текущее положение дел в мире с внедрением ЦВЦБ: цветом показаны страны, где развитие подобных проектов прекращено (красным), находится на стадии изучения (салатовым), на стадии проработки концепта (фиолетовым), доведено до пилотного проекта (терракотовым), состоялось (синим). Для наглядности обведены синим два государства, в которых ЦВЦБ внедрены и действуют: Багамы и Нигерия (источник: CBDC Tracker)

Платформы ЦВЦБ могут функционировать на довольно разнообразных принципах. Даже упомянутый отчёт ЦБ РФ включает обсуждение четырёх с половиной ролевых моделей для участников платформы цифрового рубля, из которых три были отвергнуты, четвёртая — розничная двухуровневая с наделением финансовых организаций ролью участников расчётов — взята за основу, а ещё одна (предусматривает токенизацию безналичных рублей, находящихся в обращении у кредитных организаций) может быть реализована в перспективе, но не обособленно, а как дополнение к уже действующей на тот момент модели цифрового рубля.

В принципе, цифровая валюта как электронная сущность, запись в некой базе данных, может обладать едва ли не какими угодно свойствами — тут всё зависит от целей и задач выпускающего её регулятора. К примеру, ничто не запрещает наделить ЦВЦБ сроком годности: получившему некую сумму лицу необходимо будет её истратить до определённого момента, после чего деньги эти (и только эти — другие суммы затронуты не будут!) из его кошелька исчезнут.

Возможно введение и других ограничений — «окрашивание» денег. К примеру, пособие для малоимущих без проблем удастся использовать для приобретения еды или одежды, а вот для покупки спиртного — уже нет. В ходе испытаний платформы цифрового юаня в прошлом году власти КНР стимулировали снижение мобильности приезжих в Шэньчжэне в период празднования китайского Нового года (чтобы сдержать распространение коронавируса), перечислив на их счета определённую сумму, которую можно было потратить только лично (перевести кому-то не вышло бы), только в этом городе и только с 1 по 9 февраля.

В одном можно быть уверенным: курсы ЦВЦБ не будут столь волатильными, как курсы криптовалют (источник: Unsplash)

Немало государств рассматривают сегодня ЦВЦБ как средство смягчить неизбежный шок, который будет сопровождать уже начинающийся коллапс американского доллара как де-факто единой и всеми признанной всемирной валюты. К тому же расчёты в ЦВЦБ совершенно независимы от глобальных платёжных систем. После создания двусторонних шлюзов (цифровой рубль — цифровой юань, электронная найра — цифровая рупия и т. д.) становятся возможны прямые транзакции между экономиками разных стран, уже никак не зависящие от решений советов директоров MasterCard, SWIFT и прочих коммерческих структур, до недавних пор чрезвычайно весомых в международной финансовой сфере.

Окажется ли третья форма российских денег на деле столь эффективной и удобной, как представляет её концепция ЦБ, — скоро увидим: ждать осталось совсем немного.