Китайские производители электромобилей выпускают слишком много новинок — большинство не окупает разработку

По мнению аналитиков Suolei, китайским автопроизводителям сейчас приходится привлекать клиентов двумя основными способами: частым выпуском новых моделей и снижением цен на них. Данное сочетание не слишком благоприятно сказывается на экономическом положении компаний. Падающая прибыль или увеличивающиеся убытки мешают оправдать выпуск новых моделей, на разработку которых требуются средства.

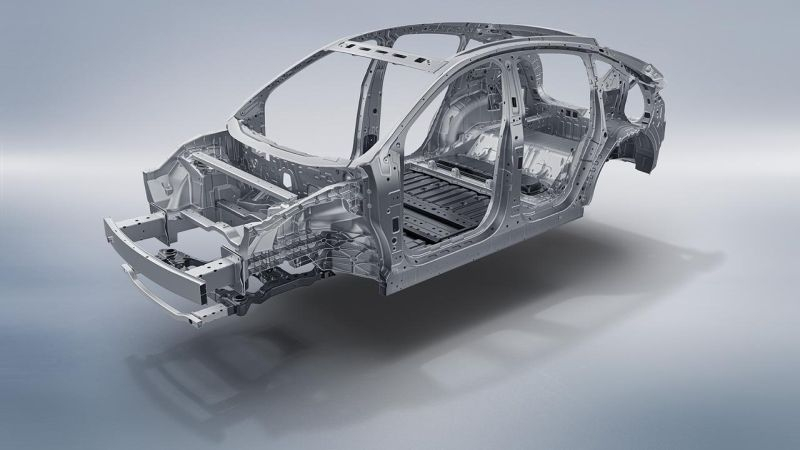

Источник изображения: XPeng

Как отмечает South China Morning Post, на внутренний рынок Китая в этом году должны выйти более 50 новых моделей электромобилей и подзаряжаемых от сети гибридов. Лишь немногим из них, как считают аналитики Suolei, удастся разойтись в достаточных количествах для оправдания затрат на свою разработку и производство. Изобилие новых моделей усугубляет ценовую конкуренцию между участниками рынка, а продажа их с существенными скидками чаще всего приносит убытки компаниям. В таких условиях частый выпуск новых моделей не оправдывает себя с экономической точки зрения. Тем более, что на китайском рынке и без этого полно однотипных электромобилей по привлекательным ценам, и расширять их ассортимент порой не имеет особого смысла. В этой борьбе определённо будут жертвы в виде покидающих рынок моделей и банкротящихся автопроизводителей.

Высокотехнологичная продукция китайских автопроизводителей привлекает молодую аудиторию на внутреннем рынке КНР, и порой ещё на стадии предварительного приёма заказов набираются тысячи заявок, хотя фактические продажи новинки ещё не начались. Представители китайской автомобильной отрасли подчёркивают, что агрессивная ценовая политика производителей оказывает более сильное воздействие на стимулирование спроса, чем регулярный выход новых моделей электромобилей. На внутреннем рынке КНР гибриды и подзаряжаемые гибриды с июля текущего года формируют более половины в структуре продаваемых легковых транспортных средств.

На примере новичка в этом сегменте, компании Xiaomi, которая начала продажи первого своего электромобиля SU7 весной текущего года, можно судить о сложностях выхода на китайский автомобильный рынок в его нынешней стадии развития. Если в 2024 году Xiaomi выпустит хотя бы 60 000 электромобилей (а сама она планирует выпустить 120 000 штук), то это всё равно приведёт к убыткам в почти $10 000 на каждый проданный SU7.

Лидером местного рынка остаётся компания BYD, которая за счёт серьёзной вертикальной интеграции бизнеса имеет возможность снижать свои издержки и сохранять прибыльность даже в условиях «ценовой войны». Обновлённое в этом месяце семейство электромобилей Han оказалось как минимум на 2,4 % дешевле своих предшественников. Автогигант может себе позволить подобную гибкость ценовой политики, поскольку экономит как на масштабах производства, так и на вертикальной интеграции бизнеса. Теми же тяговыми батареями компания снабжает себя сама, а это самая дорогостоящая часть любого электромобиля.

Впрочем, даже BYD страдает от наблюдаемых на китайском рынке тенденций. В первом полугодии затраты компании на разработку выросли в годовом сравнении на 41,6 %, тогда как выручка на том же интервале сравнения выросла только на 15,8 %. Норма прибыли BYD во втором квартале снизилась в годовом сравнении с 21,9 до 18,7 %. BYD и её более скромный по оборотам конкурент в лице Li Auto остаются единственными в Китае автопроизводителями, которые в текущем году работают без убытков. Покупатели не особо интересуются новыми моделями конкурентов, которые выходят на рынок в текущем году, поскольку считают, что более именитые производители смогут предложить что-то более технологичное по более низким ценам. По прогнозам Goldman Sachs, если BYD по сравнению с апрелем текущего года BYD снизит цены ещё на 7 %, то вся китайская автомобильная отрасль может оказаться убыточной.