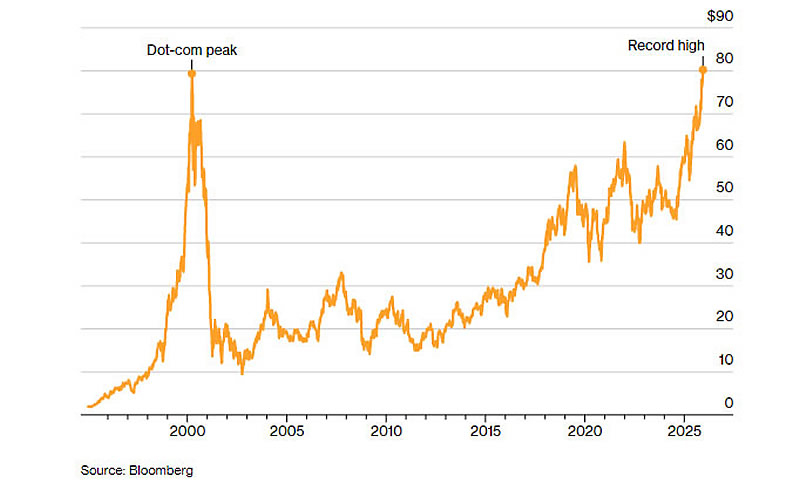

Пузырь ИИ вернул цену акций Cisco на уровень пузыря доткомов

Акции американской транснациональной технологической компании Cisco Systems, одной из самых знаковых компаний эпохи доткомов, наконец обновили исторический максимум, достигнутый на пике технологического пузыря в марте 2000 года. Десятого декабря бумаги подорожали на 0,9 %, достигнув $80,25, что позволило им превысить пик, державшийся 25 лет. Это произошло, как пишет Bloomberg, отчасти благодаря буму инвестиций в искусственный интеллект.

Источник изображения: Cisco

Как отметил управляющий директор SLC Management Дек Малларки (Dec Mullarkey), это наглядное напоминание о том, что восстановление после рыночного пузыря может занимать очень долгое время. По его словам, уместной аналогией может служить японский фондовый рынок, которому также потребовались десятилетия для восстановления после краха в конце 1980-х годов. Потеря доверия инвесторов после болезненного обвала может занять годы, прежде чем они снова поверят в компанию. Текущий рост акций Cisco Малларки назвал знаком возвращения доверия, добавив, что «компания стала больше похожа на коммунальное предприятие, чем на инноватора, но, по-видимому, именно это и хотели увидеть её инвесторы».

Подъём Cisco происходит в момент, когда инвесторы проводят параллели между сегодняшним ралли, которое возглавляет «великолепная семёрка», и периодом, когда Cisco была одним из так называемых «четырёх всадников Nasdaq», наряду с Microsoft, Intel и Dell. В течение двух лет, предшествовавших пику 2000 года, акции компании взлетели почти на 600 %, а её капитализация превысила $500 млрд. После лопнувшего пузыря Cisco потеряла около 90 % стоимости, опустившись до $60 млрд в конце 2002 года. С того момента бумаги выросли более чем на 800 %, однако рыночная капитализация компании по-прежнему более чем на 40 % ниже пикового уровня эпохи доткомов.

Источник изображения: Bloomberg

Ключевым же драйвером для акций Cisco стал её собственный повышенный прогноз выручки до $61 млрд в текущем финансовом году, что усилило ожидания инвесторов относительно выгод компании от глобальных инвестиций в ИИ-инфраструктуру. Этот оптимизм, побудивший, например, аналитика UBS Дэвида Фогта (David Vogt) повысить рекомендацию по бумагам, существует на фоне сохраняющегося скепсиса многих на Уолл-стрит относительно долгосрочных темпов бума расходов на искусственный интеллект и корректности его учёта.