Курс на юг: Продажи жёстких дисков упали до многолетнего минимума в первом квартале

Продажи жёстких дисков. Бытовая электроника всё еще является заметным потребителем HDD

⇡#Рынок устройств хранения данных очень быстро трансформируется. За последние пять лет он изменился сильнее, чем за предыдущие 20. Почти ушли в небытие оптические диски (CD-R, DVD-R, BD-R). Сетевые устройства хранения данных из узкоспециализированых офисных приборов превратились в массовые продукты. Облачные сервисы хранения данных используются в той или иной степени большинством пользователей компьютеров, а твердотельные накопители (solid-state drives, SSDs) стали устанавливаться в огромное количество ПК вместо традиционных жёстких дисков (hard disk drives, HDDs). Несмотря на всё это, последние остаются и останутся основными средствами хранения данных ещё долгие годы, поскольку на планете нет физической возможности произвести достаточное количество флеш-памяти NAND, чтобы заменить винчестеры.

Вместе с изменениями на рынке, меняется и роль отдельных устройств хранения данных. Если раньше жёсткие диски были основными и зачастую единственными накопителями внутри персональных компьютеров (ПК), то сегодня это не так. Напротив, SSD из дорогих устройств для премиальных ноутбуков стали столь дешёвыми, что могут конкурировать в этом отношении с HDD. Как следствие, продажи одних — растут, а других — падают. Тем не менее, поставки жёстких дисков по-прежнему сильно зависят от продаж компьютеров.

Ведущие аналитики отрасли, среди которых IDC и Gartner, в начале этого года прогнозировали, что первый квартал едва ли будет хорош для индустрии ПК. Участники рынка, такие как Intel и AMD, согласились с негативными прогнозами. Причины проблем рынка хорошо известны: глобальные экономические трудности, замедление роста в Китае, сильный доллар США, а также конкуренция со стороны смартфонов и других устройств. Поскольку продажи ПК не были высокими, как и предсказывалось, это отрицательно сказалось на рынке жёстких дисков.

Согласно данным компании Gartner, продажи ПК в первом квартале этого года составили 64,776 млн штук, снизившись на 9,6 % по сравнению с аналогичным периодом 2015 года. Компания отмечает, что это был первый раз с 2007 года, когда объём рыка ПК упал ниже 65 млн единиц. Аналитики из IDC еще более пессимистичны, поскольку по их данным поставки ПК в первом квартале составил 60,6 млн, что ниже аналогичного периода год назад на 11,5 %. Стоит отметить, что снижение продаж жёстких дисков в 2015 году значительно опережало регресс на рынке персональных компьютеров. Как оказывается, то же самое произошло в первом квартале 2016 года, при этом, объём рынка HDD упал до нового многолетнего минимума.

⇡#Поставки HDD упали до 99,8 млн штук в первом квартале 2016

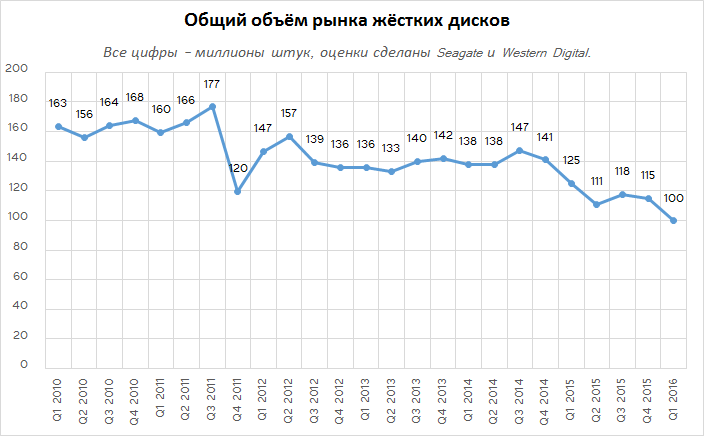

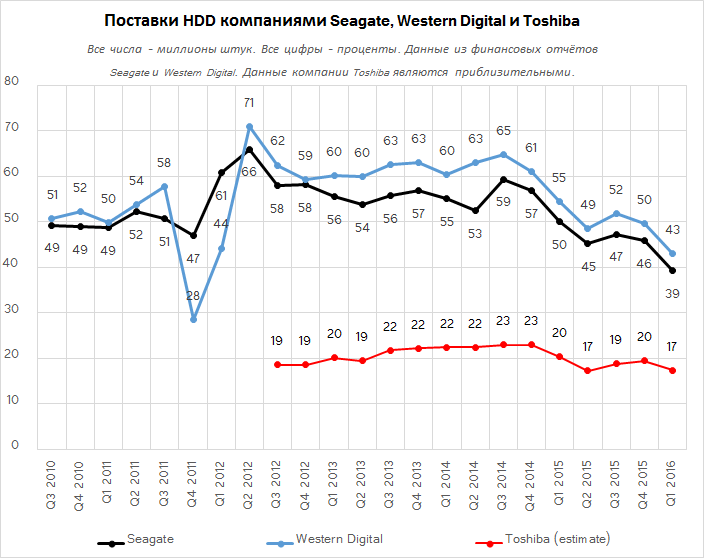

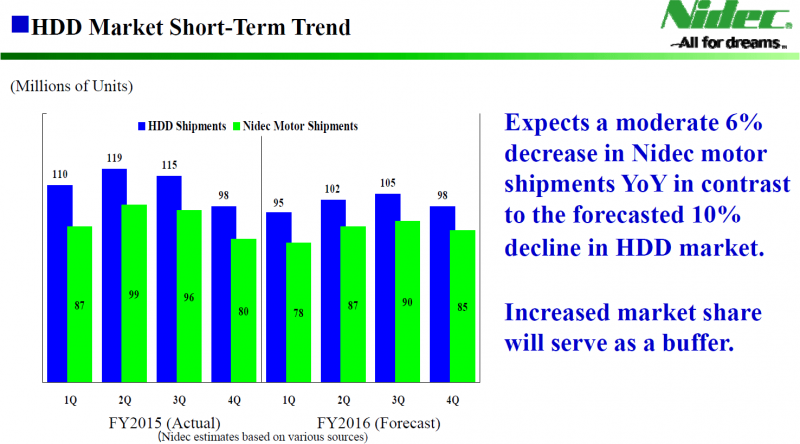

Seagate Technology, Toshiba и Western Digital, три оставшиеся на рынке производителя жёстких дисков, поставили в общей сложности 99,8 млн винчестеров в первом квартале 2016 года, что на 20 % меньше, чем за тот же период годом ранее (см. методологию подсчёта и важные примечания в конце статьи). По оценкам Nidec, компании, которая продает большинство малых прецизионных двигателей для жёстких дисков (контролируя более 80% рынка данных устройств, согласно собственным оценкам, вся индустрия продала 98 млн HDD в первой четверти года. Стоит отметить, что оценки Nidec являются, как правило, довольно консервативными. В том же квартале прошлого года, Seagate, Toshiba и Western Digital продали 125 млн жёстких дисков, а в аналогичный период шесть лет назад производители HDD поставили 163 млн единиц продукции. Более того, даже в первом квартале 2006 года общий объём рынка (total available market, TAM) жёстких дисков составил 101,7 млн единиц, согласно данным компании iSuppli (EDN), а это значит, что мы могли бы говорить о десятилетнем минимуме в продажах HDD.

Поставки ПК в целом (и жёстких дисков, в частности) традиционно слабы в первом квартале, поэтому неудивительно, что они упали до 99,8 млн, или на 15 млн по сравнению с четвёртым кварталом 2015 года. Однако, особую тревогу вызывает то, что несмотря на все сезонные факторы, продажи HDD в первом квартале прошлого года были выше, чем во все остальные. Если ситуация повторится в этом году, то поставки винчестеров упадут ниже 100 млн штук во второй четверти и будут оставаться ниже этого уровня во второй половине года.

По оценкам Western Digital, продажи жёстких дисков уменьшатся до 95 млн штук во втором квартале, что означает снижение примерно на 15 % по сравнению с аналогичным периодом прошлого года. При этом, Western Digital продолжает смотреть в будущее с умеренным оптимизмом: в компании считают, что объём рынка HDD в этом году останется выше уровне 400 млн единиц, несколько снизившись по сравнению с 456 млн HDD, проданных в 2015 году. Таким образом, в третьем и четвёртом кварталах спрос на винчестеры должен вырасти. Учитывая, что компания IDC говорит о том, что период сокращения запасов и крайне осторожных закупок комплектующих со стороны производителей ПК заканчивается, оптимизм компании Western Digital вполне может быть оправдан.

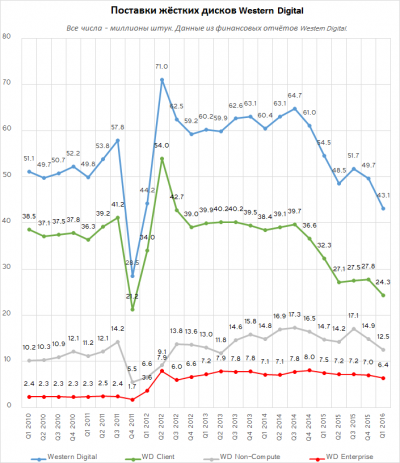

⇡#Western Digital остаётся крупнейшим поставщиком HDD

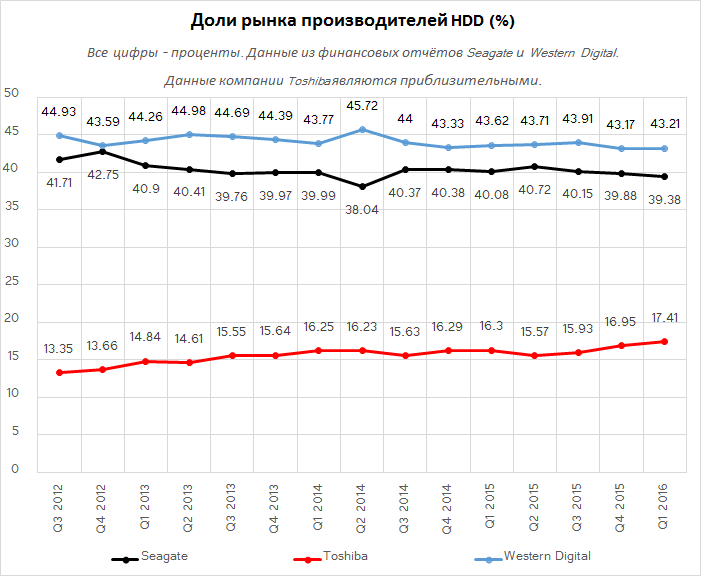

Вследствие резкого спада спроса на жёсткие диски, производители HDD не стремятся бороться за долю на рынке, сокращая валовую прибыль. В первом квартале 2016 года Western Digital контролировала около 43 % рынка HDD, тогда как доля рынка Seagate составила около 39,38%. Если оценки поставок жёстких дисков корпорацией Toshiba верны (см. методологию в конце статьи), то компания контролировала около 17% рынка винчестеров, что чуть выше, чем раньше.

Принимая во внимание тот факт, что все три производителя накопителей на жёстких магнитных дисках в настоящее время способны производить больше HDD, чем требуется их клиентам, даже если конъектура рынка изменится, мы вряд ли увидим существенные сдвиги в рейтинге производителей винчестеров.

⇡#Продажи жёстких дисков Seagate упали до 40 млн

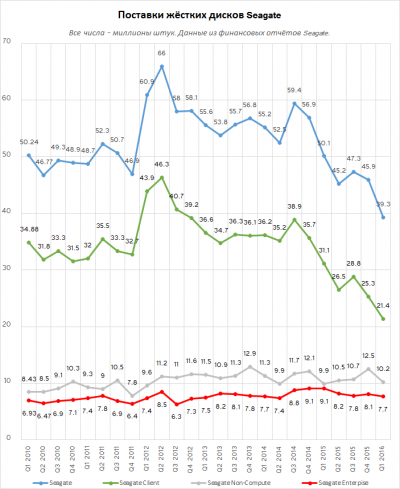

Seagate Technology продала 39,3 млн жёстких дисков в первом квартале 2016 года, на 21,5 % ниже, чем в тот же период годом ранее. Снижение спроса на HDD компании Seagate наблюдалось по всему спектру её модельных рядов, за исключением накопителей класса nearline. В ходе телеконференции с инвесторами и финансовыми аналитиками, компания особо отметила слабые продажи клиентских жёстких дисков, а также снижение поставок традиционных HDD для серверов непрерывного действия (mission critical). Кроме того, в попытке сохранить валовую прибыль, Seagate решила не принимать «агрессивного» участия в сегменте низкобюджетных HDD для ноутбуков, что оказало негативное влияние на её долю рынка (по причине снижения поставок единиц продукции).

Судя по всему, в Seagate не рассчитывают на то, что рынок жёстких дисков восстановится в обозримом будущем. Как следствие, производитель собирается уменьшить свои производственные мощности с 55–60 млн накопителей в квартал до 35 – 40 млн единиц продукции. Подобное решение позволит компании сократить эксплуатационные расходы и поддержать уровень несмотря на давление со стороны традиционных и новых конкурентов.

«[В первом квартале] мы начали процесс уменьшения наших производственных мощностей с примерно 55–60 млн жёстких дисков в квартал до примерно 35–40 млн единиц в квартал», — сказал Стив Лузо (Steve Luczo), исполнительный директор Seagate, в беседе с инвесторами и финансовыми аналитиками. «Требуемые действия будут завершены в срок от шести до девяти месяцев. В то же время, мы продолжим наращивать использование собственного производства головок и пластин».

В настоящее время Seagate не раскрывает подробностей о планах по сокращению собственного производства жёстких дисков, но говорит о том, что намерена сконцентрироваться на изготовлении моделей с высокой ёмкостью, что упростит потребности компании в области пластин и позволит сократить их закупки у сторонних производителей. В частности, компания планирует отказаться от выпуска ряда устаревших моделей ёмкостью 250, 320 и 500 Гбайт. Таким образом, Seagate оптимизирует свои расходы, но увеличит выпуск высокорентабельных моделей, которые не будут напрямую конкурировать с наиболее дешёвыми SSD (чья себестоимость крайне низка). Более подробно о возможностях Seagate в области оптимизации модельного ряда и средств производства можно узнать в соответствующей новостной заметке.

Среди других мер по повышению рентабельности и сохранению цен на жёсткие диски на текущих уровнях значится в том числе повышение цен на ряд моделей HDD, которое компания начала в первом квартале. Это повысит выручку и валовую прибыль компании, что даст возможность больше инвестировать в развитие будущих технологий и платформ HDD. В целом, такой подход оправдан, поскольку стоимость разработки новых винчестеров, а также их себестоимость, увеличиваются.

«[В первом квартале] мы инициировали увеличение цены на некоторые наши изделия во всём спектре продукции, мы добились успеха в некоторых областях, но потерпели неудачу в других», — сказал господин Лузо. «Мы по-прежнему считаем, что отрасль нуждается в стабильной ценовой конъюнктуре, чтобы мы смогли создавать продукты, которые соответствуют возросшим от них ожиданиям. Как следствие, мы будем продолжать проводить ценовую стратегию, которая отражает требуемые рынком инвестиции».

Поставки жёстких дисков Western Digital снизились до 43,1 млн

Корпорация Western Digital продала 43,123 млн жёстких дисков в течение первых трёх месяцев этого года, или на 21% меньше по сравнению с первым кварталом 2015 года. Выручка компании снизилась по всем направлениям из-за слабого рынка ПК и сезонности.

Так же, как Seagate, Western Digital в последнее время повысила стоимость определённой продукции. В частности, компания увеличила цены на некоторые из своих 2,5-дюймовых накопителей для ноутбуков и игровых ПК (по всей видимости, имеется в виду WD Black2 Dual Drive). На данный момент, компания производит выборочное повышение цен в корпоративном сегменте в попытке сохранить среднюю продажную стоимость и валовую прибыль, чтобы поддержать способность инвестировать в дальнейшее развитие жёстких дисков.

«Поскольку мы хотим гарантировать, что у нас есть достаточное количество долларов, чтобы реинвестировать в наш бизнес, продолжать представлять различные инновации и предлагать привлекательные продукты для наших клиентов, мы выборочно увеличиваем цены в некоторых сегментах корпоративного рынка HDD», — сказал Стиве Миллиган (Steve Milligan), исполнительный директор Western Digital, в ходе телеконференции с инвесторами и финансовыми аналитиками. «На данный момент, мы не уверены, что эти цены удержатся, но мы надеемся, что это произойдёт».

Ранее в этом году компания Western Digital объявила о планах по оптимизации перспективного плана выпуска продукции, а также по закрытию одной из фабрик по производству подложек для головок в городе Отавара (Япония), чтобы снизить расходы и сохранить свою рентабельность. До сих пор компания не объявила о планах значительно сократить свои производственные мощности, но сказала, что устранит избыточные средства производства. Также, Western Digital не анонсировала каких-либо планов касательно будущего своих низкобюджетных жёстких дисков.

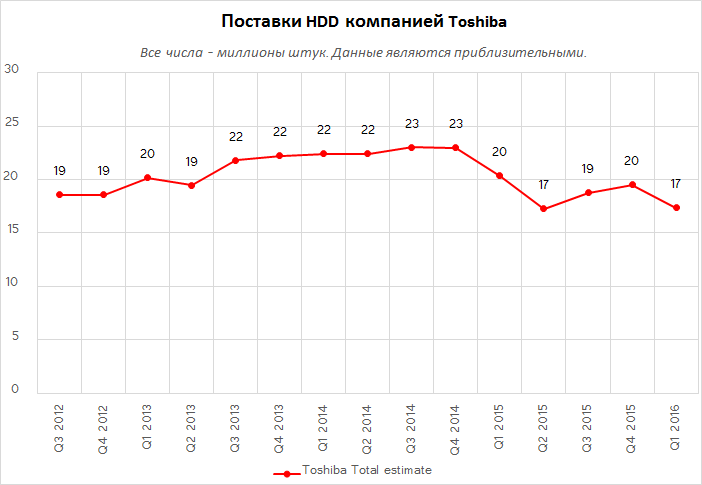

⇡#Поставки Toshiba также снижаются

Поскольку Toshiba не раскрывает практически ничего, что связано с её деятельностью в области жёстких дисков, данного поставщика крайне трудно анализировать. Если оценки всего рынка производителями HDD и компанией Nidec являются точными, то Toshiba поставила около 17 млн жёстких дисков в первом квартале 2016 года, что на 15 % ниже, чем в тот же период в прошлом году.

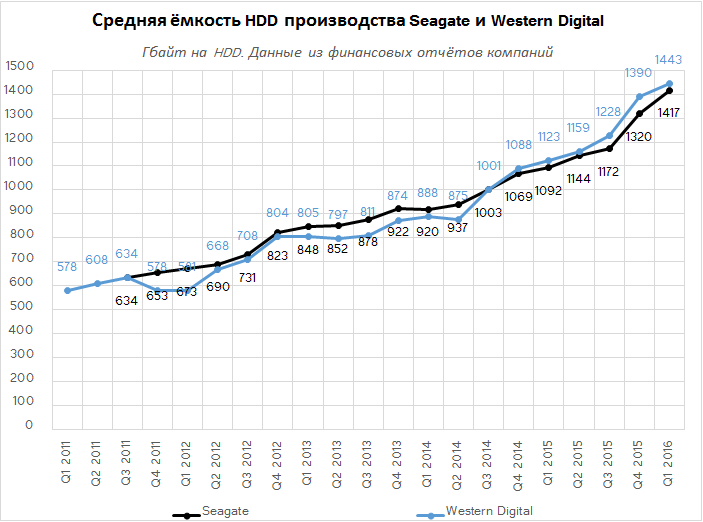

⇡#Средняя ёмкость HDD продолжает расти

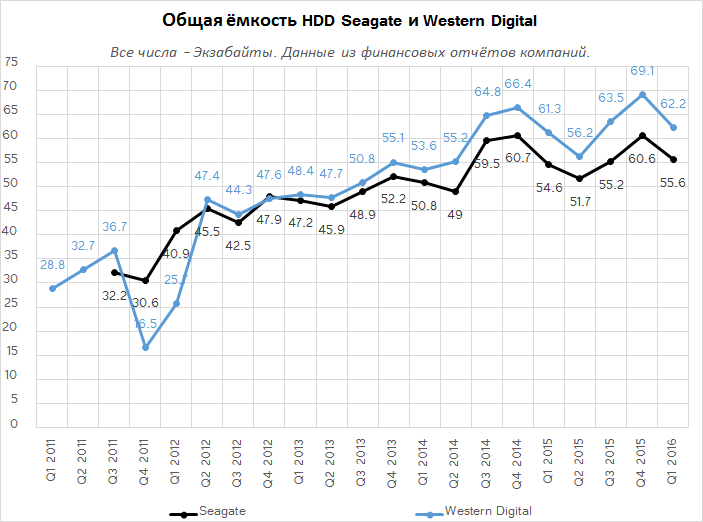

На современном рынке жёстких дисков есть две метрики, которые растут последовательно каждый год: средняя ёмкость HDD, а также количество Экзабайт, поставленных производителями.

В первом квартале 2016 года, средний жёсткий диск мог хранить примерно 1,4 Тбайт данных; т.е. средняя ёмкость винчестера Seagate увеличилась на 28,5 %, а средняя ёмкость HDD производства Western Digital выросла на 29,7 % по сравнению с тем же кварталом прошлого года.

Что касается объёмов данных, то общая ёмкость накопителей на жёстких магнитных дисках, поставленных Seagate в первой четверти 2016 года, составила 55,6 Экзабайт, что выше, чем 54,6 Экзабайт годом ранее, но ниже 60,6 Экзабайт в предыдущем квартале. Общая ёмкость HDD производства Western Digital выросла в первом квартале до 62,2 Экзабайт, что является небольшим увеличением с 61,3 Экзабайт в первом квартале 2015 года.

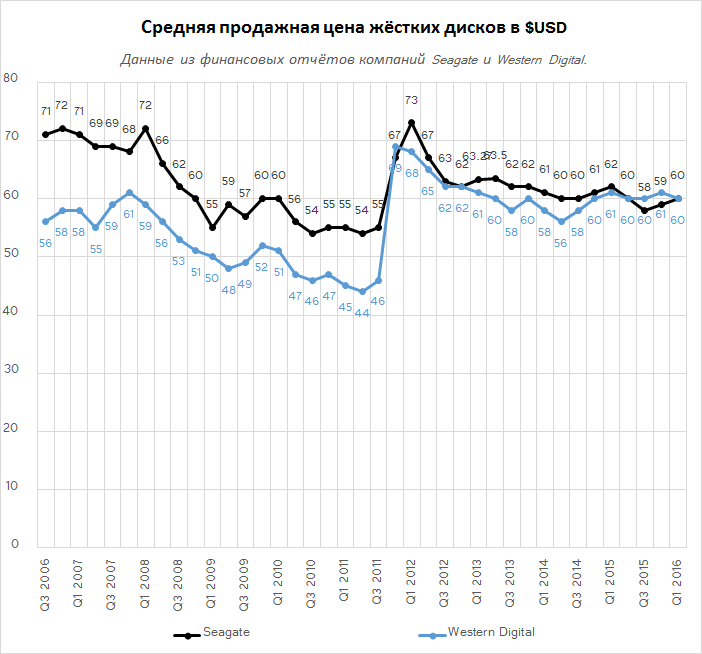

⇡#Средняя цена HDD остаётся на уровне $60

Несмотря на рост цен на некоторые популярные модели HDD корпоративного класса, отрасль продолжает производить больше жёстких дисков, чем может применить, вследствие чего средняя стоимость накопителя на магнитных пластинах остаётся низкой. Возможно, это изменится в будущем, когда потребителям потребуются HDD большого объёма, чтобы хранить видео сверхвысокой чёткости (Ultra HD, 4K), или по каким-то ещё причинам. Однако, сегодня жёсткий диск стоит $60.

Потенциально, средняя цена может изменится после того, как Seagate реализует свои планы по сокращению собственных производственных мощностей, повлияв на баланс спроса и предложения. Тем не менее, насколько существенно она может изменится еще предстоит выяснить.

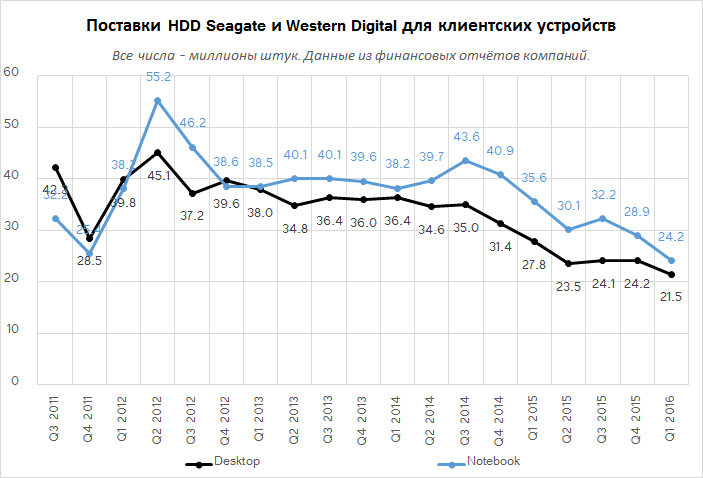

⇡#Поставки HDD для клиентских ПК упали до нового минимума

Дни, когда Seagate и Western Digital поставляли 75 млн жёстких дисков для клиентских ПК за квартал, давно ушли в прошлое. Когда продажи ПК составляют 60 – 66 млн штук в квартал, продать 75 млн HDD для них физически невозможно. Два крупнейших производителя винчестеров продали 45,7 млн накопителей для клиентских устройств в первом квартале этого года, что является существенным снижением по сравнению с аналогичным периодом годом ранее (63,4 млн). Хотя не стоит забывать такого поставщика HDD как Toshiba, очевидно, что всё большее количество ПК используют твердотельные накопители.

Согласно оценкам компании TrendFocus, в первом квартале 2016 года на рынок было поставлено около 27 млн клиентских SSD. Трудно сказать, какой процент этих устройств был использован в готовых ПК, а какой был продан в рознице. Обозреватели из компании TrendForce считают, что примерно 25 % ноутбуков уже использовали SSD вместо HDD в последнем квартале 2015 года. В первой четверти этот процент вполне мог вырасти по причине того, что Seagate отказалась бороться за определённые контракты, предположительно, против сверх дешёвых SSD. Тем не менее, довольно очевидно: SSD наступают.

По мере того, как как платформы жёстких дисков будут дорожать в ближайшие годы, производители HDD могут просто оставить наименее прибыльные сегменты рынка производителям SSD. В конце концов, сборка SSD не требует высокотехнологичных фабрик или крупных инвестиций в научно-исследовательские и опытно-конструкторские разработки (НИОКР; research and development, R&D) — подобные расходы ложатся на плечи изготовителей NAND флеш-памяти и контроллеров. Производство HDD осуществляется на высокотехнологических фабриках, а разработка новых платформ занимает годы. Таким образом, компании Seagate или Western Digital могут потерять интерес к сегменту накопителей начального уровня, особенно учитывая тот факт, что Western Digital недавно стала крупным поставщиком SSD.

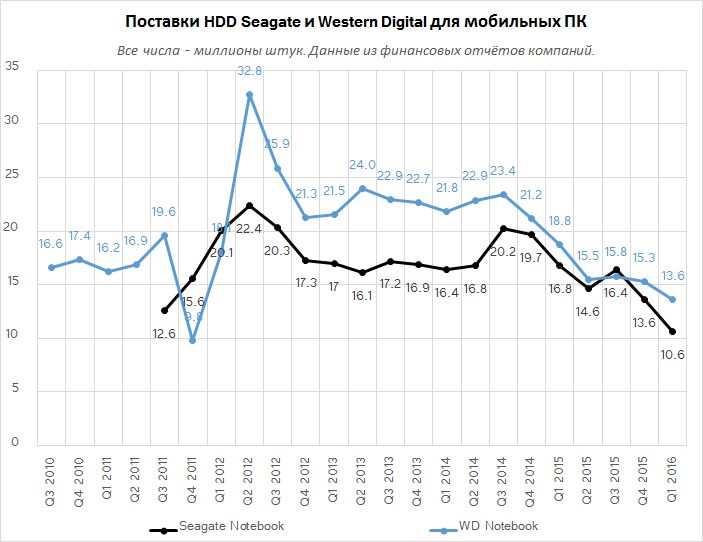

Анализ данных о продажах 2,5-дюймовых жёстких дисков Seagate и Western Digital имеет свои особенности. Дело в том, что Seagate включает поставки жёстких дисков для игровых консолей в статистику по продажам накопителей форм-фактора 2,5 дюйма. В то же время, Western Digital относит свои HDD для консолей к винчестерам для потребительской электроники. Как результат, картина по «мобильным» жёстким дискам становится не совсем понятной.

В первом квартале 2016 года Seagate продала 10,6 млн 2,5-дюймовых HDD, что на 37 % меньше, чем в аналогичный период прошлого года. Поскольку компания намеренно решила не бороться за низкобюджетные ноутбуки, такое резкое снижение не является сюрпризом. В то же время, компания Western Digital поставила 13,6 млн жёстких дисков форм-фактора 2,5 дюйма для клиентских устройств, или на 28 % меньше, чем годом ранее.

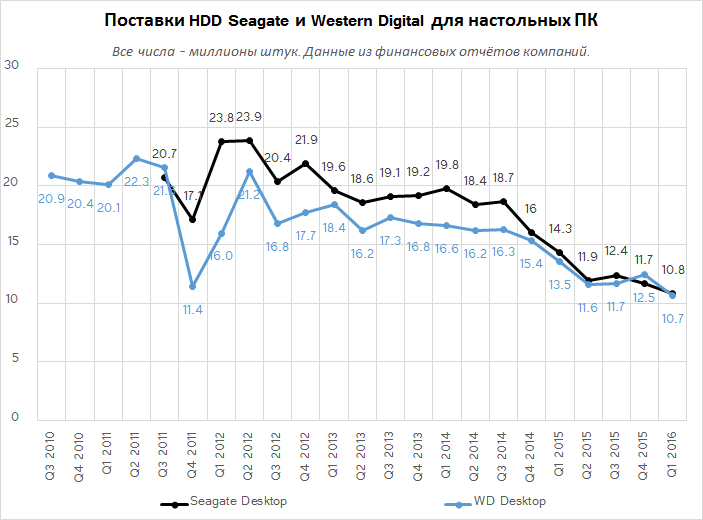

Продажи клиентских жёстких дисков в форм-факторе 3,5 дюйма производства Seagate и Western Digital снизились на 22 % по сравнению с аналогичным периодом прошлого года, что соответствует общему снижению на рынке HDD. Поставки 3,5-дюймовых жёстких дисков двумя ведущими производителями фактически сравнялись: в первом квартале Seagate отгрузила 10,8 млн подобных винчестеров (падение на 24,5% за год), в то время как Western Digital продала 10,7 млн устройств (снижение на 21% за год). Мы не знаем, сколько 3,5-дюймовых винчестеров для клиентских устройств продала Toshiba, но с уверенностью можем сказать, что этот рынок сокращается. Как видно из графика, ни Seagate, ни Western Digital, не стараются наращивать поставки HDD для настольных ПК, чтобы увеличить долю рынка.

В своей недавней телеконференции с инвесторами и финансовыми аналитиками, Seagate вновь подчеркнула, что ожидает дальнейшего снижения продаж своих клиентских накопителей, но при этом увеличения их ёмкости. Более того, компания сконцентрируется на предложении наиболее рентабельных моделей большого объёма, а не будет пытаться максимизировать выпуск недорогих HDD.

Исторически, Seagate получала 60 % дохода от продаж жёстких дисков для клиентских приложений и 40 % дохода от продукции корпоративного класса. Вследствие изменения конъюнктуры рынка, компания полагает, что в ближайшие годы будет получать 60 % дохода от корпоративных и 40 % от клиентских устройств. Учитывая тот факт, что многие современные форм-факторы персональных компьютеров не могут вместить жёсткий диск, подобные ожидания кажутся логичными.

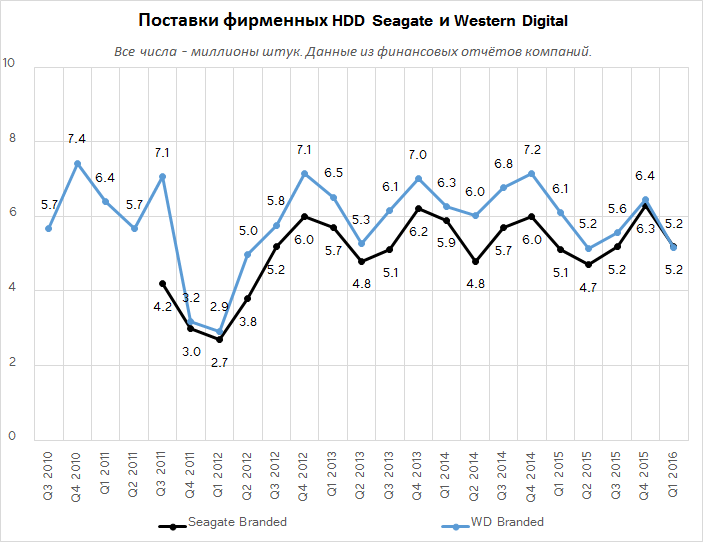

⇡#Продажи внешних HDD и NAS падают

Поскольку количество ПК, которые не могут вместить более одного накопителя, растёт, то спрос на разного рода внешние запоминающее устройства должен быть стабильно высоким. Seagate и Western Digital предлагают несколько семейств внешних накопителей, включая различные DAS (direct attached storage — накопители, подключаемые напрямую к ПК, такие как внешние HDD, флешки и т. д.) и NAS (network attached storage — накопители, подключаемые к локальной сети), как под своими торговыми марками, так и под брендами G-Technology и LaCie. Хотя продажи фирменных (branded) внешних накопителей едва ли велики с точки зрения количества проданных устройств, это довольно выгодный бизнес для производителей благодаря высоким средним ценам, а также существенной добавленной стоимости.

Seagate и Western Digital вместе отгрузили около 10,357 млн различных NAS и DAS в первом квартале 2016 года, что на 7,5 % ниже по сравнению с 11,190 млн устройств в первом квартале прошлого года. При этом, хотя производители продали примерно равное количество фирменных накопителей, для Seagate (5,2 млн) это означает рост продаж на 2 %, тогда как для Western Digital (5,157 млн) — падение на 15,3 % в годовом исчислении. Исторически складывалось так, что Western Digital была впереди конкурента с продажами внешних жёстких дисков My Cloud и My Passport, но в последние кварталы Seagate начала подтягиваться, а продажи WD — сокращаться.

При анализе продаж фирменных систем хранения данных следует иметь в виду, что независимо от того, сколько жёстких дисков находятся внутри DAS или NAS, все они не будут рассматриваться как одно устройство. Например, WD My Book (один HDD), WD My Book Duo (два HDD) и полностью экипированный WD My Cloud DL4100 (четыре HDD) с точки зрения отчётности являются тремя идентичными устройствами. Как следствие, хотя в последние кварталы мы видели постепенное снижение продаж внешних накопителей данных в количественном выражении, мы ничего не знаем о точном количестве жёстких дисков (а также, их объёме) внутри. Впрочем, учитывая, что в последнее время как Seagate, так и Western Digital, анонсировали винчестеры ёмкостью 8 Тбайт для различных NAS, можно предполагать, что спрос на NAS большого объёма существует и растёт.

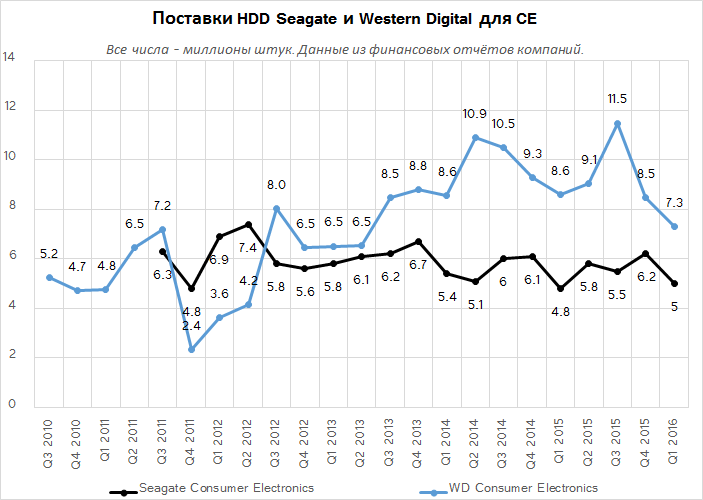

⇡#Бытовая электроника всё еще является заметным потребителем HDD

Подавляющее большинство бытовых электронных устройств (consumer electronics, CE) в настоящее время используют в качестве накопителей NAND флеш-память. Тем не менее, существуют устройства — игровые консоли, различные приставки, системы наблюдения и т. д., которые продолжают использовать жёсткие диски. Как следствие, Seagate и Western Digital не только предлагают специальные HDD для подобных приложений, но и разрабатывают специальные платформы для таких винчестеров.

Поскольку поставки жёстких дисков Seagate для игровых консолей отражаются в статистике продаж 2,5-дюймовых HDD для клиентских устройств, то весь CE-бизнес компании (во всяком случае, на бумаге) зависит от сезонных факторов и кажется весьма стабильным. В первом квартале 2016 года Seagate продала 5 млн жёстких дисков для бытовых устройств, что незначительно больше по сравнению с 4,8 млн, проданных в тот же период год назад.

Western Digital рассматривает свои винчестеры HGST Travelstar, которые она поставляет для Sony PlayStation 4, как решения для бытовой электроники, вследствие чего CE-бизнес данного производителя напрямую зависит от производства PS4. Поскольку в первом квартале продажи и сборка консолей не находятся на подъеме, поставки жёстких дисков компании Western Digital для потребительских устройств падают до самого низкого уровня за год. За первые три месяца этого года компания отгрузила 7,3 млн накопителей для рынка CE, что на 15,2 % меньше, чем в первом квартале 2015 года. Причины падения пока малопонятны — возможно, Sony решила уменьшить количество производимых PS4, или же продажи других «бытовых» HDD производства Western Digital сократились.

К сожалению, из-за разницы в системе отчётности двух ведущих производителей жёстких дисков, сравнивать продажи их накопителей для бытовой электроники фактически невозможно.

Продажи серверных HDD. Выводы

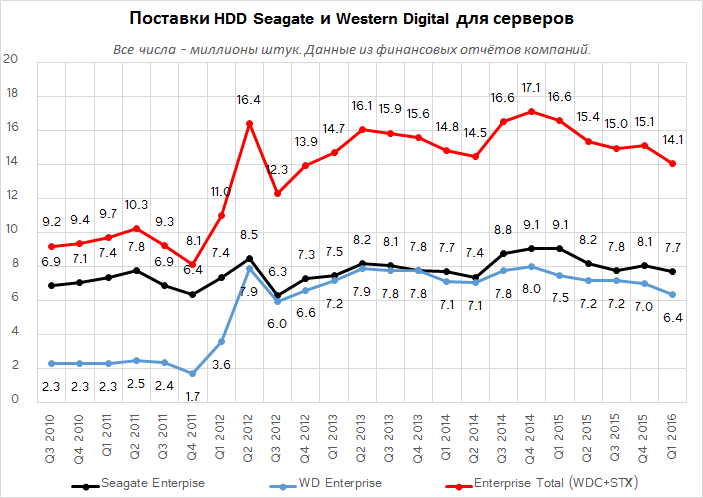

Продажи серверных HDD падают, но есть нюансы

Продажи жёстких дисков корпоративного класса сегодня являются самой прибыльной частью бизнеса производителей HDD. Во-первых, такие винчестеры используют множество передовых технологий для максимизации производительности и ёмкости. Во-вторых, хоть они и не продаются в огромных количествах, они продаются с гигантской премией вследствие применения прогрессивных технологий, а также повышенной надёжности. В-третьих, именно серверные HDD косвенно замещают собой клиентские винчестеры, поскольку если кто-то заменяет ПК с жёстким диском на устройство с ограниченным объёмом NAND памяти и начинает применять облачные сервисы для хранения данных, то фактически он/она начинают использовать серверные HDD. Иными словами, когда пользователи отказываются от жёстких дисков ценой в $50, их данные в итоге оказываются на винчестерах класса nearline стоимостью $500–$600 в каких-либо центрах обработки данных, что отчасти компенсирует недополученный компаниями вроде Seagate или Western Digital доход.

Существует два типа жёстких дисков корпоративного класса:

- Высокопроизводительные жёсткие диски со скоростью вращения шпинделя 10 000 или 15 000 оборотов в минуту (10K и 15K), предназначенные для серверов непрерывного действия (mission critical). Подобные накопители когда-то были непревзойдёнными по ряду параметров, но сегодня они уступают SSD, а потому объёмы их поставок снижаются. Эта тенденция продолжается уже несколько лет, и производители жёстких дисков её прекрасно понимают. Seagate, Toshiba и Western Digital предлагают высокопроизводительные твердотельные накопители с интерфейсами SAS или PCI Express, а их портфели подобной продукции постепенно расширяется.

- Жёсткие диски повышенной ёмкости класса nearline (near online), которые используются для хранения информации в центрах обработки данных. Некоторые из подобных HDD используются для так называемых холодных архивов, данные из которых редко используются и почти никогда не модифицируются. Такие винчестеры имеют скорость вращения шпинделя в 5 400 оборотов в минуту, а их главными преимуществами являются большой объём и низкая цена. Другие жёсткие диски используются для хранения часто используемых и/или измененяемых данных, поэтому они имеют скорость вращения шпинделя в 7 200 оборотов в минуту, а также целый ряд технологий, чтобы увеличить их производительность. Подобные HDD могут быть заполнены гелием, чтобы максимизировать количество пластин и объём хранения данных, а также снизить энергопотребление и стоимость владения. Использование жёстких дисков класса nearline в последние годы росло. Что еще более важно, операторы ЦОД постоянно требуют роста их ёмкости, а производители винчестеров увеличивают её каждый год.

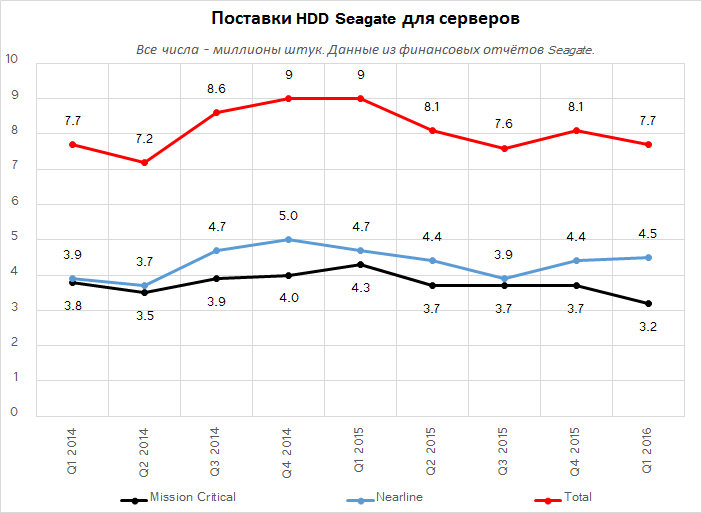

Очень важно проводить различие между двумя типами жёстких дисков корпоративного класса не только потому, что они полностью отличаются друг от друга с технологической точки зрения, но и потому, что динамика продаж одних — положительна, а других — отрицательна. К сожалению, до этого квартала ни один из производителей HDD не раскрывал продажи разных типов серверных винчестеров. В этом квартале Seagate опубликовала более или менее точные сведения о своих корпоративных накопителях, а также показала тенденции спроса на них. Эти данные будут проанализированы ниже, а пока давайте посмотрим на общие продажи серверных HDD двумя ведущими производителями.

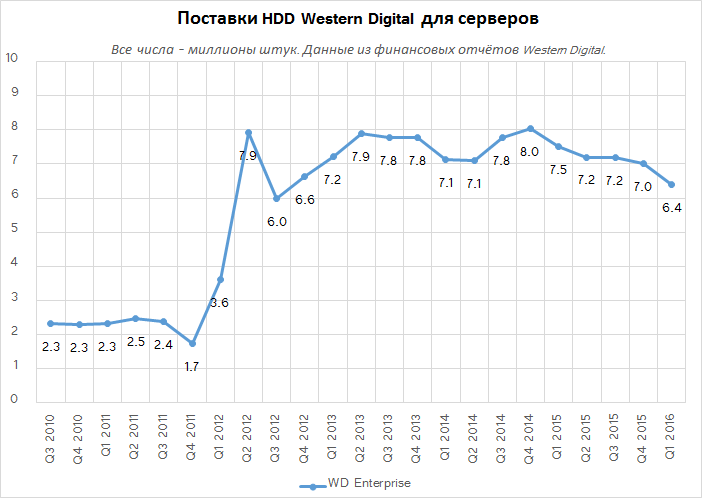

Как видно из данных Seagate и Western Digital, продажи жёстких дисков корпоративного класса производства этих двух производителей снизилась до 14,09 млн единиц в первом квартале 2016 года, что на 15% ниже по сравнению с первым кварталом прошлого года. Seagate остается самым крупным поставщиком корпоративных накопителей на магнитных пластинах с 7,7 млн проданных единиц продукции (снижение на 15,4 % за год), в то время как Western Digital осталась вторым, поставив 6,39 млн корпоративных HDD (падение на 14,7 % за год). Toshiba также имеет портфель высокопроизводительных винчестеров для серверов, а также поставляет некоторое количеств устройств с интерфейсом SAS. Тем не менее, она не имеет возможности конкурировать в сегменте самых дорогих жёстких дисков класса nearline ввиду отсутствия в модельном ряду серверных HDD ёмкостью 8 и 10 Тбайт.

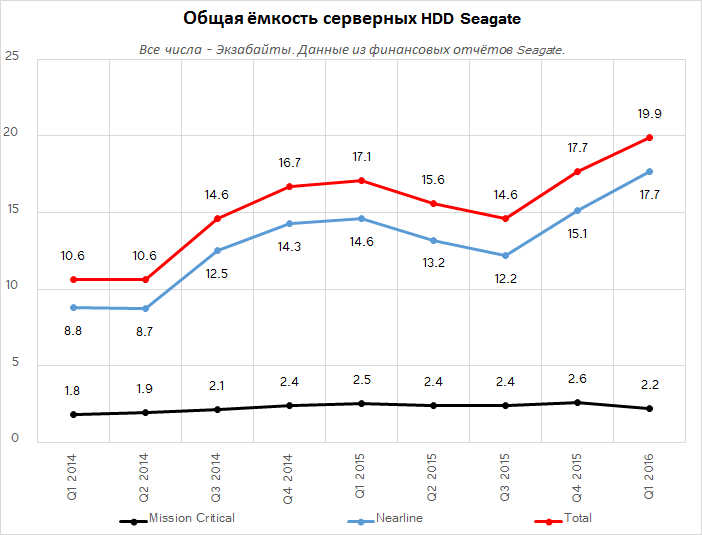

Из 7,7 млн корпоративных накопителей на магнитных пластинах, которые Seagate поставила в первом квартале, 4,5 млн жёстких дисков относились к классу nearline, в то время как 3,2 млн HDD предназначались для серверов непрерывного действия.

Поставки жёстких дисков Seagate класса nearline снизились на 4,3 % по сравнению с первым кварталом 2015 года, но немного выросли по сравнению с предыдущей четвертью. В компании утверждают, что ожидали значительно меньший спрос на подобные накопители в начале года, в результате чего Seagate даже не смогла удовлетворить все потребности. В частности, в течение квартала Seagate расширяла производство своих 8-Тбайт HDD и значительно увеличила поставки таких устройств по сравнению с предыдущей четвертю. Тем не менее, компании не удалось удовлетворить все потребности рынка. Кроме того, в первом квартале Seagate поставила большой объем своих 10-Тбайт жёстких дисков для квалификационного тестирования клиентами. Благодаря скорости вращения шпинделя в 7200 оборотов в минуту, продвинутой системе кеширования и высокой плотности записи, Seagate Enterprise Capacity 3.5 (Helium) 10 Тбайт является одним из самых быстрых HDD в арсенале компании и способен потягаться даже с высокопроизводительными 15K моделями для серверов непрерывного действия (впрочем, у последних есть ещё весьма немало преимуществ перед новинкой, включая более высокие показатели IOPS, существенно меньше задержки, огромные «мгновенные» скорости передачи данных, поддержка SAS и т. п.). Коммерческие поставки Seagate Enterprise Capacity 3.5 (Helium) 10 Тбайт начались в апреле, что подтверждает тезис о возрастающем спросе на nearline-накопители высокой ёмкости.

В отличие от успехов HDD класса nearline, продажи высокопроизводительных 10K и 15K жёстких дисков упали на 13,6 % по сравнению с предыдущим кварталом и на 25,6 % по сравнению с первым кварталом 2015 года. Вследствие мировой экономической ситуации и перехода на SSD, продажи mission critical дисков были на 700 тысяч ниже первоначального прогноза компании. Seagate утверждает, что примерно 25 % из 3,2 млн поставленных накопителей для серверов непрерывного действия являются моделями со скоростью вращения шпинделя 15000 оборотов в минуту. Именно такие винчестеры быстрыми темпами заменяются на SSD. Твердотельные накопители конкурируют и с 10K жёсткими дисками, но производитель ожидает, что этот сегмент рынка перейдёт на SSD в более поздней перспективе.

Учитывая тот факт, что жёсткие диски класса nearline имеют значительно более высокую ёмкость по сравнению с HDD для серверов непрерывного действия, неудивительно, что они являются основным драйвером роста объёма серверных винчестеров с точки зрения количества Экзабайт.

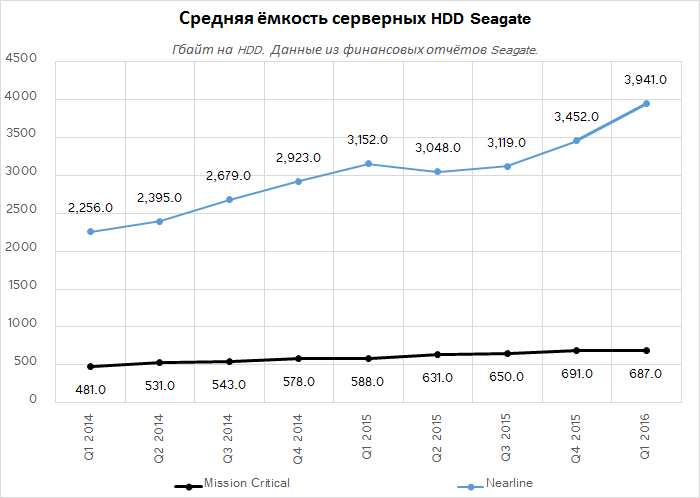

Как видно, средний HDD класса nearline в первом квартале имел ёмкость около 4 Тбайт (на 25% выше, чем годом ранее), что является прямым результатом роста спроса на винчестеры высокой ёмкости со стороны операторов ЦОД. Что касается жёстких дисков для серверов непрерывного действия, то их средняя ёмкость выросла примерно на 16%, до 687 Гбайт.

Western Digital не раскрывает количества проданных nearline и mission critical винчестеров, ограничиваясь общей цифрой. Тем не менее, хотя соотношение поставок у двух производителей может разнится, рыночные тенденции влияют на обе компании абсолютно одинаковым образом. В телеконференции с финансовыми инвесторами и аналитиками, руководство Western Digital подтвердило, что поставки 15K жёстких дисков компании снижаются, поскольку многие клиенты заменяют такие винчестеры твердотельными накопителями. Кроме того, в компании отметили, что SSD начинают заменять также и некоторые 10K HDD. Вследствие усиления конкуренции на рынке nearline жёстких дисков, в Western Digital зарегистрировали большее, чем ожидалось, снижение цен на 3,5-дюймовые серверный HDD. В частности, компания назвала снизившиеся цены на 4 Тбайт и 8 Тбайт накопители класса nearline причиной снижения корпоративной валовой прибыли.

Выводы

В целом, рынок накопителей данных в первом квартале 2016 года вёл себя в полном соответствии с тенденциями рынка. Поставки жёстких дисков для ПК пошли вниз, но продажи HDD класса nearline остались позитивной новостью в сообщениях производителей винчестеров. Western Digital сохраняет оптимизм в отношении краткосрочной перспективы рынка жёстких дисков, но Seagate строит планы по уменьшению собственных производственных мощностей и сокращает своё присутствие на рынке низкобюджетных мобильных жёстких дисков.

По мере того, как сверхтонкие ноутбуки, а также гибридные 2-в-1 устройства набирают популярность и увеличивают долю на рынке, продажи винчестеров в форм-факторе 2,5 дюйма будут снижаться, поскольку они не могут быть установлены в подобные устройства. Теоретически, увеличение поставок указанных накопителей для миниатюрных настольных ПК и систем всё-в-одном могли бы скомпенсировать падение продаж на рынке ноутбуков (разумеется, за счёт 3,5-дюймовых накопителей). Однако, этого не случилось в первом квартале этого года: поставки мобильных винчестеров Seagate сократились до 10,6 млн единиц (снижение на 37% против первого квартала 2015 года), в то время как поставки мобильных жёстких исков Western Digital упали до 13.577 млн единиц (снижение на 28% за год).

В этом квартале Seagate объявила о своих планах по прекращению выпуска некоторых моделей 2,5-дюймовых HDD малой ёмкости (250 Гбайт, 320 Гбайт и 500 Гбайт) и намерении сосредоточится на продвижении мобильных винчестеров ёмкостью 1 и 2 Тбайт, которые базируются на новых технологиях компании. Судя по всему, Seagate более не хочет конкурировать с SSD начального уровня на базе TLC NAND для низкобюджетных ноутбуков. Сокращение участия в этом сегменте рынка позволит Seagate упростить портфель компонентов, которые оно закупает у других производителей и сократить свои расходы, поскольку пластины для жёстких дисков большой ёмкости компания производит самостоятельно. Реакция других производителей HDD на подобные планы пока неизвестно, но очевидно, что в будущем многим недорогим жёстким дискам будет сложно конкурировать с твердотельными накопителями начального уровня вследствие крайне низкой себестоимости последних.

Объём поставок 3,5-дюймовых жёстких дисков для клиентских устройств упал до нового минимума в первые три месяца этого года, что было не совсем удивительно, учитывая слабые продажи персональных компьютеров. До сих пор ни Seagate, ни Western Digital, не объявляли о планах оптимизации своих семейств 3,5-дюймовых винчестеров, однако, негласно WD уже сделала что-то подобное в прошлом году, переведя модели из семейства Green в семейство Blue. Вероятно, в какой-то момент компании могут сократить ассортимент моделей, а также определённые 3,5-дюймовые платформы.

Что касается жёстких дисков корпоративного класса, то они неоднозначны. С одной стороны, продажи 10K и 15K винчестеров снижаются из-за твердотельных накопителей и этому снижению еще предстоит достигнуть нижнего предела. Тем не менее, эти винчестеры остаются дорогими, а бизнес в целом является прибыльным. С другой стороны, продажи nearline дисков находятся на подъеме. Что еще более важно, рост средней ёмкости таких жёстких дисков опережает рост их продаж в количественном выражении, что косвенно говорит о росте средней стоимости данных HDD. Интересно отметить, что спрос на винчестеры ёмкостью 8 Тбай был таковым, что компания Seagate не смогла удовлетворить его. Довольно неожиданный старт продаж 10-Тбайт «гелиевых» накопителей в апреле показывает, что операторы центров обработки данных быстро наращивают свои возможности хранения информации.

Наблюдая как объемы продаж HDD снижаются вот уже несколько кварталов, компания Seagate решила не только уйти с рынка низкобюджетных накопителей на магнитных пластинах для ноутбуков, но и анонсировала планы резко сократить собственные производственные мощности с 55–60 млн HDD в квартал до 35–40 млн штук в квартал. С этого момента компания будет сосредоточена на жёстких дисках высокой ёмкости, которые продаются по более высоким ценам, а не на максимизации продаж любых HDD, чтобы использовать дорогостоящие производственные мощности. Впрочем, последние от волевого решения никуда не денутся и большой вопрос, что Seagate планирует делать с соответствующим производственным оборудованием и зданиями. Судя по всему, вскоре нас ожидают интересные новости от Seagate.

Western Digital, напротив, верит, что вскоре спрос на HDD увеличится, а общий объём рынка жёстких дисков в 2016 году превысит 400 млн единиц (против 456 млн в прошлом году), но будет падать в долгосрочной перспективе. В то же время, Nidec консервативно предсказывает, что объём поставок HDD в этом году упадёт ровно до 400 млн, при этом винчестеры для ПК и разного рода DAS пострадают более всего. Так, или иначе, лишь будущее покажет, сбудутся ли прогнозы оптимистов, или консерваторов.

Методология и важные примечания

В настоящее время есть три основных производителя жёстких дисков: Seagate, Toshiba и Western Digital. Другие поставщики перепродают жёсткие диски, произведённые этими тремя компаниями.

Seagate и Western Digital раскрывают количество поставленных ими HDD, а также дают оценки объёма рынка (total available market, TAM) жёстких дисков каждый финансовый квартал. Хотя озвучиваемые компаниями числа TAM считаются предварительными, они, как правило, достаточно точны и впоследствие подтверждаются сторонними аналитиками. Публикуемая нами ТАМ является средним арифметическими между оценками Seagate и компании Western Digital. Если только один производитель жёстких дисков раскрывает ТАМ, мы считаем число только от одного поставщика. Все исторические TAM опубликованы на основе финансовых отчётов Seagate и Western Digital.

Корпорация Toshiba официально не раскрывает количество отгружаемых винчестеров. Чтобы получить данные о поставках Toshiba, мы вычитаем квартальные продажи Seagate и Western Digital от нашей оценки TAM. Подобный подход является причиной того, почему мы не публикуем данных об исторических поставках жёстких дисков компанией Toshiba до третьего квартала 2012 года. Согласно оценкам производителей жёстких дисков и сторонних обозревателей, производственные мощности Toshiba составляют не более 22 - 23 млн винчестеров в квартал.

Финансовые кварталы Seagate и Western Digital заканчиваются в последний рабочий день последней недели календарного квартала (например, в ближайшую пятницу к 31 декабря). Хотя финансовые кварталы производителей жёстких дисков не могут точно соответствовать календарным кварталам, они очень близки. Финансовые года Seagate и Western Digital не соответствуют календарным годам, поскольку начинаются в июле.

Примечание 1: Seagate завершила сделку по приобретению HDD-бизнеса Samsung в декабре 2011 года. Компания начала включать продажи жёстких дисков под торговой маркой Samsung в свои квартальные отчёты с первого квартала 2012 года (Q3 FY2012).

Примечание 2: Western Digital закрыла сделку по приобретению Hitachi Global Storage Technologies в марте 2012 года. Компания начала включать поставки HGST в свои финансовых отчетах со второго квартала 2012 года (Q4 FY2012).

Примечание 3: Toshiba приобрела некоторое оборудование и интеллектуальную собственность для производства 3,5-дюймовых жёстких дисков у Western Digital в мае 2012 года. Согласно ожиданиям, физическая передача производства должна была быть завершена в течение 6–12 месяцев. Western Digital делала жёсткие диски для Toshiba на контрактной основе до конца четвёртого квартала 2012 года. Вследствие договора подряда между Western Digital и Toshiba, в исторических данных 2012 года могут быть некоторые неточности в связи с тем, что некоторые из HDD произведённых первой, а затем проданных второй, отражены в отчётности Western Digital, а не Toshiba.

Примечание 4: Seagate считает «клиентским» любой жёсткий диск форм-фактора 2,5 или 3,5 дюйма, который предназначен для настольных компьютеров, ноутбуков, гибридных ПК или игровых консолей. Seagate считает жёсткие диски для внешних накопителей и сетевых устройств хранения данных (NAS) своими «фирменными» накопителями. Жёсткие диски для систем видеонаблюдения, DVR и т. п. устройств принадлежат к модельному ряду HDD для потребительской электроники. Семейство жёстких дисков Seagate корпоративного класса включает в себя накопители в форм-факторах 2,5 или 3,5 дюйма для серверов непрерывного действия (с интерфейсами SAS, SCSI, Fibre Channel), систем хранения данных корпоративного уровня, а также HDD класса nearline для центров обработки данных.

Примечание 5: Western Digital относит все жёсткие диски в форм-факторах 2,5 и 3,5 дюйма для различных типов персональных компьютерам к «клиентским» HDD. Внешние жёсткие диски и NAS считаются «фирменной» продукцией компании. Жёсткие диски для игровых приставок, цифровых видеомагнитофонов, систем видеонаблюдения и иных подобных приложений считаются винчестерами для «потребительской электроники».