|

Опрос

|

реклама

Быстрый переход

Хакеры сломали французскую почту и её банковскую службу с помощью DDoS-атаки

24.12.2025 [13:03],

Павел Котов

Национальная почтовая служба Франции и входящий в её периметр банк частично прекратили работу в результате предполагаемой распределенной атаки типа «отказ в обслуживании» (DDoS), заявили в La Poste. Представители французской почты охарактеризовали произошедшее как «крупный сетевой инцидент», в результате которого нарушилась работа «всех наших информационных систем».

Источник изображения: Boitumelo / unsplash.com Инцидент вывел из строя онлайн-сервисы почты, её банковские сервисы, веб-сайт и мобильное приложение — клиенты могли получить услуги только явившись в офис или отделение лично. О кибератаке сообщило также банковское подразделение La Banque Postale, признав, что из-за неё «наши клиенты временно лишились доступа к мобильному приложению и онлайн-банкингу». Виновников инцидента установить не удалось, хотя одна из хакерских группировок взяла на себя ответственность за него. Это не первый за последнее время подобный инцидент во Франции — ранее на пассажирском пароме было обнаружено ПО для дистанционного управления системами. На минувшей неделе МВД Франции сообщило об утечке данных, в результате которой киберпреступники взломали несколько ящиков электронной почты и похитили конфиденциальные документы, в том числе справки о судимости. Вскоре после этого был арестован 22-летний подозреваемый, имя которого не разглашается. Нет также ясности по поводу связи инцидентов между собой. Россиянам могут разрешить торговать криптовалютой — но с лимитами, а ещё придётся сдавать тест

23.12.2025 [21:27],

Владимир Мироненко

Криптовалюты в России постепенно выводятся из серой зоны. Банк России подготовил предложения по регулированию криптовалют на российском рынке и направил их в правительство для внесения соответствующих изменений в законодательство.

Источник изображения: Kanchanara/unsplash.com Согласно разработанной концепции ЦБ, право приобретать криптоактивы получат как квалифицированные, так и неквалифицированные инвесторы — в соответствии с правилами, установленными для каждой категории. Цифровые валюты и стейблкойны признаются валютными ценностями: их можно покупать и продавать, но ими нельзя расплачиваться внутри страны. Неквалифицированные инвесторы смогут приобретать наиболее ликвидные криптовалюты, но только после прохождения тестирования и не более чем на 300 тыс. руб. в год через одного посредника. В свою очередь, квалифицированные инвесторы получат право приобретать любые криптовалюты, кроме анонимных, без ограничений по объёмам сделок, но также только после прохождения тестирования на понимание рисков. Россияне смогут приобретать криптовалюту за рубежом, оплачивая её с иностранных счетов, а также переводить ранее купленную криптовалюту за границу через российских посредников с уведомлением об этом налоговой службы. Для совершения операций с криптовалютами можно будет воспользоваться текущей инфраструктурой — через биржи, брокеров и доверительных управляющих с имеющимися лицензиями. Для специализированных депозитариев и обменников криптовалюты будут установлены отдельные требования. Предлагаемое регулирование касается и рынка цифровых финансовых активов (ЦФА): оборот ЦФА и иных российских цифровых прав (утилитарных, гибридных) будет разрешён в открытых сетях. Это обеспечит эмитентам возможность привлечения инвестиций из-за рубежа, а клиентам — приобретение ЦФА на условиях «не худших, чем приобретение криптовалюты». Согласно концепции ЦБ, законодательная база для введения регулирования должна быть готова до 1 июля 2026 года. Спустя год, с 1 июля 2027 года, ЦБ предлагает ввести ответственность за нелегальную деятельность посредников на рынке криптовалют по аналогии с наказанием за нелегальную банковскую деятельность. PayPal пожелала превратиться в американский банк

16.12.2025 [19:35],

Сергей Сурабекянц

Даже для компании такого размера, как PayPal, получение статуса банка в США — задача нетривиальная. Однако в этом году Белый дом решил смягчить жёсткие требования к финтех-компаниям, желающим преобразоваться в банк. Ряд крипто-компаний уже получили предварительное разрешение на такое преобразование. Сегодня PayPal сообщила о подаче заявки на создание PayPal Bank в США. Компания планирует заняться кредитованием малого бизнеса и сберегательными счетами.

Источник изображения: unsplash.com Сегодня компания PayPal Holdings объявила о подаче заявок в Департамент финансовых учреждений штата Юта и Федеральную корпорацию страхования депозитов на создание промышленной кредитной компании PayPal Bank, зарегистрированной в штате Юта. Компания планирует предлагать клиентам сберегательные счета с начислением процентов и заявляет, что будет использовать эти средства для предоставления кредитов малому бизнесу. В случае одобрения заявки PayPal депозиты клиентов нового банка будут застрахованы федеральным страхованием. «Привлечение капитала остаётся серьёзным препятствием для малых предприятий, стремящихся к росту и масштабированию, — заявил президент и главный исполнительный директор PayPal Алекс Крисс (Alex Chriss). — Создание PayPal Bank укрепит наш бизнес и повысит эффективность, что позволит нам лучше поддерживать рост малого бизнеса и экономические возможности по всей территории США». «PayPal стремится извлечь выгоду из более либерального подхода администрации Трампа к надзору за финансовой отраслью […] Заявка PayPal поступила после того, как в этом году ряд криптокомпаний и необанков попытались воспользоваться открытостью администрации Трампа к нетрадиционным финансовым компаниям, выходящим на регулируемый банковский рынок», — сообщило издание Financial Times. Ранее PayPal уже получила банковскую лицензию в Люксембурге. Банк России не будет создавать отдельное приложение для цифрового рубля

06.12.2025 [17:41],

Владимир Мироненко

Банк России сообщил в ответ на вопросы пользователей, что не планирует на нынешнем этапе создавать отдельное приложение для цифрового рубля. Регулятор отметил, что функции для использования цифрового рубля будут встроены в существующие банковские приложения, что позволит сохранить для граждан и бизнеса уже существующий пользовательский опыт.

Источник изображения: Vardan Papikyan/unsplash.com Как сообщается в Telegram-канале Центробанка, это позволит людям получить новую функциональность в привычных интерфейсах, а значит поможет «быстрее оценить преимущества новой формы национальной валюты и сделать её инструментом для платежей и переводов». Кроме того, использование уже существующих каналов взаимодействия вместо создания новых всегда существенно экономит ресурсы всех участников и пользователей, добавил Центробанк. Банк России подчеркнул, что цифровой рубль — это не инструмент для инвестирования или получения пассивного дохода. Он не будет предлагаться на бирже и на его остаток не будут начисляться проценты. «Это цифровая форма нашей национальной валюты, которую можно будет использовать в первую очередь для платежей и переводов, — уточнил регулятор. — Распоряжайтесь так же, как и наличными в кошельке, когда это удобно и нужно». В Центробанке не ждут, что россияне массово перейдут на цифровой рубль

19.11.2025 [16:53],

Владимир Мироненко

В Банке России выразили мнение, что массового перехода населения на цифровой рубль не будет, поскольку хранение средств на таких счетах будет менее выгодным по сравнению с обычными банковскими вкладами, пишет «Интерфакс».

Источник изображения: Vardan Papikyan/unsplash.com Советник председателя ЦБ РФ Кирилл Тремасов на встрече со студентами в Томском государственном университете отметил, что на цифровые рубли ничего начисляться не будет. Он добавил, что на потребительском уровне преимущество цифрового рубля неочевидно, сделав вывод, что какого-то массового перехода людей на цифровые рубли вряд ли следует ждать. Вместе с тем эксперт допустил, что многие россияне могут открыть цифровые кошельки из любопытства. «У нас люди, на самом деле, такие активные, и многие продвинутые в плане технологий. Поэтому просто желание протестировать новую технологию, конечно, приведёт к тому, что многие заведут свои цифровые кошельки», — сообщил он, добавив, что на этих счетах вряд ли будут храниться значительные суммы в цифровых рублях, поскольку для этого придётся «пожертвовать доходностью вкладов или текущих счетов». По словам Тремасова, преимущества цифрового рубля проявятся в бюджетной сфере и для экономики страны в целом. В частности, он позволит отслеживать всю цепочку использования, что поможет повысить эффективность по аналогии с «Системой быстрых платежей». В настоящее время Центробанк проводит пилотный проект с цифровыми рублями. Хотя ранее планировалось начать массовое внедрение цифрового рубля с июля 2025 года, дату его запуска перенесли на 1 сентября 2026 года. «МТС Банк» встроил банковскую карту в SIM, и теперь бесконтактная оплата работает даже в кнопочном телефоне

09.10.2025 [18:27],

Сергей Сурабекянц

На юбилейном форуме инновационных финансовых технологий «Финополис 2025» представитель ПАО «МТС-Банк» показал прототип SIM-карты со встроенной банковской картой «МТС Деньги». Эта технология не требует подключения к интернету и позволяет одним касанием совершать платежи как с современного смартфона, так и с кнопочного «бабушкофона».

Источник изображения: «МТС-Банк» Представленная платёжная технология реализована в виде обычной SIM-карты. Разработчики утверждают, что безопасность обеспечивается благодаря физическому разделению непосредственно SIM-чипа и платёжного элемента для банковских операций. В корпус банковской SIM-карты встроены Bluetooth и NFC-антенны, что позволяет производить оплату даже с устройства, в котором отсутствует NFC-модуль. Владелец такой SIM-карты сможет активировать сразу две банковские карты. «Технологии “МТС Финтех” превращают привычную нам сим-карту в платёжный инструмент, для которого не нужен пластиковый носитель, стикер на телефон или отдельное мобильное приложение. Это уникальный симбиоз, который стирает границы между телекомом и банкингом, объединяя два флагманских продукта экосистемы — сотовую связь и банковскую карту. Более того, новая технология даёт равные возможности владельцам суперсовременных смартфонов и простых кнопочных телефонов. Просто вставляете сим-карту и безопасно оплачиваете товары и услуги, приложив устройство к терминалу», — рассказал председатель правления «МТС Банка» Эдуард Иссопов. В ближайшее время «МТС-Банк» планирует пилотный выпуск нового типа SIM-карт. Все привычные для пользователя мобильного банка операции, такие как подключение, выбор или отключение карты, платежи и история операций, будут доступны в стандартном мобильном приложении банка. Британские банки до сих пор работают на софте 60-летней давности

19.09.2025 [18:32],

Павел Котов

Целых 16 % банков продолжают пользоваться ПО, написанным ещё в шестидесятые годы прошлого века, и почти 40 % банков пользуются ПО из семидесятых, показал опрос, в котором приняли участие 200 британских банков — его провела консалтинговая компания Baringa.

Источник изображения: Lawrence Krowdeed / unsplash.com Как выяснилось, 50 % банков продолжают работать с ПО, которое понимают лишь один или двое сотрудников пенсионного или предпенсионного возраста; ещё 31,5 % заявили, что в понимании устаревших систем им помогают один или двое сотрудников, не достигших пенсионного возраста. В 38 банках ответили, что до сих пор работают с кодом, созданным для запуска на физических системах, в том числе на перфокартах; ещё 15 % работают с ПО для мейнфреймов, занимавших целые помещения. В организациях, где действуют сложные технологические комплексы, неизбежно происходит накопление устаревших технологий. Банки обслуживают миллионы клиентов в разных странах, и они не смогли бы перестраивать всю инфраструктуру с нуля всякий раз, когда технологические платформы обновляются. С другой стороны, работа с ПО, написанным 60 лет назад, не может не поражать. В одном из банков сетью банкоматов управляют серверы под Windows NT, на которые установлены патчи; в другом случае обнаружились банковские системы, написанные в семидесятые годы на языке Cobol — он тогда был основным для надёжных финансовых и административных систем. Один из ведущих британских специалистов в банковском секторе Великобритании, пожелавший остаться анонимным, подтвердил, что ему приходилось работать с системами, созданными в шестидесятые, семидесятые и восьмидесятые годы. Таких систем много, и причина их долговечности в том, что они быстрые и надёжные — они корректно проводят большие объёмы транзакций. Но банки вынуждены от них отказываться: старые специалисты уходят на покой, а молодёжь учить Cobol не хочет. Потенциальных проблем от старого ПО две, предупреждают эксперты. Во-первых, всё меньше сотрудников могут с ним работать, и сбои представляют всё бо́льшую угрозу. Во-вторых, устаревшие решения редко оказываются гибкими — приходится нанимать редких специалистов, из-за чего обслуживание систем дорожает, а способность быстро реагировать на потребности клиентов — уменьшается. Российские банки попробовали китайские ИИ-ускорители — дешевле Nvidia, но перегреваются и нестабильны

15.09.2025 [12:51],

Алексей Разин

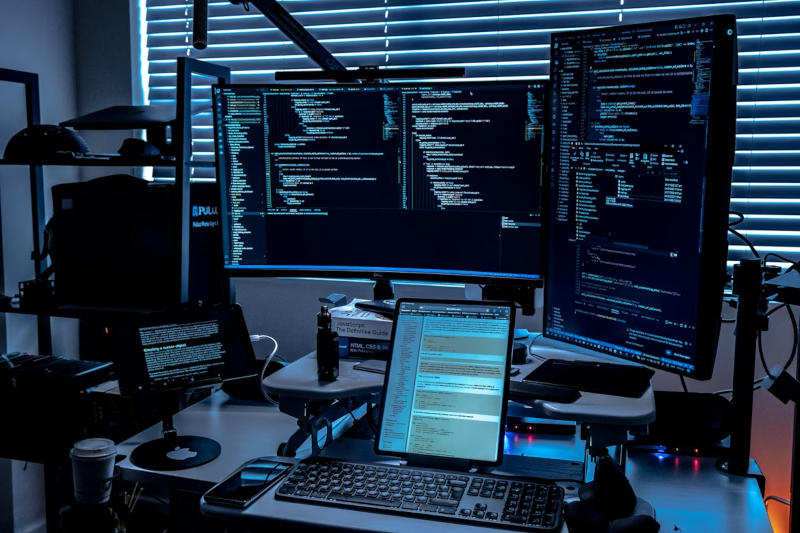

Американские правила экспортного контроля не разрешают поставлять в Россию современные ускорители вычислений для инфраструктуры систем искусственного интеллекта. Крупные российские банки в таких условиях пытаются понять, насколько китайские ускорители вычислений смогут стать альтернативной привычным решениям Nvidia и других западных поставщиков.

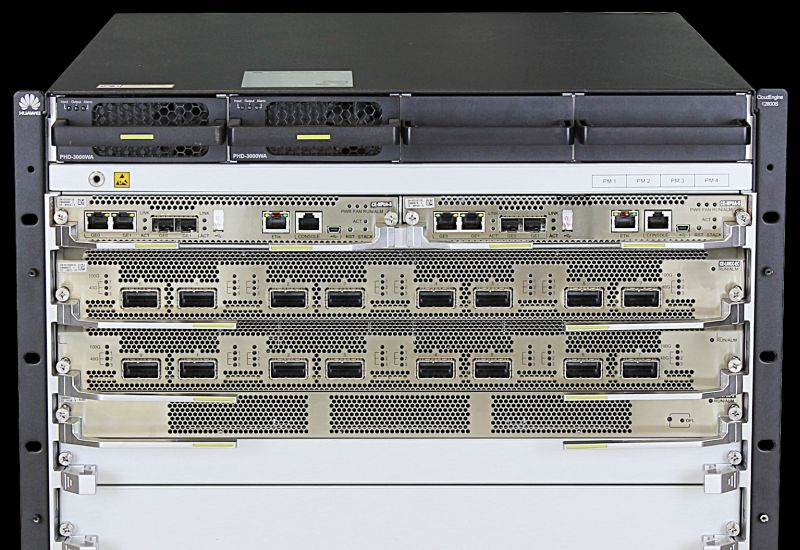

Источник изображения: Huawei Technologies Впрочем, по общему мнению банкиров, говорить о возможности полностью заменить ускорители Nvidia речи пока нет. Китайские компании действительно предлагают более дешевые микросхемы, но пока они перегреваются и уступают в стабильности. По данным «Ведомостей», «Сбер» и «Т-банк» начали тестировать китайские ускорители в своих системах искусственного интеллекта, «Альфа-банк» такую возможность пока только рассматривает. Прежде всего, этим организациям требуется альтернатива покинувшей российский рынок продукции Nvidia. Первый заместитель председателя правления Сбербанка Александр Ведяхин на прошедшем в этом месяце ВЭФ заявил, что все центры обработки данных этого банка работают на ускорителях Nvidia. По этой причине в условиях санкций остро стоит вопрос их замены на компоненты из дружественных стран. «Как только в Китае появятся соответствующие чипы, мы с удовольствием попробуем, чтобы понять, как наша модель будет работать на китайском оборудовании», — пояснил представитель банка. Источник «Ведомостей» в одном из российских производителей электроники признался, что «Сбер» уже приступил к тестированию различных китайских чипов для ИИ, опередив многих своих конкурентов на российском рынке. Некоторые из разработчиков, сотрудничающих с банком, также слышали о планах «Сбера» перейти на китайские компоненты в этой сфере. Аналогичные испытания проводит и «Т-банк», как отмечают источники. Официальные представители обеих организаций данные слухи не прокомментировали. Директор по ИИ в IT «Альфа-банка» Святослав Соловьёв в интервью «Ведомостям» подчеркнул, что данная организация пока не использует китайские чипы для ИИ, но ведёт переговоры на соответствующие темы с производителями и провайдерами облачных услуг. В качестве платформы для тестирования банк рассматривает ускорители MetaX C500. Применять их в «Альфа-банке» собираются только при соответствии их фактических параметров быстродействия предъявляемым требованиям к развитию систем генеративного ИИ. Представитель ВТБ сообщил, что банк придерживается стратегии технологического суверенитета, но вдаваться в конкретику не стал. «Мы очень оптимистично смотрим на независимые от Nvidia GPU-технологии. Они способны обеспечить существенно большую прозрачность технологического стека и имеют потенциал снижения общей стоимости владения ИИ-технологиями», — сказал представитель ВТБ. По словам заместителя исполнительного директора ЦК НТИ по большим данным Гарника Арутюняна, китайские ускорители вполне способны заменить западные в банковской инфраструктуре РФ в ряде базовых сценариев: скоринге клиентов в реальном времени, антифрод-системах, персонализации сервисов, работе с голосовыми и текстовыми ассистентами. При этом в ряде ресурсоёмких задач типа дообучения больших языковых моделей решения Nvidia всё равно останутся эталонами с точки зрения производительности. Потребности «Сбера» в этой сфере оцениваются в тысячах чипов в год, «Т-банк» и «Альфа-банк» в этом смысле могут ограничиваться сотнями чипов или одной тысячей чипов в год. Проблема, по мнению исполнительного директора ИИ-платформы AutoFAQ Владислава Беляева, как раз заключается в том, что китайские ускорители плохо проявляют себя в обучении больших языковых моделей, а банки как раз вынуждены развивать собственную инфраструктуру в этой сфере, чтобы обеспечить защиту своих конфиденциальных финансовых данных. Полноценной заменой американским ускорителям китайские в такой ситуации стать не могут. Китайские ускорители также не отличаются универсальностью работы с программным кодом, поэтому адаптация к ним существующих систем ИИ также представляет определённую сложность. Именно по этой причине российские банки сперва хотят понять по итогам тестирования, в какой сфере удастся перейти на китайские ускорители с минимальными затратами и потерями. «Т-банк» запустил бесконтактную оплату для iPhone через Bluetooth Low Energy

15.09.2025 [11:38],

Владимир Мироненко

«Т-банк» объявил о запуске функции бесконтактной оплаты для пользователей смартфонов iPhone с помощью сервиса T-Pay. Для того, чтобы воспользоваться фирменным сервисом, необходимо обновить мобильное приложение банка. О тестировании функции сообщалось ранее в этом месяце.  Оплата с помощью T-Pay доступна для iPhone с версией iOS 16 и выше, с установленным мобильным приложением «Т-Банка» (версия 7.19 и выше). Для этого нужно при включённом на смартфоне Bluetooth выбрать на главной странице в приложении банка опцию «Оплатить айфоном» и поднести устройство к платёжному терминалу.

Источник изображения: «Т-банк» Сообщается, что средства при оплате будут списываться с выбранного пользователем счёта ― дебетового, кредитного или корпоративного. В перспективе оплата T-Pay на iPhone станет доступна индивидуальным предпринимателям. Также в дальнейшем для оплаты с помощью T-Pay на iPhone не будет необходимости в подключении к интернету, и сервис будет доступен даже в местах с плохим качеством связи. Оплату за покупки можно будет производить без загрузки мобильного приложения. Владельцы iPhone в России были лишены доступа к функции бесконтактной оплаты товаров и услуг в 2022 году после прекращения работы в стране сервиса Apple Pay. У клиентов «Сбера» возможность бесконтактной оплаты за покупки с помощью iPhone появилась ещё в августе после запуска в приложении «Сбербанк Онлайн» функции «Вжух». «Т-Банк» тоже вернул бесконтактную оплату на iPhone россиян, но пока в тестовом режиме

08.09.2025 [15:45],

Владимир Мироненко

В «Т-Банке» запустили тестирование бесконтактной оплаты с помощью смартфона iPhone с использованием фирменного сервиса T-Pay. Эта возможность до сих была доступна только для владельцев Android-смартфонов, пользующихся услугами данного банка. Об этом сообщил сайт «Код Дурова» со ссылкой на видео с демонстрацией работы аналога Apple Pay от «Т-Банка», присланное одним из читателей.  В ответ на запрос ресурса в «Т-Банке» подтвердили, что действительно тестируют приложение для бесконтактной оплаты на iPhone, но не сообщили, когда такая возможность появится у всех клиентов. Судя по видеоролику, оплата с помощью приложения банка на iPhone проходит мгновенно и не требует дополнительных действий со стороны пользователя. Напомним, что клиенты «Сбера» ещё в августе получили возможность бесконтактной оплаты за покупки с помощью iPhone после появления в приложении «Сбербанк Онлайн» функции «Вжух». Для её запуска никаких дополнительных настроек не требуется — достаточно обновить приложение. При этом оплата возможна по любым счетам вне зависимости от типа банковской карты («Мир», Visa или MasterCard) и даже при отсутствии интернета на устройстве пользователя. «Т-Банк» выпустил ИИ-модель распознавания речи с открытым исходным кодом — T-one

22.07.2025 [11:32],

Антон Чивчалов

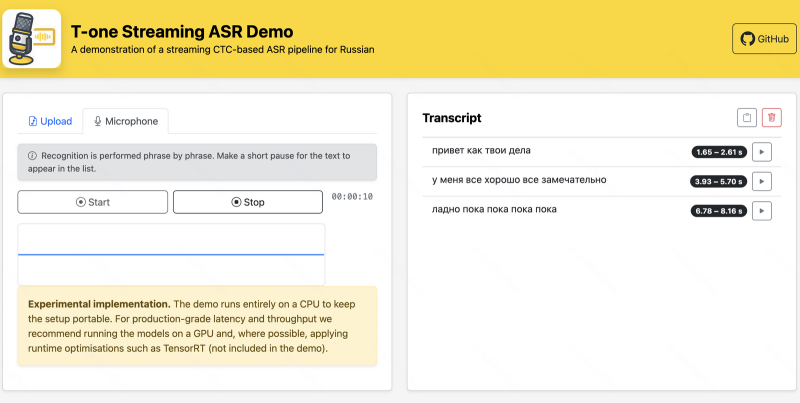

Российская группа компаний «Т-Технологии», владеющая «Т-Банком», опубликовала собственную ИИ-модель распознавания речи с открытым исходным кодом. Речевая модель под названием T-one обещает новый уровень качества распознавания, по словам её разработчиков. Также обещаются прорывные решения, такие как распознавание речи в реальном времени, передаёт Forbes.

Источник изображения: «Т-Технологии» Более подробно о T-one представители «Т-Технологий» рассказали 19 июля в Москве на Второй конференции по машинному обучению Turbo ML. А на официальном ресурсе компании на платформе GitHub объясняется, что T-one — это высокопроизводительная система автоматического распознавания речи (ASR) с акцентом на распознавание русского языка в телефонии. Кстати, на GitHub она уже доступна для скачивания. Также её можно загрузить с Hugging Face. Для разработчиков приведены инструкции по развёртыванию системы. T-one — модель относительно небольшая, около 70 млн параметров. Для сравнения, речевая модель компании GigaAM от «Сбера» состоит из 240 млн параметров, а модель Whisper large-v3 от OpenAI — из 1,55 млрд. Однако, по утверждениям разработчиков T-One, это не мешает последней обгонять именитых конкурентов именно в распознавании русской речи в телефонных разговорах, под что она «заточена». «Т-Технологии» позиционируют свою разработку как для бизнеса, так и для научного сообщества. Второму она будет интересна низкой стоимостью: эксплуатация на собственном сервере должна быть в десятки раз дешевле конкурирующих решений от облачных провайдеров. T-one хорошо адаптируется под нужды конкретной компании и разработку собственных решений. «Это могут быть компании, разрабатывающие голосовых роботов и ассистентов, занимающиеся автоматизацией кол-центров, — пояснили представители «Т-Технологий» на конференции Turbo ML. — Они могут взять за основу эту модель и адаптировать её под свои решения. Это позволит сократить ресурсы на разработку с нуля». «Т-Банк» представил ИИ-модель T-Pro 2.0 с гибридными рассуждениями, которая вдвое экономнее DeepSeek R1-Distil

18.07.2025 [15:43],

Владимир Мироненко

Группа «Т-Технологии» представила свою первую большую языковую модель (LLM) с гибридным режимом рассуждений — T-Pro 2.0, входящую в семейство моделей Gen-T. Сообщается, что новая модель обеспечивает более высокое качество ответов на сложные запросы при двукратной экономии вычислительных ресурсов для русскоязычных задач по сравнению с аналогами Qwen3 и DeepSeek R1-Distil. Гибридные модели способны в зависимости от запроса выбирать между быстрыми, простыми ответами и глубоким анализом, что снижает затраты на вычисления при внедрении ИИ. По данным «Т-Технологий», расходы на разработку модели, включая затраты на вычислительные мощности для R&D и финального дообучения, а также зарплаты сотрудников, не превышают 120 млн рублей. Такие модели лучше справляются со сложными аналитическими задачами, что позволяет использовать их в качестве основы для ИИ-агентов нового поколения, способных выполнять задачи без вмешательства человека. Например, в службе поддержки ИИ-агенты не просто помогают генерировать ответы, но и самостоятельно решают часть пользовательских запросов. В «Т-банке» доля таких обращений уже составляет 40 %. Согласно данным «Т-Технологий», модель T-Pro 2.0 продемонстрировала более высокие результаты на русскоязычных бенчмарках — MERA, ruMMLU, Ru Arena Hard, ruAIME, ruLCB — по сравнению с другими открытыми моделями на 30 млрд параметров. «Т-банк» планирует использовать новую модель для повышения качества работы своих ИИ-ассистентов, доступных всем клиентам банка, а также для повышения эффективности операционных процессов за счёт копайлот-решений и автономных агентов. Сообщается, что благодаря переходу на внутреннюю версию T-Pro 2.0, обученную на собственных данных «Т-банка», повысилось качество работы автономных агентов поддержки: они стали на 10 % чаще решать задачи пользователей без участия оператора и дополнительных затрат на разработку или операционные процессы. Модель T-Pro 2.0 с числом параметров 32 млрд находится в открытом доступе на платформе Hugging Face под лицензией Apache 2.0. Банк России объявил, когда начнётся массовое внедрение цифрового рубля

15.07.2025 [20:25],

Андрей Созинов

Банк России объявил о сроках начала масштабного внедрения цифрового рубля в повседневную финансовую жизнь российских граждан и бизнеса. Соответствующий закон сегодня был принят Госдумой РФ. Согласно документу, крупнейшие банки страны первыми предоставят своим клиентам полный доступ к операциям с цифровыми рублями — открытию счетов, переводам, оплате товаров и услуг, а также другим операциям.

Источник изображения: Банк России Внедрение цифрового рубля будет проходить поэтапно. Уже с 1 сентября 2026 года компании, являющиеся клиентами крупнейших банков и имеющие годовую выручку свыше 120 млн рублей, будут обязаны принимать оплату в цифровых рублях. Следующим этапом, с 1 сентября 2027 года, к цифровой валюте подключатся банки с универсальной лицензией и их клиенты — торговые компании с выручкой более 30 млн рублей в год. Финальный этап наступит с 1 сентября 2028 года: обязательство работать с цифровым рублём появится у всех остальных банков, а также у торговых компаний с годовой выручкой от 5 до 30 млн рублей. Малый бизнес с оборотом менее 5 млн рублей в год освобождён от этой обязанности. Закон также определяет сроки запуска универсального QR-кода на базе Национальной системы платёжных карт (НСПК). Новый QR-код объединит различные способы оплаты — Систему быстрых платежей, сервисы банков, рассрочку, а в перспективе и цифровые рубли. Это должно сократить количество разных QR-кодов на кассе и упростить процесс оплаты для покупателей и продавцов. Все банки должны обеспечить готовность своих систем к приёму универсального QR-кода до 1 сентября 2026 года, при желании — раньше. Для банков услуга предоставления QR-кода от НСПК будет бесплатной. Цифровой рубль будет находиться в обращении наравне с наличными и безналичными деньгами. Пользователи смогут открыть цифровой кошелёк и совершать операции через привычные банковские приложения — при условии, что банк подключён к платформе цифрового рубля. Все операции для граждан будут бесплатными, а использование цифрового рубля останется добровольным. Заметим, что пока к цифровому рублю даже крупные банки настроены скептически, но возможно за 13,5 месяцев до обязательного внедрения ЦБ удастся донести до них преимущества новой формы национальной валюты России. Российский бизнес скоро сможет работать с криптовалютами полностью легально — первые подробности грядущего ЭПР

07.04.2025 [14:40],

Владимир Мироненко

В этом году в России начнут применять экспериментальный правовой режим (ЭПР) при работе с криптовалютами. Центробанк подготовил предложения по его запуску, которые уже направлены правительству на согласование. «Коммерсанту» стали известны некоторые подробности об особенностях функционирования ЭПР, который позволит российским компаниям вывести транзакции в криптовалютах из серой зоны.

Источник изображения: Kanchanara/unsplash.com Согласно данным источников «Коммерсанта», в ЭПР могут работать три вида субъектов — уполномоченные банки, уполномоченные организации и поставщики ликвидности. Под уполномоченными организациями подразумеваются платформы, которые будут испольоваться для торговли криптоактивами, пояснила управляющий партнёр «Аграновская и партнёры» Мария Аграновская. Гендиректор биржи Exved Сергей Менделеев отметил, что субъектами ЭПР являются все банки. Поставщики ликвидности смогут продавать криптовалюту через уполномоченные организации банкам для их клиентов, покупая её самостоятельно. Также следует отметить, что субъектами ЭПР являются только резиденты. Согласно предложениям ЦБ, направленным в правительство в начале марта, сделки с криптовалютами внутри ЭПР смогут совершать только «особо квалифицированные» инвесторы, к которым можно отнести граждан, чьи инвестиции в ценные бумаги и депозиты превышают 100 млн рублей, или если их доходы за прошлый год составили больше 50 млн рублей. Также участниками ЭПР могут стать организации, которые являются квалинвесторами по закону — банки, брокеры, управляющие компании, страховые компании, НПФ. Эксперты отметили, что для запуска ЭПР необходимо также решить множество сопутствующих вопросов. Например, сейчас организации не могут покупать криптвалюту и отражать эту операцию в расходах, что делает затруднительным её использование в качестве средства платежей за рубеж. По словам Аграновской, сейчас банки осуществляют для своих клиентов платежи в крипте через структуры, не связанные с банковской сферой. Как сообщил директор по коммуникациям криптовалютной биржи Exmo.me Михаил Смирнов, платежи производятся исключительно через зарубежные юрисдикции — в основном через лицензированные биржи в Белоруссии и Киргизии. Вместе с тем использование ЭПР при операциях с криптоактивами несёт с собой определённые риски, главный среди них — санкции. «Если Запад решит, что через ЭПР Россия обходит ограничения, могут последовать санкции и по участникам, и по банкам», — предупредил сооснователь Encry Foundation Роман Некрасов. Он отметил, что в случае успеха ЭПР даст возможность бизнесу спокойно работать, кроме того, появится возможность развить свою инфраструктуру — обменники, кошельки, блокчейн-сервисы. Также появятся новые профессии. В работе СБП и российских банков произошёл масштабный сбой

26.03.2025 [11:26],

Андрей Созинов

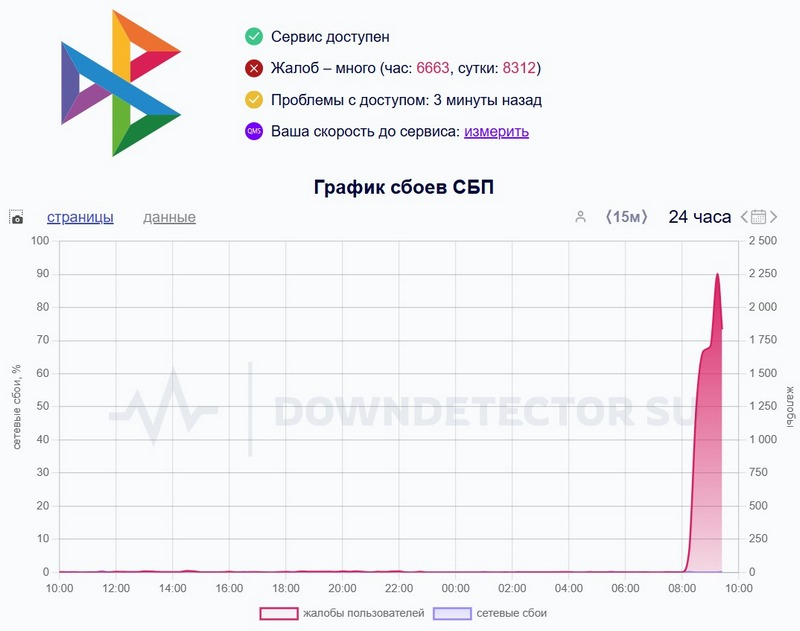

В России произошел масштабный сбой в работе Системы быстрых платежей (СБП), а также фиксируются неполадки в работе ряда российских банков. По данным сайта Downdetector.su, количество жалоб уже превысило несколько тысяч и их поток не прекращается.  Характер проблем с СБП различается, но подавляющее большинство (91 %) пользователей жалуется непосредственно на сбой в работе сервиса, 5 % сообщают о проблемах с сайтом службы, а 2 % пишут о неполадках в мобильном приложении. Менее 1 % россиян столкнулись со сбоями личного кабинета. Также фиксируется повышенное количество жалоб на проблемы в работе «Яндекс Банка», «Т-банка», «OZON Банка», «Альфа-банка» и ВТБ. Кроме того, пользователи жалуются на сбои у «Лукойла» и МВД. Географически проблемы распространились на несколько регионов. Наибольшее число обращений — около 5 % — пришлось на Тверскую область. По 4 % жалоб зафиксировано в Санкт-Петербурге, Ленинградской, Нижегородской и Новосибирской областях. Свердловская область также отметилась 3 % обращений. Массовый сбой может повлиять на проведение как частных переводов, так и платежей за товары и услуги — СБП пользуется большой популярностью среди малого и среднего бизнеса. Особенно чувствительны такие перебои в дни зарплат и расчётов по контрактам. Банки пока не дали официальных комментариев о причинах сбоя и сроках восстановления системы. В Центре мониторинга и управления сетью связи общего пользования (ЦМУ ССОП), подведомственном Роскомнадзору, сообщили, что сбои в работе Системы быстрых платежей (СБП) были связаны с проблемами в работе серверных систем Национальной системы платежных карт (НСПК). В Ведомстве также уточнили, что сервис восстановил работоспособность к 11:30 по московскому времени. |