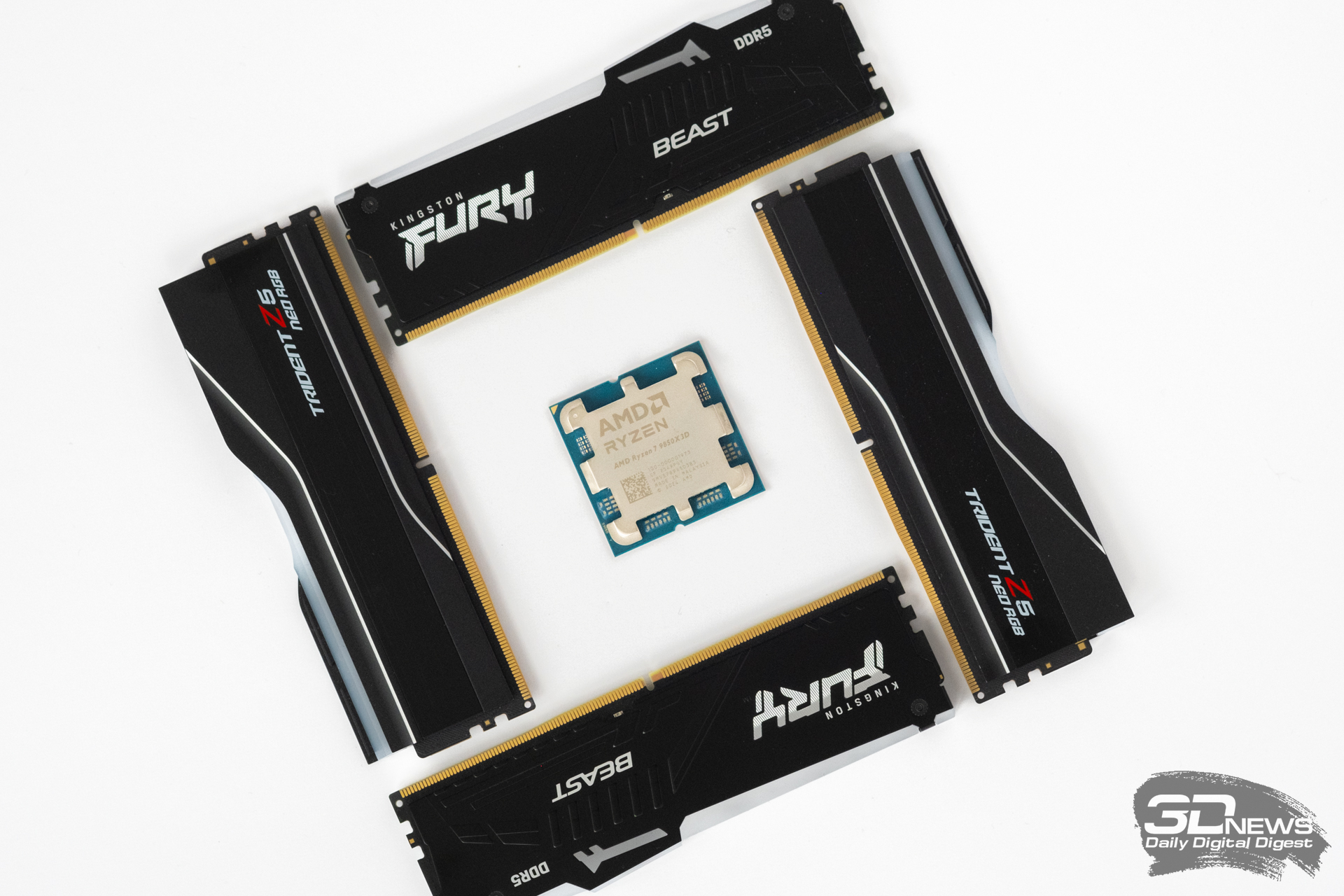

В текущем квартале рынком памяти будут руководить прежние тенденции, как отмечает TrendForce. Производители памяти будут отдавать предпочтение потребностям серверного рынка, в результате чего контрактные цены на DDR вырастут последовательно на 55–60 %, а контрактные цены на NAND увеличатся на 33–38 % относительно четвёртого квартала минувшего года.

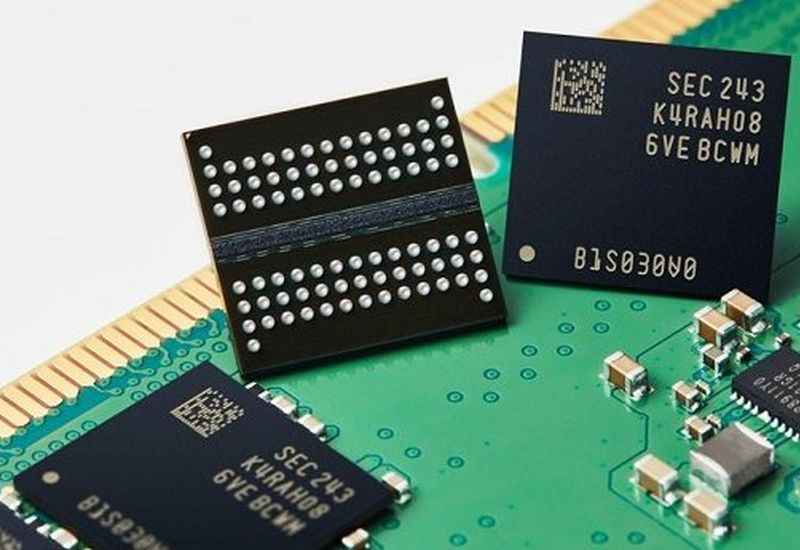

Источник изображений: Samsung Electronics

Активно скупаемая американскими облачными гигантами память продолжает дорожать, прочим потребителям приходится покупать её по всё более высоким ценам. В серверном сегменте контрактные цены на DRAM последовательно вырастут в этом квартале более чем на 60 %. В сегменте NAND всё сильнее проявляется разделение на потребительский сектор и направление ИИ. Основная часть твердотельной памяти уходит на производство SSD корпоративного класса, цены на клиентские SSD в итоге в текущем квартале могут вырасти более чем на 40 %.

Поставщики DRAM, по мнению аналитиков TrendForce, в этом квартале продолжат отдавать приоритет обеспечению передовой продукцией серверного рынка. Основные производственные мощности и передовые технологии будут задействованы именно на серверном направлении. Классическая DRAM в условиях нарастающего дефицита может подорожать в масштабе контрактных цен на 55–60 % по сравнению с прошлым кварталом, а в сегменте NAND рост контрактных цен по всем товарным категориям достигнет 33–38 %. С учётом HBM контрактные цены на DRAM последовательно вырастут на 50–55 %.

Сезонное снижение спроса на ноутбуки не помешает росту цен на оперативную память для ПК в этом квартале, поскольку для насыщения данного рынка выделяется всё меньше профильной продукции. Производители ПК вынуждены закупать память по более высоким ценам, многие сокращают удельный объём памяти в составе предлагаемых компьютеров. Растут цены не только на отдельные микросхемы памяти, но и модули памяти на их основе.

В серверном сегменте ориентация на инференс в системах искусственного интеллекта увеличила спрос на память ещё в конце прошлого года. Американские облачные гиганты увеличивают объёмы закупок, опережая ранее сформированные графики. Именно они стали крупнейшими покупателями памяти на рынке, поглощая основную часть дополнительного предложения производителей. Наращивать поставки за счёт ранее сформированных запасов скоро перестанет получаться, а потому доступность памяти будет определяться способностью производителей наладить обработку дополнительного количества кремниевых пластин. Последовательный рост контрактных цен на серверную DRAM в этом квартале должен превысить 60 %.

Рынок мобильной техники в первом квартале переживает сезонный спад спроса, но в условиях дефицита памяти улучшения ситуации с доступностью микросхем LPDDR4X и LPDDR5X ожидать не следует, по мнению представителей TrendForce. Дорожает и память для видеокарт, даже с учётом снижения спроса на графические решения Nvidia семейства GeForce RTX 6000. Память для видеокарт производится по схожим технологиям с DDR5, поэтому поставщики отдают приоритет последней, усиливая дефицит GDDR и провоцируя рост цен. Производители не торопятся наращивать объёмы выпуска продукции, что будет способствовать сохранению дефицита DRAM в целом.

В первом квартале, по прогнозу TrendForce, спрос на клиентские SSD последовательно сократится, поскольку объёмы поставок ноутбуков уменьшатся, а характеристики решений начального и среднего ценового уровня будут ухудшаться ради снижения себестоимости. Поставщикам SSD выгоднее концентрироваться на серверном рынке. Наибольшим дефицитом становятся ёмкие накопители на основе памяти типа QLC, которые ранее отличались относительно низкой стоимостью. В этом квартале клиентские SSD последовательно подорожают на 40 %, продемонстрировав самую высокую динамику цен в сегменте NAND.

Как ожидают эксперты TrendForce, в текущем году мировой серверный рынок достигнет пика, во многом благодаря активности американских компаний по развитию вычислительной инфраструктуры для ИИ.

В сегменте eMMC/UFS спрос на твердотельную память со стороны производителей смартфонов в текущем квартале просядет, поскольку в первой половине прошлого года производители активно стимулировали продажи, и все желающие закупились смартфонами на обозримую перспективу. В этом квартале продажи смартфонов последовательно сократятся на значительную величину. Сегмент хромбуков также не поможет рынку eMMC/UFS оживить спрос, а поставщики памяти этих типов будут сокращать предложение. Цены на кремниевые пластины для производства твердотельной памяти продолжат расти в силу целого набора факторов, хотя спрос и должен сократиться в текущем квартале.

Источник:

MWC 2018

MWC 2018 2018

2018 Computex

Computex

IFA 2018

IFA 2018