|

Опрос

|

реклама

Быстрый переход

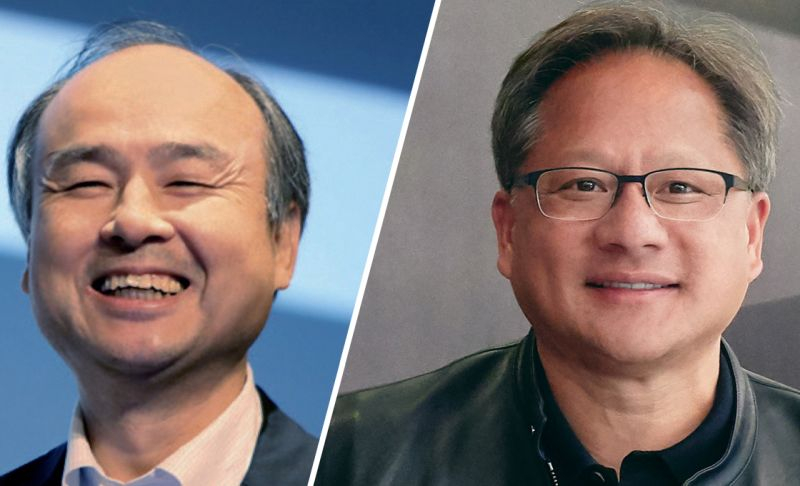

За полгода SoftBank увеличила свой пакет акций Nvidia в три раза

18.08.2025 [07:52],

Алексей Разин

Глава и основатель японской корпорации SoftBank Масаёси Сон (Masayoshi Son) в последние годы пытается заработать на буме искусственного интеллекта, поэтому готовность этой структуры участвовать в финансировании американского мегапроекта Stargate является лишним тому доказательством. Кроме того, SoftBank за последние полгода в три раза увеличила размер своего пакета Nvidia.

Источник изображения: Nvidia Об этом стало известно после публикации регулярной отчётности SoftBank перед Комиссией по ценным бумагам и биржам США (SEC). По состоянию на конец июня SoftBank располагала пакетом акций Nvidia на общую сумму $4,8 млрд. Количество принадлежащих японской корпорации акций Nvidia за прошедшие шесть месяцев увеличилось почти в три раза. При этом стоимость акций Nvidia только с конца марта по конец июня выросла на 46 %, поэтому номинально SoftBank сможет неплохо заработать на этих ценных бумагах. Не будем забывать, что SoftBank и Nvidia связывает и история с несостоявшейся сделкой по продаже Arm, держателем крупного пакета акций которой остаётся первая. Сейчас SoftBank принадлежит не более 0,1 % акций Nvidia. Через подконтрольный фонд Vison Fund японская корпорация ранее владела примерно 5 % акций Nvidia, но продала весь пакет в 2019 году. По сути, это лишило её возможности активно зарабатывать на буме ИИ, о чём Масаёси Сон с сожалением заявил на прошлогоднем собрании акционеров SoftBank. Его корпорация продолжает вкладывать средства и в других игроков сегмента ИИ. В марте были куплены 1,22 млн акций Oracle, стоимость которых по состоянию на конец июня оценивалась в $270 млн. SoftBank также является владельцем 1,98 млн акций TSMC, чья стоимость на конец июня достигала $450 млн. Некогда верившая в потенциал операторов связи SoftBank теперь активно избавляется от акций профильных компаний по всему миру. В современных условиях приоритетом является вложение средств в компании из сферы ИИ, включая стартап OpenAI, создавший ChatGPT. Сама SoftBank при этом является четвёртой по величине капитализации японской компанией. В рамках вторичного размещения персонал OpenAI продаст акций на сумму $6 млрд

16.08.2025 [07:17],

Алексей Разин

Ещё в начале месяца стало известно, что стартап OpenAI рассчитывает в рамках очередного раунда финансирования привлечь средства по схеме вторичного размещения, оценив собственную капитализацию в $500 млрд. Теперь сообщается, что сумма опосредованно привлечённых средств может измеряться $6 млрд.

Источник изображения: OpenAI Данную информацию по своим каналам смогли подтвердить Bloomberg и CNBC. Сделка подразумевает продажу акций стартапа действующими и бывшими сотрудниками OpenAI сторонним инвесторам, среди которых фигурируют SoftBank, Dragoneer Investment Group и Thrive Capital. Условия сделки пока не определены, и она в конечном итоге может не состояться. SoftBank, в свою очередь, продолжает скупать акции OpenAI и в рамках обособленных сделок. По некоторым данным, по такой схеме японская корпорация недавно потратила на покупку акций OpenAI около $1 млрд. В марте текущего года состоялся предыдущий раунд финансирования OpenAI, который на фоне привлечения $40 млрд оценил капитализацию стартапа в $300 млрд. Это позволило компании обновить рекорд среди частных участников рынка в технологическом секторе. При уровне капитализации в $500 млрд OpenAI становится самым дорогим стартапом в мире, превосходящим по этому показателю динамично развивающуюся аэрокосмическую компанию SpaceX Илона Маска (Elon Musk). В этом году OpenAI планирует утроить свою выручку до $12,7 млрд, но расходы растут опережающими темпами, поэтому большинство инвесторов вынуждено запасаться терпением и играть «вдолгую». Вторичное размещение акций на указанную сумму $6 млрд, помимо прочего, позволит сотрудникам OpenAI, которые будут участвовать в нём, извлечь материальную выгоду и сохранить мотивацию к работе на этот стартап в условиях обострения конкуренции за ценные кадры на рынке труда. Воспользоваться таким шансом могут те акционеры OpenAI, которые проработали в компании не менее двух лет. Американское правительство может использовать для покупки пакета акций Intel средства, выделенные по «Закону о чипах»

16.08.2025 [06:47],

Алексей Разин

Идея о продаже крупного пакета акций Intel американскому государству уже витает в воздухе, как следует из ранее опубликованной информации. Агентство Bloomberg теперь уточняет, что на финансирование подобной сделки могут быть направлены средства американского бюджета, предусмотренные «Законом о чипах».

Источник изображения: Intel Напомним, ещё в 2022 году тогдашний президент США Джозеф Байден (Joseph Biden) подписал «Закон о чипах», который предполагал выделение $39 млрд субсидий только на строительство предприятий по производству чипов на территории страны, а также $75 млрд целевых кредитов. Дональд Трамп (Donald Trump) ещё до своего прихода к власти в США во второй раз много критиковал этот закон, предлагая заменить стимулирующие меры карательными в форме повышенных таможенных тарифов. Сейчас, когда речь идёт о необходимости спасения значимого для национальной полупроводниковой промышленности игрока рынка в лице Intel, власти страны готовы потратить на покупку крупного пакета акций компании именно средства из профильной статьи бюджета. Как отмечает Bloomberg, власти США обсуждают идею хотя бы частичного финансирования сделки с Intel за счёт средств, выделенных по этому закону. При этом сложно сказать, будут ли на эти цели перенаправлены те деньги, которые уже были предписаны Intel для получения в качестве субсидий при предыдущей администрации США. На покупку доли в капитале Intel могут быть в целом направлены средства из различных источников, как сообщает первоисточник. На фоне подобных слухов акции Intel растут уже два дня подряд, всего они укрепились на 11 % и показали лучшую недельную динамику с февраля текущего года. Попутно Bloomberg сообщает, что кресло под нынешним генеральным директором Intel Лип-Бу Таном (Lip-Bu Tan), образно говоря, перестало шататься после недавней встречи с американским президентом. Intel изначально считалась одним из крупнейших получателей государственных средств в рамках «Закона о чипах». Ей могли достаться $7,9 млрд субсидий для финансирования строительства предприятий, обслуживающих коммерческих клиентов, а также $3 млрд в рамках оборонной программы США. Кроме того, она могла претендовать на получение $11 млрд льготных кредитов. Предыдущая администрация США успела согласовать распределение примерно $33,7 млрд субсидий по «Закону о чипах», но основная часть этих средств ещё не получена соискателями. По сути, до них в общей сложности дошло не более $1,9 млрд. Судьба ещё $2,7 млрд пока не определена, административные расходы же успели съесть $800 млн бюджетных средств. Аналитики расходятся в оценках суммы, которая потребуется Intel для решения текущих финансовых проблем. Лишь для внедрения новых литографических технологий, под которыми наверняка подразумевается Intel 14A, как считают эксперты Seaport Research Partners, компании потребуется около $20 млрд. Американские власти также могут быть обеспокоены решением Intel заморозить строительство передовых предприятий в штате Огайо, которое было принято новым руководством компании ради экономии средств. Дональд Трамп владеет акциями американских техногигантов на миллионы долларов США

16.08.2025 [06:01],

Алексей Разин

Американские законы требуют от президента страны раскрывать информацию об источниках своих доходов, не связанных с государственной службой, поэтому достоянием гласности стали данные о наличии у Дональда Трампа (Donald Trump) крупных пакетов акций американских компаний технологического сектора на многие миллионы долларов США.

Источник изображения: GlobalFoundries Отчёт, на который ссылается The Washington Post, указывает на наличие у Дональда Трампа по состоянию на конец прошлого года акций Nvidia на сумму от $615 000 до $1,3 млн, а также акций Apple на сумму от $650 000 до $1,35 млн. Обе компании удостоились особого внимания при обсуждении Трампом возможности повышения пошлин на импортируемую в США электронику, а также вопросов из сферы экспортного контроля. Например, решение возобновить поставки ускорителей вычислений Nvidia H20 в Китай было принято президентом США в прошлом месяце после консультаций с основателем и бессменным руководителем компании Дженсеном Хуангом (Jensen Huang). Компании Apple удалось избежать повышенных тарифов благодаря гарантиям инвестиций в американскую экономику, которые при этом не предусматривают существенного развития локального производства как такового. Передача активов в доверительное управление номинально сторонним структурам не требуется законом от президента США, а потому Трамп призывы следовать данной традиции решительно отверг. Формально, активами Трампа продолжают управлять через трасты его дети, и подобная схема юридически не позволяет говорить о наличии конфликта интересов. Окружение Трампа владеет акциями в сотнях компаний различного профиля, но лишь некоторая их часть выделяется наличием пакетов на сумму более $600 000. Если не считать основанные самим Трампом компании, то среди крупных объектов инвестиций можно выделить Nvidia, Apple, Microsoft, Alphabet, Amazon, Broadcom, Meta✴✴ и инвестиционную компанию Blackstone. Для Трампа более традиционным направлением инвестиций являются вложения в недвижимость и криптовалюту, на этом фоне его активы на фондовом рынке кажутся незначительными по своей стоимости. С этой точки зрения причин для возникновения конфликта интересов у должностного лица такого уровня быть не должно. Тем более, что своими действиями по объявлению повышенных таможенных пошлин Трамп уже вызывал обвал американского фондового рынка. Актуальный отчёт о структуре активов Трампа датирован 31 декабря прошлого года, когда он ещё не вступил в должность президента США во второй раз, а потому сложно судить, сохранились ли за его ближайшим окружением акции перечисленных выше компаний. Представители Трампа подчеркнули, что инвестиционные решения принимаются специалистами в профильной сфере, к которым непосредственно нынешний американский президент или его родственники не имеют прямого отношения. Фактически, процесс приобретения акций сильно автоматизирован. С деятельностью той же Nvidia он до недавних пор лично не был знаком вовсе, и в крупные инвестиции в акции этой компании его окружение сделало относительно недавно, руководствуясь преимущественно конъюнктурными соображениями. После визита Тима Кука в Белый дом у Apple выдалась лучшая неделя с июля 2020 года

09.08.2025 [13:39],

Владимир Фетисов

На этой неделе акции Apple подорожали на 13 %, показав крупнейший недельный прирост более чем за пять лет. Рост последовал после того, как глава компании Тим Кук (Tim Cook) встретился с президентом США Дональдом Трампом (Donald Trump) в Белом доме.  К закрытию торгов в пятницу стоимость одной акции производителя iPhone составила $229,35. В итоге за неделю бумаги прибавили 13 %, что стало лучшим результатом с июля 2020 года. Рыночная капитализация Apple выросла более чем на $400 млрд, достигнув $3,4 трлн. Сейчас компания занимает третье место в мире по этому показателю, уступая Nvidia и Microsoft, но опережая Alphabet и Amazon. В среду Тим Кук посетил Белый дом и сообщил о планах Apple направить $100 млрд на закупку продукции и комплектующих американского производства в течение ближайших четырёх лет. Эти планы, особенно в части увеличения закупок американских чипов, нашли одобрение у Трампа. Он заявил, что такие инвестиции помогут Apple избежать дополнительных пошлин, которые могут быть введены на импортные полупроводники в будущем. Ранее инвесторы опасались, что торговые пошлины, введённые администрацией Трампа, могут существенно снизить прибыльность Apple. В июле компания предупреждала, что из-за повышения тарифов её квартальные расходы могут вырасти более чем на $1 млрд, если не произойдут изменения. Трамп потребовал от гендиректора Intel Лип-Бу Тана немедленно уйти в отставку

07.08.2025 [16:37],

Николай Хижняк

Акции компании Intel в четверг на премаркете упали на 5 % после того, как президент США Дональд Трамп призвал генерального директора корпорации Лип-Бу Тана (Lip-Bu Tan) немедленно уйти в отставку. Об этом сообщает CNBC.

Источник изображения: Intel В публикации в своей социальной сети Truth Social Трамп заявил: «Генеральный директор Intel находится в состоянии серьёзного конфликта интересов и должен немедленно подать в отставку. Другого решения этой проблемы не существует». Сразу после этого акции компании потеряли 5 % стоимости, но к моменту публикации новостей падение сократилось до 2,5 %. В Intel на запрос комментариев не ответили. Тан был назначен генеральным директором Intel в марте, когда производитель чипов пытался восстановить позиции после падения продаж при бывшем главе компании Пэте Гелсингере (Pat Gelsinger). На этой неделе сенатор Том Коттон (Tom Cotton) от республиканской партии потребовал разъяснений по связям Тана с китайскими компаниями и напомнил о прошлых юридических разбирательствах, связанных с Cadence Design, где Тан занимал пост генерального директора до 2021 года. Коттон направил письмо председателю совета директоров Intel, в котором выразил обеспокоенность безопасностью и целостностью деятельности компании, а также её потенциальным влиянием на национальную безопасность США. «Intel обязана ответственно распоряжаться средствами американских налогоплательщиков и соблюдать действующие правила безопасности. Связи господина Тана вызывают вопросы о способности компании выполнять эти обязательства», — написал Коттон. Сенатор также поинтересовался, требует ли Intel от Тана продажи акций производителей микросхем, связанных с Коммунистической партией Китая, Народно-освободительной армией Китая и другими заинтересованными структурами в стране. В апреле агентство Reuters сообщало, что Тан инвестировал в ряд китайских компаний, в том числе в некоторые, имеющие связи с вооружёнными силами КНР, как напрямую, так и через венчурные фонды. В июле Intel опубликовала финансовые результаты за второй квартал. Компания превзошла ожидания аналитиков, но объявила о сокращении расходов. В служебной записке сотрудникам Тан объявил о сокращении затрат на дорогостоящее подразделение контрактного производства чипов, которое производит микросхемы для других компаний. Оно понесло операционный убыток в размере $3,17 млрд. Компания отменила запланированные производственные проекты в Германии и Польше и консолидировала испытательные и сборочные производства во Вьетнаме и Малайзии. Тан также заявил, что Intel замедлит строительство завода по производству микросхем в Огайо. Вторичное размещение акций OpenAI позволит поднять капитализацию компании до $500 млрд

06.08.2025 [08:48],

Алексей Разин

Ещё не так давно капитализация OpenAI оценивалась примерно в $300 млрд, исходя из намерений группы инвесторов во главе с SoftBank вложить в её капитал $40 млрд. Теперь же стало известно, что OpenAI готовится разместить акции среди своих действующих и бывших акционеров, увеличив тем самым капитализацию бизнеса до $500 млрд.

Источник изображения: Unsplash, Мария Шалабаева Как отмечает Bloomberg, к покупке акций у сотрудников компании, которые будут участвовать во вторичном размещении, уже проявил интерес Thrive Capital — один из институциональных инвесторов, который уже вкладывал средства в капитал OpenAI. Предыдущий раунд финансирования, который позволил OpenAI привлечь около $8,3 млрд, был осуществлён с опережением графика и превышением количества желающих принять в нём участие в пять раз. Размещение акций среди сотрудников является привычной практикой для активно растущих компаний. Эти акции в дальнейшем могут быть перепроданы внешним инвесторам. Распределение акций OpenAI среди сотрудников станет одним из способов сохранить ценные кадры, поскольку за ними на американском рынке труда сейчас идёт самая настоящая охота. Количество активных пользователей ChatGPT, как отметило руководство OpenAI, уже достигает 700 млн человек в неделю, тогда как в конце марта оно не превышало 500 млн человек. Пользователи ChatGPT ежедневно генерируют более 3 млрд сообщений. Выручка OpenAI в месячном выражении сейчас превышает $1 млрд, но необходимость делать серьёзные вложения в развитие инфраструктуры вынуждает компанию оставаться убыточной. Годовая выручка OpenAI к концу этого полугодия может выйти на рубеж $20 млрд, по некоторым оценкам. Tesla выплатит Илону Маску $29 млрд, если он останется гендиром — раньше обещали $56 млрд

04.08.2025 [18:05],

Владимир Мироненко

Совет директоров Tesla одобрил предоставление генеральному директору компании Илону Маску (Elon Musk) вознаграждения в виде 96 млн акций на сумму $29 млрд по текущим ценам. Это решение связано с тем, что в 2024 году суд штата Делавэр аннулировал предыдущее соглашение о вознаграждении на сумму $56 млрд, одобренное советом директоров в 2018 году. Чтобы получить новое вознаграждение, Маск должен проработать в компании два года.

Источник изображения: Tesla Маск опротестовал решение суда Делавэра, где до июня 2024 года была зарегистрирована компания, о признании предыдущего соглашения недействительным. В случае, если суд сочтёт его апелляцию обоснованной и восстановит прежнее соглашение, текущее решение совета директоров Tesla утратит силу, пишет The Guardian. О своём решении совет директоров Tesla уведомил Комиссию по ценным бумагам и биржам США (SEC). В документе, направленном в комиссию, вознаграждение описывается как «добросовестное». «Чтобы признать достижения Илона и его исключительную ценность для Tesla и наших акционеров, мы считаем необходимым принять меры для выполнения соглашения, заключённого в 2018 году. В конце концов, “сделка есть сделка”», — указали представители совета директоров в письме. «Мы уверены, что эта награда побудит Илона остаться в Tesla», — добавили они. Новое вознаграждение позволит Маску постепенно увеличить свою долю в компании и, соответственно, укрепить контроль, что, по его словам, является ключевым фактором, позволяющим сосредоточиться на миссии Tesla и противостоять давлению со стороны активистов. В настоящее время он владеет крупнейшим среди акционеров пакетом акций — около 13 %. Тем временем устаревающий модельный ряд Tesla сталкивается с жёсткой конкуренцией со стороны электромобилей традиционных автопроизводителей, включая General Motors, Hyundai и BMW. Пикап Cybertruck — единственная новая модель Tesla, выпущенная с 2020 года, — не оправдал ожиданий. С начала года акции автопроизводителя упали примерно на четверть. Figma триумфально вышла на биржу — акции выросли втрое за первый день торгов

02.08.2025 [14:48],

Владимир Мироненко

Акции разработчика облачной платформы для веб-дизайнеров Figma из Сан-Франциско выросли в четверг — первый день после проведения IPO — в ходе торгов на Нью-Йоркской бирже до $115,50 за единицу, что более чем в три раза (на 250 %) превышает цену IPO в $33 за акцию, сообщил Bloomberg. По данным ресурса, эта был самый большой рост акций в первый день торгов как минимум за три десятилетия для американской компании, привлекшей в ходе IPO более $1 млрд.

Источник изображения: Mariia Shalabaieva/unsplash.com Цена IPO Figma превысила прогнозы аналитиков, ожидавших $30–32 за акцию, что свидетельствует о повышенном интересе инвесторов к компании, отметил ресурс Yahoo Finance. В рамках размещения акций Figma привлекла около $1,2 млрд, продав 36,94 млн акций. 12,47 млн акций были проданы самой компанией, а 24,46 млн — существующими акционерами, включая Index Ventures, Greylock Partners и Kleiner Perkins. Планировавшееся в 2022 году приобретение Figma компанией Adobe за $20 млрд, которое на тот момент было бы крупнейшим поглощением частной софтверной компании, подверглось резкой критике со стороны акционеров производителя Photoshop, что обрушило его акции почти на 17 % в день объявления о сделке. В итоге тогда сделка не состоялась из-за противодействия антимонопольных органов Великобритании и Европейского союза, но сейчас акционеры Photoshop оценивали бы её совсем по-другому. Феноменальное размещение принесло сооснователю и генеральному директору Figma Дилану Филду состояние в $6,1 млрд и приблизило его к попаданию в список 500 самых богатых людей мира (порог входа в рейтинг начинается от $7 млрд). Сооснователь компании Эван Уоллес также стал миллиардером, его доля оценивается в $3,1 млрд. Figma отметила, что более 75 % компаний из списка Forbes 2000 используют ее программное обеспечение. Её IPO стало одним из самых успешных в этом году, превзойдя результаты Circle Internet Group, акции которой подскочили на 168 % в первый день торгов в июне. Акции Spotify упали на 8 % из-за обвалившейся выручки и плохих прогнозов

29.07.2025 [17:46],

Сергей Сурабекянц

Акции Spotify упали более чем на 8 %, поскольку квартальная выручка музыкальной стриминговой платформы не оправдала ожиданий Уолл-стрит. По словам компании, на результаты повлияли более высокие расходы на персонал, маркетинг и услуги, а также €115 млн, направленные на социальные программы. Прогноз на третий квартал оказался хуже предварительных оценок, несмотря на то, что количество активных пользователей платформы в месяц подскочило на 11 % до 696 млн.

Источник изображения: unsplash.com Выручка Spotify во втором квартале 2025 года достигла €4,19 млрд, что на 10 % больше по сравнению с примерно €3,81 млрд годом ранее, но ниже ожидаемых €4,26 млрд. Компания сообщила о чистом убытке в размере €86 млн, или €0,42 на акцию, что разочаровало инвесторов, которые ожидали прибыли в €1,90 на акцию. Во втором квартале 2024 года чистая прибыль сервиса составила €225 млн или €1,10 на акцию. Опубликованный Spotify прогноз на третий квартал также оказался ниже ожиданий инвесторов. Компания ожидает, что выручка достигнет €4,2 млрд по сравнению с прежней оценкой StreetAccount в €4,47 млрд. Spotify подчеркнула, что прогноз учитывает снижение на 490 базисных пунктов из-за колебаний валютных курсов. Количество активных пользователей платформы в месяц выросло на 11 % до 696 млн, в то время как количество платных подписчиков увеличилось на 12 % по сравнению с прошлым годом и составило 276 млн. Spotify планирует в третьем квартале достичь отметки в 710 млн активных пользователей в месяц. Число платных подписчиков, по прогнозам компании, достигнет 281 млн. Spotify сообщила о запуске во втором квартале подписки на услуги своего диджея на основе ИИ. По словам компании, за последний год интерес к этому предложению вырос примерно вдвое. В течение квартала функция аудиокниг охватила четыре новые страны. Выручка Spotify от рекламы снизилась примерно на 1 % до €453 млн по сравнению с €456 млн годом ранее. Компания видит перспективы увеличения рекламных доходов и собирается сосредоточится на внедрении новых рекламных инструментов во второй половине года. Среди упомянутых перспективных направлений — бизнес и автоматизированная реклама. «Это действительно проблема реализации, а не проблема стратегии, — заявил генеральный директор Spotify Дэниел Эк (Daniel Ek), комментируя финансовые результаты компании. — Хотя я недоволен текущим положением дел, я по-прежнему уверен в амбициях, которые мы поставили перед этим бизнесом, и мы работаем быстро, чтобы убедиться, что находимся на правильном пути». В 2024 году Spotify впервые за полный год вышла на прибыль благодаря сокращению расходов и концентрации на росте аудитории подписчиков. Spotify сообщила, что к концу квартала штат сотрудников компании увеличился более чем на 7300 человек. Акции компании выросли в 2024 году на 57 %. Spotify также увеличила объём программы обратного выкупа акций на $1 млрд. Потенциальный отказ Intel от передовой литографии вызвал обвал акций компании на 8 %

26.07.2025 [05:18],

Алексей Разин

Генеральный директор Intel Лип-Бу Тан (Lip-Bu Tan) на вчерашней квартальной конференции подчеркнул, что компания будет осваивать техпроцесс 14A только в том случае, если ей удастся привлечь к нему крупных внешних заказчиков. В сочетании с другими не очень оптимистичными сигналами это способствовало снижению курса акций компании на торгах в пятницу более чем на 8 %.

Источник изображения: Intel Обычно новости о сокращениях расходов, включая персонал, благотворно влияют на курс акций компаний, но в случае с Intel всё усугубилось намерениями об отказе от строительства заводов в Польше и Германии, а также сокращении финансирования передового комплекса в Огайо. Тем самым действующий глава Intel показал ошибочность стратегии своего предшественника и поставил под сомнение эффективность расходования средств инвесторов на протяжении последних лет. Подобные перемены тоже не добавили инвесторам оптимизма. Кроме того, убытки Intel оказались выше ожиданий рынка — как в прошлом квартале, так и заложенные в прогноз на третий. Были выделены проблемы с рыночными позициями Intel как на рынке ПК, так и в серверном сегменте, где у компании до сих пор нет вменяемого набора ускорителей вычислений. Та же Nvidia, например, только за счёт последних уже не первый год процветает и покоряет рекорды капитализации один за одним. В квартальном отчёте по форме 10-Q компания Intel отмечает, что решение отказаться от выпуска передовых чипов своими силами ставит под вопрос дальнейшее использование производственного оборудования общей стоимостью $100 млрд, а также ставит её бизнес в зависимость от TSMC, дополнительно снижая норму прибыли. Для акций Intel худшим в истории оказался прошлый год, когда они потеряли 60 % своей стоимости. С начала текущего года акции выросли в цене всего на 3,24 %, но за последний месяц курс снизился почти на 8 % с учётом вчерашнего падения. Акции Tesla подешевели на 8 %, но Трамп дал понять, что не желает разрушить компании Маска

25.07.2025 [04:37],

Алексей Разин

Второй квартал для производителя электромобилей Tesla стал вторым подряд отчётным периодом, который продемонстрировал заметное снижение объёмов продаж и выручки. Даже сам Илон Маск (Elon Musk) вынужден был признать, что в ближайшие несколько кварталов ситуация не выправится, поэтому нет ничего удивительного в снижении курса акций Tesla на 8 % после открытия торгов в США.

Источник изображения: Tesla Напомним, глава компании признался, что к общему снижению объёмов продаж электромобилей в ближайшее время добавится и прекращение поступления средств от регуляторных кредитов, которые в минувшем квартале формировали более 40 % чистой прибыли Tesla. Выручка компании от реализации электромобилей сократилась на 16 % в годовом сравнении до $16,7 млрд, общая выручка — на 12 % до $22,5 млрд. Объёмы продаж электромобилей в натуральном выражении сократились на 14 % до 384 000 штук. Всего с начала года акции Tesla упали в цене на 24 %, среди лидеров капитализации она выступила хуже всех. Это также принято связывать с политической деятельностью Илона Маска, которая активно продолжалась с января по конец мая, поскольку президент США Дональд Трамп (Donald Trump) буквально сделал миллиардера своей «правой рукой», но к концу указанного периода успел с ним поссориться. К слову, Трампу вчера пришлось оправдываться по поводу приписываемых ему намерений «разрушить» компании Илона Маска путём лишения их государственных субсидий. Президенту США пришлось со страниц своей социальной сети Truth Social заявить, что он желает компаниям Маска и всему американскому бизнесу процветания, как никогда раньше. Чем лучше им работается, как добавил Трамп, тем лучше для США и всех его граждан. В любом случае, к концу сентября Tesla должна лишиться дополнительных стимулов на покупку электромобилей гражданами США, поскольку власти страны перестанут выделять налоговые вычеты на эти цели. К тому же, правительственные ведомства, по замыслу Белого дома, должны прекратить работу со стартапом xAI, также принадлежащему Илону Маску. Ранее сообщалось, что Пентагон потратит $200 млн на оплату его услуг. Если же вернуться к теме регуляторных кредитов, которые выплачивались прочими автопроизводителями компании Tesla в качестве компенсации недостаточной «экологической чистоты» своей продукции, то с 2015 года она получила по этой статье доходов $12,24 млрд. Только за предыдущий квартал эта сумма достигла $439 млн. Теперь эта статься доходов себя исчерпает из-за стремления Трампа прекратить подобное «перекрёстное субсидирование». Intel отбилась от иска акционеров из-за падения капитализации на $32 млрд

24.07.2025 [20:12],

Сергей Сурабекянц

Федеральный суд отклонил иск акционеров Intel, обвинявших компанию в мошенничестве. Истцы утверждали, что Intel скрывала проблемы с контрактным производством чипов для сторонних клиентов, что привело к резкому падению рыночной стоимости компании на $32 млрд. По мнению заявителей, Intel слишком долго не раскрывала операционный убыток в размере $7 млрд за 2023 финансовый год и искусственно завышала стоимость своих акций в период с 25 января по 1 августа 2024 года.  В 2021 году Intel создала отдельное подразделение по контрактному производству чипов для таких клиентов, как Amazon и Qualcomm, продолжая при этом производить чипы для внутреннего использования. Но 2 августа 2024 года производитель чипов объявил об увольнении более 15 000 сотрудников и приостановил выплату дивидендов, надеясь сэкономить $10 млрд в 2025 году, что привело к падению акций компании на 26 % и стало самым крупным падением капитализации Intel, начиная с 1982 года. Заявив, что она «понимает разочарование истцов», окружной судья Сан-Франциско Трина Томпсон (Trina Thompson) в среду постановила, что Intel заранее чётко дала понять, что результаты полупроводникового производства будут «скрыты» до 2024 года, а значит, её более ранняя финансовая отчётность не была ложной и вводящей в заблуждение. Судья также сослалась на «общее политическое соображение», согласно которому, поскольку Intel действовала в отношении контрактного производства чипов «методом проб и ошибок», компания могла столкнуться с рисками, представляя предварительные, неаудированные данные. Предыдущая версия этого иска была отклонена судом в марте. Нынешнее решение суда является окончательным, повторный иск по этому обвинению акционеры подать не смогут. В настоящее время Intel испытывает трудности в конкуренции с другими производителями чипов, такими как Nvidia, Advanced Micro Devices, Samsung Electronics и TSMC. Компания потеряла $18,8 млрд в 2024 году, что стало её первым годовым убытком с 1986 года. По стопам Nvidia: TSMC первой из азиатских компаний достигла капитализации в $1 трлн

21.07.2025 [17:49],

Сергей Сурабекянц

В ходе торгов на Тайваньской фондовой бирже капитализация крупнейшего в мире производителя полупроводников Taiwan Semiconductor Manufacturing Company (TSMC) впервые превысила $1 трлн. Этот рост поддерживается энтузиазмом инвесторов, которые уверены, что позиции TSMC продолжат укрепляться в эпоху бума искусственного интеллекта и высокого спроса со стороны крупных клиентов вроде Nvidia. За последние три месяца котировки TSMC взлетели почти на 50 %.

Источник изображения: TSMC По итогам торгов 18 июля капитализация TSMC на Тайваньской фондовой бирже составила 29,82 трлн новых тайваньских долларов (≈$1,013 трлн). Стоимость одной акции компании достигла 1150 тайваньского доллара (≈$39,1). Депозитарные расписки TSMC по итогам торгов 18 июля в США оценивались в $240,4, а 21 июля ожидался их дальнейший рост на 0,55 %. Выручка TSMC во втором квартале 2025 года выросла почти на 39 % по сравнению с аналогичным периодом прошлого года до 933,79 млрд тайваньских долларов (≈$31,7 млрд). Чистая прибыль во втором квартале 2025 года возросла почти на 61 %, до 398,27 млрд тайваньских долларов (≈$13,5 млрд). Финансовые результаты компании оказались заметно выше ранних прогнозов аналитиков. TSMC стала первой азиатской компанией, достигнувшей капитализации выше $1 трлн. Лишь китайской нефтегазовой компании PetroChina удалось кратковременно преодолеть эту отметку в 2007 году. TSMC — ключевой поставщик полупроводниковой продукции для таких технологических гигантов, как Apple и Nvidia. Последняя, к слову, недавно стала первой в мире компанией с капитализацией в $4 трлн, тоже на волне ажиотажа вокруг систем искусственного интеллекта. Рост капитализации TSMC свидетельствует о вере инвесторов в дальнейшее увеличение спроса на чипы и в том, что ажиотаж вокруг ИИ не прекратится. Сама TSMC склонна оптимистично оценивать спрос на свои передовые полупроводниковые технологии — во время отчёта за второй квартал 2025 года компания повысила прогноз по росту годовой выручки до 30 %. «Яндекс» замотивирует сотрудников, раздав им акций на 15 млрд рублей

14.07.2025 [21:53],

Владимир Фетисов

«Яндекс» разместит до 3,7 млн акций в рамках допэмиссии по программе мотивации сотрудников — такое решение одобрил совет директоров компании. Максимальный объём размещения составит 0,94 % от уставного капитала и за год не превысит 2 % от базового уровня в 379 млн акций. В общей сложности будут выпущены ценные бумаги на сумму около 15 млрд рублей.

Источник изображения: «Яндекс» Общее количество размещённых акций «Яндекса» составляет 393 280 884 штуки. Новое размещение является частью долгосрочной мотивационной программы, утверждённой компанией в прошлом году. Акции будут передаваться по закрытой подписке через администратора в лице ООО «ЕСОП СПВ». Отмечается, что речь идёт не столько о вознаграждении, сколько об обмене старых неликвидных акций на ценные бумаги МКПАО. Это связано с тем, что после остановки торгов акциями Yandex N.V. у сотрудников остались так называемые «мёртвые активы». В марте текущего года совет директоров «Яндекса» принял решение о размещении 6 млн дополнительных акций для реализации программы мотивации сотрудников. Полномочия на дополнительную эмиссию в этих целях совет получил в прошлом году. В середине апреля Банк России зарегистрировал допэмиссию, в результате которой было размещено 2,7 млн акций. Аналитики проекта Market Power считают, что размытие доли акций «Яндекса» в первом полугодии 2025 года составило около 1 %, а во второй половине года состоится ещё одна допэмиссия, в рамках которой будет размещено около 1 % акций. Ожидается, что общее размытие не превысит прогноз компании. «Поэтому мы считаем, что если вы присматриваетесь к акциям “Яндекса”, но боитесь, что вашу долю размоет, то не стоит: всё идёт так, как компания и рынок ожидали», — отмечают в Market Power. В Т-Инвестициях добавили, что новость о допэмиссии акций в рамках программы мотивации сотрудников уже отражена в котировках «Яндекса». При этом аналитики сохраняют «позитивный» взгляд на бумаги компании. |

|

✴ Входит в перечень общественных объединений и религиозных организаций, в отношении которых судом принято вступившее в законную силу решение о ликвидации или запрете деятельности по основаниям, предусмотренным Федеральным законом от 25.07.2002 № 114-ФЗ «О противодействии экстремистской деятельности»; |