|

Опрос

|

реклама

Быстрый переход

Дефицит памяти вызвал резкий рост цен на смартфоны китайских марок

08.03.2026 [07:15],

Алексей Разин

По информации ресурса Nikkei Asian Review, из-за нехватки памяти и её подорожания китайский рынок смартфонов переживает максимальный и широчайший по охвату рост цен за всю свою историю. Почти все марки и ценовые категории оказались затронуты кризисом, и его последствия могут носить разрушительный характер для некоторых участников рынка.

Источник изображения: Xiaomi Недавно представленные смартфоны Redmi K90 и iQOO 15, например, оказались дороже предшественников сразу на величину от $14,5 до $87. В среднем ценовом диапазоне рост стоимости достигал 20 %. В начале этого месяца компании Xiaomi, Oppo и Vivo готовят новое повышение цен на свою продукцию. Марка Transsion, которая добилась успехов на рынке стран Африки, новейший флагман Ultra была вынуждена оценить в $750 против прежних $500-600 для семейства Note 60 Pro. Эксперты предупреждают, что недорогие смартфоны на китайском рынке пострадают от повышения цен на память больше всего, а небольшие производители смартфонов будут вынуждены его покинуть, поскольку в условиях дефицита им просто не достанется чипов памяти. В конце прошлого месяца Meizu Technology объявила о приостановке разработки новых мобильных устройств. При этом с торговой площадки Taobao все её модели смартфонов исчезли, и теперь она представлена там только аксессуарами. Apple, как считается, воспользовалась моментом, чтобы предложить клиентам более доступные планшет iPad Air на базе процессора M4 и смартфон iPhone 17e, который китайцы с учётом государственных субсидий могут приобрести за $579. В сегменте смартфонов стоимостью более $1159 компания Apple уже является доминирующим игроком на китайском рынке, занимая более 70 %. Представители Omdia ожидают, что китайские производители постараются пожертвовать частью прибыли в условиях роста затрат ради удержания более разумных цен на свою продукцию. Добавление функции ИИ должно будет побудить китайских клиентов покупать новые смартфоны в условиях роста цен на продукцию. Если в среднем китайские смартфоны подорожают на 18 %, то для флагманских моделей рост цен может достичь более чем 30 %, а средний срок эксплуатации увеличиться с 28 до 33 месяцев. Рынок начнёт консолидироваться вокруг крупных игроков типа Apple, Huawei, Xiaomi и Samsung, а наиболее чувствительные к ценам покупатели обратят свой взор на вторичный сегмент. С марта текущего года цены на новые смартфоны в Китае в среднем вырастут на 15-25 %, как ожидают аналитики Counterpoint Research. Мировой рынок смартфонов, по мнению экспертов IDC, в этом году сократится на 13 %. Только в первом квартале он упадёт на 6,8 %. Руководство MediaTek в целом придерживается аналогичных взглядов на динамику рынка смартфонов в этом году. Китай впервые перекрыл все новые потребности в электроэнергии силами возобновляемых источников

07.03.2026 [19:06],

Геннадий Детинич

Китай, который считается крупнейшим в мире источником выбросов CO₂, в 2025 году, несмотря на рост энергопотребления, впервые зафиксировал снижение выбросов от сжигания ископаемого топлива. Согласно официальной статистике, выбросы в энергетике и промышленности уменьшились на 0,3 %, в то время как общее потребление электроэнергии выросло на 3,5 %, что стало возможным благодаря бурному развитию возобновляемых источников энергии в стране.

Солнечная электростанция в Дуньхуане, провинция Ганьсу. Источник изображения: Weimin Chu Основной прирост «зелёной» энергии в Китае произошёл за счёт солнечной генерации, которая, по большому счёту, обеспечила этот рост и позволила сократить использование угля. В целом в 2025 году доля возобновляемых источников в выработке электроэнергии в Китае достигла 40 % (по сравнению с 37 % годом ранее), при этом солнечная энергетика внесла наибольший вклад в этот рост. Ещё раз подчеркнём: добавленная мощность возобновляемой энергетики полностью покрыла прирост спроса на электричество и даже привела к небольшому снижению выработки на угольных станциях. Эксперты отмечают, что Китай активно переводит угольные электростанции в режим буферов для сглаживания пикового потребления мощности, которые используются только для покрытия всплесков спроса или компенсации провалов в выработке энергии ветром и солнцем. Иначе говоря, угольные электростанции перестают быть базовой основой энергетики Китая. Снижение выбросов также наблюдается в других секторах: спад в строительстве привёл к уменьшению производства цемента и связанных с ним выбросов CO₂, а массовая электрификация транспорта (рост продаж электромобилей) способствовала падению выбросов в транспортном секторе. Анализ Carbon Brief показывает, что выбросы CO₂ в Китае остаются стабильными или снижаются уже 21 месяц подряд, что позволяет говорить о вероятном прохождении пика выбросов раньше официально заявленного срока (до 2030 года). Климатологи считают это «обнадёживающим сигналом», подчёркивая, что масштабное внедрение возобновляемой энергетики в Китае начинает приносить измеримые результаты. Хотя один год снижения не решает глобальную климатическую проблему, тенденция даёт надежду на устойчивое долгосрочное снижение выбросов, если Китай продолжит текущую политику в области чистой энергии. ИИ внезапно разогнал спрос на центральные процессоры — AMD и Intel не ожидали такого роста заказов

06.03.2026 [01:30],

Николай Хижняк

На конференции Morgan Stanley Technology, Media & Telecom Conference 2026 компании AMD и Intel заявили о росте спроса на центральные процессоры на фоне продолжающегося развития технологий искусственного интеллекта. Об этом сообщает Tom's Hardware.  Финансовый директор Intel Дэвид Зинснер (David Zinsner) отметил, что «в этом году процессоры снова стали востребованными». Одним из основных драйверов роста топ-менеджер Intel назвал развитие агентных ИИ, которым необходимы процессоры для координации ресурсоёмких вычислительных задач, выполняемых графическими процессорами (GPU) и нейронными процессорами (NPU). Компания даже начала заключать с клиентами долгосрочные соглашения, гарантирующие бесперебойную поставку чипов, необходимых для масштабирования их деятельности. Генеральный директор AMD Лиза Су (Lisa Su), в свою очередь, заявила на той же конференции, что компания наблюдает значительный рост спроса на процессоры на фоне увеличения числа задач инференции. Она также добавила, что спрос на процессоры значительно превзошёл её ожидания. Бум искусственного интеллекта, начавшийся с выпуска чат-бота ChatGPT на базе ИИ в 2022 году, привёл к дефициту различных компьютерных компонентов. Сначала был затронут рынок графических процессоров (GPU). Центры обработки данных и крупные облачные компании массово закупали эти компоненты для создания мощных серверов с сотнями тысяч GPU. По мере нормализации поставок GPU примерно в середине 2025 года эксперты и аналитики начали предупреждать о дефиците оперативной памяти и микросхем для накопителей постоянной памяти из-за огромного спроса на высокоскоростную память и корпоративные хранилища со стороны операторов центров обработки данных, ориентированных на ИИ. Всю силу этого кризиса рынок ощутил в четвёртом квартале прошлого года, когда цены на модули оперативной памяти и SSD выросли до рекордных значений. Этот рост продолжается. Как ожидает TrendForce, в текущем квартале контрактные цены на DRAM последовательно вырастут почти вдвое, а NAND подорожает минимум в полтора раза. Кризис на рынке памяти ощущается сильнее, чем дефицит GPU, поскольку он имеет более широкое влияние. Если графические ускорители в основном используются в домашних ПК и ноутбуках с дискретными видеокартами, то чипы памяти используются практически в каждом современном цифровом устройстве — от потребительских устройств, таких как смарт-телевизоры и смартфоны, до автомобилей и промышленного оборудования. Для выпуска чипов памяти для потребительских продуктов в цепочке производства используются те же кремниевые пластины, которые применяются для выпуска микросхем памяти для систем корпоративного класса, которые обеспечивают производителям более высокую маржу. По мере развития ИИ — от больших языковых моделей и чат-ботов к агентным системам, способным наблюдать, рассуждать, планировать, действовать и учиться независимо, — со стороны центров обработки данных растёт спрос на вычислительную мощность многопроцессорных систем, поскольку для поддержки работы агентных ИИ используются комбинации CPU, GPU и NPU. На этом фоне в Китае уже наблюдается всплеск спроса на процессоры Intel и AMD, при этом некоторые компании в регионе сообщают о нехватке серверных процессоров. По информации Tom’s Hardware, рост популярности агентных ИИ вроде Clawdbot, Moltbot и OpenClaw с открытым исходным кодом для локального использования (то есть дома, а не через облако) приводит к всплеску спроса и на высокопроизводительные системы Mac Studio и Mac mini от Apple. AMD и Intel, говоря о росте спроса на свои процессоры, вероятно, имеют в виду в первую очередь именно серверные чипы, спрос на которые в основном формируется со стороны центров обработки данных. Потребительские системы в общей массе пока не готовы к масштабному локальному развёртыванию агентных ИИ и связанным с этим потребностям в наличии огромного объёма доступной памяти. В течение последних нескольких поколений AMD и Intel двигались в сторону унификации, что позволило им максимизировать прибыль за счёт использования одной и той же микроархитектуры как для клиентских, так и для корпоративных решений. В отличие от Nvidia, которая наблюдала экспоненциальный рост выручки за счёт постоянно растущего спроса на высокопроизводительную память и GPU со стороны сегмента ЦОД, компании AMD и Intel по-прежнему получают около половины своей общей выручки каждый квартал от потребительского рынка. Это по-прежнему важный для них сегмент. И хотя спрос со стороны центров обработки данных на высокопроизводительные серверные процессоры может увеличиться, это не должно произойти за счёт потребительского рынка, по крайней мере в той степени, как это случилось с рынком памяти. Будем надеяться, что и Intel, и AMD смогут удовлетворить спрос на процессоры, чтобы не усугубить и без того ухудшающуюся ситуацию на рынке ПК в целом. В противном случае некоторые уже предсказывают конец эпохи ПК начального уровня к 2028 году, если ситуация будет развиваться в том же направлении. OpenAI увеличила выручку до $25 млрд, сохранив лидерство над Anthropic — но до прибыли ещё далеко

05.03.2026 [13:09],

Алексей Разин

Большинство крупнейших ИИ-стартапов остаются убыточными, но свою выручку они наращивают довольно быстро. Как отмечалось недавно, Anthropic недавно преодолела рубеж в $19 млрд годовой выручки в приведённом значении, полученном методом экстраполяции ежемесячной величины. OpenAI с выручкой в размере $25 млрд всё равно её опережает.

Источник изображения: Unsplash, Дима Соломин Данными на эту тему делится Reuters со ссылкой на The Information. В конце прошлого года данный показатель OpenAI достиг $21,4 млрд. Получается, что за прошедшее время он вырос на 17 %. По сути, подобная динамика отражает способность ИИ-стартапа активно наращивать выручку. Однако, с учётом запланированных на ближайшие годы расходов в размере $600 млрд, выйти на безубыточность компания сможет в лучшем случае к концу десятилетия. Руководство OpenAI, которому нередко приходится слышать упрёки инвесторов в непомерном росте расходов, на тематические вопросы обычно отвечает уклончиво и даже раздражительно, утверждая, что не следует сейчас жалеть денег, чтобы в будущем получить весьма хорошую финансовую отдачу. При этом большинство сделок OpenAI по финансированию строительства вычислительной инфраструктуры для её нужд организовано таким образом, что сам стартап ни за что не отвечает, а долговые обязательства ложатся на сторонние компании и подрядчиков. Выйдя на IPO, которое может оценить капитализацию OpenAI в $1 трлн, компания столкнётся с более пристальным вниманием инвесторов к своим финансовым показателям. Понимая, что в корпоративном сегменте продавать технологии ИИ сейчас выгоднее, OpenAI уже заключила соглашения с четырьмя крупнейшими в мире консалтинговыми агентствами. По итогам 2025 года OpenAI смогла выйти на годовую величину выручки в $20 млрд, полученную методом умножения месячной выручки на 12. На тот момент конкурирующая Anthropic довольствовалась лишь $9 млрд приведённой годовой выручки, но смогла быстро наверстать отставание. Впрочем, сейчас OpenAI со своими $25 млрд годовой выручки всё равно оказывается впереди конкурента. Китайской BYD удалось обойти Tesla в статусе крупнейшего поставщика электромобилей в 22 странах и регионах мира

04.03.2026 [04:57],

Алексей Разин

Поскольку китайский внутренний автомобильный рынок является крупнейшим в мире, местной компании BYD довольно быстро удалось получить статус мирового лидера в поставках электромобилей. Тем не менее, лидерство в отдельно взятых регионах досталось ей лишь недавно, но таких географических рынков уже насчитывается 22 штуки.

Источник изображения: BYD Как отмечает Nikkei Asian Review, успех к BYD не пришёл одномоментно, компания выбивалась в региональные лидеры на протяжении пяти последних лет. На рынке Великобритании, например, BYD обошла Tesla по годовым объёмам продаж электромобилей только в прошлом году. Символично, что в честь данного события основатель BYD Ван Чуаньфу (Wang Chuanfu) сфотографировался в Лондоне на фоне электромобиля Atto 3, чьё наименование происходит от термина «аттосекунда» (10-18 секунды). Такое название модели было выбрано BYD для демонстрации скорости своего прогресса на рынке. Ещё в 2021 году основатель BYD обратился к сотрудникам компании, заявив: «Toyota Motor и Volkswagen немного медлительны в переводе своих транспортных средств на электротягу, но когда они сделают скачок, влияние на рынок будет огромным. BYD абсолютно должна быть быстрее». Тогда же началась и международная экспансия продаж BYD, за последовавших четыре года компания вышла на рынки 113 стран и регионов. По данным S&P Global Mobility, на которые опирается Nikkei Asian Review, в период с 2020 по 2025 годы включительно BYD опередила Tesla в 22 странах и регионах по количеству проданных электромобилей. Помимо европейских стран типа Великобритании, Испании и Италии, китайский гигант вышел в лидеры в Гонконге и Сингапуре, где велика доля машин люксового класса. В прошлом году BYD окончательно обошла Tesla в мировом масштабе. Секрет популярности электромобилей данной марки заключается в их доступности. В Китае средняя цена реализации пассажирского транспортного средства BYD составили $16 600, что для электромобилей весьма доступно. BYD добилась успехов и на рынках стран Южной Америки. Например, в Уругвае с его населением около 3,4 млн человек и ёмкостью рынка новых автомобилей всего 70 000 штук в год, компания BYD начала обосновываться ещё в прошлом десятилетии, поставляя электробусы и такси на электротяге. В Перу был подвергнут реконструкции порт Чанкай, причём с участием китайского капитала. Через этот логистический хаб китайские электромобили и начали активно поступать на континент с июня прошлого года. Время доставки машин из Китая сократилось с 35 до 25 дней. На пути электромобилей BYD в Европу и Северную Америку встали импортные пошлины, которые в первом из регионов оказались более избирательными, а в США просто стали заградительными ещё при президенте Байдене. В Китае в прошлом году BYD удалось продать в Китае около 3,5 млн машин, что на 10 % меньше результата предыдущего года. В третьем квартале продажи упали на 3 % впервые за 22 квартала. Компания стала сочетать экспансию на зарубежных рынках с локализацией производства машин в регионах присутствия. В Венгрии предприятие BYD откроется в этом году, в Таиланде подобное появилось в 2024 году, а в Бразилии — в прошлом. Прочие китайские автопроизводители также обосновываются за пределами Китая. Последняя из стран ещё в 2023 году обошла Японию в качестве крупнейшего автоэкспортёра. Японские производители в 2024 году выпустили за пределами страны более 16 млн автомобилей, но китайские конкуренты быстро их нагоняют. Свежий прогноз: продажи смартфонов в этом году рухнут на треть, но Apple и Samsung это не касается

03.03.2026 [12:48],

Алексей Разин

Ведущие аналитические компании типа IDC, Gartner и Counterpoint Research предрекают снижение объёмов поставок смартфонов в текущем году на величину не более 13 %, но эксперты Jefferies готовы переставить в этом числе цифры местами, предсказывая падение объёмов поставок смартфонов по итогам текущего года до 867 млн штук.

Источник изображения: Apple Ранее они также ориентировались на 12-процентное снижение, как и многие отраслевые коллеги, но теперь уверены в падении мирового рынка смартфонов сразу на 31 %. Стоимость памяти в составе смартфонов под управлением Android в текущем году вырастет в 3,6 раза, в случае с продукцией Apple рост достигнет 4,2 раза. До этого эксперты Jefferies ожидали, что цены на память вырастут только на 80 %. Но по итогам первого квартала текущего года цены на LPDDR5 выросли в годовом сравнении на 151 %, память типа NAND подорожала на 360 %. А во втором квартале цены на память наверняка последовательно вырастут ещё более чем на 50 %. Как считают представители Jefferies, небольшим производителям смартфонов в таких условиях будет сложнее выжить, поэтому Samsung и Apple смогут укрепить свои рыночные позиции. Первая благодаря наличию собственного производства памяти увеличит свою долю рынка на 7 процентных пунктов, а вторая ограничится приростом на 5 п.п., главным образом из-за более высокой устойчивости целевой потребительской аудитории к возможному росту цен. Из китайских производителей сильнее всего пострадает марка Xiaomi, которая из-за концентрации на недорогих моделях почувствует снижение объёмов поставок смартфонов на 55 % по итогам всего текущего года. Отчасти это будет компенсировано ростом средней цены реализации на 31 %, поэтому на выручке компании указанное выше падение поставок отразится не в пропорциональном выражении. Прочие китайские марки типа Oppo, Vivo и Transsion столкнутся со снижением объёмов поставок смартфонов на величину от 45 до 52 %. Акции Nvidia за неделю подешевели на 7 %, несмотря на неплохой квартальный отчёт

01.03.2026 [07:46],

Алексей Разин

На этой неделе Nvidia не только продемонстрировала рекордную квартальную выручку, которая превзошла ожидания рынка, но и дала более оптимистичный прогноз на текущий квартал, но это не помешало снижению курса её акций на протяжении двух торговых сессий, последовавших за публикацией отчётности. За неделю акции эмитента упали примерно на 7 %.

Источник изображения: Nvidia Это максимальная величина снижения для этих ценных бумаг с ноября прошлого года, как отмечает CNBC. С начала текущего года акции Nvidia потеряли в цене около 4,2 %, они также повлекли за собой ценные бумаги многих других компаний технологического сектора. Инвесторов беспокоит вероятность достижения суммами капитальных затрат на строительство инфраструктуры ИИ пикового значения, после чего выручка Nvidia начнёт расти гораздо медленнее. Кроме того, строители инфраструктуры находят все больше альтернатив для решений Nvidia. OpenAI собирается арендовать крупные вычислительные мощности Amazon (AWS) на базе чипов Trainium. По всей видимости, это условие было частью сделки по финансированию OpenAI, в рамках которой Amazon направила в капитал стартапа свои $50 млрд, а Nvidia ограничилась $30 млрд. OpenAI получит доступ к 2 ГВт вычислительных мощностей, базирующихся на чипах Amazon Trainium. Это крупнейший пример использования данных решений сторонним клиентом Amazon. Впрочем, в инфраструктуре OpenAI по-прежнему продолжают доминировать решения Nvidia, поскольку первая компания договорилась об использовании до 5 ГВт мощностей на основе новейших GPU семейства Vera Rubin. Стартап также активно использует облачные мощности Microsoft, CoreWeave и Oracle. В части альтернативных разработчиков чипов у OpenAI имеется договорённость с Cerebras о привлечении 750 МВт мощностей на основе одноимённых решений. В текущем фискальном году, как ожидают аналитики, выручка Nvidia успеет вырасти на 65 %, но в последующие три года темпы роста снизятся сперва до 30 %, а потом до 13 % и 14 % соответственно. Meta✴✴ на правах крупного клиента Nvidia также активно изучает альтернативные вычислительные решения типа компонентов AMD и Google. Впрочем, текущее снижение курса акций Nvidia некоторые аналитики предлагают использовать для покупки этих ценных бумаг по более выгодной стоимости. Xiaomi вернула себе лидерство на глобальном рынке носимой электроники

28.02.2026 [08:15],

Владимир Фетисов

Xiaomi заняла 18 % глобального рынка носимой электроники по итогам 2025 года, что позволило китайской компании вернуть лидерство в этом сегменте. Следом за ней разместились Apple и Huawei, занявшие 17 % и 16 % рынка соответственно. Замыкают первую пятёрку Samsung (9 %) и Garmin (5 %). Такие данные опубликовала компания Omdia по итогам собственного исследования.

Источник изображений: gizmochina.com Особого внимания здесь заслуживает не только возвращение Xiaomi на вершину рейтинга, но и то, насколько плотной стала борьба в этом сегменте. В Omdia отметили смещение конкурентного фокуса на рынке носимой электроники, поскольку речь идёт уже не только о том, у чьих устройств лучше экраны, больше датчиков или более продолжительное время автономной работы. Всё чаще ключевым фактором, влияющим на выбор потребителей, становится сила экосистемы. Чем теснее интеграции между устройствами, включая смартфоны, планшеты, автомобили и устройства умного дома, тем более лояльное отношение проявляют пользователи. Успех Xiaomi, по всей видимости, обусловлен широтой охвата, а не запуском какого-то одного прорывного продукта. Устройства семейства Mi Band продолжают обеспечивать высокий уровень продаж в доступном сегменте, в то время как базовые версии смарт-часов способствуют увеличению средней стоимости устройств. Более широкая стратегия вендора, предполагающая объединение пользовательских носимых устройств с его электромобилями и устройствами умного дома, ещё теснее интегрирует носимые гаджеты в расширяющуюся экосистему вендора. Apple продолжает доминировать в премиальном сегменте. Носимые устройства американской компании выигрывают за счёт глубокой интеграции с iPhone, высокому качеству сборки и расширяющемуся набору функций для отслеживания состояния здоровья пользователя. Huawei также заняла прочные позиции, особенно на рынке Китая, предлагая широкий ассортимент продуктов и уделяя всё больше внимания улучшению функций для спортивных тренировок и медицинским инструментам. Мониторинг состояния здоровья пользователя эволюционирует от простого подсчёта шагов и измерения пульса к непрерывному отслеживанию более продвинутых показателей. Некоторые бренды также экспериментируют с более лёгкими и компактными формфакторами, чтобы повысить комфорт при круглосуточном ношении устройств. Учитывая, что Xiaomi, Apple и Huawei разделяют доли процента в сегменте носимой электроники, в нынешнем году позиции в рейтинге могут снова поменяться. Мировые продажи смартфонов откатятся на 13 лет из-за дефицита памяти — восстановление будет медленным

27.02.2026 [16:46],

Алексей Разин

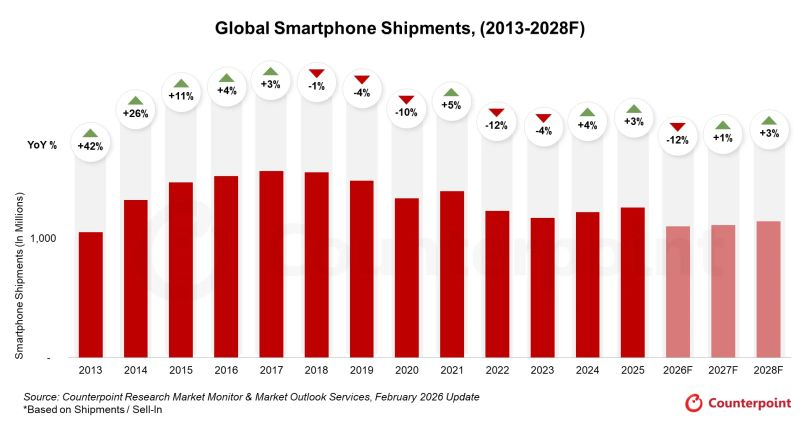

Конец февраля стал тем периодом, к которому крупнейшие отраслевые аналитические компании смогли составить свой прогноз по динамике развития рынка смартфонов. Многие из них сошлись во мнении, что высокие цены на память и её дефицит приведут к снижению объёмов поставок смартфонов. Специалисты Counterpoint Research с этой точки зрения ориентируются на 12,4-процентное снижение до 13-летнего минимума.

Источник изображения: Apple Напомним, если аналитики IDC призывают готовиться к снижению объёмов поставок смартфонов по итогам текущего года на 13 %, то представители Gartner при более умеренном падении в 8,4 % призывают ориентироваться на рост цен на смартфоны в размере 13 %. Эксперты Counterpoint Research ожидают, что объёмы поставок смартфонов на мировой рынок в этом году сократятся на 12 % до уровня ниже 1,1 млрд штук, и это станет минимальным значением с 2013 года. В следующем году, как считает этот источник, объёмы поставок смартфонов вырастут всего на 1 %, но по итогам 2028 года поднимутся уже на 3 %. Как и коллеги, аналитики Counterpoint Research отмечают, что сильнее всего пострадает рынок недорогих смартфонов — в том числе, из-за роста цен на память типа LPDDR4 и сокращения её предложения. Среди производителей больше всего ущерба понесут те, кто ориентируется на рынки стран с растущей экономикой. Рынок смартфонов будет консолидироваться по количеству участников, кто-то в результате создаваемого кризиса покинет его или примкнёт к более крупным компаниям. Восстановление рынка смартфонов будет наблюдаться не ранее конца 2027 года, как считают в Counterpoint Research. В этом смысле многое будет зависеть от наличия на рынке достаточного количества микросхем памяти. Маркетинговые циклы, скорее всего, продолжат существовать в изменённом состоянии до конца десятилетия. Counterpoint Research считает, что грядущее снижение объёмов поставок смартфонов на 12,4 % станет сильнейшим за всю историю наблюдения.

Источник изображения: Counterpoint Research Во втором квартале цены на память типа LPDDR4 и LPDDR5 вырастут почти в три раза по сравнению с третьим кварталом прошлого года. Уже в январе текущего года по некоторым модельным линейкам смартфонов под управлением Android наблюдался рост цен на величину от 10 до 20 %. В этом году поставки смартфонов стоимостью менее $200 просядут более чем на 20 %. Apple и Samsung благодаря масштабам своего бизнеса и специфике взаимоотношений с поставщиками памяти смогут проще пережить надвигающийся кризис. Рынки стран Ближнего Востока, Африки, Латинской Америки и Азиатско-Тихоокеанского региона в результате дефицита памяти и роста цен на смартфоны сократят объёмы их продаж на величину от 14 до 19 %. Потребители в таких условиях предпочтут увеличить средний срок эксплуатации смартфонов за пределы четырёх лет. Вторичный рынок смартфонов в этом году ожидает подъём, особенно в ценовом сегменте менее $300. Продажи ПК в этом году рухнут до десятилетнего минимума, а цены взлетят на 17 % — бюджетный сегмент может уже никогда не оправиться

27.02.2026 [09:28],

Алексей Разин

Дефицит памяти и высокие цены угрожают неприятными структурными изменениями для рынков ПК и смартфонов, как считают многие отраслевые эксперты. Распространение ПК с функцией локального ускорения ИИ замедлится до конца следующего года, а сегмент ПК начального уровня к 2028 году вообще себя изживёт, как ожидают представители Gartner.

Источник изображения: Xiaomi Рост цен на память в этом году, по их мнению, вызовет снижение объёмов поставок ПК на 10,4 %, а объёмы поставок смартфонов сократятся на 8,4 %. К концу текущего года совокупный прирост цен на DRAM и NAND достигнет 130 %, это вызовет увеличение цен на ПК на 17 %, а смартфоны подорожают на 13 % по сравнению с 2025 годом. В условиях роста цен спрос на смартфоны и ПК сосредоточится на премиальных моделях. Снижение поставок на указанных рынках станет сильнейшим более чем за десять предыдущих лет, как подчёркивают аналитики Gartner. Рост цен также сократит ассортимент модификаций устройств и увеличит цикл их эксплуатации. В частности, к концу текущего года средний срок эксплуатации ПК в корпоративном сегменте увеличится на 15 %, а в потребительском — на 20 %. Для корпораций это обернётся дополнительными проблемами с технической поддержкой и установкой программных обновлений, ориентированных на устранение уязвимостей в сфере информационной безопасности. Если в 2025 году до 16 % себестоимости ПК формировали затраты на покупку памяти, то в этом году их доля вырастет до 23 %. При таких темпах роста производители не смогут принять на себя все последствия удорожания памяти, поэтому цены на ПК неизбежно вырастут. Выпускать недорогие ноутбуки станет невыгодно, к 2028 году сегмент устройств стоимостью менее $500 просто исчезнет. Кроме того, рубеж в 50 % рынка так называемые ИИ-ПК преодолеют не ранее 2028 года. На рынке смартфонов рост цен вызовет повышение спроса на подержанные экземпляры и увеличение срока эксплуатации имеющихся устройств. Дорогие модели пострадают в меньшей мере, поскольку они обеспечивают производителям более высокую норму прибыли. Количество отказавшихся от покупки новых смартфонов потребителей, по прогнозам Gartner, в этом году будет в пять раз быстрее расти в начальном ценовом сегменте, чем в премиальном. Производители предпочтут смириться со снижением объёмов продаж устройств, но не станут жертвовать нормой прибыли ради удержания покупателей недорогих моделей. Давление на финансовые показатели производителей станет сильнее выражено со второго квартала текущего года. Минус 13 % за год: рынок смартфонов переживёт крупнейший спад за десятилетие, сильнее всех пострадает дешёвый сегмент

27.02.2026 [08:41],

Алексей Разин

Многие источники в наши дни единогласно предупреждают о неизбежном спаде объёмов реализации ПК и смартфонов в текущем году по причине нехватки микросхем памяти и резкого роста цен на них. Специалисты IDC также не остаются в стороне от этой тенденции, объявляя о возможности снижения объёмов поставок смартфонов по итогам этого года на 12,9 % до 1,1 млрд штук, что станет самым сильным падением за период более десяти лет. С точки зрения сегментации по платформам, тяжелее всего придётся производителям смартфонов под управлением Android, поскольку они больше представлены в начальных ценовых нишах. Именно производители недорогих смартфонов пострадают больше всего, как отмечают эксперты IDC. Рост цен на память вынудит поставщиков смартфонов поднимать цены на свою продукцию и жертвовать прибылью. При этом Apple и Samsung на правах крупных игроков рынка лучше защищены от подобных проблем. Фактически, они даже смогут укрепить свои рыночные позиции в ущерб более мелким производителям смартфонов. Как отмечают представители IDC, кризис на рынке памяти является чем-то большим по сравнению с обычным временным снижением, он создаёт предпосылки для структурных изменений всего рынка, меняя в долгосрочной перспективе его ёмкость, расстановку сил среди игроков и ассортимент продукции. Мелкие производители смартфонов могут покинуть рынок. При этом даже в условиях рекордного падения объёмов поставок на 12,9 %, в текущем году средняя цена реализации смартфона должна вырасти на 14 % до рекордных $523. Если цены на память стабилизируются к середине 2027 года, к прежним уровням они вернуться не смогут. Таким образом, сегмент смартфонов стоимостью менее $100, который насчитывает 171 млн ежегодно продаваемых устройств, просто станет экономически непривлекательным для производителей.

Источник изображения: IDC В региональном срезе сильнее всего пострадают те географические рынки, на которых велика доля смартфонов начального уровня. Ближний Восток и Африка просядут на 20,6 %, Китай сократит объёмы поставок смартфонов на 10,5 %, Азиатско-Тихоокеанский регион за исключением Японии покажет снижение на 13,1 %. После некоторой стабилизации к середине следующего года, как ожидают эксперты IDC, объёмы реализации смартфонов начнут восстанавливаться, и при благоприятном стечении обстоятельств по итогам всего 2027 года вырастут на 2 %, а по итогам 2028 года увеличатся на 5,2 %. Nvidia рискует остаться с переполненными складами — обязательства по закупкам перед TSMC выросли в шесть раз до $95 млрд

27.02.2026 [07:06],

Алексей Разин

Известный в определённых кругах инвестор Майкл Берри (Michael Burry) обнаружил в годовом отчёте Nvidia по форме 10-K тревожный сигнал, который заметно увеличивает риски возникновения у компании финансовых проблем в случае резкого изменения спроса на её продукцию. Обязательства по закупкам на сумму $95 млрд почти в шесть раз превышают прошлогодние.

Источник изображения: Nvidia Не секрет, что спрос на продукцию Nvidia сейчас заметно превышает предложение, особенно в сегменте ИИ. В течение прошлого года ради обеспечения поставок в будущие периоды Nvidia заметно нарастила свои финансовые обязательства по закупке необходимых компонентов и услуг у своих партнёров, которые выпускают для неё продукцию. Сумма обязательств выросла с $16 до $95 млрд, и Майкл Берри считает это серьёзным фактором риска, который угрожает финансовой устойчивости Nvidia в случае, если спрос на её продукцию по каким-то причинам обвалится. По мнению Берри, кратное увеличение профильных обязательств со стороны Nvidia вызвано стремлением выпускающей для неё чипов компании TSMC увеличить глубину долгосрочных контрактов. Поскольку TSMC ради лучшего удовлетворения спроса на компоненты Nvidia вынуждена строить новые предприятия, ей нужны для этого средства. Соответственно, часть из них может поступать от самой Nvidia в форме финансовых обязательств. Специфика этих договорённостей подразумевает, что Nvidia в любом случае заплатит TSMC и другим подрядчикам, даже если соответствующие объёмы продукции ей в итоге не понадобятся. При неблагоприятном стечении обстоятельств такое построение отношений с партнёрами грозит компании серьёзными убытками. Кроме того, она в любом случае замораживает серьёзную часть оборотных средств, которые возвращаются к ней с большей задержкой, чем ранее. Фактически, по состоянию на конец прошлого фискального года Nvidia располагала обязательствами по закупкам на сумму $117 млрд, что практически соответствует её операционному денежному потоку на конец января. По мнению Майкла Берри, подобные соотношения не являются нормой и представляют для компании существенный риск. По его словам, Cisco в период печально известного «бума дот-комов» рассчитывала на ежегодный рост выручки на 50 %, а потому тоже заметно увеличила свои обязательства по закупке компонентов. После краха фондового рынка Cisco пришлось списать около 40 % соответствующих обязательств и складских запасов, акции компании предсказуемо обвалились. Прибыль Nvidia также поддерживается высокими ценами на свою продукцию, которые она может диктовать в условиях высокого спроса. Если последний ослабнет, то и норма прибыли компании снизится. Любое ухудшение конъюнктуры рынка, как заключает Берри, способно стать катастрофой для финансового положения Nvidia. Сам Берри ранее признавался, что собирается делать ставку на снижение курса акций Nvidia, поскольку считает её очень уязвимой к последствиям разрушения «ИИ-пузыря». Мировые продажи DRAM взлетели на 29 % за прошлый квартал: цены подскочили на 50 %, а Samsung снова на первом месте

26.02.2026 [18:17],

Николай Хижняк

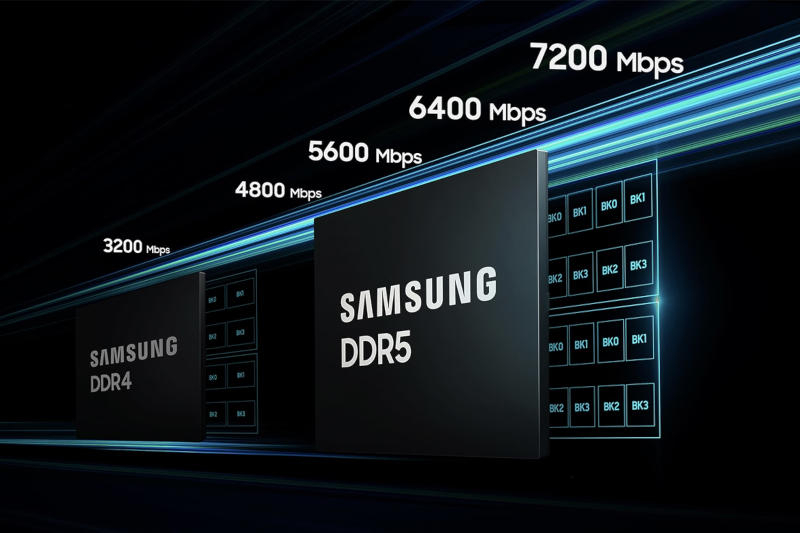

Расширение применения ИИ побудило поставщиков облачных услуг нарастить развёртывание центров обработки данных, включив в него не только серверы для ИИ, но и серверы общего назначения. Этот сдвиг привёл к росту закупок памяти за пределами HBM3e, LPDDR5X и RDIMM высокой ёмкости — до обычных RDIMM. Резкое увеличение спроса вызвало скачок контрактных цен на обычную DRAM, увеличив общую выручку отрасли до $53,58 млрд в IV квартале 2025 года — на 29,4 % больше по сравнению с предыдущим кварталом.

Источник изображения: Samsung По данным TrendForce, во всех сегментах покупатели испытывают трудности с обеспечением достаточных поставок на фоне растущего дисбаланса между спросом и предложением. Это значительно усилило ценовую власть поставщиков. Контрактные цены на обычную DRAM выросли на 45–50 % по сравнению с предыдущим кварталом, тогда как усреднённые контрактные цены на обычную DRAM и HBM увеличились на 50–55 %, что свидетельствует об ускоренном росте во всех категориях продукции. В I квартале 2026 года ожидается сезонное снижение потребительского спроса, которое, как предполагается, ограничит рост поставок микросхем, потенциально сведя на нет последовательный рост для поставщиков. Однако, поскольку поставщики услуг связи уделяют приоритетное внимание обеспечению поставок памяти и остаются восприимчивыми к более высоким закупочным ценам, другим сегментам, вероятно, придётся последовать их примеру, чтобы сохранить свои квоты. TrendForce прогнозирует дальнейшее ускорение роста цен на память в I квартале 2026 года: ожидается, что цены на обычную DRAM вырастут на 90–95 % по сравнению с предыдущим кварталом, а цены на смешанную обычную DRAM + HBM — на 80–85 %. Выручка Samsung в IV квартале 2025 года выросла до $19,30 млрд, увеличившись на 43 % по сравнению с предыдущим кварталом, что повысило её долю рынка на 3,4 процентного пункта — до 36 %. Это позволило компании вернуть лидирующую позицию в рейтинге крупнейших поставщиков памяти DRAM. Средняя цена продажи выросла примерно на 40 % по сравнению с предыдущим кварталом (самый сильный рост среди трёх ведущих поставщиков), тогда как поставки микросхем увеличились на несколько процентов, чему способствовало расширение бизнеса HBM и что соответствовало прогнозам компании. SK hynix сообщила о выручке в размере $17,22 млрд, что на 25,2 % больше по сравнению с предыдущим кварталом. Однако её рыночная доля снизилась на 1,1 процентного пункта — до 32,1 %, из-за чего компания опустилась на второе место в рейтинге крупнейших поставщиков. Средняя цена продажи выросла примерно на 20 % по сравнению с предыдущим кварталом, что отражает более высокий вклад выручки от HBM, где волатильность контрактных цен сравнительно ниже. Поставки в битовом выражении увеличились на несколько процентов, что соответствует прогнозам. Компания Micron сообщила о выручке в размере $11,98 млрд, что на 12,4 % больше по сравнению с предыдущим кварталом. При этом её рыночная доля снизилась на 3,3 процентного пункта — до 22,4 %. Компания сохранила за собой третье место среди крупнейших поставщиков. Средняя цена продажи выросла примерно на 17 % по сравнению с предыдущим кварталом — это самый низкий показатель среди трёх ведущих поставщиков. Поставки в битовом выражении сократились примерно на 4 % по сравнению с предыдущим кварталом. По мнению TrendForce, это говорит о том, что компания раньше своих южнокорейских конкурентов договорилась с клиентами о контрактных ценах, что привело к сравнительно более низкому фактическому уровню цен. Тайваньские поставщики DRAM продолжили демонстрировать уверенный рост, начавшийся во II квартале 2025 года. При этом большинство из них сообщили о последовательном росте выручки более чем на 30 % в IV квартале 2025 года. Эти поставщики в основном сосредоточены на выпуске продукции на основе зрелых технологических узлов. Тем самым они заполняют пробелы в поставках, возникшие в связи с переходом ведущих производителей памяти на выпуск решений на передовых техпроцессах.

Источник изображения: SK hynix Выручка Nanya выросла на 54,7 % по сравнению с предыдущим кварталом и составила $970 млн. Объёмы поставок в битовом выражении увеличились на 10–15 %, а средние цены продаж выросли до 30 %. Операционная маржа резко повысилась — с 6 до 39,1 %. Этому способствовали существенный рост контрактных цен на DDR4 и DDR3, продолжающееся пополнение запасов крупными клиентами, а также стратегическое перераспределение мощностей по выпуску продукции на 20-нм и 1B техпроцессах в сторону более маржинальных решений DDR4. Winbond сообщила о выручке в размере $297 млн, что на 33,7 % больше по сравнению с предыдущим кварталом. Объёмы поставок в битовом выражении выросли на несколько процентов, а средние цены продаж — до 30 %. Рост был обусловлен увеличением поставок 4-Гбит чипов DDR4 на основе 20-нм техпроцесса. Согласно отчёту PSMC, выручка от продаж DRAM, за вычетом услуг по производству, выросла на 0,6 % по сравнению с предыдущим кварталом и составила $33 млн. С учётом выручки от продаж DRAM, связанной с производством, общий доход от продаж DRAM увеличился примерно на 5 % по сравнению с предыдущим кварталом. После заключения лицензионного соглашения с Micron на использование технологического процесса ожидается, что PSMC ускорит следующий этап расширения мощностей по производству DRAM. Nvidia заработала рекордные $68 млрд за квартал: GeForce дали всего 5,5 %, ИИ-серверы — почти 92 %

26.02.2026 [07:46],

Алексей Разин

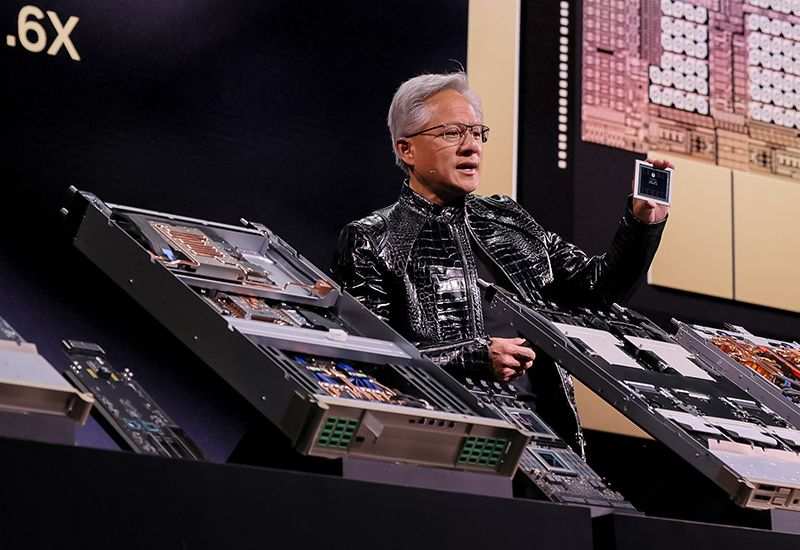

В квартальной презентации Nvidia отмечается, что выручка компании на серверном направлении выросла примерно в 13 раз с момента появления ChatGPT осенью 2022 года. Соответственно, текущая динамика общей выручки компании во многом определяется именно её успехами на серверном направлении. В прошлом квартале совокупная выручка Nvidia выросла на 73 % до рекордных $68,1 млрд.

Источник изображений: Nvidia Непосредственно в сегменте центров обработки данных выручка Nvidia за прошлый фискальный квартал, который завершился в конце января, выросла на 75 % в годовом сравнении до $62,3 млрд. Получается, что почти 92 % всей выручки в прошедшем квартале Nvidia получила именно в сегменте ЦОД. При этом вычислительные решения как таковые принесли $51,3 млрд, увеличив профильную выручку на 58 %, а оставшиеся $11 млрд обеспечили сетевые решения. На этом направлении квартальная выручка компании увеличилась в годовом сравнении на 263 %. Чуть больше половины серверной выручки в минувшем квартале, по данным самой Nvidia, обеспечивали облачные гиганты. В игровом сегменте выручка Nvidia в минувшем квартале составила $3,73 млрд. Это на 13 % меньше, чем в предыдущем квартале, но в годовом сравнении она увеличилась на 47 %. Сегмент решений для профессиональной визуализации традиционно не может похвастать большими суммами выручки, но в годовом сравнении она выросла на 159 % до $1,32 млрд. Автомобильная электроника прибавила год к году 6 % до $604 млн, а в сегменте OEM выручка Nvidia последовательно сократилась на 7 %, но выросла в годовом сравнении на 28 % до $161 млрд. Если сегментировать выручку Nvidia на вычисления в сочетании с сетевыми решениями и графику соответственно, то на первом направлении выручка по итогам квартала выросла на 71 % до $61,7 млрд, а на втором практически удвоилась в годовом сравнении до $6,5 млрд. Как отмечает финансовый директор компании Колетт Кресс (Colette Kress), в ближайшие месяцы дефицит игровых видеокарт будет сдерживать возможности роста профильной выручки Nvidia. При этом на серверном направлении она готова исправно покрывать спрос на протяжении ближайших нескольких кварталов. По итогам фискального года в целом выручка Nvidia выросла на 65 % до рекордных $215,94 млрд, операционная прибыль успела вырасти на 58 % до $137,3 млрд, чистая прибыль увеличилась на те же 58 % до $117 млрд, а вот операционные расходы выросли только на 42 % до $16,7 млрд. Другими словами, доходы компании росли быстрее, чем расходы — правда, это не помешало снижению нормы прибыли с 75,5 до 71,3 %. В серверном сегменте по итогам года Nvidia выручила $193,7 млрд — на 68 % больше, чем в предыдущем. Примечательно, что выручка от реализации сетевых решений и в этом случае росла опережающими темпами, на 142 % до $31,4 млрд. Игровая выручка компании по итогам прошлого фискального года увеличилась на 41 % до $16 млрд.  Формируя прогноз по выручке на текущий квартал, Nvidia не стала учитывать китайское географическое направление. Выручка в размере $78 млрд должна соответствовать годовому росту на 77 %, так что сигналов к снижению спроса на серверном направлении в этом заявлении не наблюдается. Более того, рост выручки на 77 % станет квартальным рекордом за период с января прошлого года. К тому же, сумма в $78 млрд превышает ожидания инвесторов, которые рассчитывают на $72,6 млрд. На этой неделе Nvidia отгрузила первые серверные системы поколения Vera Rubin своим клиентам для тестирования. Они способны обеспечить преимущество по соотношению быстродействия и энергопотребления до десяти раз по сравнению с Blackwell, как отмечают представители компании. С учётом продолжающихся поставок Blackwell, теперь Nvidia уверена в способности выручить на поставках ускорителей ИИ более $500 млрд, включая новейшие системы Vera Rubin, до конца 2026 календарного года. Публикация квартальной отчётности первично вызвала лишь незначительный рост курса акций Nvidia, измеряемый менее чем 2 %, хотя фактические достижения компании за квартал превысили ожидания рынка. В целом, Nvidia удаётся уже на протяжении 14 кварталов подряд превосходить прогнозы инвесторов по выручке. Относительно ситуации с возможностью поставок ускорителей H200 поколения Hopper в Китай руководство Nvidia пояснило, что они номинально одобрены в незначительных количествах, но выручить от этих поставок что-либо компании пока не удалось. По этой причине выручка на китайском направлении продолжает не учитываться в прогнозах компании на текущий квартал. Колетт Кресс предположила, что быстрый прогресс китайских конкурентов и поддержка их бизнеса со стороны китайских властей в долгосрочной перспективе могут оказать существенное влияние на мировую ИИ-отрасль. Годовой отчёт Nvidia также показал, что концентрация выручки по клиентам увеличивается. Если за год до этого три крупнейших клиента компании сообща контролировали 34 % всей её выручки, то по итогам прошлого фискального года один из клиентов поднял концентрацию выручки до 22 %, а второй по величине достиг доли в 14 %. Другими словами, два крупнейших клиента Nvidia сообща обеспечивают её 36 % всей выручки. В условиях санкций Huawei в прошлом году умудрилась выручить почти рекордные $127 млрд

25.02.2026 [13:17],

Алексей Разин

Ещё в 2019 году руководивший тогда США Дональд Трамп (Donald Trump) начал вводить беспрецедентно жёсткие санкции против китайской компании Huawei Technologies, которая тогда являлась лидером на мировом рынке смартфонов. По итогам 2025 года выручка Huawei смогла приблизиться к рекорду 2020 года сильнее всего за прошедшее с тех пор время.

Источник изображения: Huawei Technologies Введение санкций потребовало от Huawei решительных действий, а её клиенты стали активнее закупать продукцию, поэтому по итогам 2020 года компанией была получена рекордная выручка в размере 891 млрд юаней. Если в 2024 году она достигла 860 млрд юаней, то по итогам 2025 года выросла до 880 млрд юаней, что по текущему курсу соответствует примерно $127 млрд. В любом случае, в корпоративном рейтинге Huawei это вторая по величине выручка компании за всю историю её существования. В прошлом году Huawei удалось занять первое место на китайском рынке смартфонов с долей 16,4 %, поскольку Apple осталась чуть позади со своими 16,2 %. Впервые с 2020 года Huawei смогла по итогам целого года обеспечить себе лидерство на домашнем рынке смартфонов. Сменный председатель правления Huawei Говард Лян Хуа (Howard Liang Hua) пояснил, что количество устройств под управлением собственной операционной системы HarmonyOS версий 5 и 6 превысило 40 млн штук, а количество доступных приложений и сервисов на этой платформе превышает 75 000. Финансовая, транспортная, телекоммуникационная и энергетическая сферы активно используют HarmonyOS. В сфере ИИ компания Huawei также остаётся на переднем краю технического прогресса в Китае. Не менее 43 больших языковых моделей были обучены на ускорителях Huawei семейства Ascend, а совместимость с ними обеспечивают более 200 ИИ-моделей с открытым исходным кодом. |

|

✴ Входит в перечень общественных объединений и религиозных организаций, в отношении которых судом принято вступившее в законную силу решение о ликвидации или запрете деятельности по основаниям, предусмотренным Федеральным законом от 25.07.2002 № 114-ФЗ «О противодействии экстремистской деятельности»; |