|

Опрос

|

реклама

Быстрый переход

Nvidia признала, что сделка с OpenAI на $100 млрд ещё может сорваться

20.11.2025 [11:19],

Алексей Разин

В сентябре этого года стало понятно, что Nvidia дала вовлечь себя в круговорот сделок с участием OpenAI, и взяла на себя устные обязательства вложить $100 млрд в этот стартап в сфере ИИ. Поскольку пока данные обязательства не закреплены договором, Nvidia в своей квартальной отчётной документации поясняет, что существует вероятность отказа от этой сделки.

Источник изображения: Nvidia По сути, подобное заявление является простой формальностью, поскольку в форме 10-Q публичные компании на рынке США должны указывать возможные риски, способные повлиять на свой бизнес. Nvidia планирует поэтапно вложить в OpenAI до $100 млрд, если та будет с 2026 года в соответствии с намеченным графиком вводить в строй вычислительные мощности. В отчёте по форме 10-Q компания заявила следующее: «Нет гарантии, что мы заключим соглашение с OpenAI или сделаем другие возможные инвестиции, либо что любое запланированное вложение средств будет осуществлено на ожидаемых условиях». Для Nvidia вероятный контракт с OpenAI не будет единственным видом инвестиций, направленных на развитие инфраструктуры ИИ или расширение сотрудничества со стратегическими партнёрами. Компания также намерена вложить $10 млрд в конкурирующий с OpenAI стартап Anthropic, а также направить $5 млрд на поддержку Intel. Глава и основатель Nvidia Дженсен Хуанг (Jensen Huang) на квартальном отчётном мероприятии назвал OpenAI «компанией, которая появляется один раз в жизни целого поколения», и выразил уверенность, что инвестиции в неё обеспечат «экстраординарные результаты». Руководство OpenAI ожидает, что к концу текущего года стартап выйдет на уровень выручки, позволяющий получать до $20 млрд в год, а к концу десятилетия она вырастет до нескольких сотен миллиардов долларов в год. При всём этом ожидаемые расходы OpenAI окажутся значительно выше указанных сумм. К концу десятилетия OpenAI при участии партнёров готова вложить в развитие вычислительной инфраструктуры около $1,4 трлн. Финансовый директор Nvidia Колетт Кресс (Colette Kress) подтвердила, что компания работает с OpenAI над введением в строй центров обработки данных совокупной мощностью как минимум 10 ГВт. К слову, конкурирующая AMD своё соглашение с OpenAI уже успела подписать, они собираются ввести в строй ЦОД общей мощностью до 6 ГВт. По условиям сделки, OpenAI может заполучить до 160 млн акций AMD. Nvidia купила часть Nokia за $1 млрд для укрепления сотрудничества

29.10.2025 [08:04],

Алексей Разин

Покинув рынок клиентских устройств, финская компания Nokia сосредоточилась на сегменте телекоммуникационного оборудования, но на этой неделе она привлекла к себе внимание благодаря сделке с Nvidia, которая потратила $1 млрд на покупку 2,9 % акций этого поставщика телекоммуникационного оборудования. Это привело к тому, что акции Nokia выросли в цене до максимального за почти десять лет уровня.

Источник изображения: Nvidia Сотрудничество компаний в дальнейшем будет строиться вокруг создания инфраструктуры для искусственного интеллекта, а также развития рынка мобильной связи в США. Nokia рассматривает возможность поставок своих телекоммуникационных решений в рамках проектов Nvidia по строительству центров обработки данных и суперкомпьютеров. Кроме того, обе компании будут активно участвовать в формировании инфраструктуры связи поколения 6G. Основатель и бессменный генеральный директор Nvidia Дженсен Хуанг (Jensen Huang) даже поблагодарил своего финского коллегу Джастина Хотарда (Justin Hotard) за «содействие возвращению телекоммуникационной технологии в Америку». Nvidia будет создавать для Nokia компоненты базовых станций нового поколения, использующие технологии искусственного интеллекта. Поставки такого оборудования начнутся в 2027 году, оно сперва найдёт применение в инфраструктуре сетей 5G, а затем и 6G. На этом фоне акции Nokia выросли в цене почти на 21 %, достигнув максимального значения курса с января 2016 года. Сделка с Nokia превратит эту компанию во второго по величине акционера. В рамках отдельного соглашения Nvidia и Nokia будут сотрудничать с оператором связи T-Mobile в сфере разработки технологий передачи информации по радиоканалу с использованием ИИ в сетях 6G, опытная эксплуатация прототипов начнётся в следующем году. По словам основателя Nvidia, сети связи 6G позволят не только надёжно управлять многочисленными роботами, но и обеспечат более точное предсказание погоды, помимо прочего. В этом сегменте Nvidia будет продвигать новую платформу ARC, которая будет сочетать процессоры Grace и чипы Blackwell с телекоммуникационными решениями собственной разработки. Президент США подписал соглашение с Австралией на поставку критически важных минералов на сумму $8,5 млрд

21.10.2025 [05:07],

Алексей Разин

В условиях, когда Китай использует своё доминирующее положение на рынке редкоземельных минералов для политического торга с США, власти последней из стран пытаются искать новые источники сырья. Одним из них готова стать Австралия, которая на этой неделе заключила с США соглашение на поставку критических минералов.

Источник изображения: Freepik, Arthur Hidden В эту сферу обе стороны, как отмечает TechCrunch, лишь за ближайшие шесть месяцев вложат около $3 млрд, а в общей сложности сумма инвестиций достигнет $8,5 млрд. Официальное соглашение было подписано накануне Дональдом Трампом (Donald Trump) и премьер-министром Австралии Энтони Албанизом (Anthony Albanese). Министерство обороны США направит государственные средства на поддержку предприятия на западе Австралии по переработке галлия, способного выдавать по 100 тонн этого минерала в год. В текущих условиях США ежегодно импортируют по 21 тонне галлия, покрывая тем самым всю национальную потребность. Помимо прочего, галлий необходим для создания мощных источников лазерного излучения, которые могут использоваться в различных сферах промышленности, включая литографию. Американская сторона также продвигала в ходе заключения сделки с Австралией интересы своей промышленности, а потому последняя согласилась приобрести подводные беспилотники Anduril Ghost Shark на сумму $1,2 млрд. Впрочем, этому американскому стартапу удалось договориться с австралийским флотом о поставках таких беспилотников ещё в сентябре, тогда речь шла о бюджете в $1,12 млрд. Не совсем понятно, как эти два контракта будут перекликаться и сосуществовать. Напомним, что основателем Anduril является Палмер Лаки (Palmer Luckey), который изначально специализировался на гарнитурах виртуальной реальности Oculus, пока не продал соответствующий бизнес Марку Цукербергу (Mark Zuckerberg) в 2014 году. Apple купит технологии компьютерного зрения и специалистов стартапа Prompt AI за «некоторую сумму»

11.10.2025 [11:01],

Владимир Мироненко

Согласно данным ресурса CNBC, компания Apple близка к заключению сделки со стартапом Prompt AI, специализирующимся на разработке технологий компьютерного зрения, в рамках которой она получит его разработки, а также пополнит штат его ведущими специалистами.

Источник изображения: Medhat Dawoud/unsplash.com Руководство Prompt AI провело в четверг общее собрание, на котором уведомило сотрудников о предстоящей сделке и предложило тем, кто не присоединится к Apple, подавать заявки на открытые вакансии в компании, предупредив, что им будет выплачиваться пониженная зарплата. «Инвесторы получат некоторую сумму в рамках сделки, но это не будет полным возмещением», — сообщило руководство на совещании. Штат стартапа составляет 11 человек. До этого, по словам руководителей, они обращались с предложением о слиянии к другим компаниям, включая xAI и Neuralink, принадлежащие Илону Маску (Elon Musk), поскольку им не удалось выстроить эффективную бизнес-модель, позволяющую стартапу оставаться на плаву. Флагманский продукт Prompt — Seemour — использует ИИ для камер видеонаблюдения, чтобы «обнаруживать конкретных людей, домашних животных и другие объекты в доме, а также отправлять оповещения и текстовые описания необычной активности или отвечать на вопросы о том, что происходит перед камерой». Сообщается, что приложение Seemour прекратит работу, а пользователи будут уведомлены о том, что «их данные будут удалены, а конфиденциальность обеспечена». Приобретение технологий с попутным наймом специалистов, а не целых компаний, стало в последние годы распространённым подходом для крупных технологических игроков в секторе ИИ, позволяя избежать пристального внимания регулирующих органов. Так поступила в прошлом году Microsoft, заплатив около $650 млн за лицензию на технологию Inflection AI и переманив большую часть её сотрудников, включая соучредителя Мустафу Сулеймана (Mustafa Suleyman). Аналогичные сделки были у Google с Character.AI в 2024 году, а затем в этом году с Windsurf, а также у Meta✴✴ со Scale AI и у Amazon с Adept. И целого триллиона мало: OpenAI заявляет, что готовит новые мегасделки для расширения инфраструктуры ИИ

09.10.2025 [15:07],

Алексей Разин

Деловые издания в эти дни наперебой обсуждают, насколько замысловатой и потенциально рискованной является структура большинства сделок OpenAI со своими партнёрами по развитию инфраструктуры ИИ, но руководство стартапа в ходе подкаста a16z без особых колебаний заявило, что готовит новые сделки в этой сфере.

Источник изображения: OpenAI По крайней мере, ресурс TechCrunch обратил внимание на интригующие слова генерального директора OpenAI Сэма Альтмана (Sam Altman) в ходе беседы с сооснователем a16z — инвестором Беном Хоровицом (Ben Horowitz). «Можете ожидать гораздо большего от нас в ближайшие месяцы», — прокомментировал Альтман просьбу ведущего рассказать о недавних сделках с партнёрами. Как пояснил глава OpenAI, будущие модели и прочие продукты компании обладают столь развитыми возможностями, что будут заметно сильнее стимулировать спрос, и именно по этой причине стартап решил, что пора сделать «очень агрессивную ставку на инфраструктуру». Альтман весьма уверен в успехе подобных инвестиций: «Никогда ранее я не был так уверен в нашем перспективном плане исследований, который лежит перед нами, а также в экономической ценности, которую обеспечит использование всех этих моделей». Со стороны, однако, подобная самоуверенность Альтмана может устраивать не всех инвесторов, поскольку стартап уже заключил сделок на общую сумму более $1 трлн, а его выручка за прошлое полугодие едва превысила $4,5 млрд. При этом компания почти до конца десятилетия будет оставаться убыточной, по её собственным прогнозам. «Чтобы сделать масштабную ставку на всё это, мы должны поддерживать эту инициативу всей отраслью или хотя бы значительной её частью. И это начинается на уровне электронов и заканчивается распределением моделей, а также включает все промежуточные вещи, которых весьма много. По этой причине мы собирается заключать партнёрство со многими», — подчеркнул Сэм Альтман. Глава и основатель Nvidia Дженсен Хуанг (Jensen Huang) во время своего интервью CNBC в среду заявил, что новость о сделке между OpenAI и AMD стала для него настоящим сюрпризом. При этом сама Nvidia до сих пор снабжала OpenAI своими ускорителями через третьи компании, в роли которых выступали облачные провайдеры и прочие операторы инфраструктуры. В рамках же сделки между OpenAI и Nvidia вторая впервые будет снабжать первую ускорителями напрямую. Хотя это не отменит сотрудничества Nvidia с прочими облачными провайдерами, со временем OpenAI за счёт прямого получения ускорителей сможет сформировать собственную облачную инфраструктуру, как пояснил глава Nvidia. Последняя будет продавать OpenAI не только GPU, а также готовые системы на их основе и необходимые сетевые компоненты. С начала недели акции AMD выросли в цене на 43 %, подогреваемые сделкой с OpenAI

09.10.2025 [04:48],

Алексей Разин

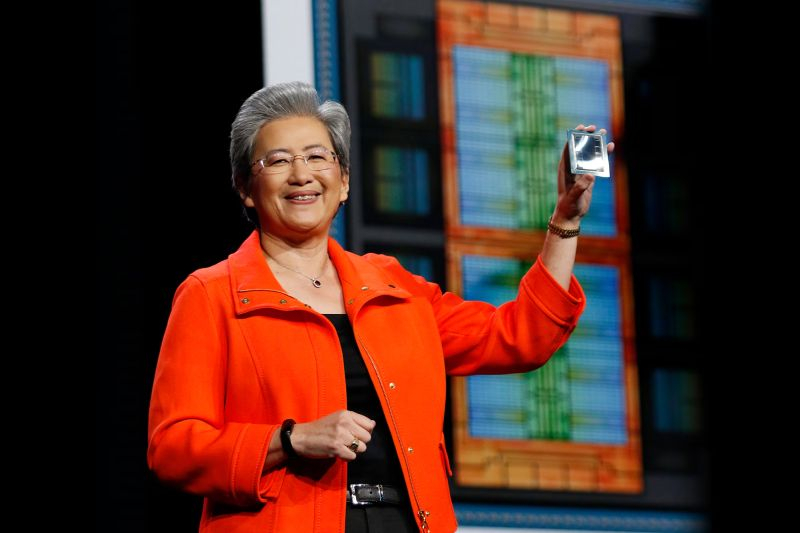

Компании AMD пришлось договориться с OpenAI о многолетнем сотрудничестве с вероятной продажей ей своих акций, чтобы курс последних начал расти уверенными темпами. В первый день он укрепился на 24 %, но дальнейший рост обеспечил повышение на 43 % с начала текущей недели.

Источник изображения: AMD Эта неделя рискует стать лучшей по динамике курса акций для AMD с апреля 2016 года, капитализация компании теперь измеряется $380 млрд. Идея о сотрудничестве с OpenAI, которая традиционно была ближе к Nvidia, вдохновила инвесторов, которые поверили, что AMD сможет составить ей достойную конкуренцию. Глава AMD Лиза Су (Lisa Su) заявила, что сделка с OpenAI выгодна обеим сторонам, а предоставляемые её компанией ускорители достаточно хороши, чтобы применяться в массовых центрах обработки данных, которые строятся как OpenAI, так и провайдерами облачных услуг. Главу конкурирующей Nvidia Дженсена Хуанга (Jensen Huang) эта сделка несколько удивила, как он признался в интервью CNBC: «Она поражает воображение, она уникальна и удивительна, учитывая, насколько они были взволнованы своим продуктом следующего поколения. Я удивлён тем, что они собрались отдать 10 % акций компании даже до того, как что-то построили. В любом случае, это хитрый ход, я полагаю». Аналитики Piper Sandler ожидают, что выручка от сотрудничества с OpenAI начнёт поступать к AMD во второй половине следующего года, но значительных величин достигнет в 2027 году. Каждый из шести запланированных к вводу гигаватт вычислительных мощностей обеспечит AMD десятками миллиардов выручки, по мнению экспертов. Руководство компании ожидает, что сделка с OpenAI позволит привлечь и новых клиентов, поэтому в общей сложности она позволит к осени 2030 года увеличить выручку AMD более чем на $100 млрд. Ловкость рук и никакого мошенничества: мегасделки OpenAI на $1 трлн сводятся к передаче денег по кругу

08.10.2025 [13:27],

Алексей Разин

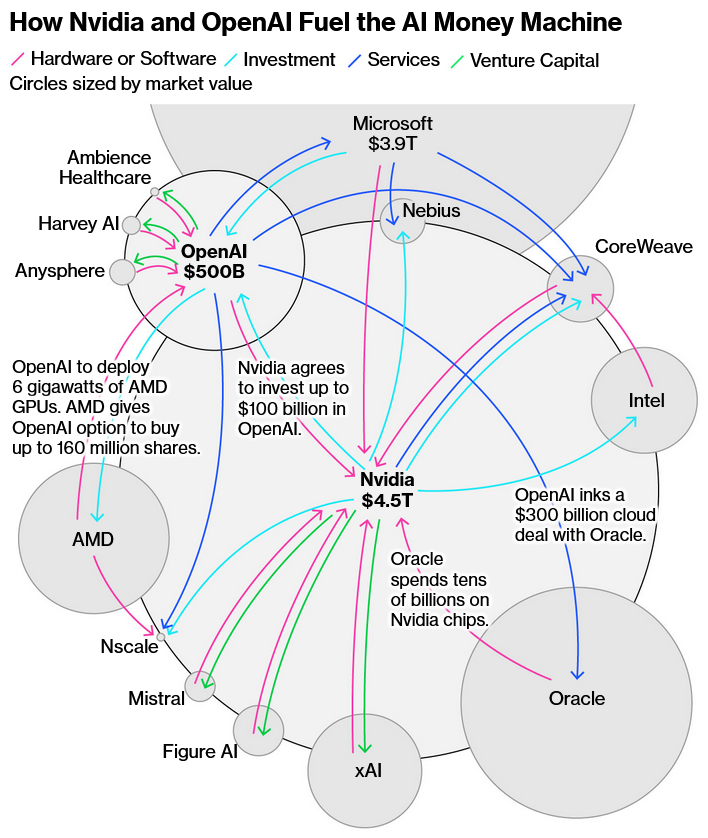

Скептики уже отмечали, что волна сделок с участием OpenAI и прочих заинтересованных в развитии инфраструктуры искусственного интеллекта компаний в общей сложности формирует оборот в $1 трлн до конца десятилетия, но при более тщательном рассмотрении выясняется, что участники схемы просто будут передавать друг другу деньги туда и обратно, и вся эта схема может рухнуть.

Источник изображения: Nvidia Что характерно, OpenAI начала связывать участников сделок не только деньгами, но и акциями, как в случае с AMD, которая даёт первой право купить до 10 % своих акций. Конкурирующая Nvidia сама готова вложить в капитал OpenAI около $100 млрд, но заметная часть этих денег вернётся к ней в виде оплаты за аренду её же ускорителей вычислений. OpenAI не будет покупать всё количество необходимых ей ускорителей, предпочитая по возможности ограничиться арендой. Это стало понятно по условиям сделки с AMD, а не только Nvidia. Критики уже отмечают, что «кольцевая» структура сделок OpenAI с большинством своих партнёров таит определённые риски, а инвесторы, по сути, не получают внятного обеспечения, вкладывая сотни миллиардов долларов в проекты с непредсказуемым результатом. Перспективы монетизации продвигаемых OpenAI технологий во многих случаях туманны, а предлагаемые инвесторам темпы увеличения капитальных затрат беспрецедентно высоки. Nvidia также завязана в этой схеме со многими компаниями, и пока ажиотаж вокруг искусственного интеллекта не пошёл на спад, всё это помогает наращивать капитализацию крупнейших участников схемы. Сама Nvidia оценивается в $4,5 трлн, стартап OpenAI уже стал самым дорогим в истории ($500 млрд), неплохо чувствует себя являющаяся крупнейшим инвестором в OpenAI корпорация Microsoft ($3,9 трлн). Oracle, которая до участия в проектах OpenAI оставалась преимущественно в тени, не только резко увеличила собственную капитализацию, но и на какое-то время сделала одного из своих основателей Ларри Эллисона (Larry Ellison) богатейшим человеком планеты. Сама OpenAI при этом не стесняется собственной хронической убыточности, рассчитывая выйти на окупаемость только к концу десятилетия. Аналитики считают, что кольцевая структура движения капитала во взаимоотношениях OpenAI с партнёрами может сыграть со всеми участниками схемы злую шутку, если бум искусственного интеллекта окажется очередным инвестиционным пузырём. Nvidia и OpenAI традиционно инвестировали в своих партнёров, которые потребляют их же услуги и продукцию, но в условиях бурного роста сегмента подобные взаимосвязи начали требовать значительно более крупных сумм, повышая риски. Недавний отчёт Oracle, например, показал, что на фоне выручки от аренды серверов под нужды Nvidia в размере $900 млн, фактически с каждого вырученного доллара компания получала не более 14 центов прибыли. То есть, это не такая сказочная норма прибыли, чтобы с лихвой оправдывать колоссальные суммы капитальных затрат в инфраструктуру ИИ. Между OpenAI и Oracle существует договорённость о реализации проекта на общую сумму $300 млрд.

Источник изображения: Bloomberg Напомним, что сегодня стало известно о готовности xAI пойти на организацию кольцевой структуры финансирования собственных проектов в этой сфере, поэтому дурной пример OpenAI в этом случае оказался заразительным при всей неприязни Илона Маска (Elon Musk) к своим бывшим компаньонам по OpenAI. Пример с провайдером облачных мощностей CoreWeave ещё острее обнажает проблему кольцевой схемы финансирования. Около 7 % акций компании достались Nvidia, она же согласилась купить услуги CoreWeave на общую сумму $6,3 млрд, при этом последняя закупает чипы у Nvidia. Сама CoreWeave решила вложить $350 млн в капитал OpenAI, а также заключила с ней сделку на предоставление услуг на сумму $22,4 млрд. Руководство CoreWeave при этом не особо беспокоится по поводу кольцевой схемы сделок, поскольку если та же Microsoft арендует у компании серьёзные вычислительные мощности для клиентов сервиса 365, природа подобного спроса провайдера услуг не особо волнует. Власти США на всю эту активность предпочитают смотреть со стороны и не вмешиваться, хотя в случае с Intel можно говорить об исключении, поскольку правительство страны решило заполучить около 10 % акций этой компании в обмен на денежную поддержку. Решение Nvidia вложить в капитал Intel около $5 млрд, возможно, было продиктовано другими соображениями, поскольку компании тайно сотрудничали на протяжении года. Старожилы фондового рынка вспоминают, что в конце девяностых схемы кольцевого финансирования были популярны среди многочисленных зарождавшихся на фоне интернет-бума компаний, но в определённый момент пузырь схлопнулся. Сейчас ИИ-компании также набирают долгов быстрее, чем формируются перспективы монетизации продвигаемых ими технологий. По мнению аналитиков Bernstein Research, инициативы главы OpenAI Сэма Альтмана (Sam Altman) могут как обрушить мировую экономику на десять лет, так и привести всех на землю обетованную, и сейчас сложно понять, какой из сценариев более реалистичен. По данным PitchBook, компания Nvidia в прошлом году приняла участие в 52 сделках по венчурному финансированию компаний, связанных со сферой искусственного интеллекта, а с начала текущего успела до конца сентября заключить 50 подобных сделок. Свои растущие финансовые возможности компания намерена направлять на развитие «наиболее стратегически важных частей экосистемы», как призналась финансовый директор Nvidia Колетт Кресс (Colette Kress) в прошлом месяце. Лучшая роль второго плана: чипы AMD недостаточно хороши, чтобы стать ядром инфраструктуры OpenAI

07.10.2025 [14:59],

Алексей Разин

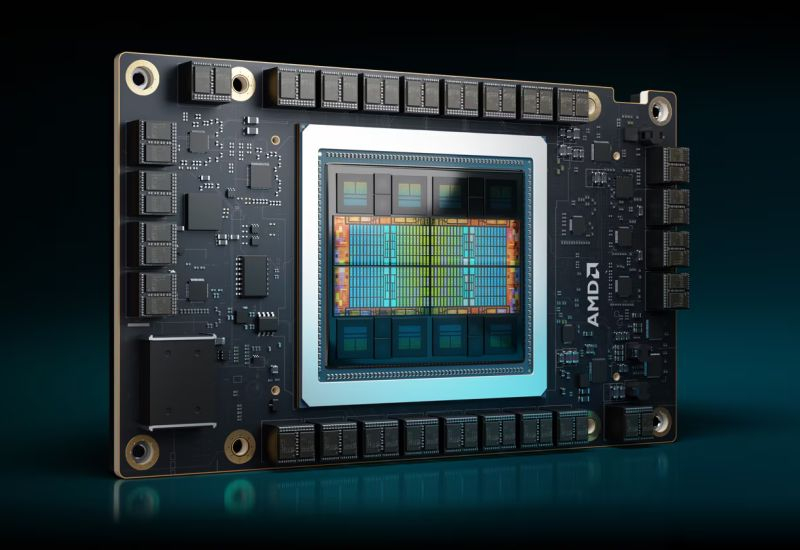

Даже по мнению главы AMD Лизы Су (Lisa Su), структура анонсированной вчера сделки с OpenAI получилась инновационной и замысловатой, поэтому анализ выгод и преимуществ, которые получат её участники, может занять много времени. По сути, ускорители AMD Instinct потребуются OpenAI для развития инфраструктуры для инференса, но в сфере обучения больших языковых моделей продукция Nvidia всё равно будет на первых ролях.

Источник изображения: AMD Новые стороны сделки пытается раскрыть издание The Wall Street Journal, которое поясняет, что последний транш акций AMD может достаться OpenAI в рамках сделки в том случае, если их рыночная стоимость достигнет $600. По сути, при текущем курсе около $207 за акцию капитализация AMD уже приблизилась к $330 млрд после вчерашнего скачка котировок, поэтому участники сделки явно рассчитывают, что в определённый момент капитализация AMD вырастет почти до $1 трлн. Казалось бы, это приличная сумма, но в этом случае AMD всё равно остаётся в тени Nvidia, чья капитализация на нынешних уровнях выше почти в 14 раз и достигает $4,5 трлн, а в сегменте ускорителей вычислений и видеокарт её рыночная доля измеряется как минимум 75 %, по мнению многих аналитиков. Глава AMD Лиза Су на этой неделе заявила, что сделка с OpenAI станет «огромным расширением той работы, которую мы делаем», но хорошо известно, что ускорители AMD Instinct в большей мере заточены под инференс, а не обучение языковых моделей. По сути, OpenAI будет использовать сотрудничество с AMD, чтобы перераспределить вычислительные ресурсы оптимальным образом: под инференс будут использоваться ускорители этого партнёра, а для обучения языковых моделей удастся высвободить больше ускорителей Nvidia, с которой у OpenAI оформлена ещё более крупная сделка. Исторически ставка делалась на более производительные чипы, способные работать с обучением больших языковых моделей, использующих миллиарды или даже триллионы параметров. Сейчас же спрос в сфере ИИ постепенно смещается в сторону инференса, который не требует столь значительных вычислительных ресурсов, а потому сделка OpenAI и AMD может быть выгодна обеим компаниям. Клиентам ИИ-сервисов функции, связанные с инференсом, кажутся более полезными и практичными для применения, поэтому и коммерческий потенциал этого сектора рынка будет расти после того, как прогресс в сфере обучения больших языковых моделей достигнет фазы какого-то насыщения. Лиза Су неоднократно отмечала ориентацию решений AMD на инференс и подчёркивала, что пока спрос на решения для ИИ растёт, места на рынке хватит для всех компаний. Кроме того, ускорители AMD традиционно дешевле решений Nvidia и могут быть экономичнее в эксплуатации, а ещё их банально проще купить в условиях всеобъемлющего дефицита, сосредоточенного в сегменте продукции Nvidia. Президент и один из основателей OpenAI Грег Брокман (Greg Brockman) заявил: «Мы действительно верим, что в мире существует недооценка потребностей в инференсе, и что мы движемся к миру, в котором всего не хватает. Это рынок с выгодными условиями для всех участников (very positive-sum market — прим. автора), где люди просто не строят в достаточном количестве. Чипов не будет хватать». OpenAI в рамках сделки с AMD будет не только покупать ускорители Instinct, но и арендовать их

07.10.2025 [07:11],

Алексей Разин

Уже после того, как было объявлено о сделке между Nvidia и OpenAI на $100 млрд, стало известно, что последняя возьмёт у первой необходимые ускорители вычислений в лизинг, а не будет выкупать их полностью. По данным Financial Times, условия сделки OpenAI с AMD тоже допускают подобную форму сотрудничества, но часть ускорителей Instinct всё же будет куплена.

Источник изображения: AMD Подробные условия сделки не раскрываются, но в её рамках OpenAI получила право приобрести 160 млн акций AMD в несколько этапов по цене $0,01 за штуку, хотя наличие подобной возможности будет определяться рядом факторов. Например, на момент покупки курс акций AMD должен будет находиться на оговорённом заранее уровне, а сама OpenAI должна будет закупить или арендовать у AMD определённое количество ускорителей Instinct. В общей сложности, если OpenAI удастся воспользоваться правом покупки акций AMD в полной мере, ей достанется около 10 % акций последней. Текущая капитализация AMD составляет почти $330 млрд. На этих новостях курс акций AMD вчера вырос более чем на 24 %, а представители Jefferies подняли прогноз до $300 за акцию при текущем значении около $204. Финансовый директор AMD Джин Ху (Jean Hu) вчера заявила, что для компании сделка с OpenAI открывает возможности получения десятков миллиардов долларов дополнительной выручки. Представители Jefferies считают, что за ближайшие четыре года AMD сможет выручить не менее $100 млрд не только в рамках сделки с OpenAI, но и во взаимодействии с другими клиентами. Кроме того, растущая популярность центральных процессоров EPYC в ближайшее время позволит AMD увеличить свою долю в профильном сегменте рынка на пять процентных пунктов. Если сотрудничество с AMD подразумевает строительство центров обработки данных общей мощностью до 6 ГВт, то в союзе с Nvidia компания OpenAI собирается ввести в строй не менее 10 ГВт вычислительных мощностей. По словам руководства OpenAI, один гигаватт вычислительных мощностей обходится компании в среднем в $50 млрд капитальных затрат, две трети этой суммы обычно расходуются на закупку ускорителей и создание сопутствующей инфраструктуры. Легко оценить, что выгода AMD в рамках проекта с OpenAI может измеряться сотнями миллиардов долларов США. Правда, если учесть, что часть мощностей OpenAI будет арендовать через облачных провайдеров, которым AMD предоставит свои ускорители, не весь объём продукции AMD будет направляться напрямую OpenAI. Добавим, что OpenAI одновременно собирается привлечь и прочих партнёров типа Oracle и SoftBank к строительству в США вычислительной инфраструктуры мощностью до 7 ГВт, поэтому в общей сложности она претендует на введение в строй до 23 ГВт профильной инфраструктуры при уровне капитальных затрат около $1 трлн. Не все эти средства будут направлены на реализацию проектов самой OpenAI, компания рассчитывает и на своих партнёров в части финансирования данных планов. Сама она успела привлечь до $60 млрд, но её годовая выручка пока приближается лишь к $13 млрд, поэтому бизнес стартапа ещё долго будет оставаться убыточным. Сделка с Nvidia полезна OpenAI ещё и тем, что под гарантии первой из компаний вторая может получать кредиты в банках на более выгодных условиях, как отмечает Financial Times. Поглощение Activision обернулось тем, чего боялась FTC — Microsoft режет кадры и поднимает цены

06.10.2025 [12:22],

Владимир Мироненко

На фоне сокращения Microsoft рабочих мест и повышения цен на игры, бывший председатель Федеральной торговой комиссии США (FTC) Лина Хан (Lina Khan) заявила в соцсети X, что она предупреждала о таком сценарии развития событий, выступая против сделки по приобретению Activision Blizzard компанией Microsoft, завершённой в 2023 году.

Источник изображения: ELLA DON /unsplash.com «Покупка Activision компанией Microsoft сопровождалась значительным ростом цен и увольнениями, что нанесло ущерб как геймерам, так и разработчикам, — написала Хан. — Как мы наблюдали в разных секторах, усиление консолидации рынка и рост цен часто идут рука об руку». «По мере того как доминирующие компании становятся слишком большими, чтобы заботиться о клиентах, они могут ухудшить их положение, не беспокоясь о последствиях», — добавила она. Когда Хан возглавляла FTC, ведомство пыталось оспорить сделку в суде, требуя введения временного запретительного приказа. И когда сделка была закрыта в октябре 2023 года, FTC обжаловала это слияние, но апелляционный суд в мае 2025 года ответил ей отказом, поддержав решение суда предыдущей инстанции. Вскоре после этого FTC официально прекратила дело. В Microsoft тогда назвали этот шаг победой здравого смысла. Тем не менее сейчас происходит то, о чём FTC предупреждала ранее, указав в иске, что приобретение, «вероятно, существенно ослабит конкуренцию и/или создаст монополию как на развитых, так и на новых, растущих рынках», если оно будет одобрено. Всего через несколько месяцев после заключения сделки Microsoft уволила 1900 сотрудников Activision Blizzard, Xbox и ZeniMax (Bethesda) и отменила разработку симулятора выживания под кодовым названием Project Odyssey. Затем, в сентябре 2024 года в игровом подразделении Microsoft ещё 650 сотрудникам указали на дверь. За этим последовало увольнение ещё 9 тыс. сотрудников компании в июле. Прошедшие сокращения привели к отмене нескольких игр, закрытию студии The Initiative, а также отразились на работе других подразделений, несмотря на заявление главы Xbox Фила Спенсера (Phil Spencer) о том, что игровой бизнес компании «никогда не выглядел столь сильным». Также следует отметить рост цен на Game Pass Ultimate и PC Game Pass, о котором было объявлено на прошлой неделе. Это было второе повышение цен на Game Pass с момента заключения сделки с Activision Blizzard. За месяц акции Intel выросли в цене на 50 %, доля правительства США стоит $16 млрд

03.10.2025 [05:03],

Алексей Разин

В августе власти США объявили о заключении редкой по меркам отрасли сделки, по итогам которой почти 10 % акций Intel перешли под их контроль. Позже о вложении средств в капитал Intel объявили SoftBank ($2 млрд) и Nvidia ($5 млрд). В целом, по итогам прошлого месяца курс акций Intel вырос на 50 %, и теперь доля властей США оценивается в $16 млрд.

Источник изображения: Intel Вчера акции Intel выросли в цене ещё на 3 %, подогреваемые слухами о намерениях AMD стать заказчиком чипов у контрактного подразделения первой из компаний. В августе властям США досталось 433,3 млн акций Intel по цене $20,47 за штуку, а вчера их курс перевалил за $37, что увеличило стоимость правительственной доли в капитале компании с $8,9 до $16 млрд. Данное событие даже удостоилось публикации в X пресс-секретаря Белого дома Кэролайн Левитт (Caroline Leavitt). Intel успела получить от властей США $2,2 млрд по так называемому «Закону о чипах», эти средства будут зачтены в сделку по покупке акций. Оставшиеся $5,7 млрд только предстоит перечислить. Кроме того, отдельная программа субсидирования позволит Intel получить $3,2 млрд на финансирование производства чипов оборонного назначения. С одной стороны, для властей США сделка по покупке акций в августе на фоне нынешнего роста курса была выгодна, тогда как Intel в некотором роде «продешевила», хотя она в данном случае имеет дело не с тем покупателем, с которым можно долго торговаться. OpenAI теперь стоит $500 млрд — компания продала акций на $6,6 млрд

02.10.2025 [09:33],

Алексей Разин

Для компании с десятилетней историей OpenAI развивается весьма динамично, и новым свидетельством доверия к ней инвесторов может служить недавно состоявшееся вторичное размещение акций на сумму $6,6 млрд, которое позволило оценить капитализацию стартапа в $500 млрд.

Источник изображения: OpenAI Как отмечает Bloomberg, в ходе сделки свои акции OpenAI смогли реализовать действующие и бывшие сотрудники компании, в общей сложности их было продано на сумму $6,6 млрд. В июле капитализация основанной Илоном Маском (Elon Musk) аэрокосмической компании SpaceX оценивалась в $400 млрд, поэтому на текущем уровне OpenAI имеет все основания считаться самым дорогим стартапом в мире. При этом в марте величина капитализации компании не превышала $300 млрд. Сообщается, что покупателями акций у сотрудников OpenAI в ходе вторичного размещения стали разного рода институциональные инвесторы и японская корпорация SoftBank, которая вместе с этим стартапом является участником реализации мегапроекта Stargate, подразумевающего строительство в США нескольких крупных ЦОД для инфраструктуры ИИ на общую сумму $500 млрд. Следует отметить, что при подготовке к вторичному размещению акций сотрудникам OpenAI было позволено продать ценных бумаг на сумму до $10 млрд, но по факту не весь лимит был выбран. Это говорит о том, что часть акционеров рассчитывает продать акции позже по более выгодной цене, ожидая дальнейшего роста котировок. Для OpenAI вторичное размещение акций имело и побочный положительный эффект. Оно повысило мотивацию сотрудников оставаться в штате компании, поскольку они могут получать дополнительный доход через продажу принадлежащих им акций. Конкуренция на рынке труда в сфере ИИ довольно высока, и техногиганты легко переманивают ценных специалистов щедрыми материальными стимулами. Повышение лояльности персонала в этих условиях обретает особое значение для бизнеса компании. Сделка с TikTok оставляет дыру в нацбезопасности США — роль Oracle раскритиковали

27.09.2025 [08:32],

Алексей Разин

Очертания предстоящей сделки по обособлению американского бизнеса TikTok проступают всё чётче, но у новой конфигурации продолжают оставаться противники в рядах американских парламентариев. Скептики утверждают, что условия сделки не отвечают интересам национальной безопасности США, которые она была призвана защитить.

Источник изображения: Unsplash, Sollen Feyissa Напомним, в обсуждаемой сейчас версии сделки китайская ByteDance сохранит около 20 % акций структуры, отвечающей за бизнес TikTok в США, оставшиеся 80 % достанутся консорциуму американских и международных инвесторов. При этом за ByteDance сохранится одно из семи мест в совете директоров и некоторый номинальный контроль за рекомендательным алгоритмом, который она предоставит американской стороне на условиях лицензирования. Обучать его на данных американских пользователей новая структура TikTok в США будет под пристальным контролем со стороны Oracle, которая будет не только акционером, но и оператором технической инфраструктуры, а также ответственной за информационную безопасность. Наиболее радикально настроенные американские политики считают, что зависимость рекомендательного алгоритма TikTok от китайской ByteDance нужно разорвать полностью. Финансовая сторона вопроса в этом случае была вторичной, иначе нельзя объяснить тот факт, что ByteDance разрешили получать до половины всей прибыли американской структуры, которая будет контролировать бизнес TikTok в США после сделки. Противники имеющейся конфигурации сделки утверждают, что она лишь слегка видоизменяет условия, существовавшие ещё при Байдене в рамках так называемого Project Texas, который подразумевал участие Oracle в хранении и обработке данных американских пользователей TikTok. Новая сделка, по их словам, не решает фундаментальных проблем в области национальной безопасности, которые был призван устранить закон о запрете работы TikTok в США под контролем китайских инвесторов. Прежняя схема участия Oracle на техническом уровне подразумевала необходимость анализировать алгоритмы и программный код TikTok, чтобы исключить стороннее вмешательство. Министерство юстиции США позже пришло к выводу, что с учётом объёма программного обеспечения и его сложности любые инспекции, проводимые сторонними экспертами, не позволят гарантировать достижения поставленных целей в сфере защиты информации. Даже представители TikTok заявили, что полное отделение американской инфраструктуры социальной сети не представляется возможным и целесообразным. Оказавшись в изоляции, американский сегмент TikTok не сможет быстро эволюционировать наравне с мировым, а если его развитием будет заниматься другая команда разработчиков, то на освоение и переработку программного кода им потребуется несколько лет, на протяжении которых качество сервисов для конечных пользователей в США будет неизбежно ухудшаться. Отток рекламодателей в итоге сократит финансовую поддержку американского бизнеса TikTok, и от этого пострадают в том числе и новоявленные акционеры. Среди американских парламентариев по-прежнему немало тех, кто считает предлагаемую схему обособления бизнеса TikTok в регионе недостаточно эффективной с точки зрения разрыва связей с китайской ByteDance. Впрочем, в этом и заключается и компромисс, ведь реализуемые решения должны были учитывать и интересы китайской стороны. Для своего спасения Intel пытается привлечь инвестиции от TSMC и создать совместное производство

26.09.2025 [04:44],

Алексей Разин

Нельзя утверждать, что между TSMC и Intel до сих пор не было никаких деловых связей, ведь первая на протяжении многих лет выпускает для второй до 20 % и более её продукции. Тем не менее, на этой неделе появились слухи об очередной попытке Intel склонить TSMC к более глубокому сотрудничеству, подразумевающему создание совместного производства и инвестиции со стороны тайваньского партнёра.

Источник изображения: Intel По сути, подобную схему недавно продемонстрировала сделка между Intel и Nvidia, в рамках которой последняя не только пообещала принять участие в разработке процессоров первой, но и вложить $5 млрд в капитал терпящего бедствие американского процессорного гиганта в обмен на примерно 4 % акций конкурента. Накануне о переговорах между Intel и TSMC в сфере более близкого сотрудничества заявило издание The Wall Street Journal. Подробностей, правда, пока что нет, а сами компании отказались комментировать новые слухи. В апреле The Information уже сообщала, что Intel и TSMC вели переговоры о создании совместного предприятия по производству чипов, в котором 20 % акций достались бы тайваньской стороне. Новости на эту тему в сочетании с упоминанием о возможной сделке с Apple вызвали вчера рост курса акций Intel более чем на 10 %. Между тем, Economic Daily News со ссылкой на институциональных инвесторов сообщает, что сотрудничество TSMC с Intel будет длительным и сложным процессом, в котором будут участвовать многие стороны, а главной проблемой здесь является потенциальная утечка технологий. В сообщении отмечается, что этот риск является критическим, поскольку долгосрочный рост TSMC по-прежнему зависит от спроса на передовые чипы и её технологического преимущества. В настоящее время TSMC занимает более 90 % рынка передовых техпроцессов (3 нм и ниже), а ее технологические возможности значительно опережают конкурентов. Economic Daily News также отмечает, что председатель TSMC Си Си Вей (C.C. Wei) ранее прямо заявил, что компания не будет рассматривать возможность приобретения или участия в капитале заводов Intel, чтобы избежать утечки технологий и потенциальных конкурентных рисков. В сообщении также отмечается, что если TSMC решится инвестировать в Intel, правительство США тщательно оценит этот шаг, учитывая участие Intel в многочисленных контрактах, связанных с обороной и национальной безопасностью. По данным источников, попытки нынешнего руководства Intel найти внешних инвесторов начали предприниматься ещё до объявления о сделке с американским правительством, по условиям которой оно получит 10 % акций компании в обмен на уже частично выплаченные $9 млрд. Трамп на этой неделе объявит, что сделка по TikTok соответствует требованиям закона, но не получит «золотую акцию»

23.09.2025 [08:46],

Алексей Разин

Ключевые параметры предстоящей сделки по обособлению американского бизнеса TikTok, как можно понять из регулярных новостных публикаций, уже определены. Reuters со ссылкой на официальных представителей Белого дома заявило, что президент США Дональд Трамп (Donald Trump) на этой неделе должен официально подтвердить соответствие условий этой сделки требованиям закона 2024 года.

Источник изображения: Unsplash, Solen Feyissa Последний, напомним, требовал запретить работу социальной сети TikTok в США при сохранении более чем 20 % акций в профильных американских активах за китайскими инвесторами. Как сообщалось накануне, Oracle будет поручено переобучить рекомендательный алгоритм TikTok в США и полностью его контролировать, хотя китайская сторона считает, что он будет передан американцам только на условиях лицензирования. Китайская компания ByteDance, создавшая TikTok, сохранит за собой менее 20 % акций американской структуры, остальные достанутся консорциуму американских и международных компаний, в число которых войдут Oracle и Silver Lake. На этой неделе, по данным источника, Дональд Трамп должен подписать указ, подтверждающий соответствие условий сделки требованиям закона 2024 года. Президент США накануне также упоминал медиамагната Лахлана Мёрдока (Lachlan Murdoch), основателя Oracle Ларри Эллисона (Larry Ellison) и Dell Майкла Делла (Michael Dell) в числе вероятных инвесторов в американский бизнес TikTok. Сам Трамп и администрация США в его лице не получат никаких «золотых акций», которые давали бы им право блокировать любые решения, принимаемые руководством американской структуры TikTok, как стало известно вчера. Полный перечень инвесторов с американской стороны до сих пор не определён. Хотя дополнительные бюрократические процедуры ещё требуются для заключения сделки с TikTok, американские чиновники убеждены, что переговоры с китайской стороной как таковые завершены, и дополнительных обсуждений не потребуется. В состав совета директоров войдут шесть американцев и один представитель китайской стороны. Правительство США никак на управление бизнесом TikTok в дальнейшем влиять не будет, не будет утверждать кандидатуры кого-либо из членов совета директоров. Не уточняется также, получит ли оно крупные комиссионные за участие в подготовке сделки, о чём говорил ранее Трамп. Отсрочка на запрет TikTok в США после четвёртого подряд продления будет действовать до середины декабря, к тому моменту должны быть улажены все формальности. Более того, ближайший указ президента США предоставит участникам сделки ещё 120 дней на её окончательное оформление с момента подписания. Капитализация американского бизнеса TikTok ранее оценивалась в сумму от $35 до $40 млрд, но теперь может превысить этот диапазон на фоне сохраняющегося интереса инвесторов к сфере ИИ. |

|

✴ Входит в перечень общественных объединений и религиозных организаций, в отношении которых судом принято вступившее в законную силу решение о ликвидации или запрете деятельности по основаниям, предусмотренным Федеральным законом от 25.07.2002 № 114-ФЗ «О противодействии экстремистской деятельности»; |