|

Опрос

|

реклама

Быстрый переход

Honor готовится к выходу на биржу и получает всё больше поддержки от властей Шэньчжэня

05.08.2024 [13:48],

Алексей Разин

В 2020 году консорциум инвесторов пытался спасти бизнес Huawei по производству смартфонов в условиях резко усилившихся санкций США, в результате чего многие активы перешли под контроль вновь созданной Honor, и последняя смогла сохранить доступ как к западной компонентной базе, так и программному обеспечению Google. Готовящаяся к выходу на биржу Honor сейчас пользуется растущей поддержкой властей Шэньчжэня.

Источник изображения: Honor Об этом сообщает агентство Reuters со ссылкой на документацию Honor и комментарии осведомлённых источников. В долгосрочной перспективе муниципальные власти Шэньчжэня хотели бы возложить заботы о финансировании бизнеса на сторонних инвесторов, но пока они оказывают Honor растущую поддержку, готовя компанию к выходу на IPO. Как ожидается, она собирается выйти на одну из китайских биржевых площадок в конце этого года или начале следующего. Параметры IPO не обсуждаются публично, но в момент формирования компании в 2020 году её активы оценивались в $13,8 млрд. Представители Honor отрицают сам факт наличия финансовых преференций со стороны правительства Шэньчжэня, к реформированию структуры акционерного капитала компания намеревается приступить в четвёртом квартале этого года, а на IPO рассчитывает выйти в подходящее время. Honor входит в число шести крупнейших компаний, базирующихся в Шэньчжэне, по величине годовой выручки, которая в совокупности достигает $27,6 млрд. По неофициальным данным, муниципальные власти предоставляют Honor расширенную поддержку, выражающуюся не только в различных льготах, но и в выделении особой команды чиновников, которая готова решать проблемы компании буквально в круглосуточном режиме. Ей также якобы выделят субсидии на исследования «задним числом», поскольку соответствующие разработки уже подтвердили свою эффективность, и подобное расходование бюджетных средств не будет расточительным. Власти города также готовы помогать Honor в развитии торговой сети как в Китае, так и за его пределами. SK hynix может вывести бывший бизнес Intel по выпуску флеш-памяти на биржу

29.07.2024 [14:04],

Алексей Разин

В следующем году должна закрыться вторая часть сделки SK hynix по покупке у Intel бизнеса по производству твердотельной памяти, который преимущественно строился вокруг предприятия по выпуску 3D NAND в китайском Даляне. По слухам, новые владельцы бизнеса рассматривают возможность вывода компании Solidigm на американский фондовый рынок.

Источник изображения: Solidigm Как напоминает ресурс Blocks & Files, первая часть объявленной в октябре 2020 сделки подразумевала продажу SK hynix за $7 млрд предприятия Intel в Даляне, на котором выпускались микросхемы памяти 3D NAND и твердотельные накопители на их основе. Второй этап сделки подразумевал передачу в 2025 году интеллектуальной собственности и штата разработчиков Intel в Даляне, а также занятого на производстве в этом городе бывшего персонала американской компании. За это SK hynix должна в следующем году выплатить Intel ещё $2 млрд. Профильный бизнес, доставшийся корейским инвесторам от Intel, уже некоторое время работает под названием Solidigm. В прошлом квартале, по данным корейских СМИ, данная компания впервые получила прибыль после 12 подряд убыточных кварталов. Как известно, сама SK hynix намеревается вкладывать серьёзные средства в развитие производственного кластера в южнокорейском Йонъине. Строительство первого предприятия по выпуску памяти на этой площадке стартует в марте 2025 года и завершится в мае 2027 года, оно потребует $6,8 млрд инвестиций. Соответственно, закрытие сделки с Intel вынудит SK hynix в следующем году потратить ещё $2 млрд на выплату продавцу. По слухам, SK hynix размышляет о возможном выходе Solidigm на IPO в США, чтобы за счёт привлечённых средств инвесторов сократить собственные капитальные затраты. Представители SK hynix эти слухи прокомментировали скупо: «Solidigm рассматривает различные стратегии роста, но никаких решений пока не принято». Аналитики Wedbush считают, что восстановление финансовых потоков Solidigm делает структурное обособление этой компании от SK hynix более вероятным. Успех затеи с IPO, по их мнению, будет во многом зависеть от структуры разделения активов, включая технологические планы развития. В настоящий момент предприятие в Даляне, которое досталось Solidigm от Intel, рассчитывает освоить выпуск памяти 3D NAND не более чем с 196 слоями, что нельзя назвать передовым технологическим показателем. Kioxia подаст заявку на IPO в ближайшие дни — размещение акций запланировано на конец октября

26.06.2024 [15:31],

Алексей Разин

Формально свою историю японская компания Kioxia ведёт с декабря 2017 года, но нынешнее название она получила в октябре 2019 года, а из структуры корпорации Toshiba бизнес по выпуску флеш-памяти выделился в апреле 2017 года. Уже не раз сообщалось, что в текущем году Kioxia намеревается выйти на фондовый рынок, и теперь источники отмечают, что заявка на IPO будет подана в ближайшие дни.

Источник изображения: Kioxia По крайней мере, такой информацией делится агентство Reuters. Полноценная заявка на публичное размещение акций Kioxia подаст к августу этого года, а к концу октября она рассчитывает выйти на биржу со своими ценными бумагами. В случае возникновения временных препятствий на этом пути сроки размещения могут быть перенесены на декабрь текущего года. Напоминаем, что акции некогда материнской для Kioxia корпорации Toshiba покинули Токийскую фондовую биржу в конце декабря прошлого года, но компания рассчитывает вернуться в котировальный список этой площадки через несколько лет. Потратившийся на выкуп акций в 2018 году консорциум инвесторов во главе с Bain намеревается вернуть часть инвестиций за счёт размещения акций Kioxia на бирже, а сама японская компания рассчитывает привлечь средства за счёт выпуска дополнительных акций в ходе этих мероприятий. Консультантами по подготовке к IPO выбраны Mitsubishi UFJ Morgan Stanley Securities (MUMSS) и Nomura Securities, как отмечают источники. Официальные представители всех указанных компаний от комментариев отказались, а Kioxia дала понять, что ничего нового по поводу подготовки к IPO сообщить не может. Время для выхода на фондовый рынок подбирается таким образом, чтобы не попасть в период, характеризующийся упадком спроса на твердотельную память типа NAND, которую выпускает Kioxia. В 2020 году компании уже пришлось воздержаться от планов по выходу на биржу именно из-за неблагоприятной рыночной конъюнктуры. В тот момент Kioxia исходила из условий IPO, соответствующих уровню капитализации более $12,6 млрд. Прошлый квартал Kioxia завершила с операционными убытками, хотя и получила чистую прибыль впервые за шесть предыдущих кварталов. За первые три месяца текущего года цены на память типа NAND в среднем выросли на 20 %. Подготовка к IPO позволила Kioxia на прошлой неделе рефинансировать часть старых кредитов, поскольку кредиторы вдохновились намерениями компании выйти на биржу до конца года. Переговоры Kioxia о слиянии с давним производственным партнёром Western Digital в прошлом году развалились под давлением SK hynix, которая является номинальным инвестором Kioxia и не заинтересована в появлении нового крупного конкурента на рынке. После этого японский производитель памяти решил выходить на биржу, чтобы привлечь капитал. Акции Raspberry Pi дебютировали на Лондонской фондовой бирже — цена сразу подскочила на 31 %

11.06.2024 [15:12],

Алексей Разин

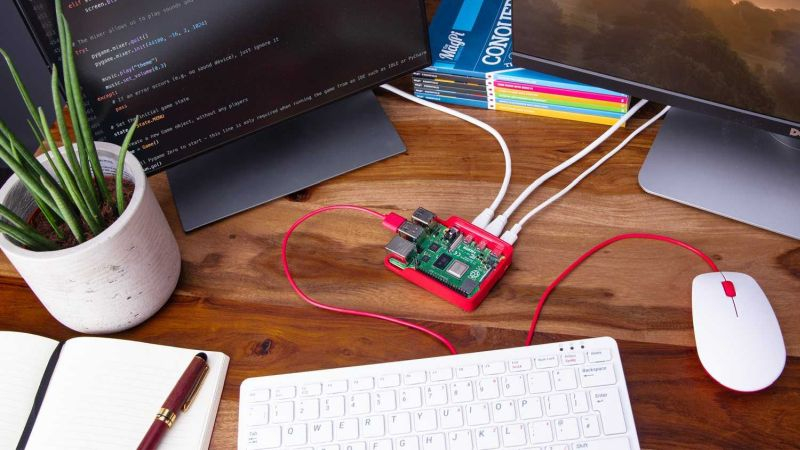

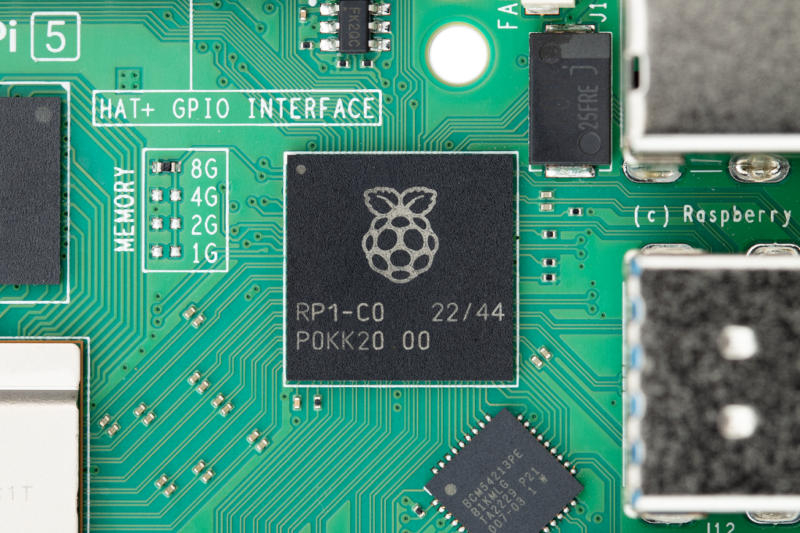

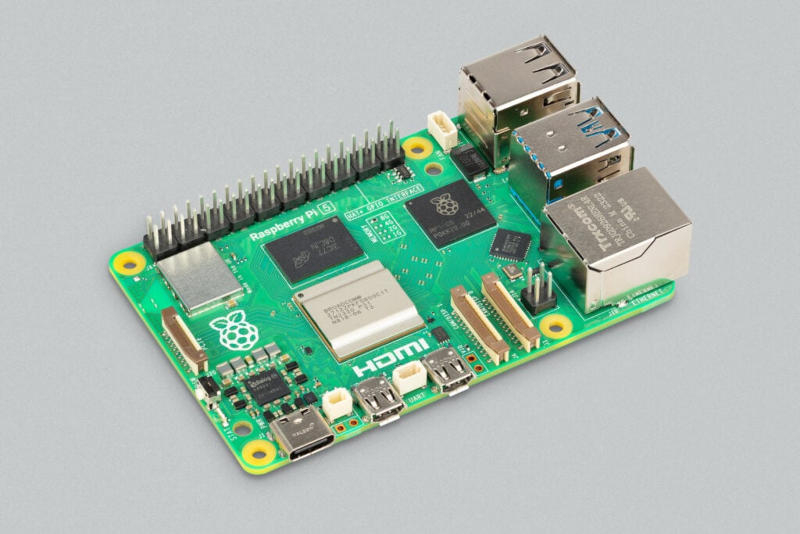

Первичное размещение акций разработчика одноплатных ПК Raspberry Pi на Лондонской фондовой бирже можно считать успешным хотя бы по критерию условной географической привязки, поскольку британский холдинг Arm в прошлом году отдал предпочтение американской фондовой площадке. Разместившись по цене 280 пенсов (около $3,5) за акцию, Raspberry Pi на предварительных торгах преодолела отметку в 390 пенсов ($4,9) за акцию.

Источник изображения: Raspberry Pi Пока торги акциями компании ограничены для большинства инвесторов, но некоторые из них уже могут участвовать в биржевой торговле. Полноценные торги будут запущены в пятницу, но вскоре после размещения курс акций Raspberry Pi уже вырос на 31 %. Компания рассчитывает привлечь через IPO до 166 млн фунтов стерлингов, что по текущему курсу соответствует $211,2 млн. Исходя из цены размещения, капитализация компании составила 541,6 млн фунтов стерлингов. Структура размещения подразумевала продажу 45,9 млн обыкновенных акций, принадлежащих мажоритарному акционеру Raspberry Pi Mid Co Limited, который является дочерней структурой Raspberry Pi Foundation. Кроме того, 2,13 млн обыкновенных акций были проданы прочими акционерами, а ещё 11,23 млн акций были выпущены в оборот впервые. При наличии достаточного спроса материнская структура компании сможет выпустить ещё 4,6 млн акций. В этом случае стоимостной эквивалент всех выпущенных в оборот акций составит 178,9 млн фунтов стерлингов. Основанная в 2012 году Raspberry Pi изначально ориентировалась на выпуске одноплатных компьютеров для энтузиастов, но к настоящему моменту 72 % продаж продукции этой компании приходится на сегмент промышленной автоматизации. В прошлом году Raspberry Pi удалось увеличить собственную выручку на 41 % до $265,8 млн. Акционерами этого стартапа являются Sony Semiconductor Solutions и британский холдинг Arm. Пусть и скромное по величине, это IPO сможет привлечь интерес к британской фондовой площадке со стороны других эмитентов технологического сектора. Raspberry Pi подтвердила намерение провести IPO — акции дебютируют на Лондонской бирже

22.05.2024 [17:30],

Павел Котов

Британский производитель одноплатных компьютеров Raspberry Pi подтвердил своё намерение провести первичное публичное размещение акций (IPO) в Лондоне — это сыграет на руку британской столице, которая отстала от масштабного возрождения листингов в Европе.

Источник изображения: raspberrypi.com Размещение будет включать в себя новые акции с целью привлечения $40 млн, а также существующие, которые будут продавать заинтересованные стороны. Контролируемая некоммерческим фондом компания Raspberry Pi планирует провести листинг на основной площадке Лондонской фондовой биржи в июне, гласит сообщение производителя. При своих относительно небольших размерах IPO станет долгожданным стимулом для слабеющего британского рынка, доля которого упала до 2 % от $12,3 млрд, привлечённых в Европе в этом году, — это самый низкий показатель для площадки за несколько десятков лет. Rasberry Pi добивалась оценки в $500 млн ($637 млн) при выходе на биржу. Инвестиционное подразделение Arm согласилось приобрести акции на $35 млн в ходе IPO, а Lansdowne Partners UK купит активы на сумму до $20 млн — обе являются действующими акционерами компании. Помимо Arm, в Rasberry Pi инвестировала также Sony. При этом сама Arm провела IPO не в Лондоне, а в Нью-Йорке. По итогам минувшего года выручка Raspberry Pi составила $265,8 млн, а скорректированная прибыль до вычета процентов, налогов, износа и амортизации составила $43,5 млн. глобальным координаторами IPO станут Jefferies International Limited и Peel Hunt LLP. Средства от продажи новых акций компания использует для покрытия капитальных затрат, повышения устойчивости своей цепочки поставок и прочих целей. Производитель микроэлектроники «Элемент» выйдет на биржу до конца мая — это позволит привлечь до 15 млрд рублей на развитие

17.05.2024 [17:11],

Владимир Мироненко

Крупнейший российский производитель микроэлектроники группа компаний «Элемент», созданная в 2019 году на базе активов ПАО АФК «Система» и «Ростеха», объявила о планах провести первичное размещение акций на СПБ Бирже. Проведение IPO и запуск торгов ценными бумагами группы ожидается в конце мая или начале июня.

Источник изображения: Alexandre Debiève/unsplash.com «Таким образом, ПАО “Элемент” станет первой публичной компанией среди разработчиков и производителей радио- и микроэлектроники в России», — указано в пресс-релизе группы. Принять участие в IPO смогут как квалифицированные, так и неквалифицированные инвесторы-физлица, а также институциональные инвесторы, которым будут предложены только акции, выпущенные в рамках допэмиссии. Напомним, что в мае Банк России зарегистрировал допвыпуск акций АО «Элемент», преобразованного в ПАО 15 мая. Всего было выпущено 100 млрд 660 млн 365 тыс. 008 обыкновенных акций номинальной стоимостью 0,05 рублей. По словам источника Forbes, группа может привлечь благодаря IPO до 15 млрд руб. и получить оценку рыночной стоимости в 100–150 млрд руб. Доля её акций в свободном обращении по итогам IPO может достичь 10 % и более. В сообщении ГК «Элемент» указано, что привлечённые в ходе IPO средства будут направлены на финансирование программы развития группы. Президент «Элемента» Илья Иванцов отметил, что ближайшие годы группе «предстоит реализовать ряд масштабных проектов, которые включают расширение существующих и запуск новых производственных мощностей, а также разработку и вывод в серийное производство высокотехнологичной продукции». Также ГК «Элемент» сообщила, что приобретение публичного статуса является «естественным этапом развития бизнеса группы», который позволит повысить узнаваемость среди потенциальных клиентов и партнёров, усилить деловую репутацию, а также расширит её возможности по привлечению в дальнейшем капитала для достижения стратегических целей. Raspberry Pi выйдет на биржу с оценкой £500 млн

14.05.2024 [11:07],

Павел Котов

Кембриджская компания Raspberry Pi, знаменитая своими недорогими одноплатными компьютерами, в этом месяце завершит планирование своего выхода на биржу при оценке в £500 млн ($628 млн).

Источник изображения: raspberrypi.com Компанию Raspberry Pi основал учёный Эбен Аптон (Eben Upton) — её основной целью провозглашается обучения детей программированию. Но её одноплатные компьютеры по цене от $5 завоевали популярность не только среди частных пользователей — им нашли применение и различные компании. Эти устройства используются в системах видеонаблюдения, вентиляции и в умных кофемашинах. Контрольный пакет компании принадлежит организации Raspberry Pi Foundation. Среди наиболее известных сторонних инвесторов значатся Arm и Sony — последняя занимается производством плат Raspberry Pi на своём заводе в Южном Уэльсе. Финансовые показатели компании за 2022 год отмечены положительными результатами: 94 сотрудника и операционная прибыль в размере $20 млн при выручке в $187 млн. Первоначально Raspberry Pi собиралась выйти на биржу в 2021 году, но тогда на рынке сложились неблагоприятные условия, связанные с геополитическими потрясениями и дефицитом полупроводников. Сегодня, учитывая рост спроса и возможностей в технологическом секторе, компания с оптимизмом смотрит на свой потенциал роста, стремясь расширить свой бизнес внутри страны и за рубежом. После американского дебюта акции китайского автопроизводителя Zeekr взлетели в цене более чем на треть

11.05.2024 [07:28],

Алексей Разин

На уходящей неделе китайский производитель премиальных электромобилей Zeekr, которым владеет корпорация Geely, успешно разместил свои акции в Нью-Йорке по цене $21 за штуку, а уже к концу торговой сессии их стоимость выросла на 35 % до $28,26. Для китайской компании в США подобный результат можно было бы считать хорошим, если бы не воспоминания о более выгодной конъюнктуре в прошлом году.

Источник изображения: Zeekr По крайней мере, как поясняет Reuters, сама Zeekr в прошлом году привлекала финансирование на условиях, которые оценивали её капитализацию в $13 млрд, а относительно успешное по нынешним меркам IPO оценило её в $6,8 млрд. Подобная проблема характерна для производителей электромобилей в целом, поскольку акции Tesla упали в цене с начала года на 30 %, а Rivian потеряла в величине капитализации 85 % по сравнению с моментом выхода на биржу, тогда как Lucid Group вообще подешевела в четыре раза. Zeekr по итогам своего дебюта на фондовом рынке США реализовала 21 млн депозитарных расписок на общую сумму $441 млн. Это больше, чем планировалось перед IPO, когда ставилась цель продать 17,5 млн расписок по цене от $18 до $21 за штуку. Фактически, торги акциями Zeekr в Нью-Йорке начались с отметки $26 за акцию, и к концу торговой сессии курс вырос до $28,26. По иронии судьбы, выход на фондовый рынок США этого китайского производителя электромобилей состоялся в момент, когда стало известно о намерениях местных властей поднять таможенные пошлины на ввоз китайских электромобилей в США до 100 % от их декларируемой стоимости. Впрочем, Zeekr может вполне гармонично развивать свой международный бизнес с точки зрения торговли электромобилями, используя американский рынок капитала, поскольку в декабре 2022 года властям США и Китая удалось устранить противоречия в сфере финансового аудита эмитентов. К тому же, в прошлом году власти КНР упростили условия выхода китайских компаний на зарубежные фондовые площадки. Теперь главное, чтобы американские регуляторы не стали вставлять палки в колёса компании Zeekr, как это произошло с рядом китайских эмитентов за последние годы. Zeekr является относительно молодым и динамично развивающимся производителем электромобилей. Компания была основана в 2021 году и за прошедшее с тех пор время успела поставить на рынок около 200 000 машин. За первые четыре месяца текущего года она отгрузила 49 148 электромобилей, обойдя Nio с 45 673 электромобилями и XPeng с 31 214 машинами. С момента своего основания Zeekr продолжает оставаться убыточной, но по итогам текущего года собирается выйти в плюс по стандартам бухгалтерского учёта, принятым в Гонконге. В прошлом году компания поставила на рынок 118 685 электромобилей, а по итогам текущего собирается отгрузить 230 000 машин. Примечательно, что электромобили Zeekr в отсутствие официальных каналов поставок смогли стать самыми популярными транспортными средствами этого типа на первичном автомобильном рынке России. Kioxia намерена выйти на биржу к октябрю, чтобы решить проблему с долгами

16.04.2024 [11:44],

Алексей Разин

Приватизация бизнеса Toshiba по выпуску микросхем памяти, который затем достался новой компании Kioxia, осуществлялась в 2018 году с участием консорциума инвесторов. Теперь уже в новом качестве Kioxia хочет выйти на публичный рынок к октябрю этого года, рассчитывая за счёт привлекаемых средств инвесторов рефинансировать накопившиеся долги на сумму $5,8 млрд.

Источник изображения: Kioxia Строго говоря, как поясняет Bloomberg, сроки рефинансирования данной части долга Kioxia истекают в июне, поэтому октябрьское размещение акций не решит финансовые проблемы компании сразу, но банки-кредиторы в целом будут готовы охотнее договариваться о рефинансировании кредитов, если компания убедит их в неизбежности скорого выхода на биржу. Крупнейший акционер Bain Capital тоже участвует в переговорах с кредиторами на эту тему. Некоторые руководители Kioxia при этом не теряют надежды возобновить переговоры о слиянии с американской Western Digital в части активов, связанных с выпуском твердотельной памяти. У компаний есть совместное предприятие, но их попытка объединиться прошлой осенью завершилась неудачей из-за противодействия конкурирующей SK hynix, которая формально является акционером Kioxia, и тогда не согласилась на предложенную за свою долю в бизнесе цену. По замыслу, Kioxia и Western Digital могут попробовать вернуться к переговорам о слиянии уже после выхода первой из компаний на биржу. Китайский производитель электромобилей Zeekr снова заинтересовался IPO для привлечения $500 млн

04.04.2024 [15:14],

Алексей Разин

Динамично развивающаяся торговая марка Zeekr принадлежит холдингу Geely, в которую входит и шведская Volvo. Выпуская исключительно электромобили, китайский бренд в этом году столкнётся с ожесточённой конкуренцией на домашнем рынке, поэтому средства компании понадобятся. Их можно будет привлечь на американском фондовом рынке в результате IPO, как считают источники Reuters.

Источник изображения: Zeekr Данная идея первоначально обсуждалась ещё в ноябре прошлого года, но тогда Zeekr решила повременить с выходом на американскую фондовую биржу в Нью-Йорке из-за расхождений в оценках собственной капитализации с инвесторами. Теперь Zeekr рассчитывает возобновить подготовку к первичному размещению акций, и даже проводит так называемое роуд-шоу с потенциальными инвесторами без обязательств с их стороны. На запрос Reuters представители Zeekr ответили, что компания подала заявку в Комиссию США по ценным бумагам и биржам, а также ведёт прочую подготовительную работу к публичному размещению акций. Инвестиционный проспект был опубликован компанией ещё в прошлом ноябре. Полные условия предстоящего размещения не уточняются, но Zeekr рассчитывает привлечь около $500 млн. На американском фондовом рынке в первом квартале этого года сумма публичных размещений китайских компаний сократилась почти в десять раз до $46,9 млн по сравнению с аналогичным периодом прошлого года. Активность в этой сфере была минимальной с начала 2017 года. В текущем году Zeekr рассчитывает поставить на рынок 230 000 электромобилей, вдвое больше, чем в прошлом году. Осенью прошлого года компания рассчитывала выручить на IPO около $1 млрд, поэтому её текущие планы выглядят более скромными. В феврале прошлого года Zeekr уже привлекала $750 млн через частное размещение капитала, тогда бизнес компании оценивался в $13 млрд. Reddit вышла на биржу — акции оценили в $34 за штуку, а их продажа принесла $519 млн

21.03.2024 [13:58],

Владимир Фетисов

Reddit, являющаяся владельцем одноимённой платформы с миллионами форумов, провела первичное размещение акций (IPO), в ходе которого ценные бумаги компании предлагались по $34 за штуку. В общей сложности в ходе IPO компания смогла привлечь $519 млн, а оценочная стоимость Reddit составила $6,5 млрд.

Источник изображения: Brett Jordan / unsplash.com Дебют Reddit на Нью-Йоркской фондовой бирже под тикером RDDT станет первым для крупных социальных платформ со времён Pinterest, вышедшей на биржу в 2019 году. В ходе IPO компания продала 15,28 млн акций, а действующие акционеры — ещё 6,72 млн акций. Отметим, что рыночная стоимость компании сократилась с 2021 года, когда она достигала $10 млрд. Стремительный рост инфляции и процентных ставок вынудил инвесторов отказаться от рискованных активов в 2022 году, что в конечном итоге привело к сокращению штата сотрудников во многих стартапах и снижению их рыночной стоимости. Основным источником дохода Reddit является онлайн-реклама и в этом сегменте компания сталкивается с острой конкуренцией со стороны других крупных игроков, таких как Alphabet и Meta✴✴ Platforms. В прошлом году выручка Reddit выросла на 20 % до $804 млн по сравнению с $666,7 млн, которые были получены в 2022 году. При этом чистый убыток компании в 2023 году составил $90,8 млн, что значительно лучше аналогичного показателе за 2022 год ($158,6 млн). В нынешнем году компания также рассчитывает получить около $66,4 млн дохода от лицензирования данных. Бывший производитель смартфонов Meizu намерен выйти на биржу с капитализацией выше $2 млрд

13.03.2024 [17:56],

Алексей Разин

В прошлом месяце выпускавшая смартфоны под маркой Meizu китайская компания DreamSmart Group решила отказаться от прошлой специализации и сосредоточиться на сфере искусственного интеллекта. На этой неделе стало известно о её намерениях в ходе готовящегося публичного размещения акций оценить капитализацию своего бизнеса более чем в $2 млрд.

Источник изображения: Meizu Минимальная планка капитализации, на которую рассчитывает DreamSmart Group, по данным Bloomberg, составляет $2,1 млрд, а максимальная достигает $2,7 млрд. К подготовке к IPO уже привлечены консультанты из China International Capital Group и Huatai Securities Co. Первичное размещение акций производителя смартфонов Meizu должно состояться в этом году. Параметры этого размещения пока не определены окончательно, а потому могут измениться ближе к моменту IPO. Свою историю марка Meizu ведёт уже на протяжении двух десятилетий, на рынке непосредственно смартфонов её продукция в последние годы стала уступать позиции изделиям Xiaomi, Oppo и Huawei. В 2022 году инвестировать в компанию решился основатель автоконцерна Geely Ли Шуфу (Li Shufu). В последнее время этот разработчик мобильных устройств сосредоточился на теме искусственного интеллекта. С учётом интереса инвесторов к этому направлению деятельности, особо затягивать с IPO китайской компании не следует. Дуров: Telegram набрал 900 млн пользователей и скоро усилит модерацию, станет прибыльным и выйдет на IPO

11.03.2024 [17:04],

Андрей Созинов

Аудитория Telegram достигла 900 млн пользователей, рассказал его основатель Павел Дуров в интервью изданию Financial Times. Он также отметил, что платформа приближается к прибыльности и в обозримом будущем может провести первичное размещение акций на фондовой бирже.

Источник изображения: Unsplash Павел Дуров рассказал Financial Times, что Telegram превратился в одно из самых популярных в мире приложений для социальных сетей и приносит «сотни миллионов долларов» выручки после введения рекламы и платной подписки Premium два года назад. «Мы надеемся стать прибыльными в следующем году, если не в этом», — сказал основатель Telegram в своем первом публичном интервью с 2017 года. Дуров, который полностью владеет Telegram, сказал, что компания получила «оценку в более чем 30 миллиардов долларов» от потенциальных инвесторов, включая «глобальные технологические фонды». Вместе с тем Дуров исключил перспективу продажи Telegram, а вместо этого он рассматривает возможность первичного размещения акций (IPO) в будущем. «Основная причина, по которой мы запустили монетизацию платформы, заключается в том, что мы хотели остаться независимыми, — сказал Дуров. — В целом мы видим ценность в [IPO] как в средстве демократизации доступа к ценностям Telegram». Telegram, над разработкой которого на постоянной основе работают всего 50 человек, за последние несколько лет приобрёл огромную популярность и стал важнейшим средством коммуникации для правительств и чиновников по всему миру, а также спасательным кругом для граждан в зонах конфликтов. Исследователи отмечают, что эта слабо модерируемая платформа остается рассадником преступной деятельности, а также экстремистского или террористического контента и дезинформации. Два человека, близких к вопросу, рассказали Financial Times, что Telegram, вероятно, будет стремиться к размещению акций на бирже в США. Произойдёт это, когда компания достигнет прибыльности и рыночные условия станут благоприятными. Дуров отказался комментировать сроки и возможную площадку, но сказал, что Telegram «изучил несколько вариантов». Также было отмечено, что в ходе IPO Telegram рассмотрит возможность продажи части акций пользователям, по примеру Reddit. Telegram привлёк около $2 млрд в виде долгового финансирования, разместив облигации на $1 млрд в 2021 году, а также проведя дополнительные выпуски облигаций на $750 млн и $270 млн в прошлом году. Держатели облигаций смогут конвертировать их в акции с дисконтом 10–20 % к цене размещения, если IPO проведут до конца марта 2026 года. Это станет стимулом для компании провести размещение до этой даты.

Источник изображения: Павел Дуров Дуров сказал, что также рассматривается возможность привлечения дополнительных инвестиций для работы над внедрением в Telegram ИИ-функций. Он добавил, что компания изучает возможность создания чат-бота, работающего на основе искусственного интеллекта. Заметим, что на прошлой неделе Дуров уже анонсировал появление на платформе чат-ботов, в которых можно будет задействовать ИИ. Правда, речь шла о помощниках для бизнес-пользователей. По словам Дурова, в год Telegram тратит на одного пользователя менее $0,7. Ежегодно на поддержание работы мессенджера требуется около €630 млн. В рамках усилий по обеспечению доходности, Telegram запустил рекламу в некоторых регионах, при этом минимальные затраты от рекламодателя составляют от €1 млн до €10 млн. В этом году компания планирует распространить рекламу на весь мир и на более мелких рекламодателей с помощью автоматизированных систем. Также напомним, что Telegram с этого месяца начнёт делиться доходами от рекламы с владельцами каналов, на которых эта самая реклама демонстрируется. В рамках программы монетизации Telegram обещает отдавать 50 % дохода. Кроме того, компания вводит бизнес-аккаунты и функцию «социальных открытий», которая поможет пользователям знакомиться или встречаться с людьми, находящимися рядом с ними. Наконец, Дуров заявил, что Telegram планирует улучшить свою систему модерации в этом году по мере проведения многочисленных выборов по всей Земле, а также «внедрить механизмы, связанные с искусственным интеллектом, для решения потенциальных проблем». Но «если они не пересекают красные линии, я не думаю, что мы должны контролировать людей в том, как они выражают свои мысли, — сказал Дуров. — Я верю в конкуренцию идей. Я считаю, что любая идея должна быть оспорена... Иначе мы можем быстро скатиться к авторитаризму». Reddit намерена привлечь $750 млн в крупнейшем IPO года и предложит своим пользователям стать биржевыми спекулянтами

11.03.2024 [13:40],

Дмитрий Федоров

Reddit планирует привлечь до $748 млн в ходе одного из крупнейших первичных публичных размещений акций (IPO) текущего года. По информации источников, знакомых с ситуацией, планируется продажа 22 млн акций по цене от $31 до $34 за штуку, что предполагает оценку компании приблизительно в $6,5 млрд.

Источник изображения: Brett Jordan / unsplash.com Исторический путь компании к выходу на биржу длился более двух лет, начиная с подачи заявления в 2021 году — времени, когда IPO на американских биржах достигали рекордных объёмов в $339 млрд. В том же году Reddit была оценена в $10 млрд, а в последующем Bloomberg сообщал о потенциальной оценке компании в $15 млрд в случае её выхода на биржу. Важной особенностью предстоящего IPO является решение Reddit выделить около 1,76 млн акций для покупки пользователями и модераторами, создавшими аккаунты до 1 января. Вероятнее всего эти акции будут проданы по цене размещения. Но что важнее, для этих акций не будет устанавливаться локап-период, в течение которого нельзя продавать ценные бумаги, что позволит владельцам акций продать их в первый день торгов. Таким образом пользователи смогут спекулировать данными акциями на бирже. Следует отметить, что активное участие сообщества Reddit и его модераторов в IPO может служить как риском, так и преимуществом для компании. Например, тысячи участников форума WallStreetBets, насчитывающего около 15 млн пользователей, проголосовали за пост о продаже акций Reddit, как только они начнут торговаться. Объяснения причин продажи звучали самые разные: от недостаточной прибыльности компании до опасений по поводу её конкурентоспособности. По данным февральского отчёта, в IV квартале 2023 года Reddit посещали в среднем 73,1 млн уникальных посетителей в день. Компания отчиталась о чистом убытке в $91 млн при выручке $804 млн в 2023 году, по сравнению с чистым убытком около $159 млн при выручке $667 млн годом ранее. Крупнейшим акционером Reddit является Advance Magazine Publishers, часть издательской империи семьи Ньюхаус, владеющей Conde Nast, которая приобрела Reddit в 2006 году и выделила его в отдельную компанию в 2011 году. Среди других значимых акционеров числятся операционный директор Дженнифер Вонг (Jennifer Wong), а также FMR LLC и организации, связанные с руководителем OpenAI Сэмом Альтманом (Sam Altman), Tencent Holdings, Vy Capital, Quiet Capital и Tacit Capital. Планируется, что акции Reddit будут торговаться на Нью-Йоркской фондовой бирже (NYSE) под тикером RDDT. IPO проводится под руководством Morgan Stanley, Goldman Sachs Group, JPMorgan Chase & Co. и Bank of America Corp. В своём обращении в рамках заявки на IPO сооснователь и генеральный директор Reddit Стивен Хаффман (Steven Huffman) отметил большие возможности для роста компании, включая рекламу и лицензирование данных для тренировки моделей искусственного интеллекта. В январе компания заключила соглашения о лицензировании данных на общую сумму $203 млн с сроком действия от двух до трёх лет, ожидая минимальный доход в $66,4 млн от этих соглашений уже в текущем году. Таким образом, IPO Reddit не только выделяется на фоне текущего рынка публичных размещений акций, но и подчёркивает стратегическое видение компании на будущее, где взаимодействие с пользовательским сообществом и инновационные подходы к монетизации и использованию данных играют ключевую роль. Reddit подала заявку на первичное размещение акций — это первое IPO крупной соцсети за пять лет

23.02.2024 [12:55],

Павел Котов

После многолетней подготовки социальная сеть Reddit подала в Комиссию по ценным бумагам и биржам США (SEC) заявку на первичное размещение акций. Компания планирует продавать ценные бумаги на Нью-Йоркской фондовой бирже под тикером RDDT. Это будет первое крупное IPO технологической компании в этом году и первое IPO крупной соцсети с выхода Pinterest на биржу в 2019 году.

Источник изображения: Brett Jordan / unsplash.com Reddit доложила, что в 2023 году её продажи составили $804 млн, и это на 20 % больше, чем $666,7 млн, которые она показала годом ранее. Основная выручка компании поступает от продаж онлайн-рекламы на сайте и в мобильном приложении. Компания, основанная в 2005 году, заявила, что с момента своего создания несёт чистые убытки: по итогам 2023 года чистый убыток составил $90,8 млн, а годом ранее он был $158,6 млн. Reddit является одним из самых посещаемых сайтов США, говорят аналитики Semrush, и платформа упорно пытается наладить бизнес в области онлайн-рекламы, сравнимый с возможностями таких технологических гигантов как Meta✴✴ и Alphabet. На платформе Reddit более 100 000 сообществ, 73 млн активных уникальных пользователей в день (DAUq) и 267 млн активных уникальных пользователей в неделю. По состоянию на IV квартал 2023 года средний доход на одного пользователя (ARPU) в США составлял $5,51 — годом ранее он был $5,92. Глобальный показатель ARPU составил $3,42, и это на 2 % меньше, чем $3,49 годом ранее. По оценкам Reddit, к 2027 году общий доступный рынок рекламы без учёта Китая и России составит $1,4 трлн. Сейчас он составляет $1,0 трлн — снова без учёта Китая и России. Компания развивает возможности поиска и планирует «более полно реализовать возможности поисковой рекламы в $750 млрд, которые, по оценкам S&P Global Market Intelligence, возникнут на рынке в 2027 году». Для улучшения рекламного направления Reddit планирует привлекать искусственный интеллект; компания рассчитывает открыть новые каналы дохода, предлагая инструменты и стимулы «для поддержания непрерывного творчества, улучшений и коммерции». Компания прорабатывает механизмы монетизации направления по лицензированию данных — она будет предоставлять третьим лицам доступ к контенту. К примеру, Google будет обучать на постах Reddit свой ИИ. В прошлом году платформа сделала доступ к API платным, тем самым сделав невозможной работу сторонних клиентских приложений, что вызвало протесты в сообществе.

Источник изображения: Joseph V M / pixabay.com «В январе 2024 года мы заключили определённые соглашения о лицензировании данных с контрактами на общую сумму $203,0 млн и сроками от двух до трёх лет. Ожидаем, что в течение года, заканчивающегося 31 декабря 2024 года, выручка составит не менее $66,4 млн», — сообщила компания. Сегодня на Reddit существует неформальный обмен физическими и цифровыми товарами и услугами, и это направление для неё также может стать источником дохода. Компания выпустит три класса акций. Акции класса A будут иметь один голос на акцию. Акции класса B предложат десять голосов на акцию. Акции класса C права голоса иметь не будут. Не состоящие в штате Reddit модераторы смогут принять участие в IPO через прямую продажу акций; допускается, что розничные инвесторы составят значительную долю, что типично для первичного размещения, и это может вызвать волатильность рыночной цены акций класса A. В отношении рисков компания признала, что число уникальных посетителей может колебаться: к примеру, с приходом пандемии рост их числа замедлился, а с её окончанием количество пользователей снизилось. Рост наблюдался, например, с началом украинских событий и выходом Elden Ring. Первый проект IPO компания подала в SEC в декабре 2021 года. По состоянию на 31 декабря 2023 года в Reddit работали 2013 сотрудников — годом ранее их было 1942. Компании удалось привлечь около $1,3 млрд финансирования при оценке в $10 млрд. В 2006 году Reddit была куплена издателем Condé Nast — платформа была выделена в самостоятельную единицу от владеющей Condé Nast компании Advance Magazine Publishers в 2011 году. Сейчас Advance владеет 34 % голосов. Среди других известных акционеров значатся Tencent и глава OpenAI Сэм Альтман (Sam Altman). |

|

✴ Входит в перечень общественных объединений и религиозных организаций, в отношении которых судом принято вступившее в законную силу решение о ликвидации или запрете деятельности по основаниям, предусмотренным Федеральным законом от 25.07.2002 № 114-ФЗ «О противодействии экстремистской деятельности»; |