|

Опрос

|

реклама

Быстрый переход

Intel при поддержке SoftBank готова начать выпуск альтернативы памяти HBM к 2029 году

03.02.2026 [13:25],

Алексей Разин

При всей своей востребованности, память типа HBM не является идеальной, поскольку остаётся дорогой и прожорливой, а ещё из-за наращивания объёмов её производства страдает выпуск классической DRAM. Компании SoftBank и Intel намерены наладить серийное производство памяти нового типа ZAM к 2029 году.

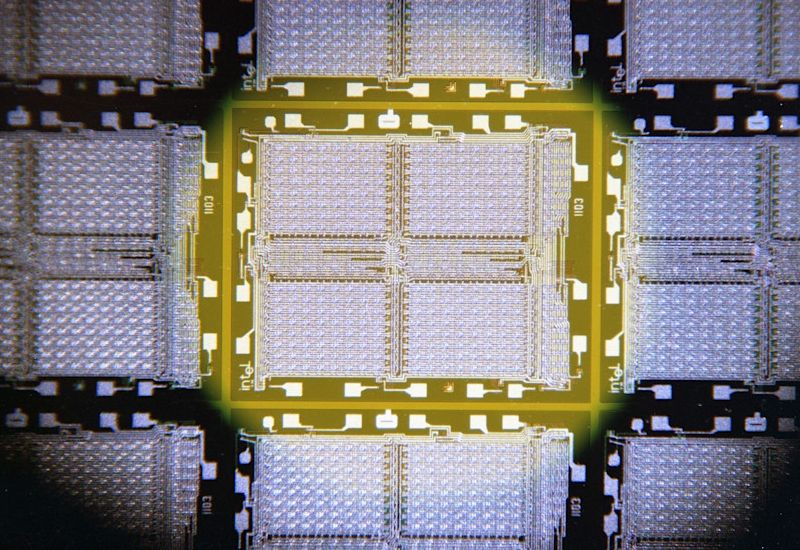

Источник изображения: Intel Непосредственно на стороне SoftBank за разработку Z-Angle Memory (ZAM) будет отвечать дочерняя компания Saimemory, она же будет отвечать за продажи готовой продукции, а Intel поделится технологиями производства и упаковки данной памяти. Само по себе обозначение Z-Angle говорит о намерениях разработчиков нарастить высоту памяти по координате Z. По сути, она по примеру HBM будет представлять собой стек из нескольких ярусов микросхем, но будет использовать более прогрессивные методы упаковки и более эффективную архитектуру. Теоретически, это должно позволить увеличить удельную ёмкость стека памяти ZAM в два или три раза относительно HBM, при этом вдвое сократить энергопотребление, а себестоимость производства удержать либо на том же уровне, либо снизить на 40 %. По предварительным данным, Intel готова предложить для производства ZAM технологию упаковки памяти NGDB, которая повысит энергетическую эффективность относительно HBM. Помимо базового кристалла, в стеке существующих прототипов имеются восемь ярусов DRAM. В производстве память типа ZAM будет проще HBM, поэтому масштабировать объёмы её выпуска удастся достаточно быстро. Прототипы таких микросхем будут продемонстрированы партнёрами до конца марта 2028 года. В течение последующих 12 месяцев должно быть развёрнуто массовое производство нового типа памяти. С японской стороны в проекте также участвует компания Fujitsu. SoftBank готовится вложить в OpenAI ещё $30 млрд

28.01.2026 [06:57],

Алексей Разин

Напомним, прошлый год SoftBank завершила рекордными вложениями в капитал OpenAI на общую сумму более $40 млрд, хотя найти всю необходимую сумму к заданному сроку было и не так просто. По новым данным, этим японская корпорация ограничиваться не собирается, и сейчас ведёт переговоры с OpenAI о дополнительных инвестициях в размере $30 млрд.

Источник изображения: OpenAI Об этом сегодня сообщили Bloomberg и Reuters вслед за The Wall Street Journal со ссылкой на собственные источники. На данном этапе сумма инвестиций ещё не закреплена, да и сами переговоры могут завершиться безрезультатно. На данный момент SoftBank принадлежат около 11 % акций OpenAI, последняя при этом формально остаётся частным стартапом. Считается, что переговоры с SoftBank являются частью нового раунда финансирования, в рамках которого OpenAI надеется привлечь от $50 до $100 млрд и увеличить капитализацию стартапа до суммы в диапазоне от $750 до $830 млрд. Генеральный директор OpenAI Сэм Альтман (Sam Altman) проводит встречи с потенциальными инвесторами на Ближнем Востоке. Непосредственно SoftBank активизировала свою инвестиционную деятельность в последние месяцы, купив разработчика ИИ-чипов Ampere Computing за $6,5 млрд и объявив о намерениях приобрести у ABB робототехнический бизнес за $5,4 млрд. На всё это, включая инвестиции в OpenAI в размере $22,5 млрд, потребовались деньги. SoftBank пришлось продать свои акции T-Mobile и Nvidia, а также взять кредиты под залог имеющихся акций Arm. SoftBank успела вложить в OpenAI все обещанные $41 млрд

31.12.2025 [06:35],

Алексей Разин

Как уже сообщалось ранее, японская корпорация SoftBank ближе к концу года начала судорожно искать средства, чтобы вложить в OpenAI обещанные в апреле несколько десятков миллиардов долларов США. Оставшиеся $22,5 млрд были переданы OpenAI на этой неделе, как сообщили источники CNBC, теперь японской корпорации принадлежат около 11 % акций американского стартапа.

Источник изображения: SoftBank Помимо $7,5 млрд, переданных ранее OpenAI напрямую, SoftBank также вложила в стартап $11 млрд через совместные проекты с другими инвесторами, поэтому общая сумма вложений вырастает до $41 млрд. По данным источника, без учёта данных инвестиций капитализация OpenAI достигала $260 млрд по состоянию на февраль текущего года. Как считается, с тех пор она выросла в несколько раз, и OpenAI активно спорит с аэрокосмической компанией SpaceX за звание самого дорогого стартапа в мире. Напомним, что OpenAI в течение ближайших восьми лет собирается вложить в развитие вычислительной инфраструктуры ИИ около $1,4 трлн, но сделки с партнёрами и инвесторами организованы так, что деньги передаются по кругу, а сама OpenAI ничем не рискует. Такие схемы начали беспокоить экспертов, которые всё чаще стали говорить о формировании пузыря в сфере ИИ. Тем более, что денег, имеющихся у техногигантов, на финансирование строительства инфраструктуры для ИИ уже хватать перестало, и долги начинают формироваться за пределами сектора. Fujitsu участвует в разработке более доступной альтернативы HBM вместе с Intel и SoftBank

26.12.2025 [08:58],

Алексей Разин

В середине уходящего года стало известно о попытках Intel и SoftBank разработать более дешёвую альтернативу скоростной памяти HBM, которая в разных своих поколениях использовалась в сегменте ускорения вычислений. Теперь издание Nikkei Asian Review сообщает, что в проекте принимает участие и японская компания Fujitsu, создающая самые мощные в стране суперкомпьютеры.

Источник изображения: Fujitsu Учреждённая SoftBank компания Saimemory выступит в роли координатора усилий на этом направлении, Fujitsu тоже будет с ней взаимодействовать. К весне 2027 года в проект предполагается вложить $51,2 млн и получить прототип нового типа памяти, а массовое производство планируется развернуть к 2029 году. К 2027 году SoftBank вложит в капитал Saimemory около $19 млн. Национальный исследовательский институт Riken вместе с Fujitsu вложат в три раза меньшую сумму. Часть расходов на разработку нового типа памяти будет субсидироваться японским правительством. Fujitsu имеет опыт массового производства чипов, поэтому она сможет им поделиться при организации выпуска нового вида памяти, хотя и Intel в этом смысле вряд ли уступает ей по масштабу компетенций. По сравнению с HBM, новый тип памяти должен обеспечить увеличение доступного объёма в два или три раза при снижении энергопотребления в два раза. Стоимость такой памяти при этом может оказаться чуть ниже. TSMC также будет участвовать в проекте на этапе изготовления прототипов новой памяти. Intel и Токийский университет примут участие в разработке, причём первая предложит свой опыт в области упаковки чипов в вертикальном измерении. Служебные блоки будут располагаться не на плоском кристалле, а интегрироваться вертикально, что и позволит увеличить плотность обработки данных в удельном измерении. Прочие участники проекта будут отвечать за разработку скоростного интерфейса передачи информации и эффективный отвод тепла. Saimemory не будет самостоятельно заниматься выпуском разработанной памяти, поручая эту функцию подрядчикам. Потребность японской экономики в инфраструктуре ИИ при нынешних темпах развития отрасли за текущее десятилетие может увеличиться в 300 раз. Стране не помешает увеличить в этом контексте степень своей независимости от импортных технологий. Рынок HBM сейчас на 90 % контролируется двумя южнокорейскими компаниями — SK hynix и Samsung Electronics. Япония производство памяти на своей территории свернула ещё в начале века. Fujitsu этот бизнес оставила в прошлом ещё в конце двадцатого века, не выдержав ценовой конкуренции. Бум ИИ меняет ситуацию с доходностью производства памяти, поэтому новые игроки (или хорошо забытые старые) на нём появятся в ближайшие годы. SoftBank срочно распродаёт активы и занимает деньги, чтобы успеть до конца года передать OpenAI причитающиеся $22,5 млрд

20.12.2025 [08:32],

Алексей Разин

Японская корпорация SoftBank ещё в начале года обозначила себя в статусе важного союзника OpenAI, согласившись принять участие в финансировании мегапроекта Stargate, направленного на развитие вычислительной инфраструктуры в США. По условиям договорённостей с OpenAI, она до конца текущего года должна передать ей $22,5 млрд, но собрать эти деньги к указанному сроку будет непросто.  SoftBank уже пришлось продать имеющиеся у неё акции Nvidia и T-Mobile для финансирования деятельности OpenAI, но вырученных денег не хватит, поскольку в первом случае она получила $5,8 млрд, а во втором — $4,8 млрд. Глава и основатель SoftBank Масаёси Сон (Masayoshi Son) практически заморозил инвестиции со стороны Vision Fund, и теперь любые сделки на сумму более $50 млн требуют его личного согласования. Рассчитывать на деньги, которые планировалось выручить после IPO приложения PayPay, не приходится, поскольку из-за правительственного шатдауна в США, где оно должно проводиться, сроки сместились с декабря на январь, а передать средства OpenAI нужно до конца текущего месяца. Предполагается, что по итогам этого IPO корпорация SoftBank выручит около $20 млрд. Китайская платформа Didi Global после принудительного делистинга в США собирается выйти на биржу в Гонконге, а SoftBank является её акционером, и теперь рассчитывает сократить свою долю в капитале этого эмитента, чтобы высвободившиеся средства передать OpenAI. Специалисты по инвестициям из Vision Fund переориентированы на сопровождение сделок SoftBank с OpenAI, как сообщает Reuters. Дополнительные возможности для привлечения средств в случае с SoftBank заключаются в выпуске облигаций или получении кредитов, включая варианты под залог ценных бумаг. В последнем случае в ход могут пойти кредиты под залог акций британского разработчика процессорных архитектур Arm, которым также владеет SoftBank. В общей сложности, у последней открыта кредитная линия на $11,5 млрд под залог этих акций. Кроме того, в собственности SoftBank остаются около 4 % акций американского оператора связи T-Mobile, которые оцениваются в $11 млрд по курсу на конец сентября. В апреле текущего года SoftBank пообещала вложить $30 млрд в OpenAI, примерно треть суммы была передана сразу, а оставшуюся нужно было перечислить по итогам реструктуризации американского стартапа, которая состоялась осенью. Инвестиции SoftBank являются лишь каплей в море, поскольку OpenAI в общей сложности на реализацию своих проектов намеревается за восемь лет привлечь около $1,4 трлн, ничем особо не рискуя по условиям договорённостей с многочисленными инвесторами. Стартап намерен ввести в строй 30 ГВт вычислительных мощностей, при этом каждый гигаватт в текущих ценах требует капитальных затрат на сумму более $40 млрд. Партнёры OpenAI набрали долгов на $100 млрд, чтобы оплатить ИИ-мегапроекты Альтмана

28.11.2025 [12:58],

Алексей Разин

Отраслевых экспертов уже насторожила схема сделок с кольцевым финансированием, которая призвана позволить OpenAI направить на развитие вычислительной инфраструктуры для ИИ почти $1,4 трлн за ближайшие восемь лет. Как выяснила Financial Times, этим дело не ограничивается, поскольку ближайшие партнёры OpenAI ещё и набрали более $100 млрд кредитов для реализации планов стартапа.

Источник изображений: OpenAI Разработчик ChatGPT пользуется удивительным доверием инвесторов, вынуждая партнёров брать на себя основную часть финансовых обязательств по развитию американской инфраструктуры ИИ, при этом почти ничем не рискуя по данным контрактам. Как отмечает источник, у самой OpenAI уже давно открыта кредитная линия на $4 млрд в американских банках, но она даже не воспользовалась этими средствами, предпочитая перекладывать все риски на своих партнёров и их подрядчиков. Как выяснило издание Financial Times, партнёры OpenAI только в рамках уже названных проектов по строительству ЦОД набрали долговых обязательств на сумму более $100 млрд, либо собираются сделать это в ближайшее время. Что характерно, долговая нагрузка ложится на Oracle, SoftBank или занимающиеся строительством профильной инфраструктуры компании типа CoreWeave, Crusoe или Vantage, а также инвестиционную компанию Blue Owl Capital. По крайней мере, имеющаяся в распоряжении Financial Times информация позволяет говорить, что SoftBank, Oracle и CoreWeave для вложений в капитал OpenAI и строительства центров обработки данных для нужд этого калифорнийского стартапа уже заняли более $30 млрд. Ещё $28 млрд взяли в долг компании Blue Owl Capital и Crusoe, участвующие в реализации отдельных проектов по строительству ЦОД для OpenAI. Группа банков также ведёт переговоры с Oracle о выделении ей $38 млрд на возвратной основе для строительства ЦОД, входящих в состав мегапроекта Stargate. Более того, Oracle для схожих нужд уже выпустила облигаций на сумму $18 млрд. Сама OpenAI, по имеющимся данным, пока ограничивается обещаниями тоже что-нибудь у кого-нибудь одолжить, но не торопится это делать на практике. Financial Times приписывает одному из руководителей OpenAI следующие слова: «Существует определённая стратегия. Иначе как может OpenAI использовать чужие бухгалтерские балансы?» Напомним, что собственная выручка стартапа не превышает $20 млрд в год в приведённом значении, а фактическая и того ниже. Руководство компании утверждает, что строительство вычислительной инфраструктуры для ИИ является самой важной задачей, позволяющей удовлетворить растущий спрос, и только нехватка вычислительных мощностей является единственным фактором, сдерживающим возможности роста OpenAI. Для справки, совокупной суммой долговых обязательств в $100 млрд могут похвастать шесть крупнейших заёмщиков мира, включая лидеров автомобильной отрасли Toyota и Volkswagen, а также операторов связи AT&T и Comcast. Японской корпорации SoftBank удалось в этом году привлечь $20 млрд, но основную часть этих средств она направит на финансирование проектов OpenAI. Более того, текущая структура денежных потоков SoftBank подразумевает, что компания в основном направляет новые средства на обслуживание существующих долгов, а не на инвестиции как таковые.  CoreWeave заняла более $10 млрд, чтобы построить арендуемые Microsoft центры обработки данных. Часть из них в дальнейшем может быть отдана под нужды OpenAI, с которой у Microsoft тоже имеются определённые соглашения. По прогнозам аналитиков, Oracle в ближайшие четыре года займёт более $100 млрд для выполнения своих контрактов с OpenAI. Из этой суммы около $38 млрд будут направлены на строительство двух ЦОД в Техасе и Висконсине. В целом, как отмечает источник, кредиты под строительство ЦОД для OpenAI нередко оформляются на специально создаваемые структуры, которые весьма непрозрачны и не особо защищают кредиторов от банкротства заёмщиков. Именно таким способом Vantage собирается привлекать средства кредиторов для строительства упомянутых выше ЦОД с участием Oracle. Blue Owl и Crusoe создали совместное предприятие для строительства первого ЦОД для OpenAI в Техасе. Они заняли в банке $10 млрд, намереваясь гасить кредит за счёт средств, которые им будет в течение 17 лет выплачивать компания Oracle, арендующая эту площадку. Кредит при этом никак не обременяет Blue Owl или Crusoe, поэтому если Oracle не сможет расплатиться с JPMorgan, то ЦОД и участок земли под ним перейдёт в собственность этого банка. Blue Owl также привлекла около $18 млрд у японских банков для второй площадки под ЦОД для OpenAI в Нью-Мексико, и её Oracle также будет арендовать для предприимчивого и осторожного стартапа. SoftBank завершила поглощение разработчика серверных Arm-процессоров Ampere Computing

26.11.2025 [12:25],

Алексей Разин

В марте этого года японская корпорация SoftBank договорилась о покупке за $6,5 млрд одного из крупнейших разработчиков Arm-совместимых процессоров серверного назначения — основанной в 2017 году компании Ampere Computing. На этой неделе сделка официально была закрыта, как напоминает агентство Bloomberg.

Источник изображения: Ampere Computing У истоков Ampere Computing, напомним, стояла Рене Джеймс (Rene James), которая некоторое время являлась президентом корпорации Intel. В современных условиях бурного развития серверной инфраструктуры интерес к эффективным с точки зрения энергопотребления процессорам с Arm-совместимой архитектурой остаётся очень высоким. В данном контексте сделку SoftBank можно считать перспективной. Известия о завершении сделки между SoftBank и Ampere Computing вызвали рост курса акций первой на 8 % на утренних торгах в Токио. Если учесть, что SoftBank остаётся основным акционером Arm, архитектуры которой использует Ampere Computing, подобный инвестиционный симбиоз может в долгосрочной перспективе заметно укрепить позиции SoftBank на мировом рынке компонентов для инфраструктуры ИИ. Японская корпорация также участвует в финансировании проектов по развитию вычислительной инфраструктуры на территории США. SoftBank также вкладывает средства в капитал американских компаний Intel и OpenAI. По слухам, она ранее рассматривала возможность покупки подразделения Intel по производству чипов, но в итоге решила просто вложить в компанию $2 млрд. SoftBank согласовала второй транш инвестиций в капитал OpenAI в размере $22,5 млрд

27.10.2025 [06:33],

Алексей Разин

В апреле этого года стартапу OpenAI удалось привлечь $10 млрд средств инвесторов, из этой суммы $7,5 млрд предоставила корпорация SoftBank. Договорённости подразумевали, что до конца года инвесторы переведут ещё $30 млрд, из которых $22,5 млрд обеспечит SoftBank. Последняя недавно одобрила выделение соответствующих средств.

Источник изображения: OpenAI Об этом сообщает агентство Reuters со ссылкой на позавчерашнюю публикацию The Information. Неотъемлемым условием предоставления этих средств для нужд OpenAI является завершение реструктуризации, на котором долго настаивали многие инвесторы. Существующая организационная форма OpenAI подразумевает главенство некоммерческой структуры, а права инвесторов ограничены в части получения прибыли. В общей сложности, с учётом апрельских средств, OpenAI должна привлечь $41 млрд. В случае, если реструктуризация не состоится до конца года, стартап сможет получить только примерно половину этой суммы. Многие сделки, в которых участвует OpenAI, подразумевают кольцевую схему финансирования на общую сумму более $1 трлн, но эти средства участники сделок будут передавать друг другу в течение нескольких лет. SoftBank объявила о покупке робототехнического подразделения ABB Group

09.10.2025 [17:53],

Павел Котов

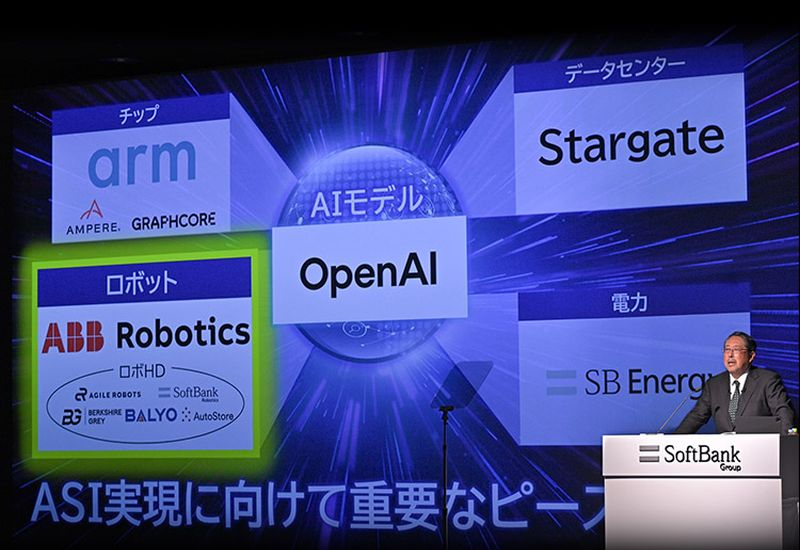

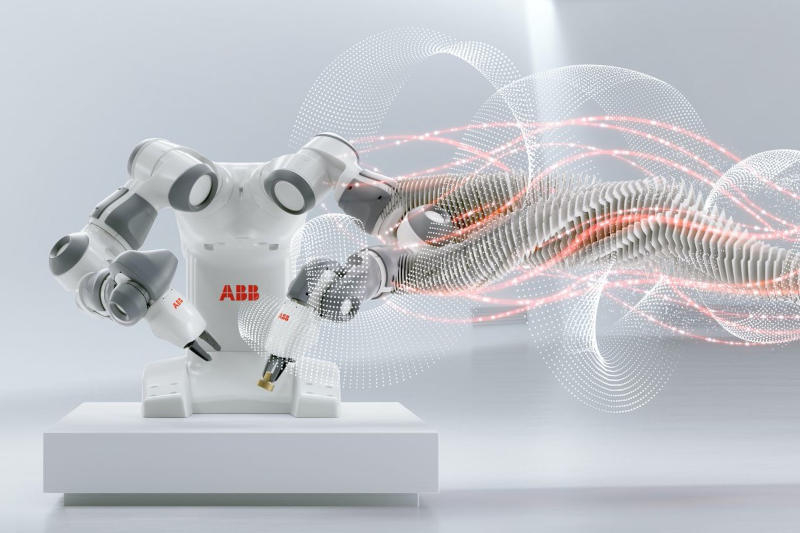

Японский финансовый конгломерат SoftBank объявил о покупке специализирующегося на робототехнике подразделения швейцарской компании ABB Group. Сделка оценивается в $5,375 млрд. Поглощение подлежит одобрению со стороны регулирующих органов — в SoftBank прогнозируют, что сделку удастся закрыть с середины до конца 2026 года. Когда поглощение будет завершено, нынешний глава подразделения Сами Атия (Sami Atiya) покинет компанию.

Источник изображения: abb.com В робототехническом подразделении ABB заняты около 7000 человек — компания выпускает роботов и прочее оборудование для таких задач как сбор предметов, покраска и уборка. В 2024 году выручка подразделения составила $2,3 млрд или 7 % от общего дохода ABB. В апреле ABB объявила о намерении выделить подразделение робототехники в самостоятельную компанию. SoftBank, со своей стороны, надеется «оживить» продажи дочернего предприятия ABB — в 2023 году оно принесло $2,5 млрд, то есть больше, чем год спустя. Японский конгломерат наращивает инвестиции и усиливает своё присутствие в области робототехники — она вложила средства в крупного игрока AutoStore, а также в стартапы Skild AI и Agile Robots. В 2014 году она запустила собственную платформу робототехники SoftBank Robotics Group. «Следующий рубеж SoftBank — физический ИИ. Вместе с ABB Robotics мы объединим технологии и таланты мирового уровня в рамках нашей общей концепции слияния искусственного суперинтеллекта и робототехники, обеспечив движущую силу основополагающей эволюции, которая продвинет человечество вперёд», — заявил глава SoftBank Масаёси Сон (Masayoshi Son). Сегодня робототехника является одним из четырёх приоритетных для компании направлений наряду с оборудованием для ИИ, центрами обработки данных для ИИ и энергетикой. «Центр „Информационной революции“ сместился с персональных компьютеров, интернета и широкополосной связи в сторону смартфонов и теперь вошёл в новую фазу, где лидирует искусственный интеллект. В этом контексте SoftBank провозгласила миссию по разработке искусственного суперинтеллекта для развития человечества», — говорится в пресс-релизе компании. OpenAI, Oracle и SoftBank построят пять крупных ЦОД для ИИ-мегапроекта Stargate в США

24.09.2025 [04:53],

Алексей Разин

В самом начале второго президентского срока Дональда Трампа (Donald Trump) было объявлено, что консорциум инвесторов поможет OpenAI за ближайшие несколько лет построить в США центры обработки данных общей стоимостью $500 млрд. Недавно три участника мегапроекта Stargate заявили о планах по строительству пяти новых ЦОД.

Источник изображения: OpenAI Непосредственно стартап OpenAI выбрал три географические точки на карте США для строительства соответствующего количества центров обработки данных. Один появится в Техасе, второй в Нью-Мексико, а месторасположение третьего пока определено весьма размыто — указывается лишь «один из штатов на Среднем Западе». Площадку в Техасе OpenAI будет расширять при непосредственном участии Oracle, поэтому последняя тем самым тоже демонстрирует своё активное содействие реализации проекта. Ещё два ЦОД будут строиться OpenAI при поддержке японской корпорации SoftBank и её родственной структуры. Эти центры обработки данных расположатся в Огайо и Техасе соответственно, причём один разместится в печально известном Лордстауне, где так и не смогла наладить сборку электромобилей по контракту тайваньская компания Foxconn. Примерно в течение полутора лет мощность этих ЦОД будет доведена до 1,5 ГВт. Площадка в Огайо начнёт функционировать в следующем году. Все перечисленные инициативы в сочетании с проектами, реализуемыми при участии CoreWeave, позволят увеличить вычислительную мощность ЦОД в рамках проекта Stargate почти до 7 ГВт, и потребуют вложения более $400 млрд в течение ближайших трех лет, по данным OpenAI. Изначально планировалось, что Stargate позволит создать на территории США вычислительные кластеры общей мощностью 10 ГВт. Глава OpenAI Сэм Альтман (Sam Altman) заявил: «ИИ сможет достичь поставленных целей, только если мы обеспечим его вычислительными мощностями». Он добавил, что компания будет прилагать максимальные усилия к развитию инфраструктуры, но при этом мир всегда будет испытывать нехватку вычислительных мощностей. Новые проекты OpenAI и партнёров позволят создать в США около 25 000 рабочих мест. Отмечается, что OpenAI и партнёры будут привлекать заёмные денежные средства для закупки ускорителей вычислений для указанных ЦОД. По мнению представителей компании, недавняя сделка с Nvidia на $100 млрд призвана повысить доверие инвесторов к масштабным инициативам стартапа, а также облегчить получение необходимых кредитов. Сейчас услугами OpenAI, создающей большие языковые модели и покорившей весь мир своим ChatGPT, еженедельно пользуются 700 млн человек. SoftBank рассматривала поглощение Intel Foundry, но в итоге ограничилась инвестициями в $2 млрд

19.08.2025 [19:55],

Павел Котов

Глава японского финансового конгломерата SoftBank Масаёси Сон (Masayoshi Son) провёл переговоры с американской Intel о покупке подразделения, занимающегося контрактным производством чипов, сообщает Financial Times со ссылкой на собственные источники. Это произошло за несколько недель до того, как компания объявила о намерении вложить в Intel $2 млрд.

Источник изображения: Brecht Corbeel / unsplash.com Господин Сон встречался с гендиректором Intel Лип-Бу Таном (Lip-Bu Tan) после того, как тот был утверждён на своём посту в марте. Американская компания пытается наладить работу своего производства передовых чипов в непростых условиях конкуренции с тайваньской TSMC. В переговорах затрагивался широкий круг вопросов, их исход мог дать разные результаты, в том числе создание совместных предприятий с третьими сторонами или миноритарные инвестиции, о которых и было объявлено. Но они не исключают и более крупной сделки, связанной с производственным подразделением Intel. Собственную долю в Intel может приобрести и правительство США — этот шаг укрепит аргументы в пользу дальнейших инвестиций со стороны SoftBank. «Ставить под угрозу производственные планы и технологии Intel не хочет никто. <..> Intel выступает единственным клиентом [собственного производственного подразделения]», — отметил один из источников издания. О намерении привлекать клиентов на контрактное производство передовых чипов в 2021 году объявил бывший гендиректор Intel Пэт Гелсингер (Pat Gelsinger). В расчёте на то, что клиенты появятся, компания инвестировала в производственные мощности миллиарды долларов, оказалась в бедственном положении, и новый глава компании предупредил, что она может отказаться от разработки передовых производственных процессов.

Источник изображения: Rubaitul Azad / unsplash.com Господин Сон приезжает в США каждые две недели, у него сложились тесные личные отношения с президентом Дональдом Трампом (Donald Trump). В январе они вместе представили проект центров обработки данных Stargate с бюджетом $500 млрд. Производственное подразделение Intel поможет Трампу сохранить передовое предприятие в США и иметь противовес доминирующей TSMC — оно же может стать подспорьем для Масаёси Сона в реализации масштабных планов в области искусственного интеллекта. Сейчас TSMC выпускает подавляющее большинство передовых чипов в мире — основная часть производства находится на Тайване, но строится завод и в американской Аризоне, где уже стартовал выпуск продукции для Nvidia и Apple. Покупка завода Intel будет соответствовать планам главы SoftBank сформировать экосистему в области ИИ, включающую робототехнику, энергетику и производство чипов. У главы SoftBank есть доли в OpenAI и Nvidia, компания является крупным участником проекта Stargate. В июле принадлежащая SoftBank компания Arm заговорила о выпуске собственных процессоров. В прошлом году японская компания уже вела с Intel переговоры о производстве чипов для ИИ, но американская сторона не сумела удовлетворить всех требования японской. По одной из версий, SoftBank подтолкнуло к действиям решение Пентагона выступить крупнейшим акционером американского производителя редкоземельных металлов MP Materials. Инвестиции ведомства в размере $400 млн показали, что администрация Трампа готова напрямую финансировать местных производителей, чтобы ограничить влияние Китая в области критически важных минералов и укрепить внутренние цепочки поставок. С начала года акции SoftBank подорожали более чем на 75 %. Владелец Arm приобретёт акции Intel на сумму $2 млрд

19.08.2025 [07:01],

Алексей Разин

Поскольку основатель SoftBank Масаёси Сон (Masayoshi Son) давно демонстрирует заинтересованность в покупке активов в технологическом секторе, сделка с терпящей бедствие Intel оказалась сюрпризом только в контексте выгодности подобных инвестиций. Японская корпорация согласилась потратить $2 млрд на покупку вновь выпускаемых акций Intel по цене $23 за штуку.

Источник изображения: Intel На этом фоне курс акций, который к закрытию торгов вчера успел вырасти на 7,38 % до $23,86, после завершения торговой сессии подрос ещё почти на 5 % до $24,95. Примечательно, что акции SoftBank при этом упали в цене на те же 5 % на торгах в Токио. Напомним, что SoftBank остаётся основным акционером британского холдинга Arm, который разрабатывает процессорные архитектуры. По сути, теперь инвестиционные интересы SoftBank распространяются и в сегмент x86-совместимых процессоров. Японская корпорация также рассчитывает заработать на буме ИИ, являясь держателем акций Nvidia и TSMC. Кроме того, SoftBank намеревается активно участвовать в реализации мегапроекта Stargate в США, который подразумевает строительство вычислительной инфраструктуры для ИИ на общую сумму $500 млрд в ближайшие четыре года. Накануне также стало известно, что крупным акционером Intel может стать американское государство. Одна из схем вероятной сделки подразумевает, что в обмен на 10 % акций Intel американские власти передадут компании чуть более $10 млрд, которые предыдущей администрацией США были обещаны в форме субсидий по «Закону о чипах». SoftBank на определённом этапе грезила разработкой собственных чипов. Пока же компания расширяет сотрудничество с Foxconn с целью производства в Огайо серверных систем для центров обработки данных, которые могут появиться в нескольких регионах США. В своём заявлении по поводу предстоящей сделки с Intel руководство SoftBank выразило уверенность, что первая продолжит играть ключевую роль в развитии американской полупроводниковой отрасли. Генеральный директор Intel Лип-Бу Тан (Lip-Bu Tan) давно знаком с основателем SoftBank, и до 2022 года некоторое время занимал пост в составе совета директоров этой корпорации. Глава Intel выразил признательность Масаёси Сону за доверие, выраженное в этих инвестициях. Foxconn займётся выпуском ИИ-серверов для SoftBank на месте бывшего «проклятого автозавода»

18.08.2025 [12:21],

Алексей Разин

Бывшее автосборочное предприятие General Motors в Огайо не приносило удачи своим последующим владельцам, тайваньская Foxconn не стала исключением, а потому решила перепрофилировать его под выпуск серверных систем для ИИ, одновременно продав площадку новому собственнику. Как стало известно недавно, им станет японская SoftBank, по заказам которой Foxconn продолжит свою деятельность в Огайо.

Источник изображения: Lordstown Motors Председатель совета директоров Foxconn Янг Лю (Young Liu) признался, что сделка с SoftBank предусматривает передачу ей бывшего предприятия Lordstown Motors, однако оперативным управлением будущей «ИИ-фабрикой» будет заниматься именно Foxconn. Поставками оборудования для производства продукции на этой площадке займётся SoftBank, но выпуском серверных систем для ИИ здесь будет заведовать формируемое совместное предприятие с Foxconn. Сама SoftBank сейчас занимается поиском подходящих территорий для размещения центров обработки данных, которые она при участии прочих партнёров намеревается возводить в США в рамках реализации мегапроекта Stargate. Напомним, последний подразумевает инвестиции в размере $500 млрд за четыре года на развитие американской вычислительной инфраструктуры в сфере ИИ. Будущие ЦОД должны иметь доступ к воде, энергии и сетевым коммуникациям. Недавно SoftBank пришлось признать, что реализация мегапроекта движется не так быстро, как хотелось бы, но наличие финансовых проблем представители японской корпорации отрицают. За полгода SoftBank увеличила свой пакет акций Nvidia в три раза

18.08.2025 [07:52],

Алексей Разин

Глава и основатель японской корпорации SoftBank Масаёси Сон (Masayoshi Son) в последние годы пытается заработать на буме искусственного интеллекта, поэтому готовность этой структуры участвовать в финансировании американского мегапроекта Stargate является лишним тому доказательством. Кроме того, SoftBank за последние полгода в три раза увеличила размер своего пакета Nvidia.

Источник изображения: Nvidia Об этом стало известно после публикации регулярной отчётности SoftBank перед Комиссией по ценным бумагам и биржам США (SEC). По состоянию на конец июня SoftBank располагала пакетом акций Nvidia на общую сумму $4,8 млрд. Количество принадлежащих японской корпорации акций Nvidia за прошедшие шесть месяцев увеличилось почти в три раза. При этом стоимость акций Nvidia только с конца марта по конец июня выросла на 46 %, поэтому номинально SoftBank сможет неплохо заработать на этих ценных бумагах. Не будем забывать, что SoftBank и Nvidia связывает и история с несостоявшейся сделкой по продаже Arm, держателем крупного пакета акций которой остаётся первая. Сейчас SoftBank принадлежит не более 0,1 % акций Nvidia. Через подконтрольный фонд Vison Fund японская корпорация ранее владела примерно 5 % акций Nvidia, но продала весь пакет в 2019 году. По сути, это лишило её возможности активно зарабатывать на буме ИИ, о чём Масаёси Сон с сожалением заявил на прошлогоднем собрании акционеров SoftBank. Его корпорация продолжает вкладывать средства и в других игроков сегмента ИИ. В марте были куплены 1,22 млн акций Oracle, стоимость которых по состоянию на конец июня оценивалась в $270 млн. SoftBank также является владельцем 1,98 млн акций TSMC, чья стоимость на конец июня достигала $450 млн. Некогда верившая в потенциал операторов связи SoftBank теперь активно избавляется от акций профильных компаний по всему миру. В современных условиях приоритетом является вложение средств в компании из сферы ИИ, включая стартап OpenAI, создавший ChatGPT. Сама SoftBank при этом является четвёртой по величине капитализации японской компанией. ИИ-мегапроект Stargate буксует: SoftBank признала задержки и объяснила причины

07.08.2025 [13:15],

Алексей Разин

Так называемый проект Stargate стал одной из первых инициатив, с которыми Дональд Трамп (Donald Trump) выступил публично вскоре после своего прихода к власти в США во второй раз в январе текущего года. Участники проекта намерены потратить $500 млрд на развитие вычислительной инфраструктуры для ИИ на территории США, но SoftBank признаёт, что дело движется медленнее, чем хотелось бы.

Источник изображения: Oracle Соответствующие комментарии прозвучали на этой неделе из уст руководства японской корпорации, которая стремится стать одним из ключевых инвесторов проекта Stargate. Её партнёрами в этой инициативе, напомним, выступают арабская MGX, американская корпорация Oracle и стартап OpenAI, отвечающий за многие аспекты технической реализации проекта. Финансовый директор SoftBank Ёсимицу Гото (Yoshimitsu Goto) на квартальном отчётном мероприятии заявил, что в ближайшее время компания приступит к конкретному обсуждению условий строительства первого центра обработки данных в США, предусмотренного в рамках реализации проекта Stargate. «Нам требуется время, чтобы подготовить модель ситуации по Stargate. Вовлечены многие участники. Чтобы достичь консенсуса, необходимо время», — пояснил представитель SoftBank. Первоначально, напомним, участники проекта рассчитывали вложить в его реализацию $100 млрд до конца текущего года. Сейчас, спустя более полугода, становится ясно, что стороны не только не определились с местом строительства первого центра обработки данных, но и не приступили к сбору средств. Агентство Bloomberg в мае сообщило, что переговоры по Stargate затянулись из-за волатильности рынков, неопределённости ситуации с внешнеторговой политикой США и таможенными тарифами, а также из-за нерешённых вопросов по оценке стоимости аппаратного обеспечения. Кроме того, SoftBank пытается привлечь TSMC к строительству на территории Аризоны производственного хаба стоимостью $1 трлн, который мог бы выпускать практически всё необходимое для развития систем ИИ, включая востребованную робототехническую продукцию. |