|

Опрос

|

реклама

Быстрый переход

SpaceX не нуждается в дополнительном капитале — Маск опроверг слухи о грядущей продаже акций компании

24.05.2024 [17:59],

Владимир Фетисов

Ранее на этой неделе издание Bloomberg сообщило, что SpaceX инициировала проведение переговоров о продаже своих акций, исходя из оценки стоимости в $200 млрд. Теперь же гендиректор SpaceX Илон Маск (Elon Musk) опроверг эту информацию, заявив, что компания не нуждается в привлечении дополнительного капитала.

Источник изображения: ANIRUDH/Unsplash Ранее неназванный источник Bloomberg сообщил, что продажа ценных бумаг инвесторам сотрудниками и инвесторами SpaceX может произойти в июне. Точная стоимость акций перед продажей не была определена, но ожидалось, что приобрести их можно будет по цене от $108 до $110 за одну ценную бумагу. Отмечалось, что окончательные условия размещения акций ещё не определены и объём реализуемых ценных бумаг может быть изменён, в зависимости от интереса со стороны потенциальных покупателей. Теперь же Илон Маск опроверг эти сообщения. Миллиардер заявил, что аэрокосмическая компания не нуждается в привлечении дополнительных средств. В дополнение к этому Маск заявил, что SpaceX планирует провести обратный выкуп акций. От также напомнил, что SpaceX примерно раз в полгода даёт сотрудникам и инвесторам возможность продать ценные бумаги компании. Дженсен Хуанг лично снял сливки с ИИ-бума — его состояние достигло $91 млрд, хотя полтора года назад составляло $13,5 млрд

24.05.2024 [14:27],

Алексей Разин

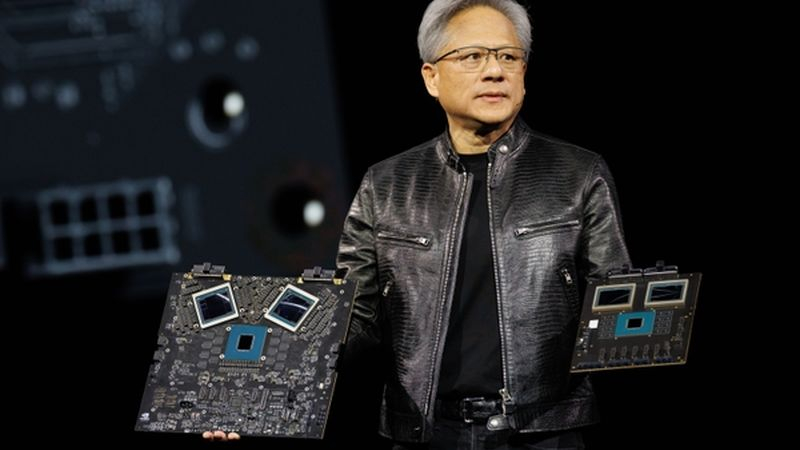

В списке богатейших людей мира по версии Forbes основатель и бессменный руководитель Nvidia Дженсен Хуанг (Jensen Huang) со вчерашнего дня выступает под номером 17. Рост курса акций Nvidia почти на 10 % вчера увеличил благосостояние Хуанга примерно на $8 млрд до впечатляющих $91 млрд. Менее полутора лет назад эта сумма не превышала $13,5 млрд.

Источник изображения: Nvidia Предсказуемо, что благодарить за такую динамику основатель Nvidia может активный рост котировок акций компании. Только с начала текущего года они выросли в цене на 115 %, подогреваемые интересом инвесторов к теме искусственного интеллекта. Компания в последние годы прочно обосновалась на рынке ускорителей вычислений, она контролирует более 90 % сегмента и получает около 90 % всей выручки именно на этом рынке. За пять предыдущих лет акции Nvidia подорожали на 2500 %, за десятилетие — на 21 500 %. Именно акции Nvidia формируют основную часть благосостояния Дженсена Хуанга. По подсчётам Forbes, он владеет примерно 3,5 акций этой компании. Это позволяет ему рассчитывать на получение в следующем месяце $8,7 млн в форме дивидендов, да и компенсационный пакет генерального директора по итогам прошлого года вырос на 60 % до $34,2 млн. В денежной форме Дженсен Хуанг за весь прошлый фискальный год получил не так много — $4 млн, но поскольку основную часть вознаграждения он получает акциями, даже при расчёте от рыночных цен при такой динамике курса он может неплохо зарабатывать на их росте. Для сравнения, в начале прошлого года благосостояние главы Nvidia оценивалось Forbes в $13,5 млрд, а в 2020 году и вовсе ограничивалось $4,7 млрд. Тёмная сторона OpenAI: руководство угрожало бывшим работникам потерей акций, если они будут критиковать компанию

24.05.2024 [13:24],

Павел Котов

Желающих покинуть компанию бывших сотрудников OpenAI вынуждали в кратчайшие сроки подписывать обязательство никогда не выступать с критикой организации, сообщило неделю назад издание Vox. В случае отказа сделать это бывшим сотрудникам грозила потеря акций OpenAI. В руководстве компании попытались откреститься от этой практики, но документы свидетельствуют об обратном. К настоящему моменту OpenAI, по её утверждению, всё-таки пересмотрела это правило.

Источник изображения: Mariia Shalabaieva / unsplash.com Публикация недельной давности вызвала среди действующих сотрудников OpenAI бурю эмоций. Как и многие другие стартапы Кремниевой долины, компания часто выплачивает значительную часть зарплаты в виде акционерного капитала — ранее её работники предполагали, что при передаче им акций в порядке трудового договора эти ценные бумаги становятся их собственностью и не подлежат изъятию, так же, как и выплаченная зарплата. На следующий день после выхода статьи гендиректор OpenAI Сэм Альтман (Sam Altman) опубликовал заявление, заверив, что не знал об этом положении вещей, и что в будущем он не допустит такой несправедливости. Директор по стратегии OpenAI Джейсон Квон (Jason Kwon) дополнительно опубликовал внутреннее сообщение, адресованное сотрудникам компании — по его словам, данное положение действовало с 2019 года, но руководству стало известно о нём около месяца назад, и всю ответственность за инцидент он взял на себя. Но существуют документы за подписями как Квона, так и самого Альтмана, опровергающие, что руководство OpenAI пребывало в неведении по данному вопросу. В частности, есть письмо за подписью Квона и вице-президента по кадрам Дианой Юн (Diane Yoon), которая и сама недавно покинула OpenAI, гласящее: «Если у вас есть какие-либо принадлежащие вам паи, <..> вы должны подписать соглашение об отказе от претензий в течение 60 дней, чтобы сохранить такие паи». Существует также жёсткое соглашение о неразглашении, подписанное только для «согласования» уже переданного бывшему сотруднику акционерного капитала операционным директором Брэдом Лайткэпом (Brad Lightcap).

Источник изображения: Levart_Photographer / unsplash.com Учредительные документы управляющей акциями OpenAI холдинговой компании содержат множество фрагментов с формулировками, согласно которым она имеет практически неограниченные полномочия по изъятию акций у бывших сотрудников или блокированию их продажи — это подтверждают документы, переданные Vox бывшими сотрудниками OpenAI. Эти учредительные документы были подписаны 10 апреля 2023 года лично Сэмом Альтманом — генеральным директором OpenAI. В ответ на запрос издания о том, могли ли эти положения попасть в учредительные документы без ведома Альтмана, и если да то, каким образом, в компании прямого ответа не дали. Но господин Квон заявил: «Мы сожалеем о страданиях, которые это причинило прекрасным людям, усердно работавшим на нас. Мы работаем над тем, чтобы исправить это как можно скорее. Мы будем стараться ещё сильнее, чтобы стать лучше». Бывшие сотрудники OpenAI предоставили Vox большой объём документов, в которых прослеживается закономерность — их действительно вынуждали подписывать крайне жёсткое соглашение о недискредитации и неразглашении под угрозой аннулирования их акционерного капитала. В двух случаях срок рассмотрения направленных OpenAI длинных и сложных документов об уходе истекал через семь дней, то есть у бывших сотрудников была неделя, чтобы решить, примут ли они навязываемые им правила игры или рискнут потерять миллионы долларов. Когда такие бывшие сотрудники просили дополнительное время для обращения за юридической помощью, их ждало серьёзное противодействие со стороны компании. «Общее соглашение о расторжении и освобождении от обязательств (General Release and Separation Agreement) требует вашей подписи в течение семи дней. Хотим убедиться, что вы понимаете: если вы не подпишете договор, это может повлиять на ваш капитал. Это действительно для всех, и мы просто делаем всё по регламенту», — предупредил по электронной почте представитель OpenAI бывшего сотрудника, который попросил две недели на изучение документа. Журналисты Vox обратились к экспертам в области трудового права с просьбой оценить законность и соответствие отраслевой практике таких положений — один из адвокатов охарактеризовал угрозу изъятия уже переданного капитала «вопиющей и необычной». Некий увольняющийся сотрудник решил поупорствовать, и в отношении него руководство OpenAI применило альтернативные «средства юридического возмездия». Этот сотрудник отказался подписать соглашение в первой редакции и обратился за помощью к юристу — тогда компания изменила тактику: она пригрозила не аннулировать его долю, а запретить её продажу. «Если у вас есть какие-либо паи, и вы не подписываете документов об увольнении, важно понимать, что, помимо прочего, вы не получите права участвовать в будущих тендерных предложениях и других мероприятиях по ликвидности, которые мы можем спонсировать или содействовать им как частная компания», — заявили в OpenAI. То есть в случае отказа подписывать соглашение бывший сотрудник мог лишиться возможность продать свой акционерный капитал.

Источник изображения: Mariia Shalabaieva / unsplash.com Это не пустая угроза на грани законности, предполагающая фактическое изъятие частной собственности у бывших сотрудников на усмотрение компании. Здесь в игру вступают особенности статуса OpenAI как частной компании. В публичной компании вроде Google акционерный капитал представляет собой просто ценные бумаги. Сотрудники получают зарплату частично в виде денежных средств и частично в виде акций Google, которые они могут держать или свободно продавать на фондовом рынке как любой акционер. В закрытых частных компаниях вроде OpenAI сотрудники так же получают зарплату частично в виде акций или чаще опционов за их покупку по низким ценам, но затем им приходится ожидать, когда появится возможность продать эти акции — и такая возможность может не появиться вообще. Крупные частные компании иногда объявляют «тендерные предложения», на которых действующие и бывшие сотрудники могут продать свой акционерный капитал. Их проводит и OpenAI, но их порядок держится в строжайшем секрете. Угрожая бывшему сотруднику лишением доступа к тендерным предложениям, компания фактически ставит миллионный капитал в зависимость от факта подписания сотрудником соглашения об уходе, при этом честно заявляя, что своей собственности он не лишается. Бывшие сотрудники OpenAI, с которыми удалось побеседовать Vox, выражали беспокойство, что компания могла давать любые публичные заявления, но в реальности её учредительные документы предусматривают множество рычагов воздействия на работников, и отказ от какого-либо одного варианта не вселяет надежды. В них, в частности, говорится, что «по единоличному и абсолютному усмотрению компании» пакет акций любого увольняемого сотрудника может быть сокращён до нуля. Существует и положение, в котором говорится, что компания оставляет за собой полное право определять, кому из сотрудников разрешается участвовать в тендерных предложениях для продажи своей доли. Первоначальное заявление Альтмана подверглось критике — есть мнение, что на практике он сделал недостаточно для того, чтобы исправить ситуацию для бывших сотрудников. Но компания направила в Vox заявление по электронной почте, заверив, что соответствующие положения документов прекратят действовать. «Как мы рассказали сегодня сотрудникам, мы вносим важные изменения в процесс увольнения. Мы не изымали и никогда не будем изымать принадлежащий [им] капитал, даже если люди не подписывали документов об увольнении. Мы исключим положения о недискредитации из наших стандартных документов при увольнении и освободим бывших сотрудников от действующих обязательств о недискредитации, если только положение о недискредитации не было взаимным. Мы передадим это сообщение бывшим сотрудникам. Сожалеем, что меняем эти формулировки только теперь; это не отражает наших ценностей или [образа] компании, которой мы хотим быть», — заявили в OpenAI. Акции Nvidia выросли сразу на 10 % на торгах после квартального отчёта

23.05.2024 [17:56],

Алексей Разин

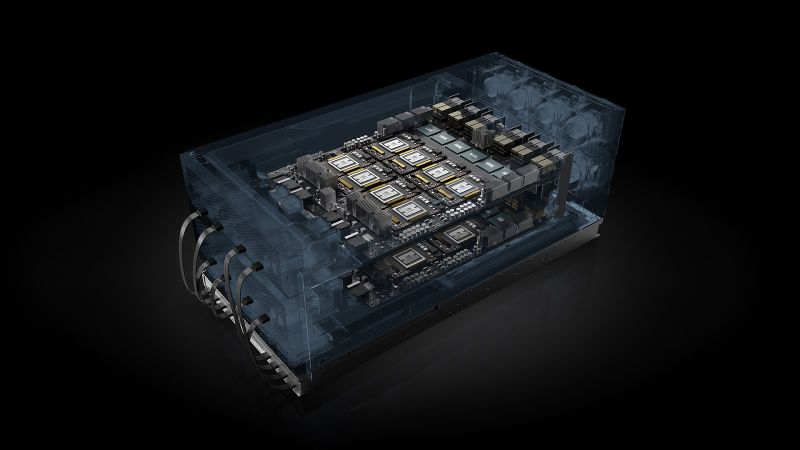

Как уже отмечалось утром, публикация удачного квартального отчёта компанией Nvidia позволила курсу её акций подняться почти на 8 % после закрытия торгов в США. Начало новой торговой сессии позволило преодолеть и этот уровень, поскольку в первые минуты после начала торгов прирост курса акций стабильно превышал 9 %, а котировки колебались в районе $1037 за акцию.

Источник изображения: Nvidia Само собой, подобный прогресс ознаменовал собой обновление акциями компании очередного исторического максимума. Выступление руководства Nvidia на отчётном мероприятии позволило развеять одно из главных опасений инвесторов, которое недавно подкрепилось действиями Amazon. По мнению руководителя и основателя Nvidia Дженсена Хуанга (Jensen Huang), ускорители поколения Hopper будут ещё долго востребованы рынком в силу наличия отложенного спроса, а предложение по ним и по преемникам поколения Blackwell не сможет его удовлетворить как минимум до неопределённого периода следующего года. Вчерашние ставки опционов на рост курса акций Nvidia более 8 % сработали, увеличив тем самым капитализацию компании на $200 млрд. Как ещё до открытия торгов в четверг пояснили представители FactSet, при значении капитализации более $2,5 трлн компания Nvidia теперь стоит сопоставимо со всеми эмитентами Германии вместе взятыми. Акции партнёров и конкурентов Nvidia тоже пошли в рост ещё до открытия торгов в США, на пару процентов подросли в цене компании TSMC, AMD, Arm и Broadcom, а Super Micro Computer прибавила сразу 6,36 %. К концу первых 30 минут торговой сессии в четверг прирост котировок Nvidia колебался в диапазоне от 8 до 9 %, слегка остудив первоначальный энтузиазм, но сохранив положительную тенденцию относительно вчерашней цены закрытия. Nvidia раздробит акции по схеме «10 к 1» в июне

23.05.2024 [06:42],

Алексей Разин

Пусть пока акции Nvidia и преодолели рубеж в $1000 за штуку только по итогам дополнительной торговой сессии накануне, выручка компании и прогноз на текущий квартал сформировали благоприятные для дальнейшего роста условия. Кроме того, компания объявила о предстоящем дроблении акций по схеме «10 к 1», которое состоится 10 июня текущего года.

Источник изображения: Nvidia Если быть точнее, 7 июня будет последним днём торгов акциями Nvidia в их нынешнем количестве. После этого каждый зарегистрированный по состоянию на 6 июня текущего года владелец акций компании получит ещё по девять дополнительных акций на одну бумагу, а с 10 июня они будут участвовать в торгах по уменьшенному в десять раз номиналу. Другими словами, если к 7 июня курс акций закрепится на отметке $1000 за штуку, то с 10 июня он автоматически будет снижен до $100 за штуку, но количество находящихся в обороте акций вырастет в десять раз. Подобные меры регулярно предпринимаются эмитентами для повышения доступности своих акций розничным инвесторам, поскольку частным лицам проще выделить $100 на покупку одной акции, чем $1000. Впрочем, в последние годы актуальность таких шагов несколько снизилась, поскольку на фондовом рынке появились механизмы, позволяющие инвесторам приобретать дробные доли акций. Тем не менее, по традиции дробление акций компании привлекает к ним новых инвесторов с более скромными бюджетами. В прошлый раз Nvidia прибегала к дроблению акций в мае 2021 года, с тех пор курс её акций вырос более чем в шесть раз. Всего же за пять предыдущих лет акции Nvidia подорожали в 25 раз, расщепление напрашивалось само собой. Подготовилась Nvidia к дроблению акций и с точки зрения величины дивидендов. Она выросла с $0,04 до $0,1. Получается, что после дробления держатели акций будут получать по $0,01 дивидендов на каждую ценную бумагу Nvidia. Выплата дивидендов запланирована на 28 июня текущего года, они полагаются всем держателям акций компании, зарегистрированным по состоянию на 11 июня 2024 года. Энтузиазм инвесторов в отношении ИИ вызвал рост курса акций Apple

17.05.2024 [07:23],

Алексей Разин

Публикация неоднозначного по своему содержанию квартального отчёта Apple в начале мая способствовала дальнейшему росту акций компании, который начался в двадцатых числах апреля. В последующие дни оптимизма инвесторам добавило ожидание внедрения в экосистему Apple функций искусственного интеллекта, разработанных компаниями Google или OpenAI.

Источник изображения: Apple Напомним, что в текущем квартале руководство Apple рассчитывает на увеличение выручки буквально на пару процентов, и основной интригой для инвесторов остаётся намеченное на середину июня мероприятие WWDC 2024 для разработчиков, на котором будут обнародованы новые функциональные возможности фирменного ПО. Как ожидается, что Apple к тому времени объявит о сотрудничестве либо с OpenAI, либо с Google, поскольку их системы искусственного интеллекта могут быть интегрированы с голосовым ассистентом Siri или поисковыми алгоритмами фирменного браузера Safari соответственно. Демонстрация компанией OpenAI возможностей новой языковой модели GPT-4o на этой неделе только укрепила энтузиазм инвесторов в отношении предстоящей интеграции этой технологии в сервисы Apple. Google также продемонстрировала на этой неделе собственный прогресс в сфере ИИ, а потому инвесторы с нетерпением ждут свежих новостей о сотрудничестве с Apple. С начала года и до двадцатых чисел апреля курс акций успел снизиться почти на 14 %, но после публикации квартальной отчётности и на фоне новостей о вероятном сотрудничестве с OpenAI он успел вырасти на 12 %. Кроме того, инвесторов привлекли заявления руководства Apple о намерениях потратить рекордную сумму на выкуп акций компании. Впрочем, опрошенные Bloomberg бывшие аналитики Callesen Wealth Management подчёркивают, что пока сложно количественно оценить положительное влияние искусственного интеллекта на дальнейшую динамику выручки Apple. Новые технологии мало внедрить, их ещё нужно грамотно монетизировать. До конца февраля Dell выручит около $10 млрд на реализации серверов с ускорителями вычислений Nvidia

16.05.2024 [05:06],

Алексей Разин

Бум систем искусственного интеллекта выгоден не только самой Nvidia, которая остаётся основным поставщиком необходимых этому сегменту рынка ускорителей вычислений, но и её партнёрам. Специалисты Morgan Stanley считают, что Dell за текущий фискальный год, который завершается в феврале, выручит от реализации серверов с ускорителями Nvidia около $10 млрд.

Источник изображения: Dell По словам представителей Morgan Stanley, именно Dell окажется наиболее динамично развивающимся поставщиком серверного оборудования для систем искусственного интеллекта, во многом благодаря тесным связям с Nvidia. На фоне таких заявлений аналитиков курс акций Dell вырос на 11 % до рекордных значений, что одновременно стало самым сильным приростом с первого марта. Всего же с начала года акции Dell выросли в цене почти в два раза. Конкурирующая HP Enterprise за это же время смогла подрасти только на 6 %. Попутно с серверами, предназначенными для систем искусственного интеллекта, Dell сможет продавать и сопутствующие изделия типа систем хранения данных, поэтому от этой тенденции выиграет весь бизнес компании в целом. На следующей неделе Microsoft должна представить новые возможности своего клиентского программного обеспечения, и её откровения могут послужить новым стимулом к росту спроса на ПК, включая и продукцию Dell. По итогам общения с представителями корпоративных клиентов аналитики Morgan Stanley готовы утверждать, что спрос на ПК восстанавливается опережающими темпами, а контрактные производители ноутбуков начинают наращивать объёмы выпуска продукции быстрее, чем ожидалось. Акции Sony подскочили на 12 %, несмотря на спад продаж PS5 — компания объявила о выкупе ценных бумаг

15.05.2024 [11:52],

Алексей Разин

Вчерашний годовой отчёт произвёл неоднозначное впечатление. С одной стороны, компания надеется увеличить операционную прибыль по итогам текущего фискального года на 5 % до $8,2 млрд, хотя выручка при этом сократится на 5 % до $78,6 млрд. С другой стороны, количество реализованных консолей сократится до 18 млн штук. Инвесторов же привлекли перспективы выкупа акций, поэтому их курс вырос сегодня на 12 %.

Источник изображения: Sony По данным Bloomberg, такого подъёма в течение одного торгового дня акции Sony не испытывали уже полтора года, поэтому реакцию фондового рынка на вчерашний отчёт можно считать позитивной. Инвесторов, по мнению Reuters, воодушевил не только прогноз по росту операционной прибыли Sony в текущем году, но и обещания потратить $1,6 млрд на выкуп акций, а также поднять величину дивидендов. К концу марта 2027 года компания рассчитывает направлять на эти нужды до 40 % своей чистой прибыли. Сейчас этот показатель не превышает 32 %. В общей сложности, Sony собирается в ближайшие три года потратить на инвестиции в растущий бизнес и выкуп акций $11,5 млрд. Попутно будет проведено дробление акций в соотношении «пять к одному» для повышения доступности этих ценных бумаг для инвесторов. В игровом бизнесе Sony рассчитывает ужесточить контроль над расходами и привлечь новых клиентов, и это должно способствовать росту нормы прибыли компании в этом секторе, которая в прошлом году составила 6,8 %. Рост выручки Sony на 19 % по итогам прошлого фискального года также превзошёл ожидания инвесторов, а ещё оптимизма им накануне прибавили успехи в реализации игры Helldivers 2. Покупатель «Яндекса» раскрыл условия выкупа акций у Yandex N.V.

13.05.2024 [18:08],

Владимир Фетисов

Закрытый паевой инвестиционный фонд (ЗПИФ) «Консорциум.Первый», приобретающий российский бизнес «Яндекса» за 475 млрд рублей, озвучил условия выкупа ценных бумаг акционеров голландской Yandex N.V. или их обмена на финансовые бумаги МКПАО «Яндекс». МКПАО станет головной компанией «Яндекса», к которой перейдут все бизнесы, сервисы и активы Yandex N.V., за исключением четырёх зарубежных стартапов и дата-центра в Финляндии.

Источник изображения: «Яндекс» ЗПИФ «Консорциум.Первый» предложил акционерам Yandex N.V. выкупить имеющиеся у них ценные бумаги и/или обменять их на акции МКПАО в соотношении 1:1. Фонд выразил готовность выкупить акции Yandex N.V. по цене в 1251,8 рублей за штуку (на момент публикации сообщения об обмене рыночная стоимость акций составляла 4279,8 рублей за одну ценную бумагу). Лимит предложения по выкупу составил 50,4 млн акций. Воспользоваться опцией выкупа смогут инвесторы, которые до 30 ноября 2023 года осуществили перевод ценных бумаг в российский депозитарий. В общей сложности фонд намерен выкупить и обменять не более 107 729 866 акций Yandex N.V (29,8 % от общего количества акций). Сбор заявок на биржевой обмен пройдёт через Мосбиржу и СПБ Биржу. Подать заявку можно будет с 16 мая до 15:00 мск 21 июня. Датой расчёта установлено 9 июля. На фоне объявления о выкупе акций Yandex N.V. курс ценных бумаг «Яндекса» на Мосбирже сначала уменьшился на 5 %, но позднее перешёл к росту на 3 %. В середине дня курс ценных бумаг компании превышал 4500 рублей за штуку. После американского дебюта акции китайского автопроизводителя Zeekr взлетели в цене более чем на треть

11.05.2024 [07:28],

Алексей Разин

На уходящей неделе китайский производитель премиальных электромобилей Zeekr, которым владеет корпорация Geely, успешно разместил свои акции в Нью-Йорке по цене $21 за штуку, а уже к концу торговой сессии их стоимость выросла на 35 % до $28,26. Для китайской компании в США подобный результат можно было бы считать хорошим, если бы не воспоминания о более выгодной конъюнктуре в прошлом году.

Источник изображения: Zeekr По крайней мере, как поясняет Reuters, сама Zeekr в прошлом году привлекала финансирование на условиях, которые оценивали её капитализацию в $13 млрд, а относительно успешное по нынешним меркам IPO оценило её в $6,8 млрд. Подобная проблема характерна для производителей электромобилей в целом, поскольку акции Tesla упали в цене с начала года на 30 %, а Rivian потеряла в величине капитализации 85 % по сравнению с моментом выхода на биржу, тогда как Lucid Group вообще подешевела в четыре раза. Zeekr по итогам своего дебюта на фондовом рынке США реализовала 21 млн депозитарных расписок на общую сумму $441 млн. Это больше, чем планировалось перед IPO, когда ставилась цель продать 17,5 млн расписок по цене от $18 до $21 за штуку. Фактически, торги акциями Zeekr в Нью-Йорке начались с отметки $26 за акцию, и к концу торговой сессии курс вырос до $28,26. По иронии судьбы, выход на фондовый рынок США этого китайского производителя электромобилей состоялся в момент, когда стало известно о намерениях местных властей поднять таможенные пошлины на ввоз китайских электромобилей в США до 100 % от их декларируемой стоимости. Впрочем, Zeekr может вполне гармонично развивать свой международный бизнес с точки зрения торговли электромобилями, используя американский рынок капитала, поскольку в декабре 2022 года властям США и Китая удалось устранить противоречия в сфере финансового аудита эмитентов. К тому же, в прошлом году власти КНР упростили условия выхода китайских компаний на зарубежные фондовые площадки. Теперь главное, чтобы американские регуляторы не стали вставлять палки в колёса компании Zeekr, как это произошло с рядом китайских эмитентов за последние годы. Zeekr является относительно молодым и динамично развивающимся производителем электромобилей. Компания была основана в 2021 году и за прошедшее с тех пор время успела поставить на рынок около 200 000 машин. За первые четыре месяца текущего года она отгрузила 49 148 электромобилей, обойдя Nio с 45 673 электромобилями и XPeng с 31 214 машинами. С момента своего основания Zeekr продолжает оставаться убыточной, но по итогам текущего года собирается выйти в плюс по стандартам бухгалтерского учёта, принятым в Гонконге. В прошлом году компания поставила на рынок 118 685 электромобилей, а по итогам текущего собирается отгрузить 230 000 машин. Примечательно, что электромобили Zeekr в отсутствие официальных каналов поставок смогли стать самыми популярными транспортными средствами этого типа на первичном автомобильном рынке России. Yandex вернёт Аркадия Воложа к управлению

03.05.2024 [18:03],

Сергей Сурабекянц

В июне 2022 года основатель «Яндекса» Аркадий Волож отказался от управления пакетом «суперголосующих» акций голландской компании Yandex N.V. из-за санкций ЕС и Швейцарии. Санкции были сняты в марте 2024 года после продажи бизнеса Yandex N.V. в России. Судя по отчёту Yandex N.V за 2023 год, поданному в Комиссию по ценным бумагам и биржам США (SEC), Волож в ближайшее время вернётся к управлению самым крупным пакетом голосующих акций компании.

Источник изображения: Михаил Климентьев / ТАСС В 2019 году для управления своими акциями Волож зарегистрировал специальную структуру LASTAR Trust. В 2022 году LASTAR Trust находилась под управлением компании Genesis Trust & Corporate Services Ltd. В 2023 году управление трастом было передано компании Highvern Cayman Limited. В её ведении также оказались опционы на 32 656 акций Yandex N.V. класса «А», также принадлежащие Воложу и членам его семьи. После включения в июне 2022 года в санкционные списки Евросоюза и Швейцарии, Волож ушёл с должности главного исполнительного директора Yandex N.V., вышел из совета её директоров, а также покинул все другие руководящие посты в международных дочерних компаниях. Он также отошёл от управления семейным трастом по голосованию акциями Yandex N.V., предоставив доверительному управляющему возможность голосовать в соответствии с рекомендациями независимых членов совета директоров Yandex N.V. На сегодняшний день Аркадий Волож и члены его семьи распоряжаются более 30 786 700 акциями Yandex N.V. класса «В», каждая из них обеспечивает владельцу 10 голосов в отличие от акций класса «А», дающих лишь один голос. По состоянию на 15 февраля 2024 акциями класса «В» было представлено 45,1 % голосов и 8,53 % экономического интереса Yandex N.V. Вместе с акциями директоров, сотрудников и ранних акционеров Yandex N.V., ставших владельцами бумаг до IPO в 2011 году, это позволяет контролировать примерно 51 % голосов компании. 7 марта 2024 года российский бизнес Yandex N.V. был продан консорциуму инвесторов, среди которых менеджеры «Яндекса», структуры нефтяной компании «Лукойл» и несколько частных инвесторов. Буквально через неделю с Воложа были сняты европейские санкции, и теперь компания ожидает, что Волож вернётся к управлению акциями своего семейного фонда. В апреле техногиганты подешевели из-за скептицизма в отношении ИИ, но Alphabet и Tesla подорожали

02.05.2024 [19:11],

Павел Котов

По итогам апреля рыночная капитализация ведущих технологических компания заметно снизилась, чему способствовало снижение энтузиазма инвесторов в отношении отрасли искусственного интеллекта и снижения ставок, обратило внимание Reuters. Но были и те, кто смог нарастить рыночную стоимость.

Источник изображения: Milan Csizmadia / unsplash.com Рыночная стоимость Microsoft сократилась на $232,5 млрд или на 7,4 % — компания завершила месяц на уровне $2,89 трлн. Гигант соцсетей Meta✴✴ Platforms пережил падение на $146,8 млрд или на 11,9 % до $1,09 трлн — этому способствовали не соответствующие ожиданиям инвесторов прогнозы расходов и доходов компании, связанные с увеличением затрат на ИИ. Капитализация Nvidia сократилась на 4,4 % до $2,16 трлн из-за ослабления оптимизма в отношении отрасли ИИ и опасений инвесторов по поводу замедления роста доходов в результате действий конкурирующих производителей чипов. Акции Nvidia продолжили снижение и после того, как её конкурент в лице AMD опубликовал слабый прогноз в отношении собственных финансовых результатов.

Динамика рыночной капитализации крупнейших компаний по итогам апреля 2024 года. Источник изображения: reuters.com Тем временем стоимость Alphabet, напротив, выросла на 7,3 % до $2,02 трлн, чему способствовали объявление о выплате первых в её истории дивидендах и выкупе акций на $70 млрд, а также прибыль по итогам I квартала, которая превзошла ожидания аналитиков. Ростом отметились и ценные бумаги производителя электромобилей Tesla – они подорожали на 4,4 %, а рыночная капитализация компании увеличилась до $584,4 млрд — этому способствовало устранение нормативных барьеров в Китае, которые ранее не позволяли компании предлагать потребителям функцию автопилота FSD. Акции Intel в апреле упали в цене на 31 %, максимально с июня 2002 года

01.05.2024 [08:08],

Алексей Разин

Квартальный отчёт Intel был опубликован в прошлом месяце, реакция рынка на это событие успела себя реализовать, но если рассматривать апрель в целом, то он стал для акций компании худшим месяцем за последние 22 года. Стоимость акций Intel снизилась на 31 %, максимально с июня 2002 года.

Источник изображения: Shutterstock Во вторник ситуацию усугубило снижение курса акций Intel на 2,8 %, а всего с начала текущего года акции компании подешевели на 39 %, превратив её в эмитента с худшей динамикой в составе индекса SOX, который в апреле просел на 4,7 %, но в целом с начала года поднялся на 12 %. Безусловно, в случае с Intel основная часть падения курса акций пришлась на прошлую неделю, когда был опубликован квартальный отчёт, обнаживший финансовые трудности компании. По прогнозам, выручка Intel в текущем году сможет вырасти на 4,2 % после прошлогоднего снижения на 14 %, а в следующем году она вырастет на 12 %, продемонстрировав лучшую динамику с 2018 года. В любом случае, пока большинство аналитиков воздерживаются от рекомендации ценных бумаг Intel к покупке, поскольку её путь к возрождению будет долгим и тернистым с точки зрения финансовых результатов деятельности. После предварительного одобрения FSD в Китае акции Tesla выросли в цене на 15 %

30.04.2024 [06:02],

Алексей Разин

Сам визит главы Tesla Илона Маска (Elon Musk) на этой неделе мог показаться спонтанным, но работа по сертификации электромобилей этой марки, собираемых в Шанхае, с точки зрения информационной безопасности, началась ещё в ноябре. Получив определённый кредит доверия от китайских властей, Tesla выросла и в глазах инвесторов. В результате курс акций компании поднялся на 15 %.

Источник изображения: Tesla По информации South China Morning Post, одобрение поддерживаемой государством китайской ассоциации CAAM электромобилей Tesla локальной сборки с точки зрения информационной безопасности означает, что власти доверяют принципам обработки собираемой о пользователях в Китае персональной информации. С 2021 года, напомним, у Tesla в Шанхае работает специализированный центр обработки данных. Вместе с Tesla аналогичного одобрения удостоились электромобили марок BYD, Li Auto, Nio, Hozon и Lotus. Tesla даже отметила публично, что положительная оценка уровня информационной безопасности, которую обеспечивают собираемые в Шанхае электромобили Model 3 и Model Y, должна обеспечить послабления в доступе этих машин на определённые трассы в Китае, аэропорты и правительственные объекты. Ранее их доступ в эти зоны на территории Китая был ограничен, а ещё использовать в рабочее время электромобили Tesla запрещали сотрудникам силовых ведомств Китая и чиновникам. Кстати, подобные предосторожности характерны и для рынка США, поскольку местное правительство в этом году тоже начало изучать способность китайских электромобилей передавать чувствительную информацию об американских водителях за пределы страны. Так или иначе, вчера акции Tesla выросли в цене на 15 %, что стало максимальным дневным приростом с марта 2021 года. Инвесторы выразили надежду, что запуску полноценной версии FSD на китайском рынке будет способствовать не только одобрение со стороны CAAM, но и сделка с Baidu, которая обеспечит Tesla необходимыми точными цифровыми картами местности в Китае. Сам факт подобной сделки пока упоминается только неофициальными источниками. Заявления руководства Alphabet, Microsoft и Meta✴ подняли капитализацию Nvidia на 15 %

27.04.2024 [12:38],

Алексей Разин

Уходящая неделя характеризовалась высокой концентрацией квартальных отчётов крупных компаний технологического сектора, поэтому комментарии их руководства относительно перспектив дальнейшего развития систем искусственного интеллекта могли оказать влияние на настроения инвесторов. Если на предыдущей неделе капитализация Nvidia снижалась, то на этой она выросла на 15 % или $290 млрд.

Источник изображения: Nvidia Как поясняет Bloomberg, для данного Nvidia уходящая неделя оказалась лучшей с прошлого мая. По словам аналитиков, заявления представителей Meta✴✴ Platforms, Alphabet и Microsoft о намерениях вложить десятки миллиардов долларов в развитие инфраструктуры искусственного интеллекта непосредственно повлияли на котировки акций Nvidia, которая остаётся крупнейшим поставщиком ускорителей вычислений, которые формируют инфраструктуру подобных систем. Эксперты Bank of America отметили, что ключевые игроки американского облачного рынка — Google, Microsoft и Meta✴✴ в текущем календарном году должны существенно увеличить капитальные затраты, и немалая их часть будет направлена как раз на закупку ускорителей Nvidia. В прошлую пятницу акции Nvidia упали в цене сразу на 10 %, и это стало сильнейшим дневным снижением более чем за четыре года. Толчком к движению акций вниз послужили заявления руководства TSMC о сохранении консервативного прогноза относительно роста рынка полупроводниковых компонентов. Тайваньская компания TSMC в данный момент занимается выпуском всех ускорителей вычислений Nvidia. Фондовые индексы США на этой неделе росли: «полупроводниковый» SOX прибавил сразу 10 %, S&P 500 вырос на 2,7 %, а Nasdaq 100 вырос на 4 %. Примечательно, что возросшие затраты Meta✴✴ на инфраструктуру пока не сопровождаются ростом выручки, поэтому и акции компании на уходящей неделе упали в цене на 11 %. Руководству Google и Microsoft удалось убедить инвесторов, что вложения в ИИ уже обеспечивают финансовую отдачу. Ещё один крупный игрок облачного рынка — Amazon, отчитается о результатах квартала в ближайший вторник. |

|

✴ Входит в перечень общественных объединений и религиозных организаций, в отношении которых судом принято вступившее в законную силу решение о ликвидации или запрете деятельности по основаниям, предусмотренным Федеральным законом от 25.07.2002 № 114-ФЗ «О противодействии экстремистской деятельности»; |