|

Опрос

|

реклама

Быстрый переход

Oracle уверена, что бум ИИ продлится как минимум до конца 2027 года и продолжит приносить прибыль

11.03.2026 [15:06],

Алексей Разин

Активно развивающая центры обработки данных американская компания Oracle давно вышла из тени своего классического амплуа, и теперь может считаться крупным игроком сегмента ИИ-инфраструктуры. Подводя итоги очередного фискального квартала, руководство Oracle выразило уверенность, что бум ИИ сохранится на протяжении 2027 года, как минимум.

Источник изображения: Oracle По меньшей мере, это позволит выручке Oracle в серверном сегменте превосходить ожидания аналитиков на протяжении значительной части 2027 года, как отмечает Reuters со ссылки на комментарии её представителей, сделанные на квартальной отчётной конференции. Подобные заявления повлекли рост курса акций Oracle на 8,3 % после закрытия торгов в США. Ожидаемая выручка Oracle по действующим контрактам по итогам минувшего квартала выросла на 325 % до $553 млн, превысив ожидания рынка. Основной прирост ожидаемой выручки компании обеспечили крупные контракты в сфере ИИ, не требующие привлечения ею заёмных средств. Прогноз по выручке на 2027 фискальный год Oracle подняла до $90 млрд, превзойдя ожидания аналитиков с их усреднённой суммой $86,6 млрд. Аналитики отмечают, что в своём стремлении активно расширять ИИ-инфраструктуру Oracle не стесняется занимать финансовые ресурсы, и для многих инвесторов состояние её дел служит своего рода индикатором ситуации в отрасли. В той части инфраструктуры Oracle, которая подразумевает аренду ускорителей Nvidia, норма прибыли компании будет лежать в диапазоне от 30 до 40 %, но до 20 % расходов клиентов Oracle в облачном сегменте будет направлять на инвестиции в другие виды сервисов. В частности, сегмент СУБД способен обеспечить от 60 до 80 % по норме прибыли. В целом, это позволяет облачному бизнесу компании не только расти, но и поддерживать достойную прибыльность. Основатель корпорации Ларри Эллисон (Larry Ellison) на квартальном мероприятии пояснил, что Oracle использует генеративный ИИ для создания новых продуктов типа «ПО как сервис» под контролем множества небольших групп собственных инженеров. Соответствующие сервисы затем успешно интегрируются в различных сферах, включая здравоохранение или финансовые услуги, поэтому основатель компании не считает нужным переживать по поводу конкуренции между специалистами Oracle и искусственным интеллектом. Всего по итогам прошлого квартала, который завершился 28 февраля, Oracle получила $17,19 млрд выручки, превзойдя ожидания аналитиков. Её прогноз по удельной прибыли на одну акцию в диапазоне от $1,96 до $2 на текущий фискальный квартал также превосходит ожидания рынка. В текущем квартале выручка компании должна вырасти на величину от 19 до 21 %, что примерно соответствует прогнозам аналитиков. Выручка Oracle в облачном сегменте должна вырасти сразу на 46–50 % до почти $10 млрд. Ажиотаж вокруг ИИ продолжает разгонять выручку TSMC — с начала года она выросла на 30 %

10.03.2026 [11:11],

Алексей Разин

До конца первого квартала осталось ещё более двух недель, но первые два месяца отчётного периода уже позволяют говорить о предварительных финансовых итогах деятельности TSMC — крупнейшего в мире контрактного производителя чипов. За январь и февраль выручка этой тайваньской компании успела вырасти на 30 % до $22,6 млрд.

Источник изображения: TSMC Как отмечает Bloomberg, аналитики в среднем ожидают роста выручки TSMC по итогам первого квартала на 33 %, а февраль из-за китайских каникул обеспечил месячный рост выручки только на 22 %. Финансовые показатели крупнейшего производителя чипов являются важнейшим индикатором для инвесторов, которые понимают, что рост выручки TSMC в последние пару лет определяется динамикой спроса на компоненты для вычислительной инфраструктуры ИИ. Новой переменной в уравнении становятся геополитические события, происходящие сейчас на Ближнем Востоке. С одной стороны, макроэкономические трудности могут снизить количество желающих вкладывать огромные средства в строительство ЦОД для ИИ, особенно в странах Ближнего Востока. С другой стороны, региональный военный конфликт сам по себе создаёт существенные логистические риски, серьёзно влияющие на всю мировую полупроводниковую отрасль. Накануне отмечалось, что TSMC сильно зависит от поставок природного газа и гелия из Катара, а ещё производители чипов могут столкнуться с нехваткой брома, используемого в процессе травления кремниевых пластин. SoftBank влезет в долги на $40 млрд, чтобы инвестировать в OpenAI

06.03.2026 [10:46],

Алексей Разин

Создавшая ChatGPT компания OpenAI финансирование активности по строительству вычислительной инфраструктуры в США организовала так, что сама тратит минимальные суммы денег и ни за что толком не отвечает перед инвесторами, а последние свои и заёмные средства вкладывают в размере сотен миллиардов долларов. SoftBank собирается для данных целей заимствовать до $40 млрд, как сообщает Bloomberg.

Источник изображения: SoftBank Промежуточный заём сроком на 12 месяцев понадобился SoftBank преимущественно для инвестиций в капитал OpenAI, он станет крупнейшим для японской корпорации, номинированным исключительно в долларах США. Подписчиками по кредиту выступят четыре банка, включая JPMorgan Chase. Переговоры с ними ещё ведутся, так что условия предоставления займа могут измениться. Основатель SoftBank Масаёси Сон (Masayoshi Son) характеризуется определённым инвестиционным азартом, который регулярно вынуждает его концентрировать инвестиции на конкретных направлениях деятельности, OpenAI становится новым «центром притяжения средств». По состоянию на конец декабря SoftBank владела примерно 11 % акций OpenAI, вложив на тот момент около $30 млрд в этот американский стартап. Теперь речь идёт о направлении в капитал OpenAI сопоставимой суммы, но уже с использованием преимущественно заёмных средств. Вложения в OpenAI теперь сравнимы с инвестициями SoftBank в капитал Arm — британского разработчика процессорных архитектур, 90 % акций которого владеет японская корпорация. Она продала все свои акции Nvidia и T-Mobile, чтобы вложиться в OpenAI. Аналитики начали снижать кредитный рейтинг SoftBank, глядя на увлечённое финансирование этой компанией стартапа OpenAI. С 2025 года SoftBank в общей сложности направила в сферу искусственного интеллекта более $70 млрд, одновременно увеличив собственную долговую нагрузку. От продажи принадлежащих ей акций других компаний, не считая Arm, японская корпорация может выручить более $10 млрд, но с учётом необходимости собрать $40 млрд в этом году, значительную часть последней суммы ей придётся брать в долг. Связанные с SoftBank структуры типа той же Arm начали привлекать больше кредитов, как отмечают источники. OpenAI увеличила выручку до $25 млрд, сохранив лидерство над Anthropic — но до прибыли ещё далеко

05.03.2026 [13:09],

Алексей Разин

Большинство крупнейших ИИ-стартапов остаются убыточными, но свою выручку они наращивают довольно быстро. Как отмечалось недавно, Anthropic недавно преодолела рубеж в $19 млрд годовой выручки в приведённом значении, полученном методом экстраполяции ежемесячной величины. OpenAI с выручкой в размере $25 млрд всё равно её опережает.

Источник изображения: Unsplash, Дима Соломин Данными на эту тему делится Reuters со ссылкой на The Information. В конце прошлого года данный показатель OpenAI достиг $21,4 млрд. Получается, что за прошедшее время он вырос на 17 %. По сути, подобная динамика отражает способность ИИ-стартапа активно наращивать выручку. Однако, с учётом запланированных на ближайшие годы расходов в размере $600 млрд, выйти на безубыточность компания сможет в лучшем случае к концу десятилетия. Руководство OpenAI, которому нередко приходится слышать упрёки инвесторов в непомерном росте расходов, на тематические вопросы обычно отвечает уклончиво и даже раздражительно, утверждая, что не следует сейчас жалеть денег, чтобы в будущем получить весьма хорошую финансовую отдачу. При этом большинство сделок OpenAI по финансированию строительства вычислительной инфраструктуры для её нужд организовано таким образом, что сам стартап ни за что не отвечает, а долговые обязательства ложатся на сторонние компании и подрядчиков. Выйдя на IPO, которое может оценить капитализацию OpenAI в $1 трлн, компания столкнётся с более пристальным вниманием инвесторов к своим финансовым показателям. Понимая, что в корпоративном сегменте продавать технологии ИИ сейчас выгоднее, OpenAI уже заключила соглашения с четырьмя крупнейшими в мире консалтинговыми агентствами. По итогам 2025 года OpenAI смогла выйти на годовую величину выручки в $20 млрд, полученную методом умножения месячной выручки на 12. На тот момент конкурирующая Anthropic довольствовалась лишь $9 млрд приведённой годовой выручки, но смогла быстро наверстать отставание. Впрочем, сейчас OpenAI со своими $25 млрд годовой выручки всё равно оказывается впереди конкурента. Broadcom в следующем году рассчитывает выручить на ИИ-чипах более $100 млрд

05.03.2026 [08:25],

Алексей Разин

Возможно, компания Broadcom и остаётся в тени ИИ-бума, но это не мешает ей активно зарабатывать на нём. По мнению генерального директора Хок Тана (Hock Tan), выручка компании от реализации ИИ-компонентов в следующем году значительно превысит $100 млрд. Для сравнения, в текущем квартале компания рассчитывает выручить на этом направлении $10,2 млрд.

Источник изображения: Broadcom В принципе, как поясняет CNBC, уже сейчас выручка Broadcom от реализации ИИ-чипов и сотрудничества с компаниями, их создающими, растёт впечатляющими темпами. В прошлом квартале она более чем удвоилась до $8,4 млрд, хотя совокупная выручка компании выросла только на 29 % до $19,3 млрд. По словам главы Broadcom, компания заручилась поддержкой поставщиков, необходимой для достижения целевой выручки рубежа в $100 млрд по итогам следующего года. Broadcom не только поставляет клиентам цифровые сигнальные процессоры и компоненты телекоммуникационного оборудования, необходимые для работы вычислительной инфраструктуры ИИ. Она помогает крупным игрокам рынка разрабатывать собственные чипы. Среди её клиентов на этом направлении, как считается, числятся Google, Meta✴✴, Anthropic и OpenAI. Кроме того, за пределами США у Broadcom тоже есть профильные клиенты — например, Fujitsu и ByteDance. Google свои процессоры семейства Tensor начала разрабатывать в 2015 году как раз при поддержке Broadcom. С 2018 года доступ к этим чипам предоставляется сторонним компаниям, среди них уже замечены Apple и Anthropic, а недавно к ним присоединилась Meta✴✴ Platforms. Кроме того, для неё Broadcom разрабатывает и специализированные ускорители MTIA. Как отметил глава Broadcom на этой неделе, данная программа не упразднена, вопреки слухам. Хок Тан пояснил, что упоминаемая выше выручка в размере $100 млрд будет определяться потребностями крупнейших клиентов в развитии ИИ-инфраструктуры. В частности, Anthropic собирается ввести в строй 3 ГВт вычислительных мощностей, столько же обеспечит Google, не менее 2 ГВт предоставит Meta✴✴, а OpenAI введёт не менее 1 ГВт. Бум ИИ разогнал стройку фабрик: азиатские компании вложат $136 млрд в производство чипов в этом году

04.03.2026 [13:09],

Алексей Разин

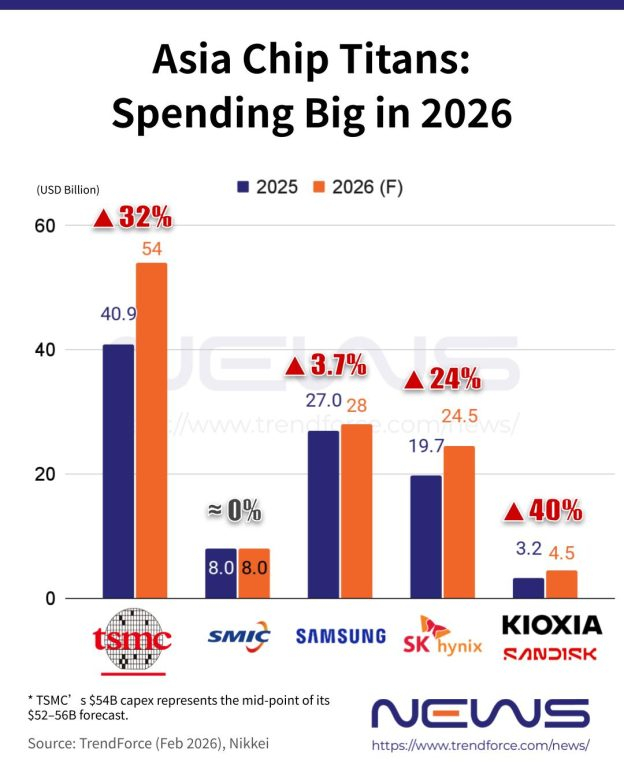

Капитальные затраты в условиях бума ИИ увеличивают не только облачные гиганты, на вычислительных мощностях которых работает профильное ПО, но и поставщики компонентов для этой инфраструктуры. Азиатские производители чипов в этом году сообща увеличат свои капитальные расходы на четверть по сравнению с прошлым годом, до $136 млрд.

Источник изображения: Samsung Electronics Подобные расчёты приводят ресурсы TrendForce и Nikkei, учитывающие планы ведущих производителей чипов с Тайваня, Южной Кореи и Китая. Как известно, тайваньская TSMC в этом году планирует увеличить свои капитальные затраты до рекордных $52–56 млрд, что по верхней границе диапазона соответствует увеличению на 37 %. Из этой суммы около 70–80 % будет направлено на расширение мощностей, связанных с выпуском передовых чипов, а остальное распределится между зрелыми техпроцессами и продвинутыми методами упаковки чипов. Китайская SMIC, как отмечает Nikkei, вообще направит на капитальные затраты сумму, сопоставимую со своей годовой выручкой. При этом последовательного увеличения капитальных затрат по сравнению с прошлым годом не произойдёт, поскольку они останутся на уровне $8 млрд. В случае с Samsung Electronics капитальные затраты планируется увеличить на 3,7 % по сравнению с прошлым годом до $28 млрд, тогда как SK hynix готова вложиться в расширение мощностей гораздо сильнее, увеличив их на 24 % по сравнению с прошлым годом до $24,5 млрд. Оба указанных производителя памяти будут расширять свои производственные линии, но в основном на направлении памяти типа HBM. Формально, Samsung в этом году расширит выпуск DRAM на 20 %, но на площадке в корейском Пхёнтхэке прирост в основном сосредоточится на выпуске 10-нм чипов для сборки HBM4. Конкурирующая SK hynix аналогичным образом отдаст приоритет расширению выпуска HBM. Экспансия будет осуществляться опережающими темпами. Если ранее она к концу первого квартала следующего года рассчитывала выйти на ежемесячное производство около 90 000 чипов, то теперь прогноз подразумевает от 170 до 200 тысяч экземпляров продукции.

Источник изображения: TrendForce Работающие в тандеме Sandisk и Kioxia планируют увеличить свои капитальные затраты в этом году сращу на 40 % до $4,5 млрд, поскольку видят в сложившейся конъюнктуре возможность укрепить свои позиции на рынке NAND и заработать на росте цен. Некоторые мелкие производители памяти готовы ещё сильнее увеличивать свои капитальные расходы. Например, тайваньская Winbond Electronics собирается потратить на эти нужды в восемь раз больше средств, чем в прошлом году. В первом квартале цены на продукцию Winbond вырастут более чем на 30 %, что также внушает компании мысль в целесообразности расширения производства. Nanya Technology, которая остаётся пятым по величине производителем DRAM в мире, собирается более чем удвоить капитальные затраты в этом году. Правда, первое из строящихся предприятий появится у неё не ранее первой половины 2028 года. Anthropic почти догнала OpenAI по годовой выручке

04.03.2026 [10:58],

Алексей Разин

В условиях бума искусственного интеллекта профильные стартапы редко задумываются о необходимости скорейшего выхода на окупаемость, но инвесторы то и дело напоминают им об этом. До скандала с Пентагоном финансовые показатели Anthropic росли уверенными темпами, в приведённом значении годовая выручка стартапа успела вырасти до более чем $19 млрд. Фактически, подобным значением в январе могла похвастаться и конкурирующая OpenAI.

Источник изображения: Anthropic Напомним, в конце прошлого года Anthropic вышла на $9 млрд приведённой ежегодной выручки. Как отмечает Bloomberg со ссылкой на собственные источники, уже в текущем году данный показатель поднялся до $14 млрд, и совсем недавно смог преодолеть рубеж в $19 млрд. В основном такая динамика последних недель была обусловлена активным использованием ИИ-ассистента Claude, который помогает разработчикам создавать программный код. Текущая капитализация Anthropic достигла $380 млрд, хотя пока непонятно, как на финансовых показателях деятельности скажется недавний скандал с Пентагоном. Американское военное ведомство пыталось заключить с компанией контракт на использование ИИ-моделей Anthropic в секретной части своих операций, но руководство стартапа решило ставить ограничения на его применение. Договориться по примеру воспользовавшейся данной возможностью OpenAI не удалось, поэтому теперь Anthropic будет лишена возможности работать с правительственными учреждениями США в любом контексте, а также с большинством их подрядчиков. Anthropic собирается оспорить в суде своё отнесение к числу неблагонадёжных поставщиков. Тем временем, заключившая аналогичный контракт с Пентагоном компания OpenAI его условия уже начала менять «задним числом». Позиции Anthropic традиционно были сильны в корпоративном сегменте, и пока сложно предсказать, как противостояние с Пентагоном скажется на способности компании удерживать клиентов. Рядовые пользователи начали переходить на продукты Anthropic в знак протеста против политики американских властей, но насколько данный порыв будет способствовать генерации устойчивой выручки, предугадать сложно. Среди зарубежных фабрик TSMC самыми доходными остаются китайские, а вот японская работает в убыток

02.03.2026 [12:55],

Алексей Разин

Казалось бы, усилия TSMC и её японских партнёров по организации производства чипов в Кумамото обеспечивали всё необходимое для коммерческого успеха предприятия, но по итогам прошлого года оно лишь удвоило чистые убытки с $140 до $309 млн. При этом наиболее прибыльными среди зарубежных предприятий TSMC оказались китайские, которые специализируются на зрелых техпроцессах.

Источник изображения: TSMC Судить об экономических показателях зарубежных производственных площадок TSMC помогает недавно опубликованный компанией годовой отчёт, на который ссылается Mirror Media. По итогам прошлого года предприятия TSMC в китайских Нанкине и Шанхае в общей сложности получили чистую прибыль в размере $1,24 млрд. Они специализируются на выпуске чипов по технологиям от 28 до 16 нм, которые нельзя назвать передовыми. Тем не менее, спрос на продукцию китайских предприятий TSMC сохраняется на высоком уровне, а местное производственное оборудование давно окупилось, что делает выпуск чипов на этих заводах весьма прибыльным. Сейчас предприятие TSMC в Нанкине ежемесячно обрабатывает по 20 000 кремниевых пластин с использованием 16-нм и 12-нм техпроцессов, а по 28-нм и 22-нм техпроцессам обрабатывается до 40 000 кремниевых пластин в месяц. По сути, оно одно отвечает за 3 % объёмов производства продукции всей компании TSMC. По итогам прошлого года на безубыточность вышло предприятие TSMC в американском штате Аризона, которое уже выпускает 4-нм чипы. Чистая прибыль фабрики в прошлом году составила $510 млн, хотя позапрошлый год она завершила с чуть меньшим чистым убытком. Американский рынок обеспечивает 75 % выручки TSMC, но покрыть все его потребности за счёт чипов местного производства компания вряд ли когда-то сможет, хотя и собирается активно расширять локальные предприятия. Уже сейчас предприятие TSMC в Аризоне обслуживает заказы Nvidia, Apple, Google и Microsoft, а в 2027 году компания планирует начать в США выпуск 3-нм продукции. Японское совместное предприятие в Кумамото по итогам прошлого года принесло компании чистые убытки в размере $309 млн, что более чем в два раза больше итогов предыдущего года. В будущем TSMC надеется наладить в Японии выпуск передовых 3-нм чипов, а пока местное предприятие приносит ей только убытки. В Германии TSMC тоже строит совместное предприятие, которое призвано обслуживать потребности местных производителей автомобильной электроники. Пока в немецком автопроме дела идут не лучшим образом, TSMC решила не торопиться с запуском локального производства чипов. Нет ничего удивительного в том, что немецкое ESMC принесло ей $22 млн чистых убытков, даже не начав работу. Здесь планируется наладить выпуск чипов по технологиям от 28 до 12 нм, но если найдутся заказчики, то ESMC могла бы освоить и 5-нм техпроцесс, а также более «тонкие». Сможет ли ESMC начать выпуск продукции в 2027 году, как планировалось изначально, пока с уверенностью сказать сложно. Отчёт TSMC показал, что теперь Nvidia является крупнейшим клиентом компании, а не Apple

01.03.2026 [08:25],

Алексей Разин

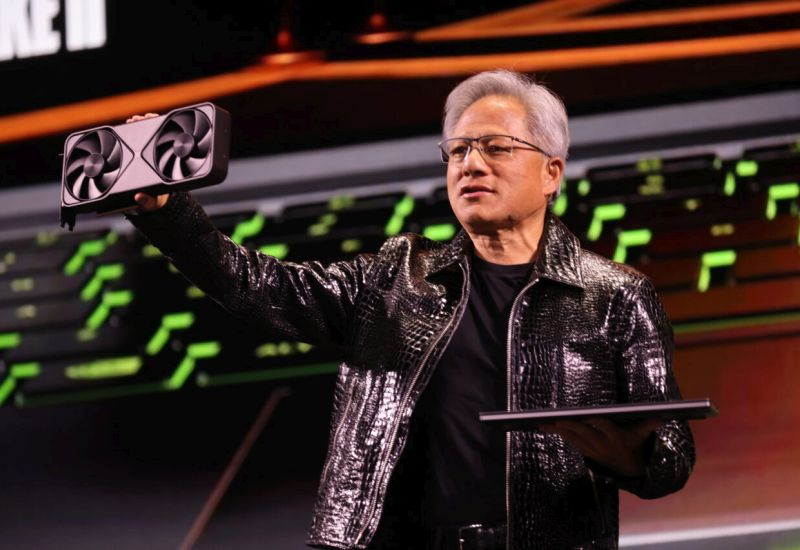

Отраслевые аналитики уже предрекали переход Nvidia в статус крупнейшего клиента TSMC и замещение в нём Apple, но теперь данное положение дел официально подтверждено отчётностью тайваньского контрактного производителя чипов, как отмечает Taiwan News. По итогам прошлого года Nvidia обеспечила 22 % выручки TSMC против 17 % у Apple.

Источник изображения: Nvidia Как поясняет источник, в документации TSMC крупнейшие клиенты фигурируют под условными обозначениями «A» и «B», но если в первом угадывается Nvidia, то второй очевидным образом является Apple. В прошлом году Nvidia обеспечила $23,2 млрд выручки TSMC, увеличив свою долю с 12 до 19 %. При этом выручка от реализации заказов Nvidia более чем удвоилась по сравнению с 2024 годом. В случае с Apple профильная выручка TSMC составила $20,5 млрд, доля этого клиента сократилась с 22 до 17 %. При этом по сравнению с 2024 годом выручка от реализации заказов Apple выросла только на 3,33 %, тогда как в случае с Nvidia она поднялась более чем в два раза. Скорее всего, как полагают аналитики, Nvidia в текущем году останется крупнейшим клиентом TSMC, поскольку бум ИИ пока не думает замедляться, а компоненты первой из компаний остаются весьма востребованными на рынке. Ресурс CNBC напоминает, что когда основатель Nvidia Дженсен Хуанг (Jensen Huang) много лет назад впервые встретился с основателем TSMC Моррисом Чаном (Morris Chang), он самоуверенно заявил, что когда-нибудь его компания станет крупнейшим клиентом этого контрактного производителя чипов. В этом году у Nvidia появились все шансы достичь этой цели, как считают многие аналитики и сам основатель компании. По сути, отчётность TSMC говорит о том, что цель была достигнута ещё в прошлом году. «Моррис будет рад узнать, что Nvidia стала крупнейшим клиентом TSMC», — заявил в январе этого года Дженсен Хуанг. На квартальной отчётной конференции TSMC в середине января единственным клиентом компании, чьё имя прямо упоминалось руководством, стала именно Nvidia. Акции Nvidia за неделю подешевели на 7 %, несмотря на неплохой квартальный отчёт

01.03.2026 [07:46],

Алексей Разин

На этой неделе Nvidia не только продемонстрировала рекордную квартальную выручку, которая превзошла ожидания рынка, но и дала более оптимистичный прогноз на текущий квартал, но это не помешало снижению курса её акций на протяжении двух торговых сессий, последовавших за публикацией отчётности. За неделю акции эмитента упали примерно на 7 %.

Источник изображения: Nvidia Это максимальная величина снижения для этих ценных бумаг с ноября прошлого года, как отмечает CNBC. С начала текущего года акции Nvidia потеряли в цене около 4,2 %, они также повлекли за собой ценные бумаги многих других компаний технологического сектора. Инвесторов беспокоит вероятность достижения суммами капитальных затрат на строительство инфраструктуры ИИ пикового значения, после чего выручка Nvidia начнёт расти гораздо медленнее. Кроме того, строители инфраструктуры находят все больше альтернатив для решений Nvidia. OpenAI собирается арендовать крупные вычислительные мощности Amazon (AWS) на базе чипов Trainium. По всей видимости, это условие было частью сделки по финансированию OpenAI, в рамках которой Amazon направила в капитал стартапа свои $50 млрд, а Nvidia ограничилась $30 млрд. OpenAI получит доступ к 2 ГВт вычислительных мощностей, базирующихся на чипах Amazon Trainium. Это крупнейший пример использования данных решений сторонним клиентом Amazon. Впрочем, в инфраструктуре OpenAI по-прежнему продолжают доминировать решения Nvidia, поскольку первая компания договорилась об использовании до 5 ГВт мощностей на основе новейших GPU семейства Vera Rubin. Стартап также активно использует облачные мощности Microsoft, CoreWeave и Oracle. В части альтернативных разработчиков чипов у OpenAI имеется договорённость с Cerebras о привлечении 750 МВт мощностей на основе одноимённых решений. В текущем фискальном году, как ожидают аналитики, выручка Nvidia успеет вырасти на 65 %, но в последующие три года темпы роста снизятся сперва до 30 %, а потом до 13 % и 14 % соответственно. Meta✴✴ на правах крупного клиента Nvidia также активно изучает альтернативные вычислительные решения типа компонентов AMD и Google. Впрочем, текущее снижение курса акций Nvidia некоторые аналитики предлагают использовать для покупки этих ценных бумаг по более выгодной стоимости. Акции ПАО «ГК «БАЗИС» войдут в обновленные базы расчета индексов Московской Биржи

27.02.2026 [16:00],

Сергей Карасёв

ПАО «ГК «Базис» (MOEX: BAZA) (ранее и далее — «Базис», «Компания) сообщает, что акции Компании были включены в базы расчётов индексов акций широкого рынка и информационных технологий сектора Московской биржи. Базы расчёта обоих индексов сформированы по рекомендации Индексного комитета и начнут действовать с 20 марта 2026 года. Московская биржа установила коэффициент free-float для Компании на уровне 17 %. Индекс широкого рынка Московской биржи (MOEXBMI)Обыкновенные акции Компании вошли в базу расчёта Индекса акций широкого рынка. Индекс акций широкого рынка Московской биржи включает Топ-100 ценных бумаг, отобранных на основании критериев ликвидности, капитализации и доли акций, находящейся в свободном обращении (free-float). Этот индекс служит основой для формирования других индексов Московской биржи. В базу расчёта включаются акции, у которых коэффициент free-float составляет не менее 5 %. Индекс информационных технологий Московской биржи (MOEXIT)Индекс информационных технологий Московской биржи (MOEXIT) — отраслевой ценовой индекс, отражающий динамику публичных российских IT-компаний. «Базис» станет 10 компанией в индексе. Он рассчитывается на основе капитализации эмитентов с учётом free-float и формируется из акций компаний, соответствующих требованиям по ликвидности и рыночной структуре. Индекс служит бенчмарком для оценки состояния технологического сектора и используется инвесторами для сравнения динамики отдельных бумаг с отраслью в целом. Генеральный директор ПАО «ГК «Базис» Давид Мартиросов прокомментировал: «Попадание в индекс широкого рынка и отраслевой IT-индекс для нас органичный этап повышения видимости Компании на рынке капитала. Мы рассматриваем вхождение в индексы как дополнительный драйвер повышения ликвидности и устойчивого интереса к акциям компании». Nvidia рискует остаться с переполненными складами — обязательства по закупкам перед TSMC выросли в шесть раз до $95 млрд

27.02.2026 [07:06],

Алексей Разин

Известный в определённых кругах инвестор Майкл Берри (Michael Burry) обнаружил в годовом отчёте Nvidia по форме 10-K тревожный сигнал, который заметно увеличивает риски возникновения у компании финансовых проблем в случае резкого изменения спроса на её продукцию. Обязательства по закупкам на сумму $95 млрд почти в шесть раз превышают прошлогодние.

Источник изображения: Nvidia Не секрет, что спрос на продукцию Nvidia сейчас заметно превышает предложение, особенно в сегменте ИИ. В течение прошлого года ради обеспечения поставок в будущие периоды Nvidia заметно нарастила свои финансовые обязательства по закупке необходимых компонентов и услуг у своих партнёров, которые выпускают для неё продукцию. Сумма обязательств выросла с $16 до $95 млрд, и Майкл Берри считает это серьёзным фактором риска, который угрожает финансовой устойчивости Nvidia в случае, если спрос на её продукцию по каким-то причинам обвалится. По мнению Берри, кратное увеличение профильных обязательств со стороны Nvidia вызвано стремлением выпускающей для неё чипов компании TSMC увеличить глубину долгосрочных контрактов. Поскольку TSMC ради лучшего удовлетворения спроса на компоненты Nvidia вынуждена строить новые предприятия, ей нужны для этого средства. Соответственно, часть из них может поступать от самой Nvidia в форме финансовых обязательств. Специфика этих договорённостей подразумевает, что Nvidia в любом случае заплатит TSMC и другим подрядчикам, даже если соответствующие объёмы продукции ей в итоге не понадобятся. При неблагоприятном стечении обстоятельств такое построение отношений с партнёрами грозит компании серьёзными убытками. Кроме того, она в любом случае замораживает серьёзную часть оборотных средств, которые возвращаются к ней с большей задержкой, чем ранее. Фактически, по состоянию на конец прошлого фискального года Nvidia располагала обязательствами по закупкам на сумму $117 млрд, что практически соответствует её операционному денежному потоку на конец января. По мнению Майкла Берри, подобные соотношения не являются нормой и представляют для компании существенный риск. По его словам, Cisco в период печально известного «бума дот-комов» рассчитывала на ежегодный рост выручки на 50 %, а потому тоже заметно увеличила свои обязательства по закупке компонентов. После краха фондового рынка Cisco пришлось списать около 40 % соответствующих обязательств и складских запасов, акции компании предсказуемо обвалились. Прибыль Nvidia также поддерживается высокими ценами на свою продукцию, которые она может диктовать в условиях высокого спроса. Если последний ослабнет, то и норма прибыли компании снизится. Любое ухудшение конъюнктуры рынка, как заключает Берри, способно стать катастрофой для финансового положения Nvidia. Сам Берри ранее признавался, что собирается делать ставку на снижение курса акций Nvidia, поскольку считает её очень уязвимой к последствиям разрушения «ИИ-пузыря». «Cлишком хорошо, чтобы быть правдой»: блестящий на первый взгляд отчёт привёл к падению акций Nvidia на 5 %

27.02.2026 [04:55],

Алексей Разин

Накануне выхода квартальной статистики по Nvidia некоторые эксперты предупреждали, что снижения курсовой стоимости акций компании избежать не удастся при любом содержании мероприятия. В момент выхода отчётности акции Nvidia не показали выраженных движений в ту или иную сторону, но первая торговая сессия завершилась снижением курса почти на 5,5 %.

Источник изображения: Nvidia Как отмечает CNBC, одним из смутивших инвесторов фактором стали сложности с реализацией сделки между Nvidia и OpenAI, которая изначально предусматривала инвестиции в сумме $100 млрд, но недавно условия были пересмотрены в сторону снижения суммы до пяти раз. В годовом отчёте по форме 10-K компания предупреждает инвесторов, что соглашение с OpenAI теоретически может быть и не заключено. Представители Janus Henderson дали понять, что обсуждение перспектив бизнеса Nvidia сместилось в долгосрочную зону и охватывает капитальные затраты в сочетании с рисками успешной монетизации технологий ИИ клиентами. Акции Nvidia в итоге показали худший торговый день с апреля прошлого года. Часть эмитентов технологического сектора тоже пострадала: акции Broadcom упали более чем на 3 %, акции TSMC подешевели на 2,8 %. Руководство Nvidia хотя и дало более оптимистичный прогноз по выручке на текущий квартал, чем ожидали инвесторы, оно не стало вдаваться в подробности, и это само по себе расстроило инвесторов. Эксперты Fundstrat считают, что акциями Nvidia сейчас движут эмоции, а не логика инвесторов. Компания не смогла на этой неделе пояснить, как её бизнес будет перестраиваться с учётом смещения конъюнктуры сегмента ИИ от обучения больших языковых моделей в сторону инференса. Формально, архитектура ускорителей Vera Rubin лучше адаптирована к инференсу, но пока Nvidia не проводит соответствующих разъяснений. Возможно, эту работу компания начнёт проделывать на мартовской конференции GTC 2026. Динамика акций Nvidia также зависит от способности основных клиентов в лице облачных провайдеров тратить всё больше на закупку ускорителей вычислений данной марки. Для этого они должны иметь достаточно свободных средств, поэтому финансовое благополучие самой Nvidia будет сильно зависеть от данной категории клиентов. Напомним, в прошлом году выручка Nvidia на 36 % зависела всего лишь от двух облачных провайдеров. Так или иначе, проведённый LSEG опрос показал, что из 66 следящих за акциями Nvidia аналитиков к покупке их порекомендовал 61. Усреднённый прогноз по динамике курса акций компании подразумевает его рост на 37 % от текущего уровня. Владелец TikTok оказался одной из самых дорогих частных компаний мира — капитализацию ByteDance оценили в $550 млрд

26.02.2026 [13:51],

Алексей Разин

На волне бума ИИ капитализация даже частных стартапов достигает нескольких сотен миллиардов долларов США, если взять за ориентиры OpenAI ($850 млрд) и Anthropic ($350 млрд), но азиатские компании тоже привлекают внимание инвесторов. Например, рыночная капитализация создавшей TikTok китайской ByteDance может составить $550 млрд.

Источник изображения: ByteDance Об этом со ссылкой на свои источники сообщило агентство Reuters. Новая оценка базируется на условиях сделки, в результате которой General Atlantic продаст свою долю в капитале ByteDance. Это будет первой сделкой с акциями китайского гиганта после одобрения сделки с американскими активами TikTok властями США в январе текущего года. В прошлом году, когда речь шла о выкупе акций ByteDance у сотрудников, капитализацию оценивали в $330 млрд. По сути, примерно за полгода капитализация компании выросла на 66 %, что неплохо для социальной платформы китайского происхождения в условиях, когда все средства инвесторов направляются в сегмент ИИ. В ноябре прошлого года капитализацию ByteDance оценивали в $480 млрд. В последнее время ByteDance заметно увеличила своё присутствие на рынке систем ИИ, а также якобы планирует разработать собственные ускорители для профильной инфраструктуры. General Atlantic впервые вложилась в капитал ByteDance в 2017 году, когда китайская компания стоила около $20 млрд. Имеющиеся акции ByteDance данный институциональный инвестор начал распродавать в последние недели, рассчитывая завершить процесс по итогам марта текущего года. Подробности сопутствующих сделок не сообщаются, неизвестно и количество акций ByteDance, которое останется у General Atlantic после реализации плана. Необходимость продажи акций возникла у этого инвестиционного фонда в связи с завершением своего жизненного цикла. Генеральный директор General Atlantic Билл Форд (Bill Ford) остаётся членом совета директоров ByteDance. Прибыль ByteDance по итогам прошлого года должна была составить $48 млрд. Интерес к акциям компании проявляют многие инвестиционные структуры. Крупными акционерами ByteDance остаются KKR & Co, Susquehanna International Group и Primavera Capital Group. Купить крупный пакет акций ByteDance намеревается венчурная компания HSG, которая ранее являлась китайским подразделением Sequoia Capital. Xiaomi удвоит расходы на исследования до $29 млрд и призвала конкурентов делать так же

26.02.2026 [12:49],

Алексей Разин

По меркам мирового автопрома Xiaomi является молодым автопроизводителем, но она уже формально успела снять с производства первое поколение электромобиля SU7, который недавно пережил рестайлинг. По мнению руководства компании, частному бизнесу в Китае важно вкладывать больше средств в разработку новых технологий, и сама Xiaomi соответствующие расходы в ближайшие пять лет удвоит.

Источник изображения: Xiaomi Подобные заявления прозвучали из уст основателя, генерального директора и председателя совета директоров Xiaomi Лэй Цзюня (Lei Jun) в ходе интервью ресурсу China News Service. «Главное преимущество частных компаний заключается в близости к рынку и пользователям. Они могут быстро реагировать и в сжатые сроки применять новые технологии в реальных сценариях, создавая масштабируемые продукты и решения», — пояснил глава Xiaomi. За предыдущие пять лет компания направила на исследования и разработки около $14,5 млрд, представив не только электромобили собственного производства, но и полупроводниковые компоненты, а также прочие передовые технологические новшества. В этом году Xiaomi собирается, по словам основателя, объединить процессор собственной разработки, ИИ-модель и операционную систему в одном устройстве. В последующие пять лет расходы на исследования и разработки будут удвоены до $29 млрд. Часть этих средств будет направлена на освоение сегмента робототехники. Слухи о намерениях Xiaomi создать своего человекоподобного робота курсируют уже давно. Прототип такого робота по имени CyberOne демонстрировался компанией ещё в 2022 году. В прошлом году Xiaomi представила свой первый 3-нм процессор для смартфонов. Компания также присматривается к сегменту систем стационарного хранения электроэнергии. Во-первых, он позволит найти применение отслужившим своё в электромобилях тяговым батареям. Во-вторых, подобные источники электроэнергии востребованы при строительстве центров обработки данных. Автопроизводители Li Auto и Xpeng также бросили дополнительные ресурсы на создание человекоподобных роботов. В последнем случае их массовое производство будет запущено к концу текущего года. |

|

✴ Входит в перечень общественных объединений и религиозных организаций, в отношении которых судом принято вступившее в законную силу решение о ликвидации или запрете деятельности по основаниям, предусмотренным Федеральным законом от 25.07.2002 № 114-ФЗ «О противодействии экстремистской деятельности»; |