|

Опрос

|

реклама

Быстрый переход

ИИ-пузырь дал трещину: у бигтехов испарились сотни миллиардов капитализации с начала года, но не у всех

17.02.2026 [15:34],

Алексей Разин

В биржевом выражении бум искусственного интеллекта берёт своё начало с осени 2022 года, когда OpenAI запустила ChatGPT и породила массовый интерес к соответствующим технологиям. С тех пор капитализация основных выгодоприобретателей бума ИИ практически неуклонно росла, но с начала этого года наблюдается довольно выраженная коррекция по ценным бумагам многих эмитентов.

Источник изображения: TSMC Об этом накануне сообщило агентство Reuters, которое проанализировало динамику курса акций многих компаний технологического сектора за прошедшее с начала года время. Акции Microsoft, например, с начала года подешевели на 17 %, поскольку конкуренция в сегменте ИИ со стороны Google Gemini и Anthropic Claude заставила инвесторов усомниться в способности первой из корпораций предложить достойную альтернативу. Капитализация Microsoft сократилась с начала года на $613 млрд до $2,98 трлн. Amazon в этом смысле с начала года подешевела на 13,85 %, сократив капитализацию на $343 млрд до $2,13 трлн. Компания недавно заявила, что рассчитывает увеличить капитальные затраты более чем на 50 % в этом году, и основная часть этих средств будет направлена на развитие инфраструктуры ИИ. При этом у инвесторов нет чёткого понимания, в какие сроки эти гигантские расходы начнут оборачиваться адекватной финансовой отдачей.

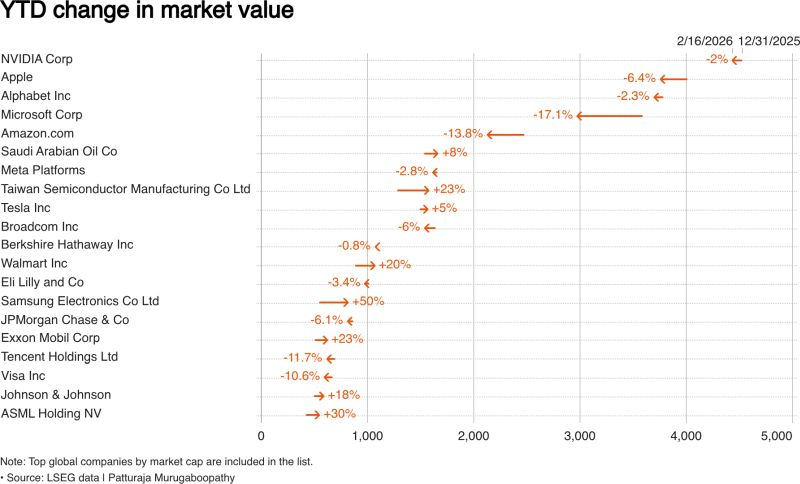

Источник изображения: Reuters Что характерно, обладающая максимальной среди участников рынка капитализацией Nvidia потеряла с начала года не так много, всего $89,67 млрд или 2 %, поэтому даже сейчас её капитализация достигает солидных $4,44 трлн. Apple просела на 6,4 % до $3,76 трлн, хотя она до сих пор не располагает собственной конкурентной ИИ-платформой, полагаясь на партнёрство с другими крупными участниками рынка. Alphabet сократила свою капитализацию на 2,3 % до $3,7 трлн, её платформа Gemini демонстрирует впечатляющие результаты, поддерживая уверенность инвесторов в конкурентоспособности Google. При этом нашлись и те эмитенты, капитализация которых с начала текущего года даже выросла. К их числу относятся крупнейший контрактный производитель чипов TSMC, крупнейший производитель микросхем памяти Samsung Electronics и торговая сеть Walmart. Два первых эмитента в условиях продолжающегося бума способны увеличивать выручку и прибыль, поскольку поставляют полупроводниковые компоненты для инфраструктуры ИИ. Наличие у Lenovo запасов памяти на весь год не помешало компании поднять цены на компьютеры

15.02.2026 [06:30],

Алексей Разин

Китайская Lenovo на протяжении многих лет остаётся крупнейшим в мире поставщиком готовых ПК, её опыт и масштабы бизнеса позволяют ей лучше подготовиться к кризису на рынке памяти по сравнению со многими конкурентами. Тем не менее, даже при наличии запасов памяти на весь текущий год Lenovo будет вынуждена поднимать цены на собственную продукцию.

Источник изображения: Lenovo Как сообщает Reuters со ссылкой на генерального директора Lenovo Ян Юаньцина (Yang Yuanqing), компания уже повысила цены на свои ПК, чтобы хотя бы частично компенсировать рост цен на память. По его словам, объёмы продаж ПК будут испытывать ценовое давление, но глава Lenovo убеждён, что компания сможет нарастить выручку и сохранить прибыльность в таких условиях. Напомним, в прошлом квартале выручка Lenovo выросла на 18 % до $22,2 млрд, но чистая прибыль сократилась на 21 % до $546 млн, хотя отчасти в этом виноваты и списания на сумму $285 млн, связанные с реструктуризацией. Соответствующие меры призваны в последующие три года сэкономить до $200 млн затрат, как ожидает руководство Lenovo. Без учёта единовременных списаний, скорректированная чистая прибыль компании в прошлом квартале выросла на 36 % до $589 млн. Непосредственно в сегменте ПК и смартфонов выручка Lenovo увеличилась на 14,3 %, это направление бизнеса теперь формирует около 70 % всей выручки компании. Подразделение цифровой инфраструктуры, которое включает и серверный бизнес, нарастило выручку на 31 %, но завершило квартал с операционными убытками в размере $11 млн, поскольку Lenovo активно вкладывалась в собственную ИИ-инфраструктуру. Направление серверных систем для ИИ продемонстрировало заметный двухзначный рост выручки в процентах. По прогнозам Lenovo, ёмкость рынка серверной ИИ-инфраструктуры к 2028 году утроится, но уже сейчас фокус инвестиций смещается с обучения моделей на инференс. Кризис памяти затянется и продолжит бить по рынку ПК как минимум до конца года — глава Lenovo

13.02.2026 [11:23],

Алексей Разин

Являясь крупнейшим в мире производителем готовых ПК, китайская компания Lenovo могла бы располагать более серьёзными возможностями по преодолению кризиса на рынке памяти по сравнению с конкурентами, но в прошлом квартале её прибыль сократилась на 21 % во многом именно из-за роста цен на память и прочие компоненты.

Источник изображения: Lenovo Как сообщил на квартальном отчётном мероприятии председатель правления и генеральный директор Lenovo Ян Юаньцин (Yang Yuanqing), «структурный дисбаланс между предложением и спросом на чипы памяти не является простым краткосрочным колебанием». По мнению руководителя компании, он продолжит оказывать влияние на компьютерную отрасль на протяжении всего текущего года как минимум. Только в текущем квартале, по словам главы Lenovo, цены на DRAM удвоились последовательно, а в предыдущем квартале они успели вырасти на 40–50 %. Такого на рынке памяти никогда не наблюдалось, и нынешний кризис будет носить затяжной характер, по мнению Юаньцина. Чистая прибыль Lenovo в прошлом квартале сократилась на 21 % до $546 млн, хотя выручка при этом и выросла на 18 % до $22,2 млрд. Связанные с ИИ продукты Lenovo нарастили профильную выручку по итогам прошлого квартала на 72 %, и речь шла не только о серверном оборудовании, но и некоторых видах ПК. Почти треть выручки компания в прошлом квартале получила от реализации изделий, связанных с сегментом ИИ. По мнению руководства компании, возросшие цены на компоненты ограничат спрос на ПК и смартфоны, но переход к устройствам с поддержкой ИИ позволит это хотя бы отчасти компенсировать. В ближайшие кварталы Lenovo всё равно рассчитывает на двузначный прирост в сегменте ПК и инфраструктуры, выраженный в процентах. Руководство компании считает, что масштабы её бизнеса дают ей преимущество при закупках памяти и формировании долгосрочных контрактов по сравнению с конкурентами. По данным Omdia, в четвёртом квартале Lenovo доминировала на мировом рынке ПК с долей 26 %, поставив 19,3 млн компьютеров, тогда как HP Inc. довольствовалась 21 % мирового рынка, а Dell — только 16 %. Anthropic привлекла $30 млрд и взлетела до оценки в $380 млрд — OpenAI целится в $830 млрд

13.02.2026 [06:29],

Анжелла Марина

Компания Anthropic официально подтвердила закрытие инвестиционного раунда серии G, в ходе которого привлекла $30 млрд. Благодаря поддержке крупных международных фондов капитализация разработчика искусственного интеллекта достигла $380 млрд, что значительно превышает показатель предыдущей серии F в $183 млрд.

Источник изображения: Anthropic Раунд возглавили сингапурский государственный инвестиционный фонд GIC и управляющая компания Coatue, сообщает TechCrunch. В числе соинвесторов выступили D. E. Shaw Ventures, Founders Fund Питера Тиля (Peter Thiel) и фонд MGX из ОАЭ. Среди прочих крупных участников раунда указаны Accel, General Catalyst, Jane Street и Суверенный фонд Катара (Qatar Investment Authority). Финансовый директор Anthropic Кришна Рао (Krishna Rao) отметил, что и стартапы, и крупнейшие корпорации всё активнее интегрируют Claude в свои рабочие процессы. По его словам, объём привлечённых средств отражает растущий спрос со стороны клиентов, а инвестиции будут направлены на дальнейшее развитие корпоративных продуктов и моделей, на которые пользователи уже регулярно полагаются в своей повседневной работе. Примечательно, что масштабные финансовые вливания происходят в момент обострения борьбы за долю рынка и внимание пользователей между Anthropic и её основным конкурентом OpenAI, который недавно также обозначил намерения привлечь дополнительный капитал в размере $100 млрд. В случае успеха этой инициативы капитализация создателя ChatGPT может вырасти примерно до $830 млрд. ИИ обвалил курс акций финансовых компаний США

11.02.2026 [15:42],

Владимир Фетисов

Стоимость акций американских компаний по управлению активами резко снизилась на фоне запуска нового инструмента на базе искусственного интеллекта, который предназначен для финансового планирования. Инвесторы опасаются, что этот сегмент окажется под ударом из-за конкуренции с ИИ-технологиями, как это уже случилось с разработчиками программного обеспечения, сферой частного кредитования и страховыми брокерами.

Источник изображения: Copilot Так, по итогам торгов 10 февраля акции Raymond James Financial подешевели на 8,8 % — до $158,5. По динамике этот день стал для компании худшим с марта 2020 года. Ценные бумаги Charles Schwab потеряли в цене 7,4 %, их стоимость остановилась на отметке $99,25 за акцию. Акции LPL Financial Holdings и Morgan Stanley подешевели на 8,3 % и 2,5 % соответственно. Вероятно, распродажа в этом сегменте застигла врасплох Уолл-стрит. Лишь по акциям Charles Schwab была рекомендация к продаже, причём только от одного из 24 аналитиков, следящих за курсом ценных бумаг. Причиной распродажи акций стал анонс нового ИИ-инструмента компании Altruist. Он предназначен для помощи финансовым консультантам в формировании персонализированных стратегий для клиентов и создании различных финансовых документов, таких как выписки по счетам. Основатель и гендиректор Altruist Джейсон Венк ранее работал в Morgan Stanley, а операционный директор Мази Бахадори — в Pimco Investment Management. Это говорит о том, что руководство Altruist хорошо знакомо с принципами работы Уолл-стрит. Инвесторы опасаются, что ИИ-алгоритм Altruist нарушит традиционную модель финансового консультирования и управления состоянием. Аналитики отмечают, что часть этой масштабной распродажи акций следует связывать с импульсивной реакцией инвесторов, а реальный риск от различных ИИ-инструментов может быть переоценён. Аналитик Raymond James Financial Уилма Бердис уверена, что страхи «полностью преувеличены». По её мнению, в конечном счёте люди всё же предпочтут доверить свои деньги человеку, а не ИИ-алгоритму. SMIC показала 61-процентный рост выручки на фоне ИИ-бума, санкций и импортозамещения

10.02.2026 [15:57],

Алексей Разин

Если выручку мировых гигантов в полупроводниковом секторе сейчас толкает бум ИИ, то в Китае вмешиваются некоторые специфические региональные факторы, которые также позволяют местным контрактным производителям чипов улучшать финансовые показатели. В прошлом квартале SMIC увеличила выручку сразу на 60,7 % в годовом сравнении до $172,85 млн, что оказалось выше ожиданий аналитиков.

Источник изображения: SMIC SMIC входит в пятёрку крупнейших контрактных производителей чипов в мире, но обслуживает главным образом китайских заказчиков, и по мере усиления технологических санкций со стороны США и их геополитических союзников такая специализация обрела более выраженный характер. В прошлом квартале и 2025 году в целом, как отмечается в отчёте SMIC, росту выручки способствовал высокий спрос на услуги компании на китайском рынке, возросшая загрузка конвейера и структура услуг, в которой преобладали более дорогие техпроцессы. Выручка в прошлом квартале увеличилась на 12,7 % в годовом сравнении до $2,49 млрд, она также подросла последовательно на 4,5 %. По итогам всего 2025 года выручка SMIC увеличилась на 16,2 % до $9,33 млрд, капитальные затраты при этом достигли $8,1 млрд, увеличившись на 10,5 % по сравнению с 2024 годом. Это не помешало компании подойти к концу года с нормой прибыли в 21 %, она рассчитывает удержать её в текущем квартале в диапазоне от 18 до 20 %. Ежемесячные объёмы обработки кремниевых пластин в эквивалентном размере 200 мм достигли 1,059 млн штук, всего по итогам года их было обработано 9,7 млн штук. Степень загрузки конвейера достигла 93,5 %, что положительно сказалось на прибыли компании. Прибыль по итогам четвёртого квартала выросла сразу на 60,7 % до $172,85 млн, а по итогам всего года выросла на приличные 39,1 % до $685,1 млн. Квартальная выручка SMIC также оказалась выше ожиданий, поскольку при фактическом значении $2,49 млрд аналитики рассчитывали на $2,4 млрд. Бизнесу SMIC должна благоприятствовать политика властей КНР, которые подталкивают местных разработчиков чипов к импортозамещению, но санкции США, Нидерландов и Японии не позволяют самой SMIC закупать передовое импортное оборудование. В таких условиях она ищет поставщиков в Китае, и в целом по китайской литографической отрасли процесс замещения движется с опережением графика. Кроме того, дефицит мощностей позволяет SMIC поднимать цены на свои услуги, на выручке и прибыли это сказывается благоприятным для компании образом. Китай остался крупнейшим рынком сбыта продукции SMIC, он формировал 87,6 % её выручки в прошлом квартале, на долю США пришлись 10,3 %. Компания испытывает трудности со своевременным получением оборудования, что тормозит темпы экспансии производственных мощностей. Капитальные затраты SMIC в текущем году останутся на уровне предыдущего, а вот амортизационные расходы вырастут почти на 30 %, что должно негативно сказаться на норме прибыли компании. В прошлом году SMIC увеличила количество ежемесячно обрабатываемых кремниевых пластин на 50 000 штук в эквивалентном размере 300 мм, в этом она рассчитывает увеличить их только на 40 000 штук в месяц. ИИ продолжает разгонять TSMC — выручка в январе взлетела на 37 %

10.02.2026 [10:03],

Алексей Разин

Тайваньская TSMC остаётся крупнейшим контрактным производителем чипов, сейчас основу её выручки формируют заказы на выпуск полупроводниковых компонентов для инфраструктуры ИИ с использованием дорогих передовых технологий. Если по итогам всего текущего года TSMC рассчитывает увеличить выручку на 30 %, то первый его месяц уже показал рост на 37 % до $12,7 млрд.

Источник изображения: TSMC По крайней мере, как отмечает Bloomberg, итоги января позволяют говорить именно о такой динамике изменения выручки в годовом сравнении. С другой стороны, январь прошлого года формировал низкую базу для сравнения, поскольку тогда китайские новогодние праздники пришлись на январь, а TSMC придерживается аналогичного рабочего графика с континентальной частью Китая. В любом случае, прирост выручки TSMC в январе оказался одним из самых высоких за предыдущие месяцы, и сезонный спад в данном случае никак не проявился. Бум ИИ не только увеличивает выручку TSMC, но и заставляет компанию наращивать капитальные затраты. В этом году они должны увеличиться примерно на четверть до рекордных $56 млрд. Производственные мощности TSMC расширяются и модернизируются не только на Тайване, но и в США, а также в Японии. Компания совместно с европейскими партнёрами также собирается построить предприятие по выпуску чипов в Германии. Как накануне отметил ресурс CNBC, тайваньский вице-премьер Чэн Ли Цзюнь (Cheng Li-chiun) в недавнем интервью ещё раз подчеркнула, что требования властей США перенести на территорию данной страны до 40 % производства чипов с Тайваня выглядят заведомо нереалистичными. Инфраструктура для выпуска чипов пустила на острове «глубокие корни» и не может быть так просто перемещена в значимых объёмах. Даже в условиях интенсификации локализации производства в США, компания TSMC продолжит активно инвестировать в развитие своих мощностей на Тайване. Новая «криптозима» застала рынок врасплох — даже главные оптимисты не поняли причин

08.02.2026 [06:24],

Анжелла Марина

Биткоин за минувшую неделю упал на 16 % до $70 008 и потерял 45 % от октябрьского рекорда в $126 273. Эфир снизился на 24 % до $2052, отступив на 59 % от собственного максимума. Несмотря на резкий отскок в пятницу, неделя стала худшей для крипторынка более чем за три года. При этом даже самые известные сторонники криптовалют не могут сойтись во мнении, что именно вызвало обвал, сообщает The Wall Street Journal.

Источник изображения: Grok В предыдущие периоды спада инвесторы чётко понимали причины кризиса, будь то лопнувший пузырь ICO в 2018 году или крах биржи Сэма Бэнкмана-Фрида (Sam Bankman-Fried) FTX в 2022 году, вызванного обвалом TerraUSD и Luna на $40 млрд. В данной ситуации глава Galaxy Digital Майкл Новограц (Michael Novogratz) констатировал отсутствие явных причин или триггера распродажи. Эксперты выдвигают несколько наиболее популярных теорий относительно причин распродажи. Энтони Помплиано (Anthony Pompliano), глава ProCap Financial, указал, что трейдеры переключились на альтернатинвые рынки, связанные с искусственным интеллектом и технологией прогнозов машинного обучения (ML). Ещё одна версия связана с Кевином Уоршем (Kevin Warsh), кандидатом Трампа на пост главы ФРС, которого рынок воспринимает как сторонника жёсткой денежной политики, склонного к укреплению доллара США. Свою роль могла сыграть и пробуксовка Clarity Act («Закон о прозрачности рынка цифровых активов») в Конгрессе, когда разногласия между криптовалютными биржами и традиционными банками затормозили этот процесс. Тем не менее аналитики допускают, что восстановление может произойти быстрее, чем в прошлые кризисы. Джаспер Де Мэре (Jasper De Maere) из Wintermute полагает, что благодаря сильной инфраструктуре и отсутствию громких банкротств рынок сможет восстановиться быстрее, чем в прошлые циклы, при том, что стейблкоины продолжают набирать популярность, а институциональный интерес никуда не исчез, а лишь временно отступил. Одновременно компания Strategy Майкла Сэйлора (Michael Saylor) сообщила о квартальном убытке в $12 млрд из-за обесценивания биткоина, однако сам Сэйлор на конференции с инвесторами призвал ориентироваться на горизонт планирования минимум в четыре года. Акции американских бигтехов вернулись к росту после трёхдневного падения

07.02.2026 [15:44],

Алексей Разин

После череды откровений крупнейших провайдеров облачных услуг в США о намерениях увеличить капитальные затраты в этом году в общей сложности до $650 млрд, фондовый рынок отреагировал снижением котировок их акций, в результате чего совокупная капитализация профильных эмитентов упала на $1 трлн. К пятнице тренд удалось переломить, акции американских бигтехов вернулись к росту.

Источник изображения: Nvidia Биржевой индекс Nasdaq Composite в пятницу укрепился на 2,2 %, что позволило свести недельные потери всего к 1,8 %. Акции Nvidia выросли в цене на 7,8 %, подорожали ценные бумаги Intel и Broadcom. Биткоин смог частично отыграть недавнее падение до минимального с 2024 года уровня. Его курс накануне вырос на 12 % до $70 367. Выросли в цене акции инвестиционных компаний, которые держат крупную часть активов в этой криптовалюте. Amazon не удалось остановить падение собственных акций после заявлений о намерениях увеличить капитальные затраты в этом году в полтора раза до рекордных $200 млрд. Акции этой компании в пятницу упали в цене на 5,6 %. Тем не менее, основная часть акций компаний технологического сектора США к концу рабочей недели перешла от падения в цене к росту. Индекс S&P 500 вырос на 2 %, а Dow Jones Industrial прибавил 2,5 % и впервые преодолел отметку в 50 000 пунктов. Как отмечают аналитики, инвесторы сейчас стали гораздо более избирательными с точки зрения направления своих средств в активы тех или иных компаний, различным образом связанных с искусственным интеллектом. Акции всех эмитентов подряд более никто не скупает. Всё чаще инвесторы задумываются, насколько быстро эти огромные затраты на ИИ начнут обеспечивать финансовую отдачу. Акции разработчиков ПО на этой неделе падали в цене после выпуска стартапом Anthropic специализированных плагинов для ИИ-агента Claude Code, который ускоряет непосредственно разработку ПО, поскольку новые инструменты открыли новые возможности по анализу отраслевых контрактов с юридической точки зрения. Тем не менее, к пятнице падение котировок прекратилось, поскольку эксперты пришли к выводу, что на данном этапе «критически важное ПО» в корпоративном сегменте ещё не скоро будет замещено ИИ-инструментами. Amazon увеличит капзатраты на ненасытный ИИ в полтора раза до $200 млрд — акции отреагировали обвалом

06.02.2026 [12:45],

Алексей Разин

Компания Amazon в лице своего подразделения AWS и раньше была одним из крупнейших игроков рынка облачных услуг, а в эпоху бума ИИ начала активно обслуживать интересы многих разработчиков профильных систем. Поскольку спрос на услуги такого характера и не думает снижаться, капитальные затраты Amazon в этом году вырастут на 54 % до $200 млрд.

Источник изображения: Amazon Деньги будут направлены, по словам генерального директора Энди Джесси (Andy Jassy), главным образом именно на развитие инфраструктуры AWS, и в основном на её связанную с ИИ часть. Глава компании назвал это решение «экстраординарно необычайной возможностью навсегда изменить размер AWS и Amazon в целом». Компания готова агрессивно вкладывать средства, чтобы стать лидером рынка, по его словам. Столь серьёзное увеличение затрат неизбежно скажется на прибыли компании. Если аналитики рассчитывали на получение Amazon операционной прибыли в размере $22,2 млрд по итогам текущего квартала, то руководство компании призвало рассчитывать на диапазон от $16,5 до $21,5 млрд. После закрытия торгов в США акции Amazon на этом фоне успели снизиться в цене на 10 %. Всего с начала года они снизились на 3,5 %. Конкурирующие Microsoft и Alphabet (Google) также сообщили, что будут вынуждены увеличить капитальные затраты в этом году. Инвесторы опасаются, что расходы облачных гигантов растут быстрее прибыли. С другой стороны, выручка AWS в прошлом квартале выросла на 24 % до $35,6 млрд, что стало максимальным приростом более чем за три года. Операционная прибыль на облачном направлении составила $12,5 млрд. Часть капитальных расходов Amazon будет направлена на развитие космической группировки спутников связи Kuiper, расширение розничной сети продуктовых магазинов и внедрение роботов в логистической сфере. В любом случае, основная часть капитальных затрат будет связана именно с развитием инфраструктуры ИИ. В прошлом квартале AWS располагала заказами на сумму $244 млрд, что на 40 % выше прошлогоднего результата и на 22 % выше в последовательном сравнении. Общая выручка Amazon в прошлом квартале выросла на 14 % до $213,4 млрд, операционная прибыль составила $25 млрд. Если учесть, что в сфере интернет-торговли выручка Amazon выросла на 10 % до $83 млрд, то основную часть доходов она получает именно от интернет-магазина. Реклама в высокий для подобного бизнеса сезон обеспечила рост профильной выручки на 23 % до $21,3 млрд. Компании пришлось сократить 16 000 сотрудников в прошлом месяце. В совокупности с предыдущими мероприятиями такого рода работы лишились около 30 000 человек. Без учёта этих сокращений численность штата Amazon составляла около 1,58 млн человек по состоянию на 31 декабря прошлого года. Российский банк впервые начал выдавать кредиты под залог биткоинов

05.02.2026 [17:35],

Владимир Фетисов

«Совкомбанк» первым в России стал предлагать корпоративным клиентам услуги по кредитованию под залог биткоинов. Новое предложение доступно юридическим лицам и индивидуальным предпринимателям, у которых есть в наличии полученная легальным путём криптовалюта.

Источник изображения: unsplash.com В «Совкомбанке» указали на потенциал партнёрства финансовой организации со всеми участниками криптовалютной индустрии, начиная от майнеров и заканчивая операторами ЦОД и криптовалютными биржами. В банке считают, что кредитование под залог биткоинов позволит клиентам привлекать финансирование для развития бизнеса без необходимости продажи собственных активов. В конце прошлого года СМИ писали, что «Совкомбанк» провёл пилотную сделку по кредитованию майнера криптовалюты АО «Интелион дата». Обеспечением кредита стала криптовалюта, которую майнер добыл в процессе работы. Также известно, что банк в рамках этой сделки задействовал собственную разработку для хранения цифровых активов. Пилотная сделка дала возможность протестировать механизмы работы с цифровым обеспечением, которые в будущем могут стать основой регулирования рынка цифровых валют. Sony научилась зарабатывать без роста продаж — рухнувшие на 16 % поставки PS5 компенсировали подписки

05.02.2026 [14:23],

Алексей Разин

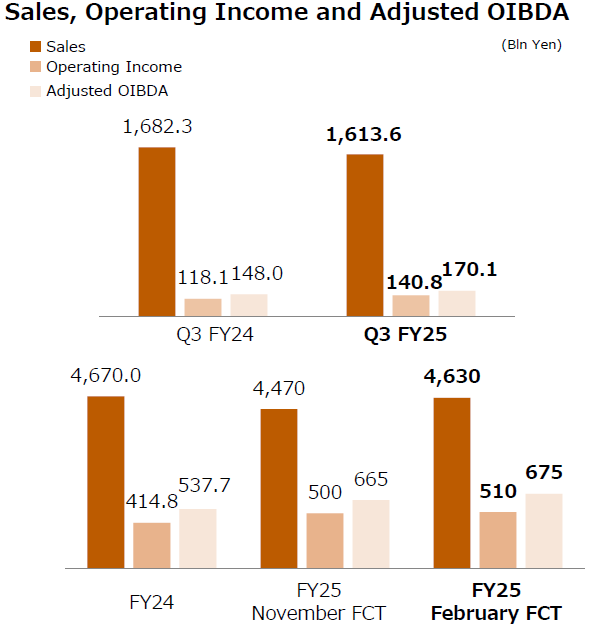

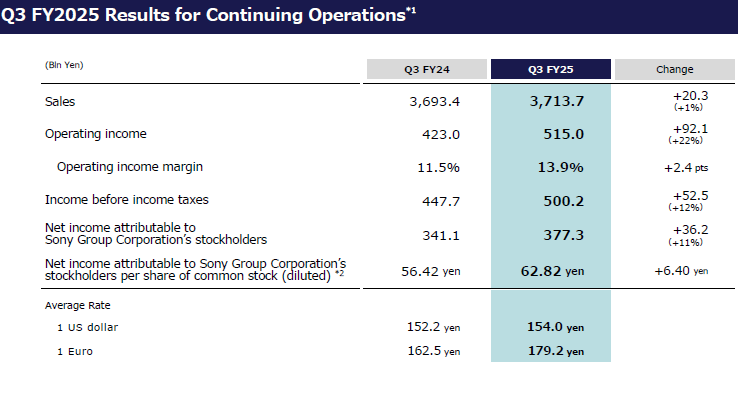

Компания Sony по итогам прошлого квартала увеличила свою выручку на 1 % до $23,68 млрд, но операционная прибыль выросла сразу на 22 % до $3,3 млрд. В календаре этой японской корпорации текущий фискальный год завершится в конце марта, по итогам трёх минувших кварталов она увеличила прогноз по годовой операционной прибыли на 8 % до $9,8 млрд.

Источник изображений: Sony Акции Sony на этом фоне выросли в цене на 5 % после публикации квартальной отчётности, но позже скорректировались на 0,87 %. Выручка по итогам текущего года Sony достигнет $78,3 млрд, что на 3 % предыдущего прогноза. Чистая прибыль Sony по итогам года вырастет до $7,2 млрд, что также превышает предыдущий прогноз на 8 %. По словам руководства Sony, положительную динамику финансовых показателей обеспечил бизнес по производству датчиков изображений для смартфонов, где спрос начал восстанавливаться. По всей видимости, успех семейства Apple iPhone 17 внёс определённый вклад в доходы Sony в прошлом квартале, ведь компания из Купертино является крупным покупателем таких датчиков изображения. Выручка Sony на этом направлении выросла более чем на 20 %. В прошлом месяце Sony объявила о реструктуризации, по результатам которой её бизнес по производству телевизоров перейдёт в собственность совместного предприятия с китайской TCL Electronics Holdings. Этот шаг всё сильнее подчёркивает стремление Sony дистанцироваться от бизнеса по производству электронных устройств и окончательно превратиться в холдинг, специализирующийся на развлечениях типа игровых приставок, музыки и кинопродукции. Музыкальная выручка компании увеличилась на 12,6 % по итогам прошлого квартала.  В течение трёх первых кварталов текущего фискального года чистая прибыль компании выросла на 12 % до $6 млрд, а операционная увеличилась на 21 % до $8,1 млрд. Росту выручки на 2 % до $60 млрд способствовало увеличение дохода от медийной деятельности и потоковых сервисов. Непосредственно в сегменте игровых консолей и сетевых сервисов Sony сократила выручку по итогам квартала в годовом сравнении на 4 % до $10,3 млрд. Количество проданных за квартал консолей PlayStation 5 в годовом сравнении сократилось на 16 % до 8 млн штук. Всего же с момента запуска в 2020 году Sony продала 92,2 млн PS5. Консоли продавались хуже, но подписки и цифровая дистрибуция игр отчасти компенсировали отрицательную динамику на направлении PlayStation 5, поскольку количество подписчиков сервиса PlayStation Network выросло в прошлом квартале. В итоге, прибыль Sony на игровом направлении выросла на 19 % до $897 млн.  В целом, бизнес компании по выпуску аппаратных продуктов в прошлом году столкнулся с ростом затрат на компоненты. Дефицит памяти продолжит негативно влиять на этот вид бизнеса Sony. Компания пытается с ним бороться, и уже запаслась необходимым количеством памяти, чтобы встретить осенний сезон распродаж более или менее достойно, как признались представители руководства. Переговоры с поставщиками памяти продолжаются. ИИ помог и навредил: Arm стала больше зарабатывать на серверах, но смартфоны испортили картину — акции рухнули на 8 %

05.02.2026 [08:34],

Алексей Разин

В нынешних условиях бум ИИ одновременно влияет на бизнес одних и тех же компаний и положительно, и отрицательно. Примером может служить британский холдинг Arm, который смог увеличить выручку на направлении серверных архитектур, но доминирующее влияние сегмента смартфонов оказалось отрицательным.

Источник изображения: Arm Прогноз Arm по выручке ($1,47 млрд) попал в диапазон, предсказанный аналитиками ($1,4–$1,5 млрд). Доход на одну акцию может достичь 58 центов, по мнению руководства Arm, тогда как аналитики рассчитывали на 56 центов. В прошлом квартале выручка Arm выросла на 26 % до $1,24 млрд. Удельный доход на акцию достиг 43 центов, оба показателя оказались выше средних ожиданий рынка. Лицензирование разработок принесло Arm в прошлом квартале меньше денег, чем рассчитывали аналитики: только $505 млн вместо $520 млн. Роялти обеспечили $737 млн выручки, что выше средних значений по прогнозу. При этом выручка от лицензирования разработок в сегменте ЦОД удвоилась относительно показателей прошлого года. Финансовый директор Arm Джейсон Чайлд (Jason Child) попытался успокоить инвесторов, которые были взволнованы возможным влиянием дефицита памяти на рынок смартфонов. Он заявил, что смещение спроса в сторону более дорогих моделей смартфонов в какой-то мере компенсирует общее снижение выручки. Ещё одной темой обсуждения на отчётном мероприятии стало поведение основного акционера Arm в лице японской корпорации SoftBank, которой принадлежат около 90 % акций британского холдинга. Генеральный директор первой из компаний Рене Хаас (Rene Haas) заявил, что общался с основателем второй Масаёси Соном (Masayoshi Son), и тот заверил его в отсутствии у него намерений продавать крупные пакеты акций Arm. Как известно, SoftBank за этот и прошлый год в совокупности рассчитывает вложить в капитал OpenAI около $60 млрд, и в поисках необходимой суммы японская корпорация уже продала свои акции Nvidia и T-Mobile. Глава Arm отдельно отметил, что спрос на разработки компании превысил ожидания, особенно в сегменте решений для центров обработки данных. При этом он не готов давать долгосрочные прогнозы по поводу перспектив роста в этом сегменте, предпочитая придерживаться консервативного сценария. Тем не менее, в ближайшие два года именно разработчики серверных процессоров должны стать основным источником выручки для Arm. Подобные комментарии руководства не предотвратили снижения акций Arm на 8 % после публикации отчётности. Рынок смартфонов забуксовал из-за дефицита: Qualcomm разочаровала прогнозом, акции обвалились на 10 %

05.02.2026 [05:05],

Алексей Разин

Многие аналитики в один голос уже давно твердят, что рынок смартфонов пострадает от дефицита памяти и роста цен. Теперь к ним присоединяются и поставщики других компонентов, используемых при производстве смартфонов. Разработчик процессоров Qualcomm разочаровал инвесторов своим прогнозом по выручке на текущий квартал.

Источник изображения: Qualcomm Technologies Акции компании упали в цене почти на 10 % после того, как руководство Qualcomm заявило, что в текущем квартале компания рассчитывает выручить от $10,2 до $11 млрд, а удельный доход на одну акцию не превысит $2,55. По середине диапазона такой прогноз по выручке соответствует $10,6 млрд, что ощутимо ниже тех $11,2 млрд, на которые рассчитывали аналитики. Удельный доход на акцию Qualcomm в их прогнозах тоже укладывался в более привлекательные $2,89. Спрос на дорогие смартфоны сохраняется, как пояснили представители Qualcomm, но некоторые из клиентов компании, особенно в Китае, будут делать меньше устройств, поскольку они не смогут приобрести достаточное количество памяти для них, а также из-за роста стоимости других компонентов. Прочие направления бизнеса Qualcomm не позволят компенсировать просадку на рынке процессоров для смартфонов. «Хотя наш краткосрочный прогноз по смартфонам подвержен влиянию всеобщего дефицита памяти, нас воодушевляет спрос клиентов на дорогие модели смартфонов», — заявил генеральный директор Qualcomm Криштиано Амон (Cristiano Amon). Прошлый квартал компания завершила ростом выручки на 5 % до $12,3 млрд, превысив ожидания аналитиков. В сегменте процессоров для смартфонов она не оправдала их ожиданий, ограничившись суммой $7,82 млрд против $7,86 млрд. Направление Интернета вещей показало превышение выручки по отношению к прогнозу: $1,69 млрд вместо ожидаемых $1,1 млрд. Первые компоненты серверного назначения для инфраструктуры ИИ компания Qualcomm начнёт поставлять в следующем году, их получит стартап Humain, поддерживаемый финансовыми ресурсами властей Саудовской Аравии. Anthropic обвалила акции разработчиков софта и финуслуг на $285 млрд новым ИИ-инструментом для бизнеса

04.02.2026 [16:45],

Владимир Мироненко

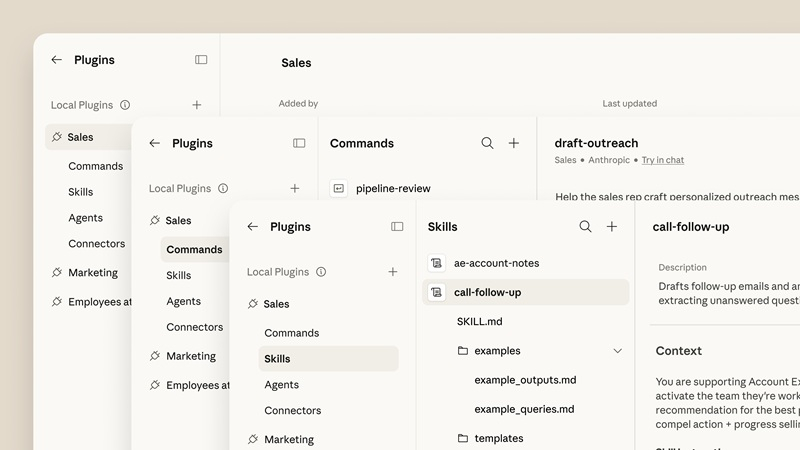

Выход нового инструмента Anthropic на основе ИИ для автоматизации задач в сфере бизнеса, таких, как проверка контрактов и юридические обзоры, спровоцировал обвал акций на $285 млрд в секторах программного обеспечения, финансовых услуг и управления активами, сообщил Bloomberg.

Источник изображения: claude.com Индекс американских акций компаний-разработчиков программного обеспечения инвестиционного банка Goldman Sachs упал во вторник на 6 %, что стало самым большим однодневным падением с апреля, когда обвал был вызван тарифами, а индекс компаний финансовых сервисов упал почти на 7 %. Индекс Nasdaq 100 в какой-то момент упал на 2,4 %, прежде чем сделать откат до 1,6 %. Также выход нового ИИ-инструмента стал причиной резкого падения акций компаний за пределами США, в частности, ирландской Experian Plc, предоставляющей кредитные и маркетинговые услуги, производителя программного обеспечения для бизнеса и юриспруденции Relx Plc и London Stock Exchange Group Plc из Великобритании. Акции ведущей индийской компании Tata Consultancy Services упали на 6 %, а ценные бумаги Infosys — на 7,1 %. Акции производителя облачного бухгалтерского программного обеспечения Xero упали на 16 % на торгах в Сиднее, что стало самым большим падением с 2013 года. Значительное падение акций Thomson Reuters Corp. и Legalzoom.com Inc., оказавшихся в числе худших по показателям в США и Канаде, привело к падению акций инвестиционного фонда ETF iShares Expanded Tech-Software Sector на 4,6 %, шестой день подряд. В январе ETF упал на 15 %, что стало худшим показателем за месяц с 2008 года. Акции компаний, занимающихся развитием бизнеса, также попали под распродажу. В частности, акции Blue Owl Capital Corp. упали на 13 %, что стало рекордным девятым снижением подряд. При этом их стоимость сократилась до самого низкого уровня с 2023 года. «Этот год станет определяющим для того, станут ли компании победителями или жертвами ИИ, и ключевым навыком будет избегать попадания в число проигравших», — прокомментировал реакцию рынка на появление нового ИИ-инструмента Стивен Йиу (Stephen Yiu), главный инвестиционный директор Blue Whale Growth Fund. |