|

Опрос

|

реклама

Быстрый переход

Банк России простым языком объяснил, что такое цифровой рубль и зачем он нужен

07.02.2025 [15:12],

Павел Котов

В Telegram-канале Банка России (ЦБ РФ) появилось простое разъяснение того, что такое цифровой рубль — так, как это можно объяснить бабушке. Ведомство подчеркнуло, что третья форма национальной валюты будет дополнением наличного и безналичного рубля, переводы не станут облагаться комиссией, будут доступны различные сервисы, и пользоваться цифровым рублём никого заставлять не станут — не понадобится даже писать отказов.

Источник изображения: cbr.ru Купюры и монеты — это наличные деньги. Средства, которые лежат в банке, поступающие на карту пенсии — безналичные. При расчёте наличными потребители комиссий не платят, а при переводе безналичных средств такое иногда случается. Цифровой рубль сочетает в себе особенности двух первых форм — он работает как наличные, но существует в цифровом виде, чем напоминает безналичные. Для потребителей не предусмотрено никаких комиссий за переводы в цифровых рублях. Это бесплатная услуга — Банк России установил по таким операциям нулевой тариф. Ограничения по суммам при переводе цифровых рублей тоже отсутствуют, то есть можно бесплатно перевести хоть все имеющиеся в цифровом кошельке средства. Доступны и другие привычные операции — расчёты за товары и услуги, автоплатежи и многое другое. Цифровой рубль используется только в добровольном порядке. Гражданам не придётся оформлять никаких заявлений об отказе пользоваться цифровым рублём и куда-нибудь эти документы подавать, например, в МФЦ. Если человек не хочет использовать цифровой рубль, ему достаточно просто не заводить цифровой кошелёк — это может сделать только он сам. Пенсии будут поступать привычным способом, как это было всегда. Возможность закрыть цифровой кошелёк тоже предусмотрена. Arm отчиталась о рекордной квартальной выручке, но акции всё равно упали на 5 %

06.02.2025 [08:00],

Алексей Разин

Британский холдинг Arm, который занимается разработкой одноимённых процессорных архитектур, на этой неделе отчитался о результатах третьего фискального квартала, которые в целом были воодушевляющими, но осторожность в прогнозировании динамики выручки на текущий квартал и фискальный год в целом спровоцировала падение курса акций эмитента на 5–6 %.

Источник изображения: Arm Генеральный директор Arm Рене Хаас (Rene Haas), как отмечает Bloomberg, заявил о наличии серьёзных поддерживающих бизнес факторов, но отметил необходимость осторожничать в прогнозах, поскольку холдинг в качестве публичной компании пребывает только шесть кварталов, и в этом смысле нужно адекватно назначать целевые ориентиры. В прошедшем квартале совокупная выручка Arm в годовом сравнении выросла на 19 % до $983 млн, превзойдя ожидания аналитиков ($945 млн). Удельный доход на одну акцию из расчёта 39 центов также оказался выше ожиданий инвесторов (34 цента). В текущем квартале Arm рассчитывает выручить от $1,18 до $1,28 млрд, что по центру диапазона ($1,23 млрд) несколько выше ожиданий рынка ($1,22 млрд). Прогноз по выручке за весь фискальный год Arm по мере приближения к концу периода (марту) сузила до диапазона $3,94–4,04 млрд. Ранее границы были обозначены как $3,8 и $4,1 млрд соответственно. Инвесторы эту новость восприняли негативно, но глава компании пояснил, что подобное уточнение всегда характерно по мере приближения к концу отчётного периода, поскольку статистика за предыдущие месяцы уже сформирована и картина в целом за год становится чётче. Часть инвесторов рассчитывала на коррекцию прогноза по выручке в сторону однозначного повышения. Рене Хаас также подчеркнул, что участие Arm в реализации амбициозного проекта Stargate по развитию вычислительной инфраструктуры для систем искусственного интеллекта в США подчёркивает важность компании в этой сфере. Arm выступает в роли технологического партнёра Stargate, хотя ни один из крупнейших поставщиков x86-совместимых процессоров в проекте не участвует. Выручка Arm от лицензионных отчислений в прошлом квартале достигла $403 млн, роялти принесли $580 млн, оба показателя превысили ожидания рынка. Хотя компания может обзавестись новыми лицензиатами и увеличивать сборы с уже имеющихся клиентов, с крупнейшим из них в лице Qualcomm она вовлечена в судебные споры, что представляет определённый риск для дальнейшей динамики выручки. Qualcomm отчиталась о подскочивших продажах чипов, но смартфонный сегмент вырос меньше всех

06.02.2025 [06:59],

Алексей Разин

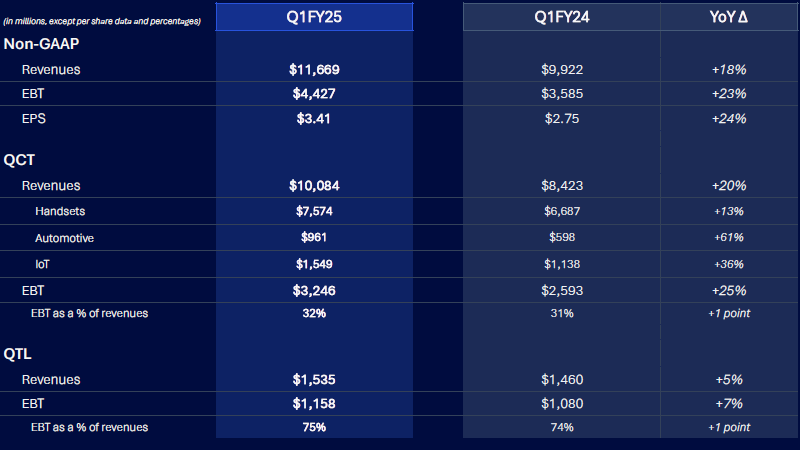

Компания Qualcomm по итогам прошлого квартала продемонстрировала рост выручки по всем трём основным рыночным сегментам своего присутствия, причём достигнутые показатели превзошли ожидания аналитиков. Хотя и прогноз по выручке на текущий квартал оказался выше прогнозируемых инвесторами величин, акции компании после публикации отчётности всё равно упали в цене более чем на 4,5 %.

Источник изображений: Qualcomm Technologies В календаре корпорации уже завершился первый квартал 2025 фискального года, выручка за период выросла в годовом сравнении на 18 % до $11,7 млрд против ожидаемых $10,93 млрд. Полупроводниковый бизнес QCT продемонстрировал рост выручки на 20 % до $10,08 млрд, из них на направлении чипов для смартфонов выручка выросла на 13 % до $7,6 млрд, автомобильный сегмент продемонстрировал впечатляющий рост на 61 % до $961 млн, а направление Интернета вещей увеличило выручку на 36 % до $1,55 млрд. К последнему сегменту относятся и процессоры семейства Snapdragon Elite, используемые в составе ноутбуков под управлением Windows. Руководство Qualcomm заявило, что данные чипы смогли занять 10 % рынка в сегменте ноутбуков стоимостью более $800. Носимые устройства типа гарнитур Meta✴✴ Quest и умных очков Ray-Ban на основе чипов Qualcomm также пользуются уверенным спросом.  В сфере лицензирования (QTL) выручка компании выросла на 5 % до $1,54 млрд. В прошлом квартале Qualcomm удалось заключить лицензионное соглашение в сфере сетей 4G с крупным китайским производителем смартфонов Transsion, а также завершить переговоры с двумя другими крупными китайскими компаниями, которые готовятся заключить долгосрочные лицензионные соглашения. В прошлом квартале Qualcomm также выплатила $942 млн в форме дивидендов и потратила $1,8 млрд на выкуп своих акций. В текущем квартале Qualcomm рассчитывает выручить от $10,3 до $11,2 млрд. Ожидания аналитиков выражены в сумме прогнозируемой выручки $10,34 млрд, поэтому собственный прогноз компании в данном случае оказался выше. Зато в сегменте лицензирования компания рассчитывает на выручку в размере от $1,25 до $1,45 млрд. Это не только ниже результатов предыдущего квартала, но и по центру диапазона хуже прогноза аналитиков, которые рассчитывали на $1,4 млрд. По всей видимости, данное несоответствие и подтолкнуло акции Qualcomm к падению после закрытия торгов. По итогам всего года рынок смартфонов должен остаться на уровне прошлого, либо вырасти на единицы процентов. Этот прогноз не увеличивает возможное влияние выручки от лицензионного соглашения с Huawei, условия которого сейчас пересматриваются. Ford может потерять на электромобилях более $5 млрд в 2025 году

06.02.2025 [04:29],

Анжелла Марина

Компания Ford столкнулась с серьёзными финансовыми трудностями в сегменте электромобилей. В 2024 году её EV-бизнес показал убыток в размере $5,1 млрд, превысив прошлогодние потери в $4,7 млрд. При этом прогноз на 2025 год также неутешителен — компания ожидает потери до $5,5 млрд. По словам руководства, сложности связаны с рыночными факторами, которые замедляют прогресс в развитии электромобильного направления.

Источник изображения: Václav Pechar / Unsplash Несмотря на значительные убытки в EV-сегменте, Ford продемонстрировал положительные результаты по итогам года. По данным издания The Verge, чистая прибыль компании составила $5,9 млрд, а скорректированный доход достиг $10,2 млрд, что стало возможным благодаря высоким продажам автомобилей на ДВС. Однако эксперты отмечают, что зависимость от традиционных двигателей может стать проблемой в будущем, если Ford не сможет стабилизировать ситуацию в этом секторе. Кроме того, компания в своём отчёте не учитывает рост расходов, связанный с отменой стимулов в виде налоговых льгот и госкредитов администрации Байдена, а также угрозу со стороны нового президента США Дональда Трампа (Donald Trump) ввести 25-процентные пошлины на импорт из Мексики и Канады. В отличие от конкурентов, таких как General Motors (GM), Ford отстаёт в разработке новых моделей электромобилей. Например, GM представила несколько инновационных авто в прошлом году, включая обновлённые Chevy и Cadillac, и уже демонстрирует признаки рентабельности своего EV-бизнеса. Ford же пока предлагает всего три модели электрокаров, при этом отменив планы по выпуску трёхрядного электрического внедорожника, чтобы сосредоточиться на более дешёвых моделях. Эксперты считают, что компании необходимо ускорить развитие своего EV-направления, чтобы остаться конкурентоспособной. И пока Ford продолжает терять деньги на электромобилях, рынок активно развивается, а любые задержки в выпуске новых моделей могут привести к потере лидерских позиций. Huawei выручила $118 млрд в прошлом году — намного больше Xiaomi, но меньше чем Apple за один квартал

05.02.2025 [13:29],

Алексей Разин

Оставаясь частной компанией, Huawei Technologies не обязана регулярно публиковать финансовую отчётность, поэтому динамика ключевых показателей становится достоянием общественности только с подачи представителей руководства. Действующий председатель совета директоров Huawei Лян Хуа (Liang Hua) заявил, что в прошлом году выручка компании превысила $118 млрд.

Источник изображения: Huawei Technologies Данные заявления руководителем китайского гиганта, уже более пяти лет находящегося под санкциями США, были сделаны на форуме в Гуанчжоу. Указанная сумма выручки означает, что по сравнению с 2023 годом соответствующий финансовый показатель вырос на 22 %. Для компании 2023 год стал периодом самого быстрого роста выручки за предыдущие четыре года. Соответственно, итоги 2024 года как минимум поддержали тенденцию и показали, что бизнес Huawei способен развиваться в условиях сохраняющихся санкций. По словам председателя совета директоров, на ключевых направлениях деятельности итоги 2024 года оправдают прогнозы руководства Huawei, бизнес в сфере информационных и компьютерных технологий сохранит стабильность, потребительский сектор вернётся к росту, а направление умных автомобилей будет стремительно расти. Всё это в совокупности позволяет рассчитывать на превышение годовой выручкой суммы в $118,27 млрд. Для сравнения, Apple только за прошлый квартал получила $124,3 млрд выручки. Если же сравнивать с китайскими компаниями, то, к примеру, Xiaomi за первые три квартала 2024 года смогла выручить $35,33 млрд — за четвёртый квартал и за весь минувший год этот китайский производитель ещё не отчитался. В прошлом году, по данным Canalys, компании Huawei удалось занять 16 % на внутреннем рынке смартфонов в Китае и обойти американскую компанию Apple. Данная статистика отчасти подтверждается заявлениями руководства Huawei. Выручка крупнейших поставщиков чипов в прошлом году выросла на 18 %, Nvidia забралась на третье место

05.02.2025 [09:03],

Алексей Разин

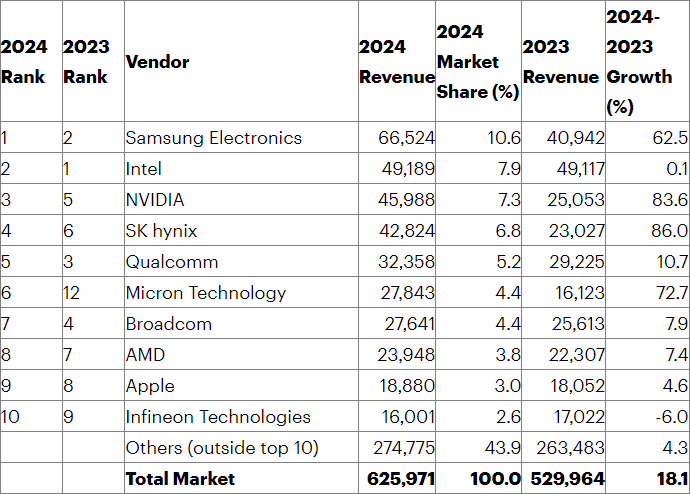

По данным Gartner, выручка полупроводниковой отрасли по итогам прошлого года достигла $626 млрд, что соответствует росту на 18,1 %. В текущем году сумма может увеличиться до $705 млрд, а пока Nvidia продолжает пользоваться выгодами ИИ-бума, поднявшись на третье место с пятого среди крупнейших поставщиков полупроводниковой продукции в мире.

Источник изображения: ASML Неудачи Intel, как отмечается в отчёте Gartner, вынудили компанию уступить первое место давнему южнокорейскому сопернику в лице Samsung Electronics. Последней удалось увеличить выручку по итогам 2024 года на 62,5 % до $66,5 млрд, а вот Intel в условиях стагнации своих финансовых показателей осталась на втором месте с $49,2 млрд выручки. На третьем месте расположилась Nvidia, которая сама чипы не выпускает, но занимается их реализацией. Её выручка по итогам прошлого года выросла на 83,6 % до $46 млрд. Как можно догадаться, при сохранении подобной динамики Nvidia может потеснить и Intel в обозримой перспективе. Успехи SK hynix также тесно связаны с бумом систем искусственного интеллекта, ведь эта южнокорейская компания является главным поставщиком памяти HBM3E для нужд Nvidia. Это весьма дорогая продукция, поэтому выручка SK hynix выросла за прошлый год сразу на 86 % до $42,8 млрд. За год до этого SK hynix довольствовалась шестым местом в рейтинге. Qualcomm с третьего места сползла на пятое, её выручка в прошлом году выросла только на 10,7 % до $32,3 млрд, но в условиях слабого спроса на смартфоны и это можно считать хорошим приростом. Серьёзный скачок сделала американская Micron Technology, которая также снабжает Nvidia передовой памятью HBM3E. Выручка этого поставщика памяти в прошлом году выросла на 72,7 % до $27,8 млрд, что позволило Micron перейти с 12-го на 6-е место.

Источник изображения: Gartner Broadcom просела с четвёртого места на седьмое, но и она продемонстрировала рост выручки на 7,9 % до $27,6 млрд. На позицию ниже опустилась AMD, закрепившаяся на восьмом месте с ростом выручки на 7,4 % до $24 млрд. Apple также опустилась на одну строку, и теперь занимает девятое место с 4,6 % роста выручки до $18,9 млрд. Наконец, замыкает десятку Infineon Technologies с падением выручки на 6 % до $16 млрд. К слову, за пределами первой десятки находятся игроки рынка, контролирующие 43,9 % мировой выручки. Их совокупная выручка по итогам прошлого года выросла на 4,3 % до $275 млрд. Сектор памяти в целом продемонстрировал рост выручки на 71,8 % по итогам прошлого года, он обеспечил четверть всех поступлений от реализации полупроводниковой продукции в мире. Направление DRAM увеличило выручку на 75,4 %, к нему относится и память семейства HBM, которая формировала 16,3 % профильной выручки в секторе DRAM. Твердотельная память NAND прибавила в выручке 75,7 %. Что характерно, на не связанные с памятью виды продукции в прошлом году пришлось 74,8 % всей выручки полупроводникового сектора, и при этом рост профильной выручки ограничился 6,9 %. В текущем году, как ожидают представители Gartner, на HBM будет приходиться не менее 19,2 % выручки в сегменте DRAM. В денежном выражении направление HBM вырастет на 66,3 % до $19,8 млрд. В прошлом году полупроводниковую выручку двигали вверх графические процессоры для вычислений, но по доле выручки они уступили направлению смартфонов, заняв второе место. Выручка в сегменте центров обработки данных выросла почти вдвое, до $112 млрд. Из 25 крупнейших поставщиков полупроводниковой продукции только 8 продемонстрировали снижение выручки в прошлом году. У одиннадцати поставщиков рост выручки измерялся двузначными величинами в процентах. Alphabet потратит $75 млрд «на ускорение прогресса» в 2025 году — больше Meta✴, но меньше Microsoft

05.02.2025 [07:37],

Алексей Разин

Корпорация Alphabet, в состав которой входит компания Google, отчиталась на этой неделе о финансовых итогах четвёртого квартала прошлого года. Совокупная выручка выросла на 12 % до $96,47 млрд, но оказалась ниже прогнозов аналитиков. Рост выручки в облачном сегменте на 30 % до $11,96 млрд тоже не оправдал ожиданий инвесторов, но в этом году компания собирается выделить $75 млрд на капитальные затраты с целью расширения вычислительных мощностей.

Источник изображения: Alphabet Квартальные отчёты американских корпораций, являющихся крупнейшими игроками мирового рынка облачных вычислений, выходят на фоне интереса к успехам китайского стартапа DeepSeek, который создаёт вполне конкурентоспособные большие языковые модели в условиях ограниченности материальных и технических ресурсов. Как известно, Meta✴✴ Platforms в этом году выделит от $60 до $65 млрд в качестве капитальных затрат, Microsoft на подобные нужды готова выделить $80 млрд. На этом фоне Google как раз укладывается между ними со своей суммой $75 млрд, причём она оказывается существенно выше ожиданий рынка, соответствующих значению $58,84 млрд. Капитальные затраты Google в этом году будет направлять «преимущественно на развитие технической инфраструктуры, в первую очередь — серверов, и уже потом центров обработки данных и сетевых решений». Только в этом квартале капитальные затраты Google составят от $16 до $18 млрд, что также выше прогноза аналитиков ($14,3 млрд). В прошлом квартале капитальные затраты Alphabet составили $14 млрд, превысив заложенную аналитиками в прогноз величину ($13,26 млрд). В текущем году Alphabet также намеревается увеличить численность персонала на облачном направлении и в сегменте систем искусственного интеллекта. Квартальный отчёт Alphabet в целом разочаровал инвесторов. Прежде всего, темпы роста выручки холдинга снизились до 12 %, хотя год назад они достигали 13 %. Выручка Google медленнее росла и в сегменте YouTube, и в поисковом, и на направлении услуг. Правда, известный видеохостинг по итогам квартала выручил $10,47 млрд, что выше ожиданий рынка. В облачном сегменте выручка Google ограничилась $11,96 млрд против заложенных инвесторами в прогноз $12,19 млрд, но она всё равно увеличилась на 30 %. По мнению руководства компании, спрос на этом направлении превышал возможности Google по оказанию профильных услуг. Рекламная выручка Google выросла по итогам квартала на 10,6 % против 11 % годом ранее. В поисковом бизнесе выручка выросла на 12,5 % против 12,7 % годом ранее. YouTube рекламную выручку увеличил на 13,8 % против 15,5 % годом ранее, в сегменте услуг выручка выросла на 10,2 % против 12,4 % годом ранее. Всё это способствовало падению курса акций холдинга более чем на 9 % после завершения торгов накануне. Чистая прибыль Alphabet увеличилась на 28 % до $26,54 млрд по итогам прошлого квартала. На направлении Other Bets, которое включает и разработчика систем автопилота на транспорте Waymo, выручка по итогам квартала сократилась на 39 % до $400 млн, и также оказалась заметно ниже ожиданий аналитиков. Тем не менее, та же Waymo начала расширять территорию эксплуатации своих беспилотных такси, и это потенциально позволяет рассчитывать на увеличение профильной выручки. Отчёт AMD: годовые продажи EPYC и Instinct почти удвоились, а выручка Ryzen выросла на 52 %, но акции всё равно упали

05.02.2025 [05:07],

Алексей Разин

Инвесторы в ожидании публикации квартального и годовых отчётов AMD вполне предсказуемо ориентировались на успехи конкурирующей Nvidia в сегменте ускорителей вычислений для систем ИИ. Из-за этого умеренные прогнозы руководства AMD на этот год в данной сфере в сочетании с относительно скромной выручкой минувшего квартала вызвали разочарование и привели к снижению курса акций компании после закрытия торгов почти на 9 %.

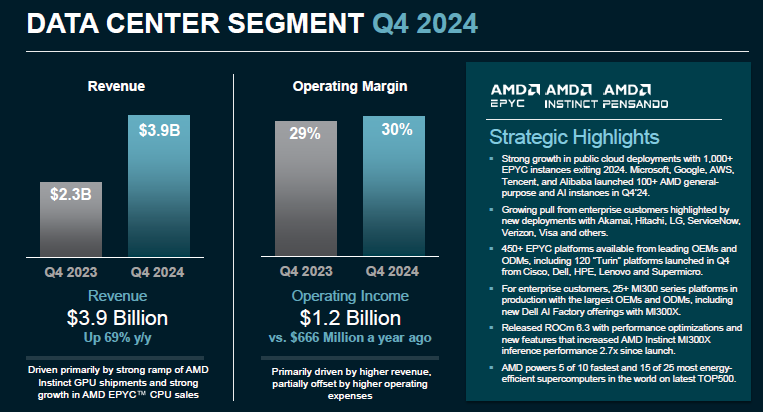

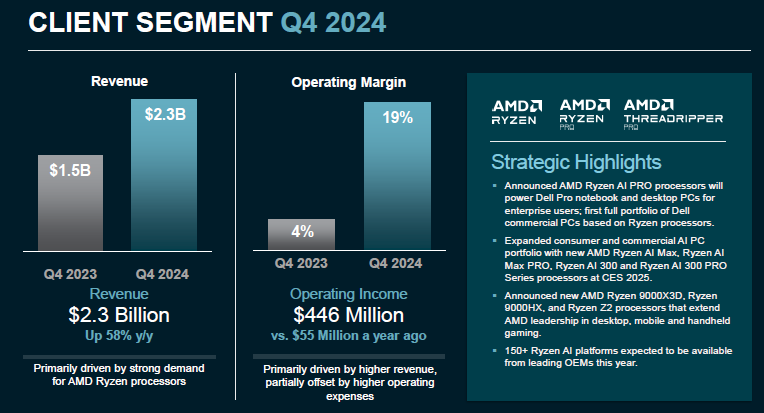

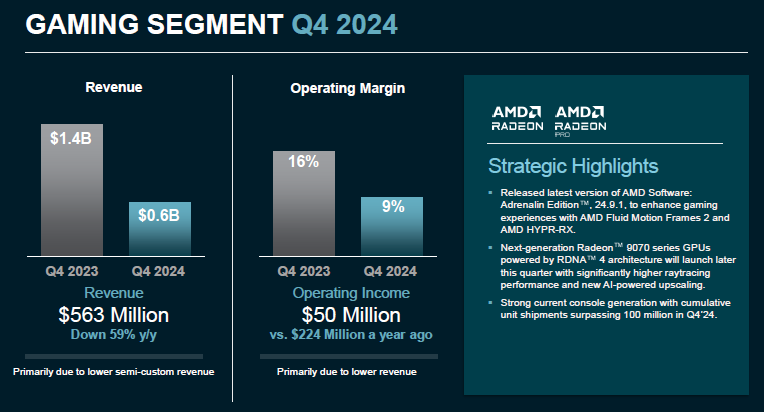

Источник изображений: AMD Серверный бизнес, по мнению руководства AMD, по итогам текущего года увеличит выручку на значительную двузначную величину в процентах, причём вторая половина года будет удачнее первой. Падение акций компании происходило даже с учётом превосходства результатов четвёртого квартала над ожиданиями аналитиков. Если последние рассчитывали на получение AMD выручки в размере $7,53 млрд, то она завершила квартал с выручкой в размере $7,66 млрд. Доход на одну акцию составил $1,09 против ожидаемых $1,08. Прогноз по выручке на первый квартал в изложении руководства AMD также оказался выше ожиданий рынка: $7,1 млрд против $7 млрд. При этом заданный компанией диапазон выручки на текущий квартал формально простирается от $6,8 до $7,4 млрд. Таким образом, рост выручки по итогам первого квартала должен составить около 30 %. Норма прибыли AMD в текущем квартале должна составить 54 %, компания Intel в нынешних условиях об этом, например, может только мечтать. Минувший квартал AMD завершила с рекордной выручкой в размере $7,7 млрд, которая увеличилась в годовом сравнении на 24 % и выросла последовательно на 12 %. Норма прибыли составила 51 %, увеличившись за год на четыре процентных пункта. При этом чистая прибыль сократилась на 28 % до $482 млн, во многом из-за роста операционных расходов на 17 % до $3 млрд. Операционная прибыль выросла на 155 % до $871 млн. Весь прошлый год AMD завершила ростом выручки на 14 % до рекордных $25,8 млрд. Норму прибыли удалось поднять на три процентных пункта до 49 %, операционная прибыль выросла в четыре с лишним раза до $1,9 млрд, чистая почти удвоилась до $1,64 млрд.  В сегменте центров обработки данных выручка AMD в прошлом квартале достигла рекордной величины в $3,9 млрд, показав рост на 69 %, но аналитики рассчитывали в среднем на $4,15 млрд, и это стало одной из причин снижения курса акций компании после публикации отчётности. Операционная прибыль выросла на 74 % до $1,2 млрд. По итогам года в целом сегмент показал рост выручки на 94 % до рекордных $12,6 млрд. В обоих случаях этому способствовал рост объёмов продаж как центральных процессоров EPYC, так и ускорителей вычислений Instinct. По словам руководства AMD, из вырученных в серверном сегменте по итогам прошлого года $12,6 млрд на долю ускорителей Instinct пришлось $5 млрд. Аналитики рассчитывают на удвоение этой суммы по итогам текущего года. Генеральный директор Лиза Су (Lisa Su) ограничилась заявлением, в котором лишь говорилось, что профильная выручка «в ближайшие годы начнёт измеряться десятками миллиардов долларов в год». Аналитики ожидают, что серверный сегмент в целом принесёт AMD по итогам 2025 года выручку в размере $18,4 млрд, что будет соответствовать росту почти в полтора раза. Глава компании заявила, что в текущем квартале серверная выручка AMD последовательно сократится на 7 %. При этом в клиентском сегменте и на направлении встраиваемых решений выручка сократится сильнее, чем на 7 %, хотя настольный сектор и должен выступить лучше, чем предполагают сезонные тенденции. Руководство компании ожидает, что выручка AMD в целом по итогам текущего года вырастет на существенную двузначную величину в процентах. В сегменте ускорителей вычислений первое полугодие будет на уровне прошлого, а с середины текущего года у AMD появятся новые продукты в этом сегменте, которые начнут генерировать выручку более активно. Подготовка к выпуску этих продуктов ведётся по графику, покупатели выражают заинтересованность в них. Кроме того, несколько клиентов сотрудничают с AMD в сфере разработки полузаказных чипов для сегмента ИИ.  В клиентском сегменте, описывающем продажу компонентов для ПК, по итогам четвёртого квартала AMD увеличила выручку на 58 % до рекордных $2,3 млрд. По итогам всего 2024 года выручка на данном направлении выросла на 52 % до рекордных $7,1 млрд. Как отмечается в пресс-релизе, хорошим спросом пользовались процессоры Ryzen как в настольном, так и в мобильном сегментах. Операционная прибыль компании в четвёртом квартале в сегменте ПК выросла на 711 % до $446 млн, то есть в восемь с лишним раз. Кстати, если 2023 год клиентское направление бизнеса AMD завершило с операционными убытками в размере $46 млн, то прошлый характеризовался ростом операционной прибыли примерно в 20 раз до $897 млн. Как отметила Лиза Су, уже четыре квартала подряд AMD увеличивает свою долю рынка в сегменте ПК. В настольном сегменте доля процессоров Ryzen в розничных сетях многих регионов планеты превышала 70 %. Рынок ПК, как ожидает Лиза Су, в текущем году вырастет не более чем на 5 %. За счёт укрепления своих рыночных позиций в этой сфере AMD будет наращивать профильную выручку быстрее, чем рынок в целом. Компоненты AMD для ПК пользуются высоким спросом, как отмечает глава компании.  Игровой сегмент бизнеса AMD оказался в числе депрессивных, поскольку в четвёртом квартале он сократил выручку на 59 % до $563 млн, а в целом по итогам года она снизилась на 58 % до $2,6 млрд. Всему виной стареющие игровые консоли Microsoft и Sony, для которых AMD поставляет ключевые компоненты. Операционная прибыль AMD в игровом сегменте в годовом сравнении опустилась на 78 % до $50 млн, но последовательно она увеличилась более чем в четыре раза. Сегмент встраиваемых решений тоже не порадовал своей отчётностью. Квартальная выручка на этом направлении сократилась на 13 % до $923 млн, годовая упала на треть до $3,6 млрд. Intel Foundry стала продавать больше пластин с чипами самой Intel, но растеряла внешних клиентов

02.02.2025 [09:06],

Алексей Разин

Корпорация Intel придала контрактному подразделению Intel Foundry относительную независимость в прошлом году, и это позволяет ей выделять финансовые результаты этой структурной единицы в своей годовой отчётности по форме 10-K. Как выясняется, внешние клиенты пока обеспечивают Intel Foundry не более 2,2 % всей выручки, но и она по итогам 2024 года упала на 60 %.

Источник изображений: Intel В годовом отчёте Intel по форме 10-K итогам деятельности Intel Foundry посвящён целый раздел. Из презентации к квартальному отчёту и сопутствующих комментариев финансового директора Дэвида Зинснера (David Zinsner) мы знаем, что в прошлом году Intel Foundry выручило $17,5 млрд, но операционные убытки при этом составили $13,4 млрд. Для сравнения, в 2023 году они не превышали $7 млрд при выручке около $19 млрд, а в 2022 году ограничивались $5,2 млрд при выручке $27,5 млрд. Попутно выясняется, что по итогам прошлого года выручка Intel Foundry сократилась на 7,4 %.  Из этих $17,5 млрд внешние заказы обеспечили Intel только $385 млн, причём данная сумма по сравнению с 2023 годом сократилась сразу на 60 %. Компания объясняет это снижением спроса на собственные услуги по традиционным видам упаковки чипов, а также падением спроса на некое оборудование. По всей видимости, речь идёт о фотомасках, которые Intel изготавливает для сторонних производителей чипов. Акционером подразделения IMS является тайваньская TSMC, она же закупает у Intel профильную продукцию. Видимо, в прошлом году сотрудничество компаний пошло не по оптимальному сценарию.  Зато «сама себе» Intel продавала больше кремниевых пластин с чипами, обрабатываемыми с использованием технологий Intel 3, Intel 4 и Intel 7. Правда, это всё равно привело к сокращению «внутренней» выручки Intel Foundry на 4,4 % до $17,2 млрд. Для сравнения, в 2022 году на собственных заказах Intel Foundry выручила более $27 млрд, а внешние обеспечили ей только $479 млн. Получается, что за три прошедших года для Intel с точки зрения сотрудничества с внешними клиентами самым удачным был 2023, поскольку он позволил выручить $953 млн. Но даже в этом случае речь шла преимущественно о заказах на упаковку чипов, а не обработку кремниевых пластин. Напомним, что к концу 2027 года Intel рассчитывает вывести Intel Foundry на операционную безубыточность. В сфере обработки кремниевых пластин она будет предлагать сторонним клиентам не только технологию Intel 18A, но и более перспективную Intel 14A. Прибыль Samsung от чипов и смартфонов обвалилась на 22–25 % в прошлом квартале, но скоро всё наладится

31.01.2025 [09:46],

Алексей Разин

На первый взгляд, динамика выручки Samsung Electronics в прошлом квартале была вполне воодушевляющей: рост на 12 % в годовом сравнении до $52,2 млрд сочетался с небольшим превышением прогноза. Операционная прибыль в годовом сравнении выросла вообще на 130 % до $4,5 млрд. Однако, в последовательном сравнении у Samsung ухудшилась и выручка (на 4 %), и операционная прибыль (на 30 %).

Источник изображения: Samsung Electronics Помимо слабого спроса, в такой динамике руководство Samsung винит возросшие расходы, часть из которых направлена на исследования и разработку перспективных видов памяти, включая стремительно эволюционирующую HBM. Формально, выручка Samsung в четвёртом квартале слегка превысила собственные прогнозы компании, а операционная прибыль оказалась на уровне ожиданий. Так или иначе, годовая выручка Samsung достигла $207 млрд и оказалась вторым по величине значением за всю историю существования компании после 2022 года. Операционная прибыль достигла $22,5 млрд. В текущем квартале Samsung ожидает умеренных финансовых показателей, отчасти из-за ограничений США на поставку передовых микросхем памяти на китайский рынок в составе ускорителей вычислений, но данный фактор в компании считают временным. По всей видимости, такая позиция обусловлена готовностью Samsung в марте этого года представить усовершенствованные микросхемы HBM3E, которые смогут удовлетворять техническим требованиям Nvidia для использования в новейших ускорителях для западных рынков. В текущем квартале Samsung намерена сосредоточиться на продвижении дорогих смартфонов, включая устройства с поддержкой ИИ — ранее в этом месяце были представлены Galaxy S25. Контрактное подразделение также не будет радовать руководство Samsung финансовыми показателями, как признают в компании. Операционная прибыль Samsung в сфере производства памяти и других полупроводниковых компонентов последовательно сократилась на 25 % до примерно $2 млрд. Данная динамика портит общую картину, поскольку реализация микросхем памяти принесла компании в прошлом квартале рекордные $20,7 млрд выручки. Бум систем искусственного интеллекта так или иначе помогает росту выручки крупнейшего производителя памяти, даже если Samsung и слабо представлена в самых активно развивающихся сегментах рынка. В любом случае, Samsung сокращает производство классических чипов памяти и старается выпускать больше HBM. Восстановление на рынке памяти в целом в текущем году начнётся со второго квартала, как считают в компании. В сегменте памяти Samsung намеревается сохранить капитальные затраты на уровне прошлого года, они составили $37 млрд. В сегменте смартфонов операционная прибыль Samsung в годовом сравнении упала на 22 % до $1,44 млрд, выручка также сократилась и ограничилась $17,7 млрд. Тем не менее, по итогам года в целом выручка Samsung на рынке смартфонов выросла, поскольку семейство Galaxy S24 обеспечило рост профильных показателей на двузначное количество процентов. Планшеты и носимые устройства по итогам года продемонстрировали рост как в денежном, так и в натуральном выражении. Intel завершила год с убытками в $18,8 млрд — продажи Core и Xeon упали, но руководство верит, что скоро всё наладится

31.01.2025 [04:44],

Алексей Разин

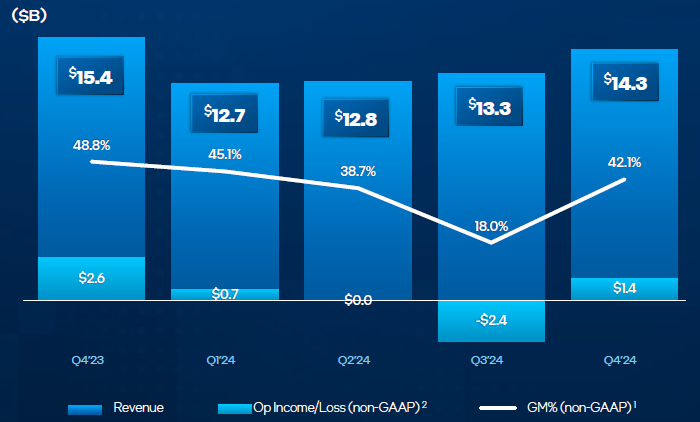

Лишившаяся в начале декабря генерального директора корпорация Intel явно нуждалась в хороших новостях по итогам квартального отчёта, и её акции после закрытия торгов выросли в цене на 3,6 %, поскольку квартальная выручка оказалась выше ожиданий, а слабый прогноз на текущий квартал не смог огорчить инвесторов.

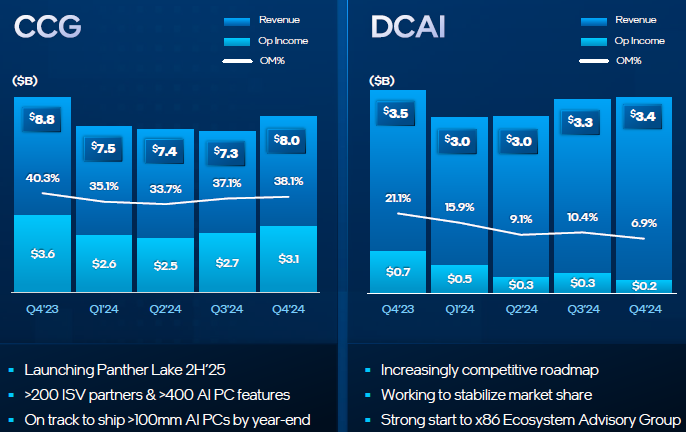

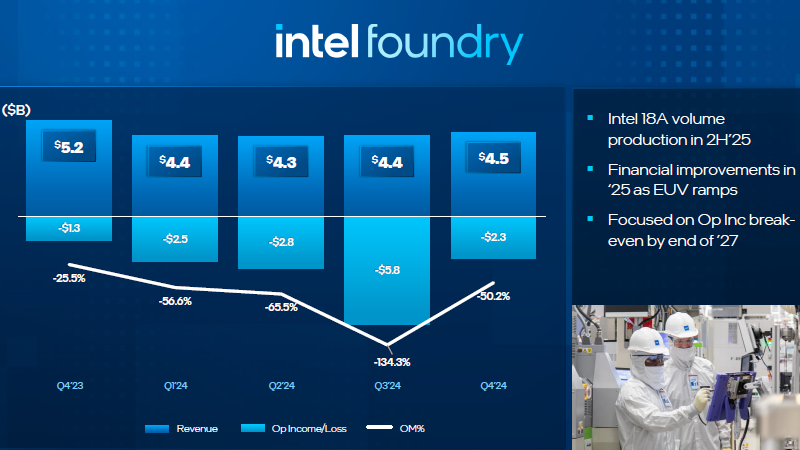

Источник изображений: Intel Так или иначе, следует признать, что квартальная выручка Intel по итогам прошлого отчётного периода в годовом сравнении сократилась на 7 % до $14,26 млрд, но оказалась выше ожиданий, которые были зафиксированы на уровне $13,81 млрд. Чистые убытки Intel по итогам квартала достигли $126 млн, тогда как годом ранее компания получила чистую прибыль в размере $2,67 млрд. Финансовый директор Intel Дэвид Зинснер (David Zinsner), который совмещает свою должность с обязанностями генерального директора, пояснил на квартальном мероприятии, что поиски нового главы корпорации продолжаются, но пока рано делиться достигнутыми результатами в этой сфере.  Как выяснилось, Intel решила отказаться от выпуска на коммерческий рынок чипов Falcon Shores для ускорителей вычислений, они будут применяться только для нужд тестирования. В прошлом году руководство компании заявляло, что откажется от выпуска Rialto Bridge в пользу Falcon Shores, но теперь понятно, что до массового потребителя не доберутся и эти чипы. Впрочем, от планов по освоению рынка ИИ-ускорителей Intel совсем не отказывается, и планирует предложить клиентам чипы Jaguar Shores. При этом упор будет делаться на готовые решения, а не чипы сами по себе. В целом, ассортимент предложений Intel должен стать проще, она не будет пытаться охватить необъятное, но в уже существующих сегментах рынка готова отчаянно бороться за укрепление своих позиций, как поясняет руководство корпорации. По прогнозам руководства Intel, в текущем квартале компания выйдет на безубыточность, получив выручку в размере от $11,7 до $12,7 млрд. Аналитики в среднем рассчитывали на $12,87 млрд, поэтому прогноз самой компании для них оказался разочарованием. Помимо сезонных факторов, сложной экономической ситуации, на выручку Intel в текущем квартале будут влиять конкуренты и вероятное введение новыми властями США повышенных таможенных пошлин.  В клиентском сегменте Intel выручила $8,02 млрд по итогам прошлого квартала, что на 9 % меньше прошлогоднего результата, но выше тех $7,84 млрд, на которые рассчитывали аналитики. Как пояснил Зинснер, частично выручка четвёртого квартала определялась стремлением клиентов компании закупиться компонентами впрок в ожидании повышения таможенных пошлин, но дать этому фактору количественную оценку затруднительно. Операционная прибыль в этом сегменте по итогам прошлого квартала составила $3,1 млрд, а норма операционной прибыли достигла максимального за четыре предыдущих квартала значения 38,1 %. В серверном сегменте, к которому относятся и решения для систем искусственного интеллекта, Intel в прошлом квартале удалось ограничиться снижением выручки на 3 % до $3,39 млрд и попасть в прогноз аналитиков. Операционная прибыль опустилась до $200 млн, а её норма вместо 21,1 % годичной давности составила 6,9 %. В сегменте сетевых решений выручка выросла на 10 % до $1,62 млрд и превысила ожидания рынка. Как несколько размыто выразился Зинснер на отчётном мероприятии, к следующему квартальному отчёту руководство Intel сможет поведать аудитории больше подробностей о планах относительно бизнеса дочерней компании Altera. Принято считать, что сейчас Intel ищет покупателей на часть активов этого разработчика программируемых матриц, которого в 2015 году купила за $14,5 млрд.  К массовому производству чипов по технологии Intel 18A компания приступит во втором полугодии, тогда же будут представлены и процессоры семейства Panther Lake. Контрактный бизнес по итогам года в целом принёс Intel убытки в размере $13,4 млрд, что заметно больше $7 млрд 2023 года. Выручка Intel Foundry сократилась по итогам четвёртого квартала на 13 % до $4,5 млрд, по итогам года она упала на 7 % до $17,5 млрд. Операционные потери Intel Foundry в четвёртом квартале ограничились $2,3 млрд, что более чем в два раза меньше итогов третьего квартала, который стал для этого бизнеса Intel самым убыточным в 2024 году. На операционном уровне Intel Foundry должна выйти на безубыточность к концу 2027 года, как отмечается в презентации компании. Действующее руководство Intel считает необходимым превратить контрактное подразделение в конкурентный и прибыльный бизнес. Не похоже, что это будет достигаться структурным отделением Intel Foundry. Процессоры Nova Lake, которые станут преемниками выпускаемым по технологии Intel 18A чипам Panther Lake, продолжат использовать кристаллы, выпускаемые сторонними исполнителями, хотя и не обойдутся без собственных. По итогам прошлого года в целом Intel сократила выручку на 2 % до $53,1 млрд и получила чистые убытки в размере $18,8 млрд. Сокращения штата проводились в соответствии с объявленными ранее планами, поскольку численность персонала Intel к концу прошлого квартала оказалась на 15 000 человек меньше, чем в конце третьего. SoftBank намеревается вложить в OpenAI около $25 млрд

30.01.2025 [10:06],

Алексей Разин

Участие в проекте Stargate, который призван за четыре года привлечь $500 млрд к созданию передовой ИИ-инфраструктуры на территории США, для японской корпорации SoftBank является не единственной целью на ближайшее время. По данным Financial Times, руководство SoftBank ведёт переговоры с OpenAI об инвестициях в капитал последней до $25 млрд.

Источник изображения: Nvidia До сих пор крупнейшим инвестором OpenAI считалась корпорация Microsoft, которая вложила в создавший ChatGPT стартап около $13 млрд. Как отмечает Bloomberg со ссылкой на знакомые с ходом переговоров источники, SoftBank рассматривает возможность вложения в капитал OpenAI от $15 до $25 млрд. Эти средства не относятся к тем $19 млрд, которые будут выделены SoftBank на реализацию проекта Stargate, управляющим партнёром которого является OpenAI. Представители упоминаемых компаний эту информацию никак комментировать для Bloomberg не стали, успех переговоров также не гарантируется. Японская корпорация SoftBank, чей глава Масаёси Сон (Masayoshi Son) управляет фондом Vision Fund, давно интересовался возможностью инвестиций в OpenAI, он даже встречался в возглавляющим стартап Сэмом Альтманом (Sam Altman) в 2019 году и предлагал $1 млрд, но сделка тогда не состоялась. Через Vision Fund Сону позже удалось вложить в OpenAI около $500 млн, а в прошлом месяце этот фонд предложил выкупить акции OpenAI на общую сумму $1,5 млрд у сотрудников стартапа. По состоянию на конец сентября SoftBank располагал примерно $25 млрд свободных средств, а также акциями множества компаний, включая британский холдинг Arm, который даже после IPO примерно на 90 % принадлежит японской корпорации. Масаёси Сон в целом намерен за время правления Трампа направить на развитие американской инфраструктуры и экономики $100 млрд. Чистая прибыль Tesla рухнула на 70 % — компания пообещала более доступные электромобили

30.01.2025 [05:08],

Алексей Разин

Ещё в начале месяца стало известно, что Tesla в прошлом году впервые сократила объёмы поставок электромобилей, пусть и всего на 1 %. Квартальный отчёт, опубликованный на этой неделе, позволил выяснить, что чистая прибыль компании просела на 70 %, хотя выручка сама по себе и выросла на 1,9 % в годовом сравнении.

Источник изображения: Tesla Если быть точнее, квартальная выручка Tesla увеличилась до $25,7 млрд, а чистая прибыль компании сократилась до $2,3 млрд. Аналитики рассчитывали, что выручка Tesla достигнет $27,26 млрд, но этим ожиданиям не суждено было сбыться. По итогам всего 2024 года выручка Tesla от реализации электромобилей сократилась на 6 % до $77,1 млрд. Общая выручка по итогам года составила $97,7 млрд, величина чистой прибыли достигла $7,1 млрд. Операционная прибыль по итогам 2024 года упала на 20 %. Так или иначе, компания осталась прибыльной и нарастила запас свободных средств до $36,6 млрд. Четверть чистой прибыли компании в четвёртом квартале составляли регуляторные кредиты на сумму $692 млн. По итогам всего года выручка от их реализации достигла $2,8 млрд, но при Трампе возможность их продавать будет сильно ограничена. По словам представителей Tesla, себестоимость реализуемого электромобиля компании удалось в среднем опустить ниже $35 000, что является минимальным значением за всю историю производителя. Это улучшение было достигнуто благоприятной конъюнктурой цен на сырьё. До конца текущего года Tesla намеревается представить более доступные модели электромобилей. Их производство должно стартовать в этом полугодии на существующих предприятиях, но с использованием элементов перспективной платформы. Наращивание вычислительных мощностей используется компанией Tesla для совершенствования фирменного автопилота, в прошлом году этот прогресс измерялся увеличением на 400 %. До конца года компания рассчитывает открыть клиентам доступ к полному автопилоту FSD, а также запустить сервис роботизированных такси в отдельных районах США. Жителям Китая и Европы опция FSD также будет предложена. Любопытно, что Tesla всё ещё рассчитывает на рост популярности электрических пикапов Cybertruck. Руководство связывает такие надежды с попаданием модели в программу субсидирования в США, которая опустит конечную стоимость для клиентов на $7500, но важно учитывать, что Дональд Трамп (Donald Trump) данную программу готовится свернуть. По итогам текущего года Tesla рассчитывает вернуться к росту в объёмах продаж электромобилей, благодаря появлению более доступных моделей и долгожданному запуску «полного автопилота FSD». Илон Маск (Elon Musk) заявил, что во втором квартале FSD в её полноценном виде станет доступна в Калифорнии и Техасе уже в следующем квартале. Пользователи стали тратить в 37 раз больше на мобильные приложения с ИИ за два года

29.01.2025 [15:18],

Владимир Мироненко

За последние два года ежемесячный доход разработчиков мобильных приложений с искусственным интеллектом (ИИ) вырос в 37 раз. В частности, в 2024 году пользователи потратили на них $1,4 млрд, сообщил «Коммерсантъ» со ссылкой на доклад аналитической компании Appfigures. Согласно прогнозу аналитиков, в 2025 году расходы пользователей на такие приложения превысят $2 млрд.

Источник изображения: Growtika/unsplash.com С большим отрывом по количеству скачиваний среди ИИ-приложений лидирует ИИ-чат-бот ChatGPT компании OpenAI. Он был представлен в ноябре 2022 года и стал доступен для пользователей в магазинах мобильных приложений в мае 2023 года. С тех пор пользователи смартфонов потратили на него $529 млн, а месячная выручка его разработчика выросла с момента запуска в 75 раз. С июля минувшего года ежемесячный доход от ChatGPT превышает совокупный доход от всех других популярных приложений-помощников в App Store и Play Store. Наибольшей популярностью среди приложений с ИИ пользуются чат-боты. По итогам последних двух лет умные помощники занимают в рейтинге скачиваний восемь из десяти первых мест. Большинство пользователей приложений с ИИ — молодые люди, которые относятся к возрастной категории от 18 до 24 лет. При этом львиная доля трат на такие приложения приходится на пользователей из США — 64 % всех трат в мире. ASML успокоила инвесторов превосходным квартальным отчётом — акции вернулись к росту после обвала из-за DeepSeek

29.01.2025 [11:42],

Алексей Разин

По сравнению с другими отчётными периодами, четвёртый квартал вынуждает публичные компании чуть дольше готовить финансовую статистику, но ASML уложилась до конца января, заявив, что объём заказов на её оборудование для производства чипов в денежном выражении вырос до €7,09 млрд, в два с небольшим раза превысив ожидания аналитиков.

Источник изображения: ASML Генеральный директор нидерландской компании Кристоф Фуке (Christophe Fouquet), комментируя итоги прошлого фискального квартала, пояснил, что «ИИ является очевидным драйвером» финансовых результатов этого поставщика литографических сканеров. Такое оборудование необходимо для выпуска любых полупроводниковых компонентов, а в случае с вычислительными решениями для инфраструктуры ИИ востребованы как раз наиболее дорогие литографические системы этой марки. «Мы искренне верим, что ИИ откроет перед полупроводниковой отраслью ещё большие возможности», — пояснил глава ASML. Акции ASML успели вырасти на хороших новостях на 12 %, максимально для одной торговой сессии с 2020 года, но ранее на этой неделе капитализация компании сократилась более чем на €19 млрд из-за опасений инвесторов по поводу возможного сокращения расходов производителей чипов на оборудование для их выпуска. Всё из-за успехов китайского стартапа DeepSeek, который показал возможность создавать эффективные языковые модели при умеренных материальных затратах и ограниченных вычислительных ресурсах. В понедельник акции ASML подешевели на 7 %. Из указанных 7 млрд евро, сформировавших заказы на оборудование ASML в прошлом квартале, на передовые EUV-сканеры пришлось около €3 млрд. При этом санкции против Китая начали неизбежно сказываться на бизнесе ASML в регионе, и если на протяжении основной части прошлого года и части позапрошлого страна была главным источником выручки для компании, то в четвёртом квартале она уступила США и оказалась на втором месте. Важно учитывать, что развитие американской полупроводниковой отрасли тоже способствовало смещению приоритетов в поставках ASML. В прошлом квартале китайская выручка компании достигла €1,92 млрд или 27 % от совокупной. По итогам текущего года доля Китая в выручке ASML должна опуститься до 20 %, как уже отмечалось ранее. Впрочем, в компании этот процесс называют возвращением к нормальным соотношениям, соответствующим историческим тенденциям. Выручка ASML по итогам текущего года должна уложиться в диапазон до 30 до 35 млрд евро, как считает руководство. По итогам минувшего квартала выручка поставщика достигла €9,26 млрд евро и превысила ожидания рынка, чистая прибыль составила €2,69 млрд и тоже оказалась выше прогноза. В прошлом квартале ASML получила выручку от поставки ещё двух передовых литографических сканеров класса High-NA EUV, каждый из которых стоит более €350 млн. Кто является их получателями, из-за затяжной логистики и специфики бухгалтерского учёта судить сложно, но Intel и TSMC такие системы уже получать начали. Они позволят им выпускать чипы с литографическими нормами менее 2 нм. |

|

✴ Входит в перечень общественных объединений и религиозных организаций, в отношении которых судом принято вступившее в законную силу решение о ликвидации или запрете деятельности по основаниям, предусмотренным Федеральным законом от 25.07.2002 № 114-ФЗ «О противодействии экстремистской деятельности»; |