|

Опрос

|

реклама

Быстрый переход

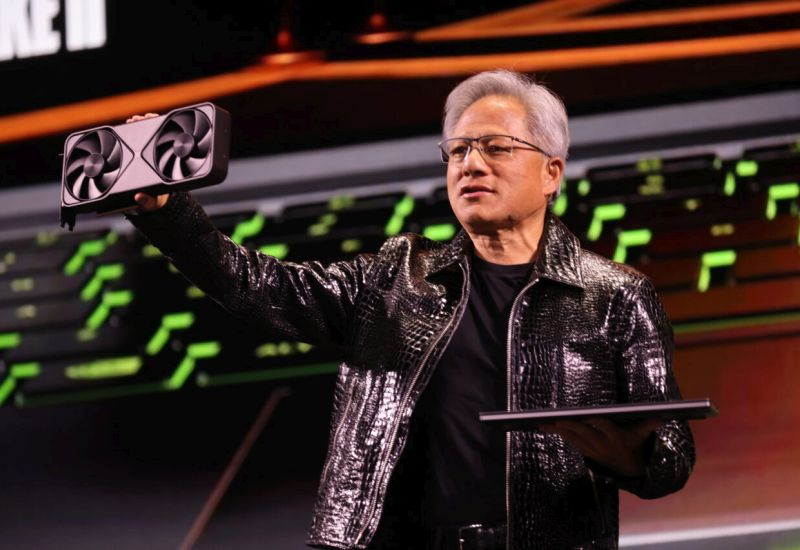

Акции Nvidia за неделю подешевели на 7 %, несмотря на неплохой квартальный отчёт

01.03.2026 [07:46],

Алексей Разин

На этой неделе Nvidia не только продемонстрировала рекордную квартальную выручку, которая превзошла ожидания рынка, но и дала более оптимистичный прогноз на текущий квартал, но это не помешало снижению курса её акций на протяжении двух торговых сессий, последовавших за публикацией отчётности. За неделю акции эмитента упали примерно на 7 %.

Источник изображения: Nvidia Это максимальная величина снижения для этих ценных бумаг с ноября прошлого года, как отмечает CNBC. С начала текущего года акции Nvidia потеряли в цене около 4,2 %, они также повлекли за собой ценные бумаги многих других компаний технологического сектора. Инвесторов беспокоит вероятность достижения суммами капитальных затрат на строительство инфраструктуры ИИ пикового значения, после чего выручка Nvidia начнёт расти гораздо медленнее. Кроме того, строители инфраструктуры находят все больше альтернатив для решений Nvidia. OpenAI собирается арендовать крупные вычислительные мощности Amazon (AWS) на базе чипов Trainium. По всей видимости, это условие было частью сделки по финансированию OpenAI, в рамках которой Amazon направила в капитал стартапа свои $50 млрд, а Nvidia ограничилась $30 млрд. OpenAI получит доступ к 2 ГВт вычислительных мощностей, базирующихся на чипах Amazon Trainium. Это крупнейший пример использования данных решений сторонним клиентом Amazon. Впрочем, в инфраструктуре OpenAI по-прежнему продолжают доминировать решения Nvidia, поскольку первая компания договорилась об использовании до 5 ГВт мощностей на основе новейших GPU семейства Vera Rubin. Стартап также активно использует облачные мощности Microsoft, CoreWeave и Oracle. В части альтернативных разработчиков чипов у OpenAI имеется договорённость с Cerebras о привлечении 750 МВт мощностей на основе одноимённых решений. В текущем фискальном году, как ожидают аналитики, выручка Nvidia успеет вырасти на 65 %, но в последующие три года темпы роста снизятся сперва до 30 %, а потом до 13 % и 14 % соответственно. Meta✴✴ на правах крупного клиента Nvidia также активно изучает альтернативные вычислительные решения типа компонентов AMD и Google. Впрочем, текущее снижение курса акций Nvidia некоторые аналитики предлагают использовать для покупки этих ценных бумаг по более выгодной стоимости. Nvidia рискует остаться с переполненными складами — обязательства по закупкам перед TSMC выросли в шесть раз до $95 млрд

27.02.2026 [07:06],

Алексей Разин

Известный в определённых кругах инвестор Майкл Берри (Michael Burry) обнаружил в годовом отчёте Nvidia по форме 10-K тревожный сигнал, который заметно увеличивает риски возникновения у компании финансовых проблем в случае резкого изменения спроса на её продукцию. Обязательства по закупкам на сумму $95 млрд почти в шесть раз превышают прошлогодние.

Источник изображения: Nvidia Не секрет, что спрос на продукцию Nvidia сейчас заметно превышает предложение, особенно в сегменте ИИ. В течение прошлого года ради обеспечения поставок в будущие периоды Nvidia заметно нарастила свои финансовые обязательства по закупке необходимых компонентов и услуг у своих партнёров, которые выпускают для неё продукцию. Сумма обязательств выросла с $16 до $95 млрд, и Майкл Берри считает это серьёзным фактором риска, который угрожает финансовой устойчивости Nvidia в случае, если спрос на её продукцию по каким-то причинам обвалится. По мнению Берри, кратное увеличение профильных обязательств со стороны Nvidia вызвано стремлением выпускающей для неё чипов компании TSMC увеличить глубину долгосрочных контрактов. Поскольку TSMC ради лучшего удовлетворения спроса на компоненты Nvidia вынуждена строить новые предприятия, ей нужны для этого средства. Соответственно, часть из них может поступать от самой Nvidia в форме финансовых обязательств. Специфика этих договорённостей подразумевает, что Nvidia в любом случае заплатит TSMC и другим подрядчикам, даже если соответствующие объёмы продукции ей в итоге не понадобятся. При неблагоприятном стечении обстоятельств такое построение отношений с партнёрами грозит компании серьёзными убытками. Кроме того, она в любом случае замораживает серьёзную часть оборотных средств, которые возвращаются к ней с большей задержкой, чем ранее. Фактически, по состоянию на конец прошлого фискального года Nvidia располагала обязательствами по закупкам на сумму $117 млрд, что практически соответствует её операционному денежному потоку на конец января. По мнению Майкла Берри, подобные соотношения не являются нормой и представляют для компании существенный риск. По его словам, Cisco в период печально известного «бума дот-комов» рассчитывала на ежегодный рост выручки на 50 %, а потому тоже заметно увеличила свои обязательства по закупке компонентов. После краха фондового рынка Cisco пришлось списать около 40 % соответствующих обязательств и складских запасов, акции компании предсказуемо обвалились. Прибыль Nvidia также поддерживается высокими ценами на свою продукцию, которые она может диктовать в условиях высокого спроса. Если последний ослабнет, то и норма прибыли компании снизится. Любое ухудшение конъюнктуры рынка, как заключает Берри, способно стать катастрофой для финансового положения Nvidia. Сам Берри ранее признавался, что собирается делать ставку на снижение курса акций Nvidia, поскольку считает её очень уязвимой к последствиям разрушения «ИИ-пузыря». «Cлишком хорошо, чтобы быть правдой»: блестящий на первый взгляд отчёт привёл к падению акций Nvidia на 5 %

27.02.2026 [04:55],

Алексей Разин

Накануне выхода квартальной статистики по Nvidia некоторые эксперты предупреждали, что снижения курсовой стоимости акций компании избежать не удастся при любом содержании мероприятия. В момент выхода отчётности акции Nvidia не показали выраженных движений в ту или иную сторону, но первая торговая сессия завершилась снижением курса почти на 5,5 %.

Источник изображения: Nvidia Как отмечает CNBC, одним из смутивших инвесторов фактором стали сложности с реализацией сделки между Nvidia и OpenAI, которая изначально предусматривала инвестиции в сумме $100 млрд, но недавно условия были пересмотрены в сторону снижения суммы до пяти раз. В годовом отчёте по форме 10-K компания предупреждает инвесторов, что соглашение с OpenAI теоретически может быть и не заключено. Представители Janus Henderson дали понять, что обсуждение перспектив бизнеса Nvidia сместилось в долгосрочную зону и охватывает капитальные затраты в сочетании с рисками успешной монетизации технологий ИИ клиентами. Акции Nvidia в итоге показали худший торговый день с апреля прошлого года. Часть эмитентов технологического сектора тоже пострадала: акции Broadcom упали более чем на 3 %, акции TSMC подешевели на 2,8 %. Руководство Nvidia хотя и дало более оптимистичный прогноз по выручке на текущий квартал, чем ожидали инвесторы, оно не стало вдаваться в подробности, и это само по себе расстроило инвесторов. Эксперты Fundstrat считают, что акциями Nvidia сейчас движут эмоции, а не логика инвесторов. Компания не смогла на этой неделе пояснить, как её бизнес будет перестраиваться с учётом смещения конъюнктуры сегмента ИИ от обучения больших языковых моделей в сторону инференса. Формально, архитектура ускорителей Vera Rubin лучше адаптирована к инференсу, но пока Nvidia не проводит соответствующих разъяснений. Возможно, эту работу компания начнёт проделывать на мартовской конференции GTC 2026. Динамика акций Nvidia также зависит от способности основных клиентов в лице облачных провайдеров тратить всё больше на закупку ускорителей вычислений данной марки. Для этого они должны иметь достаточно свободных средств, поэтому финансовое благополучие самой Nvidia будет сильно зависеть от данной категории клиентов. Напомним, в прошлом году выручка Nvidia на 36 % зависела всего лишь от двух облачных провайдеров. Так или иначе, проведённый LSEG опрос показал, что из 66 следящих за акциями Nvidia аналитиков к покупке их порекомендовал 61. Усреднённый прогноз по динамике курса акций компании подразумевает его рост на 37 % от текущего уровня. Владелец TikTok оказался одной из самых дорогих частных компаний мира — капитализацию ByteDance оценили в $550 млрд

26.02.2026 [13:51],

Алексей Разин

На волне бума ИИ капитализация даже частных стартапов достигает нескольких сотен миллиардов долларов США, если взять за ориентиры OpenAI ($850 млрд) и Anthropic ($350 млрд), но азиатские компании тоже привлекают внимание инвесторов. Например, рыночная капитализация создавшей TikTok китайской ByteDance может составить $550 млрд.

Источник изображения: ByteDance Об этом со ссылкой на свои источники сообщило агентство Reuters. Новая оценка базируется на условиях сделки, в результате которой General Atlantic продаст свою долю в капитале ByteDance. Это будет первой сделкой с акциями китайского гиганта после одобрения сделки с американскими активами TikTok властями США в январе текущего года. В прошлом году, когда речь шла о выкупе акций ByteDance у сотрудников, капитализацию оценивали в $330 млрд. По сути, примерно за полгода капитализация компании выросла на 66 %, что неплохо для социальной платформы китайского происхождения в условиях, когда все средства инвесторов направляются в сегмент ИИ. В ноябре прошлого года капитализацию ByteDance оценивали в $480 млрд. В последнее время ByteDance заметно увеличила своё присутствие на рынке систем ИИ, а также якобы планирует разработать собственные ускорители для профильной инфраструктуры. General Atlantic впервые вложилась в капитал ByteDance в 2017 году, когда китайская компания стоила около $20 млрд. Имеющиеся акции ByteDance данный институциональный инвестор начал распродавать в последние недели, рассчитывая завершить процесс по итогам марта текущего года. Подробности сопутствующих сделок не сообщаются, неизвестно и количество акций ByteDance, которое останется у General Atlantic после реализации плана. Необходимость продажи акций возникла у этого инвестиционного фонда в связи с завершением своего жизненного цикла. Генеральный директор General Atlantic Билл Форд (Bill Ford) остаётся членом совета директоров ByteDance. Прибыль ByteDance по итогам прошлого года должна была составить $48 млрд. Интерес к акциям компании проявляют многие инвестиционные структуры. Крупными акционерами ByteDance остаются KKR & Co, Susquehanna International Group и Primavera Capital Group. Купить крупный пакет акций ByteDance намеревается венчурная компания HSG, которая ранее являлась китайским подразделением Sequoia Capital. Издатель Styx: Blades of Greed и RoboCop: Rogue City подал заявление о неплатёжеспособности

25.02.2026 [17:55],

Дмитрий Рудь

Французское издательство Nacon (Terminator: Survivors, Styx: Blades of Greed, RoboCop: Rogue City) подало заявление о неплатёжеспособности и запросило судебную процедуру финансовой реорганизации. Согласно пресс-релизу, в такой ситуации Nacon оказалась из-за своего главного акционера Bigben Interactive (владеет 76,7 % акций), который в связи с неожиданным отказом банков не смог частично погасить облигационный заём. Имеющиеся на сегодняшний день у Nacon активы не позволяют ей выполнить взятые обязательства, чем и продиктована острая необходимость финансовой реструктуризации с её кредиторами. В рамках процедуры Nacon рассчитывает оценить возможные решения для обеспечения устойчивости бизнеса, обеспечить «непрерывность операций», защиту сотрудников и сохранение рабочих мест, а также пересмотр условий погашения долгов. Заявление Nacon будет рассмотрено судом в начале марта. Вплоть до вынесения вердикта и на фоне «неопределённости относительно исхода разбирательства» торговля акциями компании будет приостановлена. Nacon буквально на днях анонсировала планы на проведение 4 марта в 22:00 по Москве игровой презентации Nacon Connect 2026. Повлияет ли сложившаяся ситуация на проведение шоу, неясно. Стоит отметить, что Nacon владеет Cyanide (серия Styx), Spiders (GreedFall, Steelrising), Kylotonn (Test Drive Unlimited Solar Crown), Nacon Studio Milan (Terminator: Survivors), Daedalic Entertainment (The Lord of the Rings: Gollum) и другими студиями. Meta✴ купит у AMD чипов на $100 млрд для ИИ-систем на 6 ГВт — и получит «в подарок» кусочек самой AMD

24.02.2026 [19:39],

Сергей Сурабекянц

Компании AMD и Meta✴✴ объявили о ещё одной колоссальной сделке, стоимость которой может превысить $100 млрд. AMD предоставит до 6 гигаватт вычислительной мощности на основе ИИ-ускорителей AMD Instinct для реализации амбиций Meta✴✴ в области ИИ. Сделка предусматривает вознаграждение для Meta✴✴, в рамках которого компания может получить до 160 млн акций AMD. Meta✴✴ также станет ведущим потребителем чипов AMD EPYC Venice и процессоров следующего поколения EPYC Verano.

Источник изображений: AMD В своём пресс-релизе AMD подтвердила партнёрство с Meta✴✴ с целью «быстрого масштабирования инфраструктуры ИИ и ускорения разработки и внедрения передовых моделей ИИ». С этой целью AMD предоставит Meta✴✴ архитектуру AMD Helios для стоечных систем, начало развёртывания которой ожидается во второй половине 2026 года. Решение будет основано на базе специализированных графических процессоров AMD Instinct, построенных на архитектуре MI450, процессоров AMD EPYC Venice и программного обеспечения ROCm.  Глава AMD Лиза Су (Lisa Su) заявила, что партнёрство с Meta✴✴ представляет собой «многолетнее сотрудничество», а генеральный директор Meta✴✴ Марк Цукерберг (Mark Zuckerberg) подтвердил долгосрочные перспективы партнёрства. По словам Цукерберга, амбиции Meta✴✴ в области искусственного интеллекта направлены на создание «персонального суперинтеллекта». AMD также сообщила, что Meta✴✴ станет ведущим клиентом для процессоров AMD EPYC Venice шестого поколения, а также чипов EPYC следующего поколения Verano. AMD заявила, что выпустила для Meta✴✴ «варранты на основе производительности» на сумму до 160 млн обыкновенных акций AMD, которые будут предоставляться «по мере достижения определённых этапов, связанных с поставками графических процессоров Instinct». По сути, AMD вознаграждает Meta✴✴ своими акциями за покупку графических процессоров. Сделка по масштабу практически идентична партнёрству OpenAI и AMD, объявленному в октябре. По данным The Wall Street Journal, стоимость сделки превышает $100 млрд, при этом каждый гигаватт вычислительных мощностей приносит AMD десятки миллиардов долларов дохода. Что касается сделки с акциями, Meta✴✴ сможет приобрести до 160 млн акций по цене 0,01 доллара за штуку. Для получения полного вознаграждения в виде акций, цена акций AMD должна достичь $600. В настоящее время они торгуется чуть ниже $200. На прошлой неделе сообщалось о намерении Meta✴✴ использовать автономные процессоры Nvidia Grace в своих ЦОД, что, по словам компании, обеспечит значительный скачок производительности на ватт. Акции кибербезопасников летят вниз второй день подряд — новая модель Anthropic напугала инвесторов

24.02.2026 [07:13],

Владимир Фетисов

Стоимость акций компаний, работающих в сфере информационной безопасности, снижается второй день подряд. Причиной тому стали опасения инвесторов по поводу того, что новый ИБ-инструмент на базе искусственного интеллекта компании Anthropic вытеснит устоявшиеся в отрасли бизнес-модели.

Источник изображения: freepik.com В конце минувшей недели Anthropic представила новый инструмент безопасности на базе своей ИИ-модели Claude, который стал доступен ограниченному количеству исследователей. Этот сервис предназначен для сканирования программного кода на предмет поиска уязвимостей и автоматического решения выявленных проблем. На этой неделе компания намерена провести брифинг для предприятий, в рамках которого широкой публике представят новые продукты. На этом фоне акции CrowdStrike и Zscaler подешевели на 10 % в понедельник, ценные бумаги Netskope и Tenable стали дешевле почти на 12 %, SailPoint — на 9 %, Okta — более чем на 6 %, SentineOne и Fortinet — более чем на 4 %, Palo Alto Networks — на 3 %. Акции Cloudflare, выигравшей от недавнего ажиотажа вокруг Moltbot, подешевели более чем на 9 %. Инвестиционный фонд ETF iShares Cybersecurity & Tech упал на 5 %, а ETF Global X Cybersecurity достиг самого низкого уровня с ноября 2023 года. В посте на LinkedIn гендиректор CrowdStrike Джордж Куртц (George Kurtz) попытался защитить позиции своей компании в мире, наполняющемся продуктами на базе ИИ. «Инновации в сфере ИИ вдохновляют. Но давайте оставаться реалистами: возможность ИИ сканировать код не заменяет платформу Falcon или вашу программу безопасности. Подход к безопасности требует наличия независимой, проверенной платформы, созданной для предотвращения взломов», — написал Куртц. Во время предоставления инвесторам финансовой отчётности на прошлой неделе гендиректор Palo Alto Networks Никеш Арора (Nikesh Arora) заявил, что он «озадачен» тем, почему рынок рассматривает ИИ как угрозу кибербезопасности, и что клиенты хотят больше ИИ для масштабирования своего стека безопасности. Новые ИИ-инструмент, способные быстро создавать веб-сайты и приложения на основе текстовых подсказок, в последние месяцы потрясли сектор программного обеспечения. С начала этого года гигант ПО Salesforce потерял около трети своей стоимости, ServiceNow — более 34 %, а Microsoft — около пятой части рыночной капитализации. Теперь же давление со стороны ИИ ощущается и в сфере кибербезопасности. Однако некоторые аналитики оспорили опасения по поводу того, что ИИ может полностью заменить традиционные решения в сегменте ИБ. В недавнем заявлении Bank of America говорится, что инструмент Anthropic представляет значительную угрозу только для платформ сканирования кода, таких как GitLab и JFrog, которые в пятницу потеряли 8 % и 25 % рыночной стоимости соответственно. «Мы считаем, что ИИ может повысить эффективность определённых рабочих процессов, особенно в сканировании кода, но в настоящее время он не обладает прозрачностью, возможностями контроля и надёжностью, чтобы заменить комплексные платформы безопасности конечных точек», — сказано в сообщении аналитиков. Акции Nvidia упёрлись в потолок и даже отличный квартальный отчёт вряд ли их поднимет — скорее наоборот

23.02.2026 [14:07],

Алексей Разин

С осени 2022 года, которая явила миру ChatGPT, компания Nvidia считается одним из главных выгодоприобретателей бума искусственного интеллекта, поскольку на основе её ускорителей преимущественно строится вычислительная инфраструктура. При этом в последнее время инвесторы всё чаще задаются вопросом о целесообразности вливаний огромных сумм в эту сферу, и после публикации квартального отчёта акции компании могут упасть в цене вне зависимости от результатов периода.

Источник изображения: TNvidia Агентство Bloomberg заявляет, что рост курсовой стоимости акций Nvidia в этом квартале почти что выдохся, поскольку с прошлого квартала он составил всего 1,7 5, тогда как биржевой индекс S&P 500 в целом вырос на 3,3 %. Некоторые аналитики поясняют, что бум ИИ по-прежнему движет фондовый рынок вверх, просто помимо Nvidia инвесторы находят и множество других интересных эмитентов. Ситуация усугубляется и геополитической напряжённостью вокруг потенциального вооружённого столкновения США и Ирана. Кроме того, недавнее решение Верховного суда США о незаконности введённых Трампом импортных пошлин может вызвать ответные шаги со стороны действующего президента, и подобная неопределённость тоже не добавляет инвесторам уверенности в благополучии американских эмитентов. Два предыдущих квартальных отчёта Nvidia сопровождались падением курса её акций, и ближайшее подобное событие на этой неделе не должно стать исключением, как отмечает Bloomberg. Независимо от того, сколько позитивных сигналов будет отправлено компанией инвесторам, акции Nvidia могут упасть в цене после публикации квартального отчёта. Отчитавшиеся ранее Microsoft и Amazon, например, насторожили инвесторов высокими капитальными расходами, запланированными на текущий год. Условия для дальнейшего роста курсовой стоимости акций Nvidia сложатся, когда компания сможет убедить инвесторов, что способна не только удерживать свои рыночные позиции, но и наращивать объёмы заказов. В долгосрочной перспективе сохранение доли рынка важно для Nvidia, поскольку конкуренция растёт, а конъюнктура спроса меняется в сторону перехода на инференс. Просадка курса акций Nvidia может повлечь за собой и ценные бумаги других компаний, связанных с сегментом ИИ. Акции Raspberry Pi взлетели на 94 % за неделю после вирусного поста про «домашний ИИ»

19.02.2026 [19:33],

Павел Котов

Из-за ажиотажа в соцсетях акции британского производителя одноплатных компьютеров Raspberry Pi подскочили на 94 %. По схожей причине участники сообщества Reddit когда-то спровоцировали резкий рост акций GameStop.

Источник изображения: raspberrypi.com Ценные бумаги Raspberry Pi резко взяли вверх после того, как один из пользователей соцсети X опубликовал пост, в котором заявил, что популярные сегодня агенты с искусственным интеллектом, в том числе OpenClaw, могут оказаться стимулом к росту спроса на недорогие и простые в обращении одноплатные компьютеры Raspberry Pi. «Похоже, люди выбирают нас именно для этих целей. Не знаю, является ли понятие „мем-торги“ обидным или нет. Очевидно, среди наших акционеров есть розничные инвесторы», — заявил гендиректор компании Эбен Аптон (Eben Upton) агентству Bloomberg. Приложение ИИ-агента OpenClaw не просто отвечает на вопросы, а интегрируется с приложениями электронной почты и мессенджерами. Оно используется как для автоматизации задач, так и для шуточных акций — например, группа таких ИИ-агентов сформировала настоящую соцсеть. Чаще всего такие приложения запускаются на относительно недорогих компьютерах — на Apple Mac mini или на новейшем Raspberry Pi 5. Сам производитель не продаёт одноплатные компьютеры потребителям напрямую, поэтому роста спроса в компании пока не заметили. Около 70 % её продаж приходятся на клиентов, использующих одноплатные компьютеры в промышленных или встроенных системах. У компании также есть преданное сообщество энтузиастов, которое рассказывает о проектах с использованием одноплатных компьютеров на Reddit и YouTube. В этих проектах нередко появляется ИИ-агент OpenClaw, который ранее назывался ClawdBot. «Думаю, это пересекается с базой розничных инвесторов и людьми, которые увлечены Raspberry Pi и пользуются им. С самого появления ClawdBot люди интересовались Raspberry Pi так же, как и другими устройствами „фруктовой“ компании. <..> Пока есть место на локальном накопителе, передовая производительность для разработок не требуется. Знаю, что нужно предпринимать усилия, чтобы понять, насколько далеко можно продвинуться с нашей линейкой продуктов», — отметил господин Аптон. 30 января один посвящённый программированию канал YouTube с 4,1 млн подписчиков порекомендовал запускать OpenClaw на Raspberry Pi. Поклонники компании, добавил Эбен Аптон, всё больше интересуются возможностью запуска облегчённых вариантов OpenClaw — таких как NanoClaw и PicoClaw — на старых моделях Raspberry Pi. Первый одноплатный компьютер компания выпустила в 2012 году, а её коммерческое подразделение вышло на биржу в 2024 году. Сейчас, по словам главы Raspberry Pi, в структуре акционеров произошла «эволюция» в сторону розничных инвесторов. Сам он, к слову, не пробовал запустить OpenClaw на Raspberry Pi, а в работе использует Anthropic Claude Code. «Я создал самую крутую в мире игрушку, и мне нечасто выпадает с ней поиграть. Хотелось бы, чтобы у меня было больше времени», — посетовал господин Аптон. Эхо несостоявшейся сделки на $40 млрд: Nvidia продала последние акции Arm

18.02.2026 [10:22],

Алексей Разин

Более пяти лет назад компания Nvidia, которая тогда ещё не так стремительно богатела, как это происходит сейчас на фоне бума ИИ, пыталась поглотить британского разработчика процессорных архитектур Arm за $40 млрд. Сделка не состоялась во многом из-за сопротивления антимонопольных органов, но последние акции Arm несостоявшийся новый владелец холдинга продал в прошлом квартале.

Источник изображения: Nvidia Как сообщает Bloomberg, из регуляторной отчётности Nvidia на этой неделе стало известно, что она реализовала 1,1 млн акций Arm на общую сумму $140 млн в текущих ценах. Непосредственно сделка состоялась в прошлом квартале, но отчиталась о ней компания только сейчас. В распоряжении Nvidia больше нет акций Arm. Напомним, об отказе от сделки с Arm компания Nvidia была вынуждена сообщить в феврале 2022 года. С тех пор Arm вышла на биржу, а материнская корпорация SoftBank в прошлом году продала все принадлежавшие ей акции Nvidia, чтобы финансировать свои масштабные совместные проекты с OpenAI по развитию вычислительной инфраструктуры ИИ в США. Нарастив запасы свободных денежных средств в условиях бума ИИ, Nvidia стала активным инвестором в капитал прочих компаний. Помимо Intel, она владеет пакетом акций оператора инфраструктуры ЦОД CoreWeave, разработчика ПО для проектирования чипов Synopsys и компании Nokia. ИИ-пузырь дал трещину: у бигтехов испарились сотни миллиардов капитализации с начала года, но не у всех

17.02.2026 [15:34],

Алексей Разин

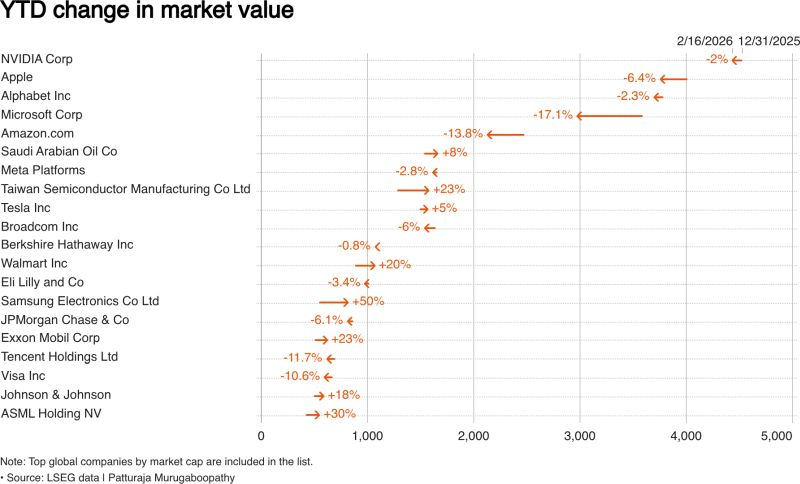

В биржевом выражении бум искусственного интеллекта берёт своё начало с осени 2022 года, когда OpenAI запустила ChatGPT и породила массовый интерес к соответствующим технологиям. С тех пор капитализация основных выгодоприобретателей бума ИИ практически неуклонно росла, но с начала этого года наблюдается довольно выраженная коррекция по ценным бумагам многих эмитентов.

Источник изображения: TSMC Об этом накануне сообщило агентство Reuters, которое проанализировало динамику курса акций многих компаний технологического сектора за прошедшее с начала года время. Акции Microsoft, например, с начала года подешевели на 17 %, поскольку конкуренция в сегменте ИИ со стороны Google Gemini и Anthropic Claude заставила инвесторов усомниться в способности первой из корпораций предложить достойную альтернативу. Капитализация Microsoft сократилась с начала года на $613 млрд до $2,98 трлн. Amazon в этом смысле с начала года подешевела на 13,85 %, сократив капитализацию на $343 млрд до $2,13 трлн. Компания недавно заявила, что рассчитывает увеличить капитальные затраты более чем на 50 % в этом году, и основная часть этих средств будет направлена на развитие инфраструктуры ИИ. При этом у инвесторов нет чёткого понимания, в какие сроки эти гигантские расходы начнут оборачиваться адекватной финансовой отдачей.

Источник изображения: Reuters Что характерно, обладающая максимальной среди участников рынка капитализацией Nvidia потеряла с начала года не так много, всего $89,67 млрд или 2 %, поэтому даже сейчас её капитализация достигает солидных $4,44 трлн. Apple просела на 6,4 % до $3,76 трлн, хотя она до сих пор не располагает собственной конкурентной ИИ-платформой, полагаясь на партнёрство с другими крупными участниками рынка. Alphabet сократила свою капитализацию на 2,3 % до $3,7 трлн, её платформа Gemini демонстрирует впечатляющие результаты, поддерживая уверенность инвесторов в конкурентоспособности Google. При этом нашлись и те эмитенты, капитализация которых с начала текущего года даже выросла. К их числу относятся крупнейший контрактный производитель чипов TSMC, крупнейший производитель микросхем памяти Samsung Electronics и торговая сеть Walmart. Два первых эмитента в условиях продолжающегося бума способны увеличивать выручку и прибыль, поскольку поставляют полупроводниковые компоненты для инфраструктуры ИИ. ИИ обвалил курс акций финансовых компаний США

11.02.2026 [15:42],

Владимир Фетисов

Стоимость акций американских компаний по управлению активами резко снизилась на фоне запуска нового инструмента на базе искусственного интеллекта, который предназначен для финансового планирования. Инвесторы опасаются, что этот сегмент окажется под ударом из-за конкуренции с ИИ-технологиями, как это уже случилось с разработчиками программного обеспечения, сферой частного кредитования и страховыми брокерами.

Источник изображения: Copilot Так, по итогам торгов 10 февраля акции Raymond James Financial подешевели на 8,8 % — до $158,5. По динамике этот день стал для компании худшим с марта 2020 года. Ценные бумаги Charles Schwab потеряли в цене 7,4 %, их стоимость остановилась на отметке $99,25 за акцию. Акции LPL Financial Holdings и Morgan Stanley подешевели на 8,3 % и 2,5 % соответственно. Вероятно, распродажа в этом сегменте застигла врасплох Уолл-стрит. Лишь по акциям Charles Schwab была рекомендация к продаже, причём только от одного из 24 аналитиков, следящих за курсом ценных бумаг. Причиной распродажи акций стал анонс нового ИИ-инструмента компании Altruist. Он предназначен для помощи финансовым консультантам в формировании персонализированных стратегий для клиентов и создании различных финансовых документов, таких как выписки по счетам. Основатель и гендиректор Altruist Джейсон Венк ранее работал в Morgan Stanley, а операционный директор Мази Бахадори — в Pimco Investment Management. Это говорит о том, что руководство Altruist хорошо знакомо с принципами работы Уолл-стрит. Инвесторы опасаются, что ИИ-алгоритм Altruist нарушит традиционную модель финансового консультирования и управления состоянием. Аналитики отмечают, что часть этой масштабной распродажи акций следует связывать с импульсивной реакцией инвесторов, а реальный риск от различных ИИ-инструментов может быть переоценён. Аналитик Raymond James Financial Уилма Бердис уверена, что страхи «полностью преувеличены». По её мнению, в конечном счёте люди всё же предпочтут доверить свои деньги человеку, а не ИИ-алгоритму. Акции американских бигтехов вернулись к росту после трёхдневного падения

07.02.2026 [15:44],

Алексей Разин

После череды откровений крупнейших провайдеров облачных услуг в США о намерениях увеличить капитальные затраты в этом году в общей сложности до $650 млрд, фондовый рынок отреагировал снижением котировок их акций, в результате чего совокупная капитализация профильных эмитентов упала на $1 трлн. К пятнице тренд удалось переломить, акции американских бигтехов вернулись к росту.

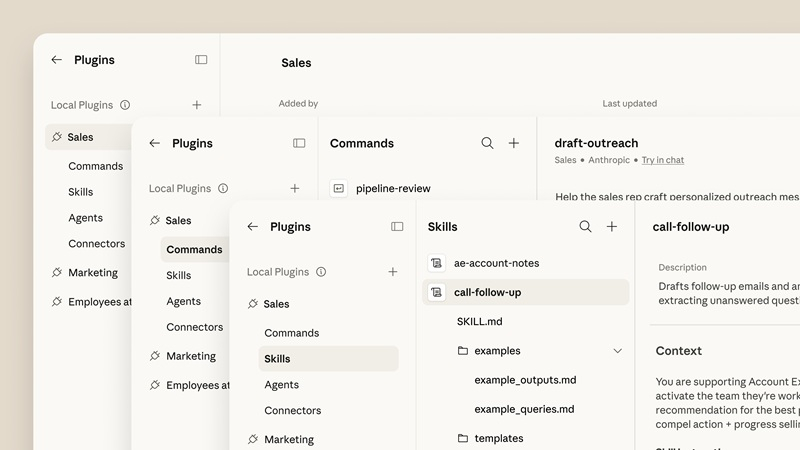

Источник изображения: Nvidia Биржевой индекс Nasdaq Composite в пятницу укрепился на 2,2 %, что позволило свести недельные потери всего к 1,8 %. Акции Nvidia выросли в цене на 7,8 %, подорожали ценные бумаги Intel и Broadcom. Биткоин смог частично отыграть недавнее падение до минимального с 2024 года уровня. Его курс накануне вырос на 12 % до $70 367. Выросли в цене акции инвестиционных компаний, которые держат крупную часть активов в этой криптовалюте. Amazon не удалось остановить падение собственных акций после заявлений о намерениях увеличить капитальные затраты в этом году в полтора раза до рекордных $200 млрд. Акции этой компании в пятницу упали в цене на 5,6 %. Тем не менее, основная часть акций компаний технологического сектора США к концу рабочей недели перешла от падения в цене к росту. Индекс S&P 500 вырос на 2 %, а Dow Jones Industrial прибавил 2,5 % и впервые преодолел отметку в 50 000 пунктов. Как отмечают аналитики, инвесторы сейчас стали гораздо более избирательными с точки зрения направления своих средств в активы тех или иных компаний, различным образом связанных с искусственным интеллектом. Акции всех эмитентов подряд более никто не скупает. Всё чаще инвесторы задумываются, насколько быстро эти огромные затраты на ИИ начнут обеспечивать финансовую отдачу. Акции разработчиков ПО на этой неделе падали в цене после выпуска стартапом Anthropic специализированных плагинов для ИИ-агента Claude Code, который ускоряет непосредственно разработку ПО, поскольку новые инструменты открыли новые возможности по анализу отраслевых контрактов с юридической точки зрения. Тем не менее, к пятнице падение котировок прекратилось, поскольку эксперты пришли к выводу, что на данном этапе «критически важное ПО» в корпоративном сегменте ещё не скоро будет замещено ИИ-инструментами. Капитализация бигтехов упала на $1 трлн на фоне опасений по поводу растущих расходов

07.02.2026 [06:31],

Алексей Разин

Заинтересованный в увеличении выручки собственной компании глава Nvidia может говорить что угодно о будущей выгоде от внедрения ИИ, но в данный момент инвесторы лишь наблюдают, как облачные гиганты увеличивают капитальные затраты до $650 млрд, а потому их капитализация накануне упала на $1 трлн вместе с котировками акций.

Источник изображения: Nvidia Акции Amazon в пятницу подешевели более чем на 5 % после заявлений руководства о намерении увеличить капитальные расходы в этом году в полтора раза до $200 млрд, тогда как их прошлогодний уровень уже нервировал инвесторов, опасающихся формирования ИИ-пузыря и ухудшения показателей прибыльности интернет-гиганта. Только в четвёртом квартале прошлого года компании Amazon, Alphabet, Microsoft и Meta✴✴ сообща понесли капитальные расходы в размере $120 млрд. В этом году подобная сумма может превысить $650 млрд, как стало ясно вчера. Это уже больше ВВП таких стран, как ОАЭ, Сингапур и Израиль. Примечательно, что если инвесторы благожелательно отреагировали на прогнозы Meta✴✴ и Alphabet (Google), то в случае с Amazon и Microsoft курс акций подвергся падению. По данным FactSet, за прошедшую неделю совокупная капитализация Amazon, Microsoft, Nvidia, Meta✴✴, Alphabet и Oracle сократилась более чем на $1 трлн. Больше всего потеряла Amazon — $300 млрд, но она и обещала больше всех потратить в этом году на строительство инфраструктуры для ИИ ($200 млрд). По мнению аналитиков GAM Investments, нервозность инвесторов в отношении капитальных затрат и сроков окупаемости проектов в сфере ИИ никуда не уйдёт и продолжит время от времени давить на фондовый рынок. Инвесторы постепенно отодвигают на второй план убеждение в том, что техногиганты не могут себе позволить оказаться в хвосте ИИ-прогресса, оправданность инвестиций в подобных объёмах всё чаще занимает умы игроков фондового рынка. С точки зрения рисков для бизнеса Amazon концентрация на сегменте ИИ грозит утратой доминирующих позиций в сфере облачных услуг и ущербом для торгового бизнеса компании. AWS словно пытается за счёт наращивания расходов догнать Microsoft и Google, которые начинают вырываться вперёд. Торговый бизнес Amazon в онлайне начинает всё серьёзнее зависеть от деятельности конкурирующих Google и OpenAI, чат-боты которых используются потребителями для совершения покупок всё активнее. Представители Morningstar пояснили CNBC, что в глазах инвесторов рост капитальных затрат на стороне техногигантов трактуется двояко: если расходы себя окупят, они будут оправданы, но если что-то пойдёт не так, компании сразу окажутся виновными в разбазаривании ресурсов акционеров. Anthropic обвалила акции разработчиков софта и финуслуг на $285 млрд новым ИИ-инструментом для бизнеса

04.02.2026 [16:45],

Владимир Мироненко

Выход нового инструмента Anthropic на основе ИИ для автоматизации задач в сфере бизнеса, таких, как проверка контрактов и юридические обзоры, спровоцировал обвал акций на $285 млрд в секторах программного обеспечения, финансовых услуг и управления активами, сообщил Bloomberg.

Источник изображения: claude.com Индекс американских акций компаний-разработчиков программного обеспечения инвестиционного банка Goldman Sachs упал во вторник на 6 %, что стало самым большим однодневным падением с апреля, когда обвал был вызван тарифами, а индекс компаний финансовых сервисов упал почти на 7 %. Индекс Nasdaq 100 в какой-то момент упал на 2,4 %, прежде чем сделать откат до 1,6 %. Также выход нового ИИ-инструмента стал причиной резкого падения акций компаний за пределами США, в частности, ирландской Experian Plc, предоставляющей кредитные и маркетинговые услуги, производителя программного обеспечения для бизнеса и юриспруденции Relx Plc и London Stock Exchange Group Plc из Великобритании. Акции ведущей индийской компании Tata Consultancy Services упали на 6 %, а ценные бумаги Infosys — на 7,1 %. Акции производителя облачного бухгалтерского программного обеспечения Xero упали на 16 % на торгах в Сиднее, что стало самым большим падением с 2013 года. Значительное падение акций Thomson Reuters Corp. и Legalzoom.com Inc., оказавшихся в числе худших по показателям в США и Канаде, привело к падению акций инвестиционного фонда ETF iShares Expanded Tech-Software Sector на 4,6 %, шестой день подряд. В январе ETF упал на 15 %, что стало худшим показателем за месяц с 2008 года. Акции компаний, занимающихся развитием бизнеса, также попали под распродажу. В частности, акции Blue Owl Capital Corp. упали на 13 %, что стало рекордным девятым снижением подряд. При этом их стоимость сократилась до самого низкого уровня с 2023 года. «Этот год станет определяющим для того, станут ли компании победителями или жертвами ИИ, и ключевым навыком будет избегать попадания в число проигравших», — прокомментировал реакцию рынка на появление нового ИИ-инструмента Стивен Йиу (Stephen Yiu), главный инвестиционный директор Blue Whale Growth Fund. |

|

✴ Входит в перечень общественных объединений и религиозных организаций, в отношении которых судом принято вступившее в законную силу решение о ликвидации или запрете деятельности по основаниям, предусмотренным Федеральным законом от 25.07.2002 № 114-ФЗ «О противодействии экстремистской деятельности»; |