|

Опрос

|

реклама

Быстрый переход

Стоимость Apple обновила исторический максимум после неожиданного анонса iPad mini

16.10.2024 [07:59],

Алексей Разин

Тогда как удручающие прогнозы ASML вызвали снижение курса акций Nvidia, анонс обновлённого iPad mini и появление благоприятных прогнозов по темпам экспансии производства iPhone 16 способствовали кратковременному укреплению курса акций Apple на 2,7 % до $237,49 в ходе вчерашней торговой сессии. Это позволило обновить исторический максимум, но торги закрылись на более низкой отметке.

Источник изображения: Apple По сути, как поясняет Bloomberg, капитализация Apple кратковременно превысила вчера $3,6 трлн и тем самым обновила исторический максимум. Впрочем, к закрытию сессии прирост ограничился 1,1 % и соответствовал курсу акций $233,85 за штуку. В любом случае, за предыдущие шесть месяцев акции Apple выросли в цене более чем на 35 %, что более чем вдвое превышает рост фондового индекса Nasdaq 100 за указанный период. Напомним, хотя старт продаж семейства iPhone 16 состоялся в прошлом месяце, некоторые функции Apple Intelligence пользователям в США станут доступны в конце этого месяца после выхода обновления iOS 18.1. В декабре их перечень расширится за счёт выхода iOS 18.2, а вот за пределами США клиенты Apple начнут получать к ним доступ не ранее марта 2025 года. В любом случае, даже уровень спроса на новинки Apple на американском рынке оказался достаточным, чтобы стимулировать рост курса акций компании по мере приближения 28 октября. Аналитики Morgan Stanley накануне заявили, что сроки ожидания моделей iPhone 16 Pro и iPhone 16 Pro Max на сопоставимом с предшественниками этапе жизненного цикла оказываются меньше по продолжительности, хотя в последнее время они увеличились на пару дней. Возможно, старшие смартфоны нового семейства к моменту выхода iOS 18.1 окажутся более востребованы, чем младшие. В целом же сроки ожидания заказанных смартфонов семейства iPhone 16 оказываются короче примерно на неделю по сравнению с семейством iPhone 15 на аналогичном этапе рыночного цикла. Эксперты объясняют это стремлением Apple быстрее насытить рынок своими новыми смартфонами по сравнению с прошлыми периодами. ASML проговорилась о надвигающейся катастрофе: из-за антикитайских санкций компания лишилась более половины заказов

16.10.2024 [04:57],

Алексей Разин

По традиции, нидерландский поставщик литографического оборудования ASML открыл сезон квартальных отчётов, но случайно сделал это на день раньше намеченного срока. Инвесторов разочаровали два события: снижение прогноза по выручке на следующий год и потенциальное сокращение доли китайского рынка в выручке ASML в том же периоде.

Источник изображения: ASML В первом случае, как поясняет CNBC, прогноз по выручке компании на весь следующий год уложился в диапазон от 30 до 35 млрд евро, что оказалось ниже предыдущих ожиданий ASML — на уровне 40 млрд евро по верхней границе диапазона. В третьем квартале текущего года компания располагала портфелем заказов на сумму 2,6 млрд евро, что более чем в два раза уступает ожиданиям инвесторов, закладывавших сумму 5,6 млрд евро на этом направлении. Компенсировать разочарование инвесторов не смогло даже превышение фактической выручкой в размере 7,5 млрд евро заложенной в прогноз величины. В следующем году, по данным ASML, норма прибыли компании расположится в диапазоне от 51 до 53 %, что ниже предыдущих значений от 54 до 56 %. Во многом такое снижение объясняется задержкой поставок оборудования для работы с EUV-литографией. «Хотя мы наблюдаем активное развитие и рост потенциала в сегменте искусственного интеллекта, прочие направления требуют большего времени на восстановление. Как выясняется, это восстановление будет более плавным, чем ожидалось ранее», — заявил генеральный директор ASML Кристоф Фуке (Christophe Fouquet). Что характерно, досрочная публикация квартальной отчётности произошла по ошибке. Второй важный фактор имел отношение к влиянию на бизнес компании китайского рынка. По словам руководителя ASML, постепенно Китай вернётся к исторической доле рынка в выручке компании. По итогам следующего года, например, она расположится в районе 20 %. Для сравнения, во втором квартале текущего года китайская выручка ASML достигала 49 % от совокупной, а в третьем не только осталась на уровне 47 %, но и выросла в последовательном сравнении на 20 % до 2,79 млрд евро. Отрицательную динамику на китайском направлении формируют ужесточаемые санкции на поставку литографического оборудования в данную страну. Падение курсовой стоимости акций ASML в результате публикации отчётности за третий квартал стало сильнейшим за 26 лет. Отдельные аналитики пояснили, что все негативные факторы, выявленные в квартальной отчётности ASML, не отменяют высокого спроса на оборудование для выпуска компонентов систем искусственного интеллекта. Акции прочих поставщиков такого оборудования тоже просели в цене, а котировки ценных бумаг Nvidia снизились на 4,5 %. Акции Nvidia достигли рекордной цены — компания вот-вот обгонит Apple и станет самой дорогой в мире

15.10.2024 [05:09],

Алексей Разин

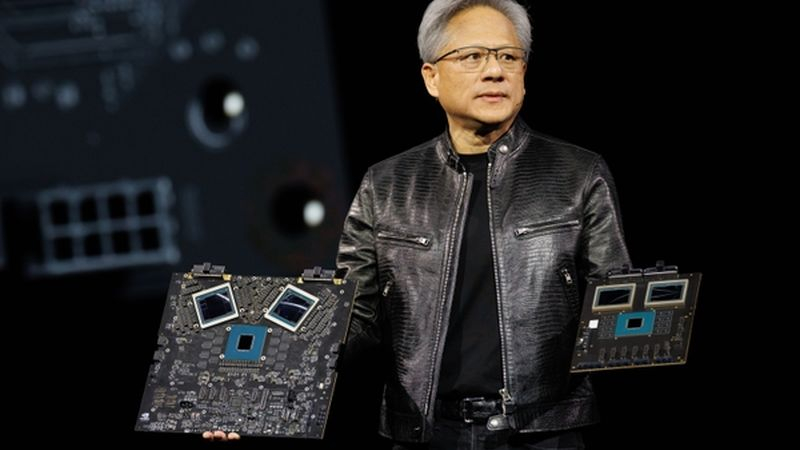

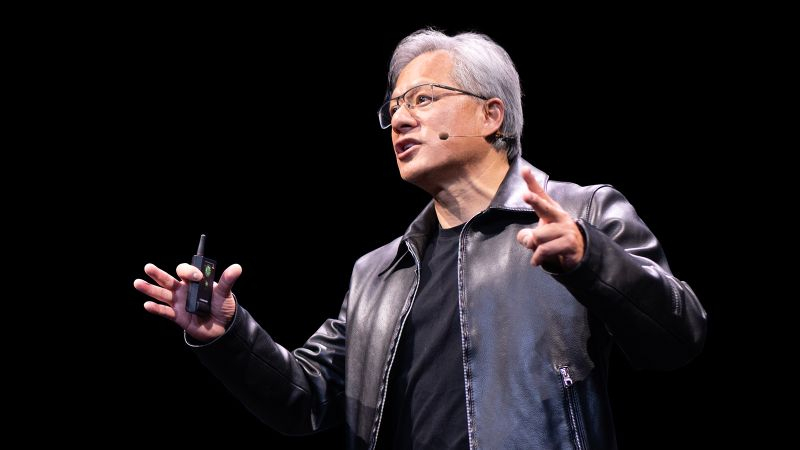

В июне этого года Nvidia уже удавалось на непродолжительный срок стать крупнейшей компанией мира по величине капитализации, и вчерашний рост курса акций до рекордных $138,07 за штуку опять приблизил её к этому статусу. От лидирующей Apple с её $3,52 трлн капитализации Nvidia сейчас отстаёт всего на $130 млрд. Заказами на чипы Blackwell, как сообщается, Nvidia обеспечена на ближайшие 12 месяцев.

Источник изображения: Nvidia Данное заявление прозвучало накануне из уст представителей Morgan Stanley, которые встретились ранее с руководством Nvidia для обсуждения текущего положения дел в бизнесе. Глава и основатель компании Дженсен Хуанг (Jensen Huang) подчеркнул, что чипы поколения Blackwell сейчас выпускаются в массовых количествах, а спрос на них достигает «безумных высот». На квартальном мероприятии в августе руководство Nvidia выражало уверенность в том, что ещё в этом фискальном году компания успеет получить несколько миллиардов долларов выручки от реализации ускорителей поколения Blackwell. Фискальный год в календаре Nvidia завершается в конце января, и опрошенные Bloomberg аналитики ожидают, что по его итогам выручка компании более чем удвоится до $126 млрд, а по итогам следующего года вырастет ещё на 44 %. Уверенности инвесторам добавили вчерашние прогнозы о способности TSMC увеличить чистую прибыль по итогам третьего квартала на 40 %. Данная тайваньская компания является подрядчиком Nvidia по выпуску чипов для ускорителей вычислений, которые и формируют основную выручку второй из них. Аналитики Morgan Stanley также выразили уверенность, что по итогам 2025 года Nvidia увеличит свою долю на рынке ИИ-ускорителей. Дефицит микросхем HBM3E не станет причиной медленной экспансии ускорителей Blackwell, поскольку представители Nvidia выразили уверенность в способности Samsung присоединиться к двум другим поставщикам такой памяти для её нужд. Kioxia отменила выход на биржу из-за того, что её оценили вдвое дешевле ожиданий

14.10.2024 [10:48],

Алексей Разин

В этом месяце должно было состояться первичное размещение на бирже акций компании Kioxia, унаследовавшей бизнес Toshiba по производству флеш-памяти. От данного мероприятия действующие акционеры Kioxia решили отказаться, поскольку инвесторы оценили её активы максимум в $5,4 млрд, тогда как Bain Capital рассчитывала на $10 млрд как минимум.

Источник изображения: Kioxia Об этом в минувшие выходные сообщило агентство Reuters, поясняющее причины отказа Kioxia от выхода на публичный фондовый рынок в октябре текущего года. Следует также помнить, что в 2018 году консорциум инвесторов во главе с Bain Capital за активы Toshiba Memory Corporation заплатил $13,4 млрд, поэтому даже оптимистичный для действующих акционеров сценарий IPO подразумевал бы фиксирование убытков по этой сделке. Оценка активов Kioxia в $5,4 млрд отображает, насколько инвесторы обеспокоены нынешним положением дел на рынке памяти типа NAND. Представитель некоего хедж-фонда, на которого ссылается Reuters, пояснил, что хотя в текущих условиях IPO компании Kioxia представляется нецелесообразным, ситуация может измениться к лучшему к концу фискального года, который завершится в марте 2025-го. Бум систем искусственного интеллекта на рынке NAND отразился в меньшей степени, поскольку наметившийся было рост цен на память сменился стабилизацией. Лишь в следующем году необходимость увеличения ёмкости накопителей в клиентских устройствах в связи с распространением систем ИИ вызовет рост цен на память данного типа, как считают аналитики Omdia. Компания Kioxia остаётся третьим по величине выручки производителем твердотельной памяти в мире с долей 13,8 %. Прибыль TSMC по итогам третьего квартала имеет шансы взлететь на 40 %

14.10.2024 [09:06],

Алексей Разин

На этой неделе тайваньская компания TSMC, являющаяся крупнейшим контрактным производителем чипов в мире, должна отчитаться об итогах деятельности в третьем квартале. По предварительным оценкам, её чистая прибыль по итогам периода должна вырасти на 40 % до $9,27 млрд, во многом за счёт высокого спроса на компоненты для систем искусственного интеллекта.

Источник изображения: TSMC Подобный прогноз приводит Reuters со ссылкой на LSEG SmartEstimate. На прошлой неделе стало известно, что выручка TSMC в третьем квартале выросла на 36,5 % в годовом сравнении до рекордных $23,62 млрд. В этом отношении опережающие темпы роста чистой прибыли компании могут говорить о её способности оптимально балансировать расходы и сохранении высокого спроса на её услуги. Как поясняют опрошенные Reuters аналитики, в третьем квартале большинство клиентов TSMC готовило к выходу на рынок новинки, поэтому спрос на услуги компании закономерно вырос. При этом ради увеличения объёмов выпуска продукции TSMC приходится вводить в строй новые предприятия, а это вынуждает её увеличивать капитальные расходы. На прошлом квартальном отчётном мероприятии в июле TSMC подняла нижнюю границу диапазона капитальных затрат текущего года с $28 до $30 млрд, оставив верхнюю на уровне $32 млрд. Не исключено, что на этой неделе будет сделана ещё одна корректировка в сторону увеличения капитальных затрат. Акции TSMC на фоне интереса к её услугам выросли с начала года на 77 %. Выручка Foxconn достигла исторического максимума на фоне роста спроса на ИИ-серверы

05.10.2024 [23:31],

Анжелла Марина

Тайваньская компания Foxconn превзошла ожидания аналитиков, зафиксировав рекордную выручку в третьем квартале, сообщает Reuters. Являясь крупнейшим контрактным производителем электроники и основным сборщиком iPhone, Foxconn продемонстрировала рост доходов на 20,2 % по сравнению с аналогичным периодом прошлого года, достигнув показателей в 1,85 трлн тайваньских долларов ($57,3 млрд). Однако успех в большей степени обусловлен высоким спросом на серверы для искусственного интеллекта.

Источник изображения: Foxconn Фактические показатели выручки также превысили прогноз мирового поставщика финансовой аналитической статистики LSEG SmartEstimate, который назвал цифру в 1,79 трлн тайваньских долларов. Отмечается, что основной вклад в рост выручки Foxconn внесло повышение спроса на ИИ-серверы. Это обеспечило значительное увеличение доходов в сегменте облачных и сетевых решений, в котором ключевым клиентом является компания Nvidia. В сегменте потребительской электроники, куда входит сборка и производство iPhone для Apple, квартальная выручка также показала рост благодаря запуску новых продуктов. Однако в годовом исчислении этот показатель остался на уровне прошлого года. Третий квартал традиционно является важным периодом для тайваньских компаний, поскольку начинается активная подготовка к выполнению заказов крупных клиентов для предновогодних распродаж. Выручка Foxconn за сентябрь составила 733 млрд тайваньских долларов, что на 10,9 % больше по сравнению с сентябрём прошлого года. «Вступая в пиковый сезон второй половины года, мы ожидаем, что наши операционные показатели будут постепенно набирать обороты», — заявили в Foxconn, комментируя перспективы на четвёртый квартал. Несмотря на уверенные прогнозы на конец года, компания не предоставила более точных данных на четвёртый квартал, отметив лишь, что готовится к результатам «в пределах рыночных ожиданий». Как пишет Reuters, с начала 2024 года акции Foxconn выросли на 86 %, что значительно превышает рост тайваньского фондового рынка в целом, который составил 24 %. В прошедшую пятницу акции компании выросли на 3,7 % на фоне публикации данных о выручке, несмотря на общее падение фондового индекса на 0,4 %. Полный финансовый отчёт за третий квартал Foxconn опубликует 14 ноября. Также компания готовится провести ежегодное мероприятие Tech Day 8-9 октября, на котором традиционно будут анонсированы новые продукты и оглашён обновлённый список партнёров. OpenAI запретила своим спонсорам поддерживать её конкурентов и Илона Маска

03.10.2024 [08:29],

Алексей Разин

Изданию Financial Times удалось разведать интересные подробности заключённой на этой неделе сделки по новому раунду финансирования OpenAI на сумму $6,6 млрд, которая оценила капитализацию компании в $157 млрд. На этапе переговоров OpenAI настаивала на том, чтобы инвесторы отказались от намерений вкладывать средства в капитал конкурирующих стартапов в области искусственного интеллекта.

Источник изображения: OpenAI Подобное требование довольно редко встречается, как отметили венчурные инвесторы, что позволяет многим из них диверсифицировать риски, вкладывая деньги в различные компании одного сектора. Sequoia Capital и Andreessen Horowitz, например, одновременно поддерживают как OpenAI, так и xAI. Специфика этого раунда финансирования OpenAI, однако, заключалась в наличии большого количества желающих принять участие, а потому стартап мог устанавливать нетипичные для подобных сделок условия, не желая способствовать развитию бизнеса конкурентов. Помимо основанного Илоном Маском xAI, в перечень запрещённых к поддержке OpenAI стартапов попал Safe Superintelligence, основанный покинувшим OpenAI Ильёй Суцкевером. Anthropic, Perplexity и Glean также оказались в "чёрном списке" OpenAI для своих инвесторов. Один из участников переговоров напомнил, что Uber в своё время диктовала подобные условия, поскольку считала себя доминирующей в своём сегменте компанией. Крупнейшим участником данного раунда финансирования стал венчурный фонд Thrive Capital, который вложил $750 млн собственных средств и привлёк около $550 млн у более мелких инвесторов через проектную компанию. Этот фонд также договорился инвестировать ещё $1 млрд до конца следующего года, но исходя из текущей оценки капитализации OpenAI в $150 млрд до последнего раунда финансирования. Фонд Khosla Ventures вложил $500 млн, по данным источника. Менее года назад капитализация OpenAI не превышала $87 млрд, а в апреле прошлого года была в пять раз ниже текущего уровня. Подобная динамика показывает, что инвесторы верят в потенциал стартапа на рынке систем искусственного интеллекта, поскольку считают его одним из первопроходцев в сфере создания чат-ботов, работающих с генеративными технологиями. Сообщается, что глава компании Сэм Альтман (Sam Altman) принял участие в обсуждении вопроса о выделении ему пакета акций в случае реструктуризации OpenAI и превращении стартапа в коммерческую организацию, хотя ранее сам он отрицал проведение подобных переговоров. Новый раунд финансирования превратил OpenAI в крупнейший стартап Кремниевой долины, но ByteDance и SpaceX превосходят его по этому критерию в целом. OpenAI собрала с инвесторов $6,6 млрд, теперь её стоимость — $157 млрд

03.10.2024 [04:55],

Алексей Разин

Долго обсуждаемая сделка по привлечению в капитал OpenAI дополнительных средств, по данным Bloomberg, была заключена на этой неделе, позволив этому стартапу получить $6,6 млрд и оценить свою капитализацию в $157 млрд. Обе суммы оказались выше ожидаемых, а среди участников этого раунда инвестирования оказались Microsoft и Nvidia.

Источник изображения: Unsplash, Andrew Neel Вообще, как поясняют источники, решающую роль в этом раунде финансирования играл венчурный инвестиционный фонд Thrive Capital, который вложил в OpenAI около $1,3 млрд. Корпорация Microsoft отделалась $750 млн, и на фоне уже инвестированных ею ранее $13 млрд это не такая большая сумма. Так или иначе, новый раунд позволил OpenAI войти в число трёх стартапов, максимально поддерживаемых венчурными капиталистами. Этого статуса также в своё время удостоились SpaceX Илона Маска (Elon Musk) и социальная сеть TikTok китайской компании ByteDance. Tiger Global Management вложила в OpenAI свои $350 млн, Altimeter Capital довольствовалась $250 млн, согласно неофициальным данным. OpenAI удалось привлечь и внимание международных инвесторов. Владеющая Arm японская корпорация SoftBank вложила $500 млн, какие-то суммы внесли MGX и Coatue. Из сообщений OpenAI становится известно, что полученные средства она направит на дальнейшие исследования в сфере искусственного интеллекта, а также расширение своих вычислительных мощностей. Представители Altimeter Capital заявили, что следующим логическим шагом для OpenAI мог бы стать выход на IPO, этот стартап они назвали важнейшей в США компанией в сфере ИИ после Nvidia. В сделке не участвовала Apple, хотя ранее участвовала в переговорах, как подчёркивает Bloomberg. Часть средств в капитал OpenAI была привлечена через специально созданные проектные компании, которые позволяют собирать средства более мелких инвесторов для финансирования определённого проекта. По крайней мере Thrive Capital не ограничилась собственными средствами, а привлекла дополнительные ресурсы как раз по такой схеме. Будут ли реализованы структурные преобразования в OpenAI, которые до этого активно обсуждались с потенциальными инвесторами, не уточняется. Компания располагает 11 млн подписчиков сервиса ChatGPT Plus, корпоративных подписчиков при этом насчитывается более 1 млн. В следующем году компания рассчитывает выручить более $10 млрд, но пока она остаётся убыточной. В ходе переговоров со своими инвесторами, как сообщается, OpenAI рекомендовала им воздержаться от финансирования деятельности конкурирующих компаний типа Anthropic и xAI. Акции Micron взлетели почти на 15 % и потянули за собой ценные бумаги многих производителей чипов

27.09.2024 [08:13],

Алексей Разин

Фискальный календарь Micron Technology смещён относительно большинства участников полупроводникового рынка, поэтому вчерашний квартальный отчёт компании в сочетании с благоприятным прогнозом на текущий период оказал благотворное влияние на ту часть фондового рынка, которая имеет отношение к выпуску чипов. Инвесторы поверили, что о перепроизводстве ускорителей вычислений говорить рано.

Источник изображения: Micron Technology На этом фоне акции самой Micron вчера прибавили в цене почти 15 %, увеличив капитализацию компании более чем на $14 млрд. Выручка Micron за прошлый квартал достигла рекордных для минувшего десятилетия величин, а прогноз на текущий заметно превзошёл ожидания аналитиков. Опрошенные Reuters эксперты Carson Group заявили, что оптимизм Micron как одного из производителей HBM указывает на сохранение тенденции к росту выручки причастных к буму ИИ компаний. Акции Nvidia, Intel и Broadcom вчера выросли в цене более чем на 2 %, а прирост стоимости акций Qualcomm и AMD уложился в этот предел. За три месяца до публикации квартального отчёта Micron инвесторы в своей массе начали выражать опасение по поводу снижения цен на память HBM и охлаждения рынка компонентов для систем искусственного интеллекта, поэтому ценные бумаги этого производителя подешевели более чем на 20 %. Квартальный отчёт компании и оптимистичный прогноз на текущий период должны убедить инвесторов, что цены на HBM не снизятся и даже будут расти. По крайней мере, темпы роста нормы прибыли самой Micron показывают, что это так и будет, по мнению экспертов. Соответственно, отчёт Micron окажет благотворное влияние на динамику курса акций многих компаний полупроводникового сектора. Nvidia выпустит 450 тыс. ИИ-ускорителей Blackwell до конца года и заработает на них $10 млрд

26.09.2024 [10:08],

Алексей Разин

Аналитики Morgan Stanley в своём недавнем прогнозе, как отмечает Tom’s Hardware, предрекают способность компании Nvidia до конца четвёртого квартала текущего года выпустить 450 000 ускорителей вычислений поколения Blackwell. Это позволит компании выручить от их реализации более $10 млрд.

Источник изображения: Nvidia Фактическая выручка может оказаться ещё выше, поскольку указанное соотношение получаемой суммы и объёмов выпуска подразумевает среднюю стоимость одного ускорителя на уровне $22 000, что ниже ожидаемой величины в $70 000 за каждый ускоритель Blackwell. Так или иначе, серверные стойки NVL36 будут насчитывать в своём составе по 36 ускорителей B200, что поднимет стоимость каждой до $1,8 млн минимум. Стойка NVL72 будет содержать 72 ускорителя B200, её стоимость перевалит за $3 млн. Продажа клиентам готовых серверных систем обеспечивает более высокую добавленную стоимость, но расчёт цены в $22 000 за ускоритель приведён для стоимости самого графического процессора, который требует дополнительных компонентов для своей эксплуатации в реальных условиях. Официальные представители Nvidia в прошлом месяце заявили, что в четвёртом фискальном квартале, который для компании начинается в конце октября, она рассчитывает выручить на поставках ускорителей Blackwell несколько миллиардов долларов. На этом фоне прогноз Morgan Stanley выглядит несколько более оптимистичным. Возможности Nvidia по масштабированию поставок ускорителей Blackwell будут сдерживаться способностью партнёров снабдить её всем необходимым, включая услуги по упаковке с использованием технологии CoWoS-L, которые предоставляет TSMC. Micron увеличила квартальную выручку на 93 % и дала хороший прогноз на текущий квартал — акции выросли на 15 %

26.09.2024 [08:01],

Алексей Разин

Фискальный квартал и год в целом в календаре Micron Technology завершились 29 августа, поэтому их итоги компания подвела лишь на этой неделе. Выручка за последний квартал минувшего фискального года выросла на 93 % до $7,75 млрд, годовая выручка выросла на 62 % до $25,11 млрд, но в текущем квартале она достигнет $8,7 млрд, превысив ожидания аналитиков. Акции производителя памяти на этом фоне выросли почти на 15 %.

Источник изображений: Micron Technology Американская Micron Technology пока является наименее крупным игроком рынка памяти типа HBM, поскольку она по занимаемой доле рынка уступает как лидирующей SK hynix, так и южнокорейскому гиганту Samsung Electronics, который занимает первое место в мире по объёмам поставок всех типов памяти в совокупности. Это не мешает Micron заявлять, что она уже поставляет образцы 12-слойных стеков HBM3E объёмом 36 Гбайт, лишь чуть-чуть уступая по темпам технологического развития SK hynix. Последняя, напомним, уже приступила к их массовому производству. Micron намеревается сделать это в начале следующего календарного года. Росту курса акций Micron способствовали и результаты прошлого квартала, которые превзошли ожидания аналитиков. По словам представителей компании, тенденция к росту спроса на микросхемы памяти наметилась и в сегменте ПК, а также смартфонов. Внедрение в этих устройствах функций локального ускорения работы систем искусственного интеллекта подразумевает увеличение потребности в объёме памяти, поэтому спрос на продукцию Micron будет расти, как считает компания. Объёмы поставок ПК по итогам текущего календарного года вырастут на несколько процентов, по мнению руководства компании. В следующем году рост рынка ПК ускорится, во многом из-за выхода Windows 12 и завершения поддержки Windows 10. Если в среднем ПК содержал 12 Гбайт оперативной памяти в прошлом году, то по мере распространения функции ИИ минимальным объёмом станут 16 Гбайт ОЗУ, а в среднем и верхнем ценовых диапазонов нормой станет наличие 32 и 64 Гбайт оперативной памяти соответственно. Сильны конкурентные позиции Micron и в сегменте серверной памяти, как отмечает руководство. Высокий спрос на HBM заставил Micron распределить все квоты на её производство не только на текущий, но и на следующий год. В сегменте смартфонов объёмы поставок по итогам 2024 календарного года, по мнению Micron, вырастут на величину до 5 %, и продолжат рост в 2025 году. Если в прошлом году флагманские смартфоны в среднем оснащались 8 Гбайт памяти, то в следующем норма вырастет до 12 или 16 Гбайт. Текущий фискальный квартал Micron рассчитывает завершить с рекордной выручкой в размере от $8,5 до $8,9 млрд. При этом норма прибыли компании достигнет 39,5 %. В минувшем квартале норма прибыли не превышала 35,3 %, но за год до этого она вообще была отрицательной. Аналитики в среднем рассчитывали на $8,28 млрд выручки и 37,7 % нормы прибыли в своих прогнозах на текущий фискальный квартал, поэтому акции компании и подскочили в цене после публикации отчётности. В наступившем фискальном году Micron рассчитывает получить многомиллиардную выручку в трёх категориях: HBM, оперативная память большой ёмкости и твердотельная память серверного назначения. В прошлом фискальном году Micron увеличила долю памяти серверного класса в общей выручки до рекордного уровня. В прошлом квартале Micron достигла рекордной выручки в сегменте NAND и твердотельных накопителей. По итогам всего минувшего фискального года компания достигла рекордной выручки на серверном и автомобильном направлениях. В следующем календарном году Micron надеется приступить к массовому производству микросхем DRAM с использованием EUV-технологии класса 1γ, опытное уже осуществляется.  Компания продвигается в строительстве нового предприятия в Айдахо и ожидает получить разрешение властей на строительство предприятия в штате Нью-Йорк. В Индии возводится предприятие по тестированию и упаковке микросхем памяти, а китайское предприятие Micron такого профиля расширяется даже в условиях обоюдных санкций со стороны США и Китая. Приобретённое Micron предприятие Innolux по производству ЖК-панелей на Тайване будет переоборудовано под тестирование и сборку микросхем памяти DRAM. Поставки HBM принесли в минувшем фискальном году сотни миллионов долларов выручки, как пояснили представители компании. В 2025 году ёмкость рынка HBM достигнет $25 млрд против $4 млрд двумя годами ранее, как ожидают в Micron, и доля данной компании на рынке HBM должна сравняться с её позициями на рынке DRAM в целом. Спрос на DRAM по итогам текущего календарного года, как считают в Micron, вырастет на величину до 19 %, на память типа NAND — в районе 15 %, а в следующем году оба сегмента будут демонстрировать рост объёмов реализации памяти в среднем на 15 %. Цены на память в 2025 году будут расти из-за ограниченности производственных мощностей по сравнению с уровнем спроса. Капитальные расходы Micron в минувшем фискальном году достигли $8,1 млрд, в наступившем они будут гораздо выше, достигая 35 % прогнозируемой выручки. В основном это будет вызвано необходимостью наращивать выпуск HBM и строить новые предприятия в США, которые будут субсидироваться властями по «Закону о чипах». В прошедшем фискальном квартале выручка Micron на 69 % определялась реализацией микросхем типа DRAM. Профильная выручка компании выросла на 93 % в годовом сравнении и достигла $5,3 млрд. По итогам всего фискального года поставки DRAM увеличили профильную выручку Micron на 60 % до $17,6 млрд, это соответствует 70 % всей выручки компании за период. В принципе, выручка от реализации NAND в четвёртом фискальном квартале не отставала по своей динамике от сегмента DRAM, увеличившись на 96 % до $2,4 млрд, но на этот тип продукции пришлось не более 31 % всей выручки Micron. Более того, в сегменте NAND компания в прошлом квартале получила рекордную выручку. По итогам года в целом профильная выручка выросла на 72 % до $7,2 млрд, но эта сумма соответствует только 29 % всей выручки компании. Срез выручки четвёртого фискального квартала по направлениям деятельности выглядит таким образом: вычислительные и сетевые решения, охватывающие серверный сегмент, прибавили последовательно 17 % до $3 млрд, мобильное подразделение в силу сезонных явлений прибавило в выручке на 18 % последовательно до $1,9 млрд. В сегменте систем хранения данных рост выручки почти на четверть последовательно до $1,7 млрд был вызван спросом на твердотельные накопители серверного назначения, в этой сфере был установлен новый рекорд по выручке. Строго говоря, выручка от реализации NAND по итогам всего фискального года тоже была рекордной для Micron. Наконец, в сегменте встраиваемых решений выручка Micron сократилась на 9 % в последовательном сравнении до $1,2 млрд. Рынок систем ИИ растёт на 55 % в год и достигнет оборота в $1 трлн к 2027 году, подсчитали в Bain

25.09.2024 [08:11],

Алексей Разин

Представители инвестиционной компании Bain считают, что связанный с системами искусственного интеллекта рынок программного и аппаратного обеспечения в среднем растёт на 40–55 % в годовом выражении, и если в прошлом году выручка его участников не превышала $185 млрд, то к 2027 году она увеличится до $780 или $990 млрд, вплотную приблизившись к отметке в $1 трлн.

Источник изображения: Nvidia Интерес к развитию систем искусственного интеллекта будут проявлять не только участники корпоративного рынка, но и государственные структуры. Спрос на полупроводниковые компоненты на этапе бурного роста будет провоцировать их дефицит, затронуты будут даже сегменты ПК и смартфонов. Спрос на специализированные чипы к 2026 году может вырасти на 30 %, и производители должны быть к этому готовы. Если сейчас на оснащение крупного центра обработки данных достаточно потратить сумму от $1 до $4 млрд, то через пять лет на эти нужды потребуется уже от $10 до $25 млрд, по мнению экспертов. Потребляемая таким ЦОД мощность может увеличиться с 50 или 200 мегаватт до более чем 1 гигаватта. Данные изменения очевидным образом скажутся на сфере энергетики и производителях систем охлаждения. Примечательно, что расти и масштабироваться будут не только большие языковые модели, но и малые, поскольку власти отдельных стран и компании во многих случаях будут обеспокоены ограничением доступа автоматизированных средств обработки к чувствительным данным. На создание суверенной ИИ-инфраструктуры уйдут годы и миллиарды долларов в виде государственных субсидий. Kioxia передумала выходить на IPO в октябре из-за спада на фондовом рынке

24.09.2024 [13:24],

Алексей Разин

Долгое время считалось, что октябрь текущего года станет удачным периодом для выхода японского производителя памяти Kioxia на фондовый рынок с целью привлечения капитала на свои нужды. В условиях, когда котировки акций конкурентов падают, Kioxia передумала выходить на биржу в октябре, как сообщает Reuters.

Источник изображения: Kioxia Инвестиционная компания Bain, которая является основным акционером Kioxia, рассчитывала привлечь от размещения акций японского производителя средства из расчёта общей капитализации не менее $10,5 млрд, но сейчас добиться этого было бы проблематично. Например, от недавних максимумов акции Samsung Electronics, SK hynix и Micron Technology просели примерно на треть, поэтому вряд ли инвесторы оценили бы активы Kioxia высоко. Представители компании лишь заявили в комментариях Reuters, что она готовится выйти на IPO в подходящее время. Японский фондовый рынок испытал резкое падение в начале августа из-за неожиданного повышения ставки рефинансирования и опасений по поводу начала рецессии в США, но успел отыграть позиции в тех пор. Рост средних цен на твердотельную память улучшает финансовую отчётность Kioxia, но этого недостаточно для вселения уверенности в инвесторов. Компания занимает 14 % мирового рынка NAND-памяти. В основе бизнеса Kioxia лежат активы бывшей Toshiba Memory Corporation, которые консорциум инвесторов во главе с Bain в 2018 году выкупил за $18 млрд. Другими словами, оценка капитализации Kioxia в $10,5 млрд не смогла бы покрыть затрат инвесторов, а более низкая сумма не прельщает их и подавно. Компании не удалось выйти на IPO и в 2020 году, а сделка по слиянию с Western Digital была заблокирована корейской SK hynix, которая имеет некоторые интересы в капитале Kioxia с 2018 года. Apollo предложила спасти Intel от поглощения, инвестировав около $5 млрд

23.09.2024 [04:49],

Алексей Разин

После настойчивых слухов об интересе Qualcomm к активам Intel информация о прочих желающих получить доступ к ним стала поступать со страниц ресурса Bloomberg. Сперва агентство заявило, что интерес к Intel проявила компания Broadcom, а потом сообщило о готовности Apollo Global Management вложить в Intel около $5 млрд.

Источник изображения: Intel Пока переговоры между процессорным гигантом и инвестиционным фондом только ведутся, и не факт, что они увенчаются успехом. Apollo не является новым для Intel инвестором, поскольку в июне первая купила долю в совместном предприятии с Intel, которое управляет деятельностью производственной площадки в Ирландии, тогда инвестору пришлось вложить $11 млрд. Если же вернуться к слухам об интересе Broadcom к активам Intel, то в данном случае препятствием к возможной сделке мог бы стать печальный опыт первой из компаний в части намерений приобрести Qualcomm в 2018 году. Тогдашний президент США Дональд Трамп (Donald Trump) заблокировал сделку, сославшись на интересы национальной безопасности. Убедить его Broadcom в своей лояльности так и не смогла, даже перенеся штаб-квартиру из Сингапура в США. Акции техногигантов подскочили после снижения ставки ФРС США — больше других прибавила Tesla

20.09.2024 [11:03],

Алексей Разин

Долгожданный шаг американских монетарных властей США был сделан вчера — Федрезерв снизил ключевую ставку сразу на 50 базисных пунктов, впервые с 2020 года. Подобные меры традиционно повышают интерес инвесторов к фондовому рынку, поэтому акции техногигантов дружно начали дорожать ещё вчера. Индекс Nasdaq в итоге вырос сразу на 2,5 %, продемонстрировав четвёртый по величине прироста результат с начала текущего года.  Как отмечает CNBC, акции Tesla выросли в цене на 7,4 %, а акции Nvidia прибавили 4 % до $117,87. В условиях снижения ключевой ставки кредиты на корпоративном рынке становятся более доступными, а доходность облигаций снижается, делая вложения в ценные бумаги более привлекательными, пусть и с сохранением привычного уровня риска. Кроме того, раскрытый монетарными властями США план дополнительного снижения ставки до конца текущего года лишь придал уверенности тем инвесторам, которые ринулись на рынок акций. Индекс Nasdaq, который на фоне нынешнего ИИ-бума и так не мог жаловаться на нехватку положительной динамики, по итогам торговой сессии вырос до максимального с середины июля уровня. Акциям Nvidia на текущем уровне всё ещё далеко до июньского максимума, но с начала этого года они подорожали на 138 %, а по сравнению с прошлым годом выросли в цене более чем в три раза. Акции конкурирующей AMD выросли в цене на 5,7 %, а ценные бумаги Broadcom прибавили 3,9 %. Попытки AMD соперничать с Nvidia в сфере разработки ускорителей искусственного интеллекта пока не придают особо убедительной динамики её акциям, с начала года они подорожали лишь на 6 %. Глава компании Лиза Су (Lisa Su) успокоила инвесторов заявлениями о том, что играть в сегменте ИИ приходится в долгую, и рынок всё ещё находится на начальной стадии развития. Она призвала аудиторию канала CNBC проявлять терпение и напомнила, что ставший хитом ChatGPT присутствует на рынке около 18 месяцев. При этом она не отрицает, что искусственный интеллект проникнет во все сферы нашей жизни, включая образование и создание лекарственных средств. Интересно, что среди крупнейших компаний технологического сектора вчера сильнее всего подорожала Tesla, на 7,5 % до $243,92. Этот год для автопроизводителя был не очень удачным с точки зрения динамики фондового рынка, с начала года акции Tesla упали в цене почти на 2 %. Тем не менее, с минимальных уровней апреля они всё равно укрепились на 72 %. Акции Apple и Meta✴✴ Platforms вчера выросли в цене почти на 4 % у каждой. |

|

✴ Входит в перечень общественных объединений и религиозных организаций, в отношении которых судом принято вступившее в законную силу решение о ликвидации или запрете деятельности по основаниям, предусмотренным Федеральным законом от 25.07.2002 № 114-ФЗ «О противодействии экстремистской деятельности»; |