|

Опрос

|

реклама

Быстрый переход

Минус 13 % за год: рынок смартфонов переживёт крупнейший спад за десятилетие, сильнее всех пострадает дешёвый сегмент

27.02.2026 [08:41],

Алексей Разин

Многие источники в наши дни единогласно предупреждают о неизбежном спаде объёмов реализации ПК и смартфонов в текущем году по причине нехватки микросхем памяти и резкого роста цен на них. Специалисты IDC также не остаются в стороне от этой тенденции, объявляя о возможности снижения объёмов поставок смартфонов по итогам этого года на 12,9 % до 1,1 млрд штук, что станет самым сильным падением за период более десяти лет. С точки зрения сегментации по платформам, тяжелее всего придётся производителям смартфонов под управлением Android, поскольку они больше представлены в начальных ценовых нишах. Именно производители недорогих смартфонов пострадают больше всего, как отмечают эксперты IDC. Рост цен на память вынудит поставщиков смартфонов поднимать цены на свою продукцию и жертвовать прибылью. При этом Apple и Samsung на правах крупных игроков рынка лучше защищены от подобных проблем. Фактически, они даже смогут укрепить свои рыночные позиции в ущерб более мелким производителям смартфонов. Как отмечают представители IDC, кризис на рынке памяти является чем-то большим по сравнению с обычным временным снижением, он создаёт предпосылки для структурных изменений всего рынка, меняя в долгосрочной перспективе его ёмкость, расстановку сил среди игроков и ассортимент продукции. Мелкие производители смартфонов могут покинуть рынок. При этом даже в условиях рекордного падения объёмов поставок на 12,9 %, в текущем году средняя цена реализации смартфона должна вырасти на 14 % до рекордных $523. Если цены на память стабилизируются к середине 2027 года, к прежним уровням они вернуться не смогут. Таким образом, сегмент смартфонов стоимостью менее $100, который насчитывает 171 млн ежегодно продаваемых устройств, просто станет экономически непривлекательным для производителей.

Источник изображения: IDC В региональном срезе сильнее всего пострадают те географические рынки, на которых велика доля смартфонов начального уровня. Ближний Восток и Африка просядут на 20,6 %, Китай сократит объёмы поставок смартфонов на 10,5 %, Азиатско-Тихоокеанский регион за исключением Японии покажет снижение на 13,1 %. После некоторой стабилизации к середине следующего года, как ожидают эксперты IDC, объёмы реализации смартфонов начнут восстанавливаться, и при благоприятном стечении обстоятельств по итогам всего 2027 года вырастут на 2 %, а по итогам 2028 года увеличатся на 5,2 %. Nvidia рискует остаться с переполненными складами — обязательства по закупкам перед TSMC выросли в шесть раз до $95 млрд

27.02.2026 [07:06],

Алексей Разин

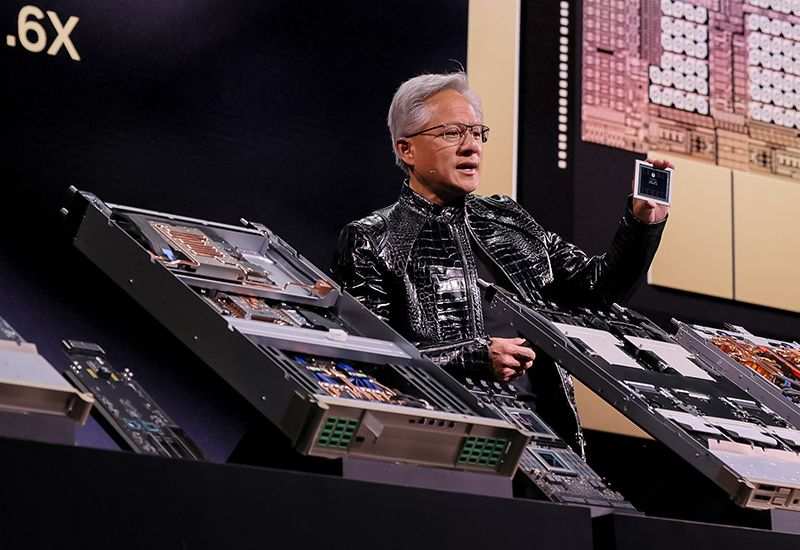

Известный в определённых кругах инвестор Майкл Берри (Michael Burry) обнаружил в годовом отчёте Nvidia по форме 10-K тревожный сигнал, который заметно увеличивает риски возникновения у компании финансовых проблем в случае резкого изменения спроса на её продукцию. Обязательства по закупкам на сумму $95 млрд почти в шесть раз превышают прошлогодние.

Источник изображения: Nvidia Не секрет, что спрос на продукцию Nvidia сейчас заметно превышает предложение, особенно в сегменте ИИ. В течение прошлого года ради обеспечения поставок в будущие периоды Nvidia заметно нарастила свои финансовые обязательства по закупке необходимых компонентов и услуг у своих партнёров, которые выпускают для неё продукцию. Сумма обязательств выросла с $16 до $95 млрд, и Майкл Берри считает это серьёзным фактором риска, который угрожает финансовой устойчивости Nvidia в случае, если спрос на её продукцию по каким-то причинам обвалится. По мнению Берри, кратное увеличение профильных обязательств со стороны Nvidia вызвано стремлением выпускающей для неё чипов компании TSMC увеличить глубину долгосрочных контрактов. Поскольку TSMC ради лучшего удовлетворения спроса на компоненты Nvidia вынуждена строить новые предприятия, ей нужны для этого средства. Соответственно, часть из них может поступать от самой Nvidia в форме финансовых обязательств. Специфика этих договорённостей подразумевает, что Nvidia в любом случае заплатит TSMC и другим подрядчикам, даже если соответствующие объёмы продукции ей в итоге не понадобятся. При неблагоприятном стечении обстоятельств такое построение отношений с партнёрами грозит компании серьёзными убытками. Кроме того, она в любом случае замораживает серьёзную часть оборотных средств, которые возвращаются к ней с большей задержкой, чем ранее. Фактически, по состоянию на конец прошлого фискального года Nvidia располагала обязательствами по закупкам на сумму $117 млрд, что практически соответствует её операционному денежному потоку на конец января. По мнению Майкла Берри, подобные соотношения не являются нормой и представляют для компании существенный риск. По его словам, Cisco в период печально известного «бума дот-комов» рассчитывала на ежегодный рост выручки на 50 %, а потому тоже заметно увеличила свои обязательства по закупке компонентов. После краха фондового рынка Cisco пришлось списать около 40 % соответствующих обязательств и складских запасов, акции компании предсказуемо обвалились. Прибыль Nvidia также поддерживается высокими ценами на свою продукцию, которые она может диктовать в условиях высокого спроса. Если последний ослабнет, то и норма прибыли компании снизится. Любое ухудшение конъюнктуры рынка, как заключает Берри, способно стать катастрофой для финансового положения Nvidia. Сам Берри ранее признавался, что собирается делать ставку на снижение курса акций Nvidia, поскольку считает её очень уязвимой к последствиям разрушения «ИИ-пузыря». Мировые продажи DRAM взлетели на 29 % за прошлый квартал: цены подскочили на 50 %, а Samsung снова на первом месте

26.02.2026 [18:17],

Николай Хижняк

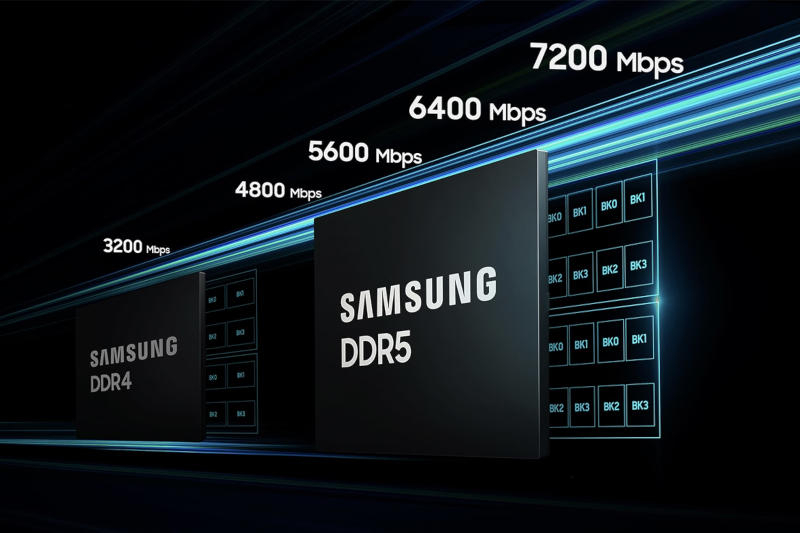

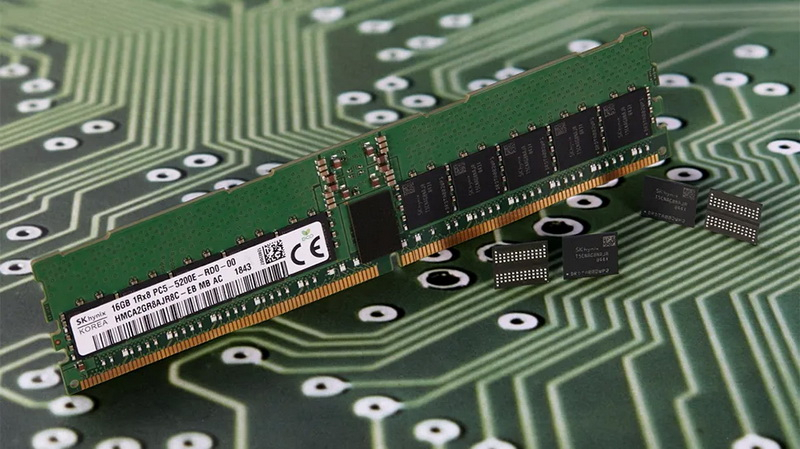

Расширение применения ИИ побудило поставщиков облачных услуг нарастить развёртывание центров обработки данных, включив в него не только серверы для ИИ, но и серверы общего назначения. Этот сдвиг привёл к росту закупок памяти за пределами HBM3e, LPDDR5X и RDIMM высокой ёмкости — до обычных RDIMM. Резкое увеличение спроса вызвало скачок контрактных цен на обычную DRAM, увеличив общую выручку отрасли до $53,58 млрд в IV квартале 2025 года — на 29,4 % больше по сравнению с предыдущим кварталом.

Источник изображения: Samsung По данным TrendForce, во всех сегментах покупатели испытывают трудности с обеспечением достаточных поставок на фоне растущего дисбаланса между спросом и предложением. Это значительно усилило ценовую власть поставщиков. Контрактные цены на обычную DRAM выросли на 45–50 % по сравнению с предыдущим кварталом, тогда как усреднённые контрактные цены на обычную DRAM и HBM увеличились на 50–55 %, что свидетельствует об ускоренном росте во всех категориях продукции. В I квартале 2026 года ожидается сезонное снижение потребительского спроса, которое, как предполагается, ограничит рост поставок микросхем, потенциально сведя на нет последовательный рост для поставщиков. Однако, поскольку поставщики услуг связи уделяют приоритетное внимание обеспечению поставок памяти и остаются восприимчивыми к более высоким закупочным ценам, другим сегментам, вероятно, придётся последовать их примеру, чтобы сохранить свои квоты. TrendForce прогнозирует дальнейшее ускорение роста цен на память в I квартале 2026 года: ожидается, что цены на обычную DRAM вырастут на 90–95 % по сравнению с предыдущим кварталом, а цены на смешанную обычную DRAM + HBM — на 80–85 %. Выручка Samsung в IV квартале 2025 года выросла до $19,30 млрд, увеличившись на 43 % по сравнению с предыдущим кварталом, что повысило её долю рынка на 3,4 процентного пункта — до 36 %. Это позволило компании вернуть лидирующую позицию в рейтинге крупнейших поставщиков памяти DRAM. Средняя цена продажи выросла примерно на 40 % по сравнению с предыдущим кварталом (самый сильный рост среди трёх ведущих поставщиков), тогда как поставки микросхем увеличились на несколько процентов, чему способствовало расширение бизнеса HBM и что соответствовало прогнозам компании. SK hynix сообщила о выручке в размере $17,22 млрд, что на 25,2 % больше по сравнению с предыдущим кварталом. Однако её рыночная доля снизилась на 1,1 процентного пункта — до 32,1 %, из-за чего компания опустилась на второе место в рейтинге крупнейших поставщиков. Средняя цена продажи выросла примерно на 20 % по сравнению с предыдущим кварталом, что отражает более высокий вклад выручки от HBM, где волатильность контрактных цен сравнительно ниже. Поставки в битовом выражении увеличились на несколько процентов, что соответствует прогнозам. Компания Micron сообщила о выручке в размере $11,98 млрд, что на 12,4 % больше по сравнению с предыдущим кварталом. При этом её рыночная доля снизилась на 3,3 процентного пункта — до 22,4 %. Компания сохранила за собой третье место среди крупнейших поставщиков. Средняя цена продажи выросла примерно на 17 % по сравнению с предыдущим кварталом — это самый низкий показатель среди трёх ведущих поставщиков. Поставки в битовом выражении сократились примерно на 4 % по сравнению с предыдущим кварталом. По мнению TrendForce, это говорит о том, что компания раньше своих южнокорейских конкурентов договорилась с клиентами о контрактных ценах, что привело к сравнительно более низкому фактическому уровню цен. Тайваньские поставщики DRAM продолжили демонстрировать уверенный рост, начавшийся во II квартале 2025 года. При этом большинство из них сообщили о последовательном росте выручки более чем на 30 % в IV квартале 2025 года. Эти поставщики в основном сосредоточены на выпуске продукции на основе зрелых технологических узлов. Тем самым они заполняют пробелы в поставках, возникшие в связи с переходом ведущих производителей памяти на выпуск решений на передовых техпроцессах.

Источник изображения: SK hynix Выручка Nanya выросла на 54,7 % по сравнению с предыдущим кварталом и составила $970 млн. Объёмы поставок в битовом выражении увеличились на 10–15 %, а средние цены продаж выросли до 30 %. Операционная маржа резко повысилась — с 6 до 39,1 %. Этому способствовали существенный рост контрактных цен на DDR4 и DDR3, продолжающееся пополнение запасов крупными клиентами, а также стратегическое перераспределение мощностей по выпуску продукции на 20-нм и 1B техпроцессах в сторону более маржинальных решений DDR4. Winbond сообщила о выручке в размере $297 млн, что на 33,7 % больше по сравнению с предыдущим кварталом. Объёмы поставок в битовом выражении выросли на несколько процентов, а средние цены продаж — до 30 %. Рост был обусловлен увеличением поставок 4-Гбит чипов DDR4 на основе 20-нм техпроцесса. Согласно отчёту PSMC, выручка от продаж DRAM, за вычетом услуг по производству, выросла на 0,6 % по сравнению с предыдущим кварталом и составила $33 млн. С учётом выручки от продаж DRAM, связанной с производством, общий доход от продаж DRAM увеличился примерно на 5 % по сравнению с предыдущим кварталом. После заключения лицензионного соглашения с Micron на использование технологического процесса ожидается, что PSMC ускорит следующий этап расширения мощностей по производству DRAM. Nvidia заработала рекордные $68 млрд за квартал: GeForce дали всего 5,5 %, ИИ-серверы — почти 92 %

26.02.2026 [07:46],

Алексей Разин

В квартальной презентации Nvidia отмечается, что выручка компании на серверном направлении выросла примерно в 13 раз с момента появления ChatGPT осенью 2022 года. Соответственно, текущая динамика общей выручки компании во многом определяется именно её успехами на серверном направлении. В прошлом квартале совокупная выручка Nvidia выросла на 73 % до рекордных $68,1 млрд.

Источник изображений: Nvidia Непосредственно в сегменте центров обработки данных выручка Nvidia за прошлый фискальный квартал, который завершился в конце января, выросла на 75 % в годовом сравнении до $62,3 млрд. Получается, что почти 92 % всей выручки в прошедшем квартале Nvidia получила именно в сегменте ЦОД. При этом вычислительные решения как таковые принесли $51,3 млрд, увеличив профильную выручку на 58 %, а оставшиеся $11 млрд обеспечили сетевые решения. На этом направлении квартальная выручка компании увеличилась в годовом сравнении на 263 %. Чуть больше половины серверной выручки в минувшем квартале, по данным самой Nvidia, обеспечивали облачные гиганты. В игровом сегменте выручка Nvidia в минувшем квартале составила $3,73 млрд. Это на 13 % меньше, чем в предыдущем квартале, но в годовом сравнении она увеличилась на 47 %. Сегмент решений для профессиональной визуализации традиционно не может похвастать большими суммами выручки, но в годовом сравнении она выросла на 159 % до $1,32 млрд. Автомобильная электроника прибавила год к году 6 % до $604 млн, а в сегменте OEM выручка Nvidia последовательно сократилась на 7 %, но выросла в годовом сравнении на 28 % до $161 млрд. Если сегментировать выручку Nvidia на вычисления в сочетании с сетевыми решениями и графику соответственно, то на первом направлении выручка по итогам квартала выросла на 71 % до $61,7 млрд, а на втором практически удвоилась в годовом сравнении до $6,5 млрд. Как отмечает финансовый директор компании Колетт Кресс (Colette Kress), в ближайшие месяцы дефицит игровых видеокарт будет сдерживать возможности роста профильной выручки Nvidia. При этом на серверном направлении она готова исправно покрывать спрос на протяжении ближайших нескольких кварталов. По итогам фискального года в целом выручка Nvidia выросла на 65 % до рекордных $215,94 млрд, операционная прибыль успела вырасти на 58 % до $137,3 млрд, чистая прибыль увеличилась на те же 58 % до $117 млрд, а вот операционные расходы выросли только на 42 % до $16,7 млрд. Другими словами, доходы компании росли быстрее, чем расходы — правда, это не помешало снижению нормы прибыли с 75,5 до 71,3 %. В серверном сегменте по итогам года Nvidia выручила $193,7 млрд — на 68 % больше, чем в предыдущем. Примечательно, что выручка от реализации сетевых решений и в этом случае росла опережающими темпами, на 142 % до $31,4 млрд. Игровая выручка компании по итогам прошлого фискального года увеличилась на 41 % до $16 млрд.  Формируя прогноз по выручке на текущий квартал, Nvidia не стала учитывать китайское географическое направление. Выручка в размере $78 млрд должна соответствовать годовому росту на 77 %, так что сигналов к снижению спроса на серверном направлении в этом заявлении не наблюдается. Более того, рост выручки на 77 % станет квартальным рекордом за период с января прошлого года. К тому же, сумма в $78 млрд превышает ожидания инвесторов, которые рассчитывают на $72,6 млрд. На этой неделе Nvidia отгрузила первые серверные системы поколения Vera Rubin своим клиентам для тестирования. Они способны обеспечить преимущество по соотношению быстродействия и энергопотребления до десяти раз по сравнению с Blackwell, как отмечают представители компании. С учётом продолжающихся поставок Blackwell, теперь Nvidia уверена в способности выручить на поставках ускорителей ИИ более $500 млрд, включая новейшие системы Vera Rubin, до конца 2026 календарного года. Публикация квартальной отчётности первично вызвала лишь незначительный рост курса акций Nvidia, измеряемый менее чем 2 %, хотя фактические достижения компании за квартал превысили ожидания рынка. В целом, Nvidia удаётся уже на протяжении 14 кварталов подряд превосходить прогнозы инвесторов по выручке. Относительно ситуации с возможностью поставок ускорителей H200 поколения Hopper в Китай руководство Nvidia пояснило, что они номинально одобрены в незначительных количествах, но выручить от этих поставок что-либо компании пока не удалось. По этой причине выручка на китайском направлении продолжает не учитываться в прогнозах компании на текущий квартал. Колетт Кресс предположила, что быстрый прогресс китайских конкурентов и поддержка их бизнеса со стороны китайских властей в долгосрочной перспективе могут оказать существенное влияние на мировую ИИ-отрасль. Годовой отчёт Nvidia также показал, что концентрация выручки по клиентам увеличивается. Если за год до этого три крупнейших клиента компании сообща контролировали 34 % всей её выручки, то по итогам прошлого фискального года один из клиентов поднял концентрацию выручки до 22 %, а второй по величине достиг доли в 14 %. Другими словами, два крупнейших клиента Nvidia сообща обеспечивают её 36 % всей выручки. В условиях санкций Huawei в прошлом году умудрилась выручить почти рекордные $127 млрд

25.02.2026 [13:17],

Алексей Разин

Ещё в 2019 году руководивший тогда США Дональд Трамп (Donald Trump) начал вводить беспрецедентно жёсткие санкции против китайской компании Huawei Technologies, которая тогда являлась лидером на мировом рынке смартфонов. По итогам 2025 года выручка Huawei смогла приблизиться к рекорду 2020 года сильнее всего за прошедшее с тех пор время.

Источник изображения: Huawei Technologies Введение санкций потребовало от Huawei решительных действий, а её клиенты стали активнее закупать продукцию, поэтому по итогам 2020 года компанией была получена рекордная выручка в размере 891 млрд юаней. Если в 2024 году она достигла 860 млрд юаней, то по итогам 2025 года выросла до 880 млрд юаней, что по текущему курсу соответствует примерно $127 млрд. В любом случае, в корпоративном рейтинге Huawei это вторая по величине выручка компании за всю историю её существования. В прошлом году Huawei удалось занять первое место на китайском рынке смартфонов с долей 16,4 %, поскольку Apple осталась чуть позади со своими 16,2 %. Впервые с 2020 года Huawei смогла по итогам целого года обеспечить себе лидерство на домашнем рынке смартфонов. Сменный председатель правления Huawei Говард Лян Хуа (Howard Liang Hua) пояснил, что количество устройств под управлением собственной операционной системы HarmonyOS версий 5 и 6 превысило 40 млн штук, а количество доступных приложений и сервисов на этой платформе превышает 75 000. Финансовая, транспортная, телекоммуникационная и энергетическая сферы активно используют HarmonyOS. В сфере ИИ компания Huawei также остаётся на переднем краю технического прогресса в Китае. Не менее 43 больших языковых моделей были обучены на ускорителях Huawei семейства Ascend, а совместимость с ними обеспечивают более 200 ИИ-моделей с открытым исходным кодом. HP готовится к затяжному кризису на рынке памяти — поставки ПК рухнут более чем на 10 % по итогам года

25.02.2026 [09:23],

Алексей Разин

Даже с учётом доминирования Lenovo, американская компания HP Inc. остаётся крупным производителем ПК, занимающим на нём второе место в мировых масштабах. Фискальный год в календаре этого производителя завершится 31 октября, и компания ожидает, что объёмы поставок ПК по итогам периода сократятся более чем на 10 %.

Источник изображения: HP Inc. Соответствующие прогнозы прозвучали из уст руководства HP Inc. на этой неделе. Удельный доход на одну акцию компании по итогам текущего фискального года будет ближе к $2,9, хотя изначально компания задавала диапазон до $3,2, но в сложившихся условиях более не может рассчитывать на достижение этого показателя. Волатильность на рынке памяти, по мнению представителей HP Inc., сохранится и в следующем году. Как призналась финансовый директор компании Карен Паркхилл (Karen Parkhill), спустя один квартал работы в условиях резкого роста цен на память HP Inc. сохраняет прежний диапазон удельного дохода в своём прогнозе на текущий фискальный год, но предпочитает придерживаться его нижней границы. Перестроить свои цепочки поставок компанию вынудил не только рост цен на память, но и введённые Дональдом Трампом (Donald Trump) увеличенные таможенные пошлины в США. В Азии и Европе, по словам представителей HP Inc., необходимость перехода на Windows 11 стимулирует спрос на новые ПК. Средние цены реализации продукции компании выросли на фоне смещения спроса в сторону более дорогих ПК в потребительском сегменте и увеличения доли коммерческих моделей. В первом квартале выручка компании в потребительском секторе выросла на 16 %, поскольку часть покупателей ускорила реализацию намерений приобрести ПК на фоне нестабильной ситуации с ценами. Это помогло увеличить выручку HP Inc. в первом квартале на 6,9 % до $14,44 млрд и превысить ожидания нырка. В сегменте персональных систем, который объединяет потребительские и коммерческие ПК, выручка компании выросла на 11 % до $10,25 млрд. На долю моделей с поддержкой локального ускорения ИИ в первом квартале пришлось более 35 % всех отгруженных компанией ПК за период, в предыдущем квартале эта доля не превышала 30 %. Непосредственно изменения в таможенной политике США пока не оказывают существенного влияния на бизнес HP Inc. На направлении устройств печати выручка компании в прошлом квартале сократилась на 2 % до $4,19 млрд. Прогноз по удельной прибыли на акцию в текущем квартале оказался ниже ожиданий аналитиков. Замена человека роботом уже сейчас способна окупиться всего за 10 недель

24.02.2026 [14:18],

Алексей Разин

Кому-то традиционные «страшилки» экспертов о близости момента замещения человека в некоторых профессиях роботами могут показаться угрозой достаточно отдалённой, но бывший представитель Citi Global Insights уверен, что программные и человекоподобные роботы уже сейчас способны делать за человека его работу с адекватной финансовой отдачей для бизнеса.

Источник изображения: Unitree Robotics Для руководителей компаний, как пояснил в интервью CNBC бывший директор по инновациям и технологиям Citi Global Insights Роб Гарлик (Rob Garlick), приоритетом остаётся повышение прибыльности бизнеса, и живой сотрудник из плоти и крови уже сейчас способен проигрывать роботам по этим критериям. Искусственный интеллект, по его мнению, будет способен делать всё больше и больше, причём с уменьшающимися затратами, а потому он чаще начнёт замещать людей в качестве трудового ресурса. В течение ближайших пары десятилетий, по мнению эксперта, на планете станет больше подвижных роботов, чем людей трудоспособного возраста. Если же при этом учитывать ИИ-агентов, то данное количество «искусственных работников» вырастет многократно. Вместе с автономно управляемыми транспортными средствами, количество разного рода сервисных роботов к 2035 году достигнет 1,3 млрд штук, как считает Гарлик. Количество роботов, использующих ИИ, к 2050 году превысит 4 млрд штук. При действующих расценках на людской труд в отдельных экономиках мира замена человека роботом уже сейчас способна обеспечить быструю окупаемость. Например, робот стоимостью $15 000 при стоимости человеко-часа на уровне $41 выйдет на окупаемость за 3,8 недели, а при стоимости человеко-часа на уровне $7,25 он выйдет на окупаемость за 21,6 недели. Даже робот стоимостью $35 000 позволяет окупить себя менее чем за 9 недель при расходах на оплату труда человека в размере $41 в час. С такими показателями люди просто не смогут конкурировать, как отмечает Гарлик. Управляющий партнёр McKinsey & Company Боб Штернфелс (Bob Sternfels) ожидает, что в его компании количество реальных сотрудников и замещающих их ИИ-агентов сравняется уже через 18 месяцев. Уже сейчас на 40 000 человек в штате компании приходится 20 000 ИИ-агентов, хотя год назад их количество не превышало 3000 штук. Директор МВФ Кристалина Георгиева (Kristalina Georgieva) в прошлом месяце заявила, что искусственный интеллект уже ударяет по рынку труда, словно цунами, и большинство стран и представителей бизнеса к этому просто не готовы. Основатель Nvidia Дженсен Хуанг (Jensen Huang) находит при таких тенденциях поводы для оптимизма. Он убеждён, что в сфере производства компонентов для инфраструктуры ИИ зарплаты квалифицированных сотрудников будут измеряться шестизначными суммами в долларах США за год. Спрос на квалифицированных сантехников, электриков, строителей и металлургов на этапе бурного развития инфраструктуры заметно вырастет. Верховный суд США признал тарифы Трампа незаконными, но их отмена уже уже не спасёт цены

21.02.2026 [07:48],

Алексей Разин

Уходящая неделя ознаменовалась важным событием в политической жизни США — Верховный суд признал введённые президентом Дональдом Трампом (Donald Trump) повышенные таможенные пошлины незаконными, поскольку подобные действия он должен был согласовывать с американским конгрессом, а этого не было сделано. Возможность отмены «тарифов Трампа» оказала благоприятное воздействие на фондовый рынок.

Источник изображения: Unsplash, Nelson Ndongala Впрочем, на данный момент исход противостояния судебной системы США и президента страны не так однозначен. Во-первых, суд отменил не все таможенные пошлины. Во-вторых, сам Трамп пообещал в социальных сетях ввести глобальный тариф на импорт всех товаров в США в размере 10 % от декларируемой стоимости. Дональд Трамп дал понять, что в сложившихся условиях готов действовать иначе, и ему следовало бы поступить так изначально. «У нас есть альтернативы, великолепные альтернативы. Они могут принести больше денег», — отметил американский президент, явно расстроенный тем, что решение суда сократит поступления средств в государственный бюджет. Если по определённым товарным категориям будет возникать внешнеторговый дефицит, то закон позволяет президенту США ввести временные таможенные пошлины для регулирования процесса. Предыдущие ставки таможенных пошлин в США уже способствовали росту инфляции в американской экономике. Непродовольственные товары народного потребления на американском рынке только за январь этого года подорожали на несколько процентов, средняя величина прироста составила 2 %. Если Трамп всё же не сможет компенсировать навязанное судом снижение действующих таможенных тарифов, то стоимость многих импортируемых товаров на американском рынке в ближайшие месяцы может снизиться. К концу прошлого года американские потребители и представители бизнеса были вынуждены покрывать до 90 % прироста тарифов из своего кармана. По некоторым оценкам, если в прошлом году среднестатистическое американское домохозяйство было вынуждено увеличить свои расходы на $1000 в результате роста тарифов, то в этом году расходы вырастут ещё на $1300. Другие прогнозы гласят, что расходы американцев даже с учётом отмены ряда тарифов вырастут в среднем на $800, но если бы суд не вмешался, то прирост был бы в два раза выше. На уровень общей инфляции в США тарифы Трампа, тем не менее, в январе оказать существенного влияния не успели, и в годовом измерении она не превышала 2,4 %. Решение суда должно снизить усреднённую величину таможенных пошлин в США с 12,8 до 8,3 %, по некоторым оценкам. Некоторые секторы американской экономики не были освобождены от повышенных тарифов решением Верховного суда. В частности, сталелитейная и автомобильная промышленность остались под защитой повышенных таможенных пошлин ради поддержки местных производителей. Кроме того, электроника также не была освобождена от введённых Трампом пошлин. Отдельной проблемой остаётся механизм возврата излишне уплаченной стоимости при покупке товаров американскими потребителями. Они в общей сложности после введения Трампом повышенных пошлин уплатили в государственный бюджет $150 млрд. Эксперты считают, что вернуть излишне уплаченные средства каждому потребителю будет крайне проблематично. В торговой цепочке больше всего шансов получить возврат сохраняется у импортёров профильной продукции в США. В любом случае, некоторые компании полны решимости поднять цены на товары в этом году из-за таможенных тарифов, введённых в прошлом. Рассчитывать на справедливое снижение цен в новых условиях проблематично. Для электроники ситуацию ухудшают независимые от тарифов факторы — дефицит памяти и других компонентов из‑за спроса со стороны ИИ, что толкает вверх стоимость комплектующих, консолей, ноутбуков и гаджетов. Секторальные таможенные тарифы, согласно решению Верховного суда США, могут оставаться в силе, а вот направленные против конкретных стран должны быть отменены. С точки зрения потребительской электроники, отмена тарифов может вылиться в замедление роста цен, но не их снижение к прежним уровням, как считают эксперты. Для электроники проблема заключается в том, что цены на неё растут из-за бума ИИ, а тарифы на ситуацию влияют весьма избирательно и незначительно. В этом смысле ждать появления более дешёвых электронных устройств даже в США не приходится. Крупные покупатели полупроводниковых компонентов типа ведущих игроков облачного рынка США, возможно, сэкономят на закупках для развития своей инфраструктуры, но бум искусственного интеллекта, опять же, влияет на уровень цен и расходов гораздо сильнее, чем любые таможенные пошлины. Тем не менее, если снижение тарифов в США будет способствовать устранению хотя бы части торговых барьеров, это может пойти на пользу развитию различных отраслей экономики. Инвесторы на фондовом рынке были в целом воодушевлены решением американского суда, акции техногигантов успели на этих новостях вырасти на несколько процентов, важнейшие американские фондовые индексы тоже укрепились на доли процента. Подзаряжаемые гибриды потребляют гораздо больше топлива, чем заявлено, показало исследование

20.02.2026 [11:01],

Алексей Разин

Наблюдавшийся лет пять назад энтузиазм в отношении «чистокровных» электромобилей заметно поутих, но производители теперь пытаются доказать, что в среднесрочной перспективе подзаряжаемые гибриды являются не только удобными в эксплуатации, но и экономичными, а также экологичными транспортными средствами. Недавнее исследование показывает, что заявляемые характеристики расхода для них далеки от реальных.

Источник изображения: Toyota Motor В теории, как поясняет Electrek, подзаряжаемые гибриды позволяют пользователю основную часть времени ездить на чистом электричестве, если он регулярно заряжает тяговую батарею и передвигается на небольшие расстояния, лишь изредка используя ДВС и ископаемое топливо. Новое исследование Института Фраунгофера гласит, что на практике такие гибриды расходуют в три и более раза больше топлива, чем рассчитывают регуляторы при разработке экологических норм. На выработку электроэнергии в движении при работающем ДВС у них тоже уходит больше топлива, чем заявляется производителями, как выяснили исследователи. Изучение выборки из 981 035 транспортных средств, эксплуатируемых в Европе, позволило сделать соответствующие выводы. Испытуемые машины должны были использовать в среднем 1,57 литра топлива на 100 км, но фактические замеры показали, что их расход составил 6,12 литра на 100 км. Получается, что подзаряжаемые гибриды расходуют примерно в 3,26 больше топлива, чем указано в условном цикле WLTP. В режиме использования тяговой батареи одновременно с ДВС расход топлива в пределах выборки в среднем измерялся 2,98 литра на 100 км пути, что также почти вдвое выше заявленного для цикла WLTP показателя. Исследование также выявило, что в Европе покупатели более дешёвых гибридов заряжают их от электросети чаще, чем обладатели более дорогих моделей, хотя последним теоретически проще приобрести индивидуальные зарядные устройства и разместить их в своих домах. На практике же европейские покупатели более дорогих гибридов чаще ездят на ископаемых видах топлива. Марки Porsche, Ferrari и Bentley в этом смысле стали обладателями антирекорда. Авторы исследования приходят к выводу, что в повседневной эксплуатации в Европе машины с ДВС расходуют на 20 % больше топлива, чем заложено в методику расчёта WLTP. В сегменте подзаряжаемых гибридов разрыв может оказаться четырёхкратным. Такое несоответствие выгодно автопроизводителям, которые получают больше льгот при выпуске таких гибридов и их продаже в регионе, но с точки зрения регуляторов методика расчётов требует корректировки. Некоторые предложения в этой сфере подразумевают и принуждение водителей к зарядке тяговых батарей не менее одного раза за 500 км пробега. 9 из 10 руководителей не увидели роста производительности от ИИ — но отказываться от него не собираются

19.02.2026 [12:46],

Алексей Разин

Проведённый Национальным бюро экономических исследований (NBER) опрос представителей бизнеса в США, Великобритании, Германии и Австралии показал, что в 80 % случаев руководство компаний, уже использующих в своей деятельности искусственный интеллект, не наблюдает какой-либо пользы от него с точки зрения повышения производительности труда или оптимизации численности персонала.

Источник изображения: Unsplash, Jacek Dylag В опросе приняли участие почти 6000 человек в четырёх указанных странах, которые являлись либо собственниками бизнеса, либо руководителями уровня не ниже генерального или финансового директора. В среднем, в настоящее время около 69 % компаний используют ИИ в той или иной форме, а 75 % готовы начать это делать в течение трёх ближайших лет. Типовые варианты использования ИИ сводятся к генерированию текста с помощью больших языковых моделей, созданию визуального контента и обработке данных с помощью систем машинного обучения. Более 90 % руководителей при этом отметили, что на показатели занятости ИИ за предыдущие три года в их компаниях никак не повлиял, а в 89 % случаев никакого влияния не было отмечено и на производительность труда сотрудников, измеряемую в виде доли выручки компании, приходящуюся на одного человека. Тем не менее, в перспективе ближайших трёх лет влияние ИИ на рынок труда проявится более выраженно, как считают участники опроса. По прогнозам NBER, в четырёх указанных странах пострадают в общей сложности 1,75 млн рабочих мест. Кроме того, респонденты ожидают, что производительность их компаний благодаря ИИ вырастет в ближайшие три года на 1,4 %. Фактически, тем самым внедрение ИИ должно положить конец долгосрочной тенденции к снижению производительности труда в большинстве стран с развитой экономикой. Рядовые сотрудники при этом видят ситуацию несколько иначе. Они убеждены, что внедрение ИИ в ближайшие три года потребует создания новых рабочих мест, а производительность труда вырастет меньше, чем рассчитывает руководство. Всё большее количество социологических опросов показывает, что внедрение ИИ на данном этапе развития соответствующих технологий не демонстрирует прироста производительности труда, на который рассчитывает бизнес. Пожалуй, слепую веру в силу ИИ демонстрируют только разработчики профильных технологий. Например, представители Microsoft убеждены, что функции «сидения за компьютером» на рабочем месте будут полностью автоматизированы через 18 месяцев. По крайней мере, это справедливо для работы в области бухгалтерского учёта, маркетинга, юриспруденции и управления проектами. По данным Gartner, в сфере услуг по технической поддержке клиентов 91 % компаний сейчас испытывают давление со стороны руководства на тему необходимости внедрения ИИ. В первую очередь на использование ИИ будут переводиться рутинные однотипные операции, а сложные или требующие эмоционального участия человека задачи попадут в этот тренд несколько позже. Многомиллиардные инвестиции в инфраструктуру ИИ пока не отзываются даже минимальными материальными выгодами для большинства представителей бизнеса. Бум ИИ разогнал станкостроителей: прибыль поставщиков чипового оборудования растёт восьмой квартал подряд

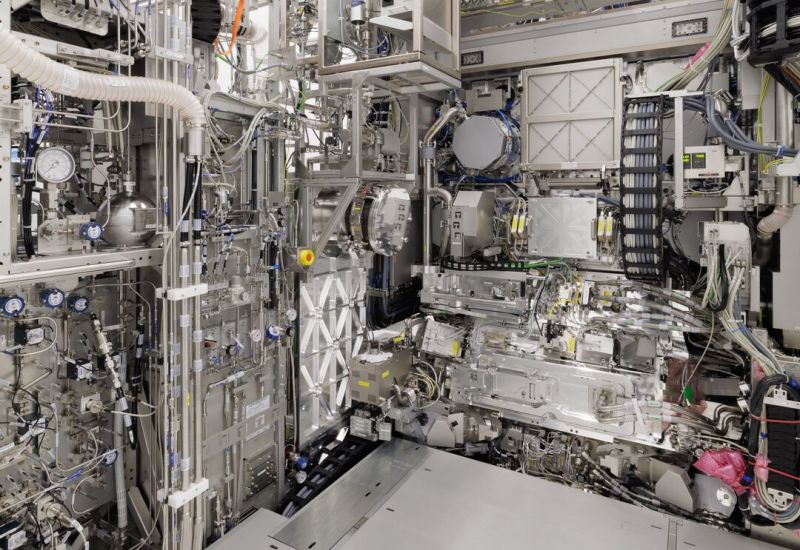

18.02.2026 [12:32],

Алексей Разин

Если учесть, что спрос на полупроводниковые компоненты в условиях бума ИИ повышает потребность в оборудовании для их производства, то за финансовое благополучие его поставщиков переживать не приходится. Тем не менее, средний темп прироста выручки производителей оборудования для выпуска чипов впервые за три предыдущих квартала превысит 10 % именно в текущем периоде.

Источник изображения: ASML Отобранные QUICK FactSet девять крупнейших поставщиков оборудования для выпуска чипов в среднем увеличат свою квартальную выручку на 16 %. В прошлом квартале им удалось нарастить выручку только на 8 %. Совокупная чистая прибыль девяти крупнейших игроков рынка вырастет на 20 %. Это будет уже восьмой квартал подряд, когда прибыль лидеров рынка в этой сфере растёт более чем на 10 %. В предыдущем квартале, например, прирост прибыли измерялся 26 %. TSMC, Samsung Electronics и SK hynix в этом году увеличат капитальные затраты для расширения объёмов производства чипов, причём первая планирует обновить рекорд в этой сфере по сумме расходов. Если говорить непосредственно о производителях оборудования, то ASML в этом квартале рассчитывает увеличить выручку на 10 %, Applied Materials увеличит её на 8 %, KLA — на 9 %, а Lam Research — на 21 %. Японские Tokyo Electron и Advantest тоже не останутся в стороне от тенденции, но если первая рассчитывает увеличить квартальную выручку на 3 %, то вторая заложила в прогноз сразу 16 % прироста. Наконец, американская Teradyne рассчитывает на увеличение квартальной выручки сразу на 75 %. Японская Disco единственная среди девяти крупнейших поставщиков ожидается столкнуться со снижением выручки на 5 %. В условиях, когда нового оборудования на всех не хватает, производители чипов стараются модернизировать существующее. Это позволяет той же Tokyo Electron увеличивать выручку в сфере обслуживания оборудования по выпуску чипов. Ожидается, что рынок оборудования, связанного с первичной обработкой кремниевых пластин, в этом году вырастет на 15–20 %. В региональном срезе Китай продолжит оставаться крупным потребителем такого оборудования. В прошлом квартале восемь ведущих поставщиков на 30 % зависели от выручки именно от китайского рынка, в совокупности она выросла на 8 % в годовом сравнении до $10,2 млрд. У той же ASML выручка от реализации оборудования в Китай в прошлом году выросла на 60 %. Если в прошлом году местный рынок формировал 33 % глобальной выручки компании, то в этом его доля сократится до 20 %. С одной стороны, поставлять определённую часть оборудования ASML в Китай мешают санкции, а с другой — политика китайских властей в области импортозамещения. Опять же, потребность в наращивании объёмов производства чипов в обозримом будущем должна поддерживать стабильные продажи импортного оборудования в Китае. В этом месяце американская Applied Materials согласилась выплатить $252 млн штрафа за продажи своего оборудования китайским клиентам в обход экспортных ограничений США через своё представительство в Южной Корее. Оперативная память для ПК перестала дорожать, но модули для ноутбуков взлетели на 23 % за месяц

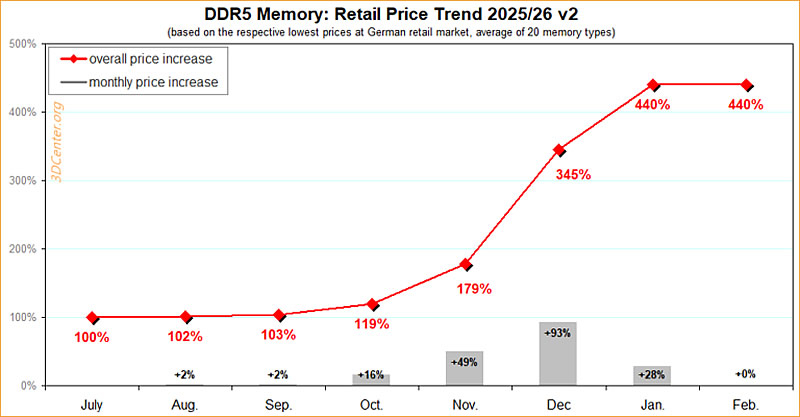

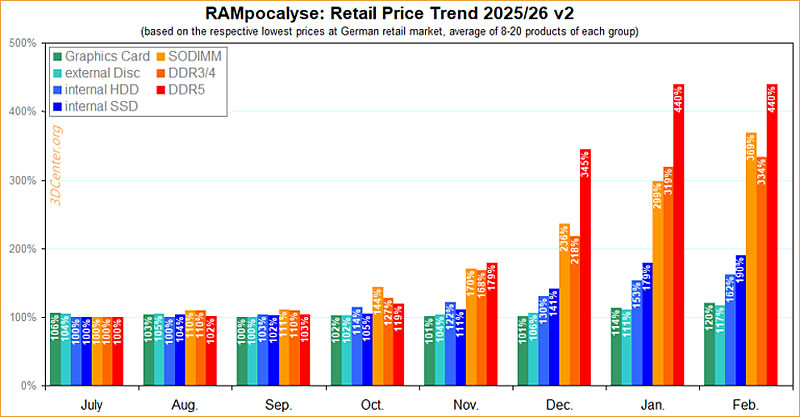

16.02.2026 [06:04],

Анжелла Марина

Февральский мониторинг немецкого портала 3DCenter показал, что цены на оперативную память для ноутбуков по сравнению с январём выросли на 23 % в розничной торговле Германии. Одновременно цены на DDR5 SODIMM для настольных компьютеров остались неизменными, сообщает VideoCardz.  Профильное издание 3DCenter опубликовало индекс розничных цен на память и накопители, который редакция неформально называет индексом «кризиса памяти». Данные собираются по минимальным ценам товаров в наличии на агрегаторе Geizhals, фиксируются в выходной день в середине месяца, а листинги eBay и Amazon Marketplace из выборки исключаются. Продуктовые группы формируются не по брендам, а по техническим характеристикам. Наибольшую динамику среди всех отслеживаемых категорий продемонстрировала память для ноутбуков. Индекс SODIMM вырос с 299 % до 369 % с января по февраль, что соответствует месячному приросту в 23,4 %. Корзина SODIMM в методологии 3DCenter включает модули DDR3, DDR4 и DDR5, то есть охватывает сразу несколько поколений мобильной памяти. При этом отмечается, что среднее значение смещено из-за модуля 4 Гбайт DDR4-2400, который подорожал с €15 до €44 за месяц. Ряд DDR5 SODIMM тоже прибавил в цене, например, модуль 8 Гбайт DDR5-4800 вырос с €79 до €118.

Источник изображения: 3dcenter.org Однако рост затронул не все позиции: 16 Гбайт DDR5 SODIMM остался на уровне €160, а 32 Гбайт DDR5 SODIMM даже подешевел с €292 до €268. Десктопная DDR5 UDIMM, напротив, не изменилась в цене. Индекс для этой категории, рассчитываемый как среднее по 20 отслеживаемым позициям, остался на отметке 440 %, то есть на уровне января. Относительно базовой точки июля 2025 года это по-прежнему означает рост на 340 %. Десктопная память предыдущих поколений (DDR3 и DDR4) тоже подорожала, но значительно скромнее: +4,6 % за месяц — индекс достиг 334 %.

Источник изображения: 3dcenter.org Видеокарты также продолжили дорожать, однако темп роста заметно снизился. С января по февраль индекс GPU прибавил 5,9 %, поднявшись со 114 % до 120 %, тогда как месяцем ранее, с декабря по январь, прирост составлял 12,1 %. Суммарный рост цен на видеокарты относительно базовой точки сентября 2025 года составляет 20 %. Сегмент накопителей также показал положительную динамику, хотя и более сдержанную, чем мобильная память. Внутренние SSD прибавили 6,0 % и вышли на индекс 190 %, внутренние HDD выросли на 5,9 % до 162 %, а внешние HDD подорожали на 5,4 % до 117 %. IT-индустрия разогнала увольнения до 30 тыс. сотрудников за январь — 2026-й рискует побить антирекорд

16.02.2026 [04:53],

Алексей Разин

По статистике RationalFX, январь для мировой технологической отрасли оказался довольно результативным в плане сокращения персонала профильных компаний. Всего за первый месяц текущего года кадровые потери составили 30 700 человек, и такими темпами весь 2026 год может превзойти результаты прошлого, выразившиеся в сокращении примерно 245 000 человек.

Источник изображения: Unsplash, Евгений Миронов Более 80 % январских сокращений или 24 600 кадровых позиций пришлись на рынок труда США, причём в удельном выражении антилидером оказался Amazon, объявивший об увольнении 16 000 сотрудников. На Европу в январе пришлось 4214 утерянных кадровых позиций, причём крупнейшие потери пришлись на Швецию (1900) и Нидерланды (1700). В качестве основных причин сокращения персонала в данном случае называются меры по снижению расходов и внедрение искусственного интеллекта. По прогнозам RationalFX, если сокращения персонала в технологическом секторе в этом году продолжатся подобными темпами, то по его итогам работу потеряют более 270 000 специалистов, что окажется выше прошлогодних 245 000 сокращений. Как уже отмечалось, сокращённые Amazon в январе 16 000 человек обеспечили более половины мирового количества увольнений в технологической сфере за первый месяц года. В Швеции производитель телекоммуникационного оборудования Ericsson сокращение 1900 сотрудников оправдал свои действия ухудшением ситуации на рынке оборудования для сетей 5G и ростом отраслевой конкуренции. В Нидерландах в отрицательном смысле «отличилась» ASML, которая выпускает востребованные полупроводниковой отраслью литографические сканеры, но это не помешало компании в январе сократить 1700 сотрудников. Впрочем, специалистов инженерного профиля сокращения коснулись в меньшей мере. Американская Meta✴✴ начала год с сокращения 1500 человек в своём подразделении Reality Labs, которое отвечает за разработку устройств виртуальной реальности. Как не раз отмечалось, конкретный сегмент рынка переживает не лучшие времена, и ставка руководства Meta✴✴ на данное направление технологий себя не оправдала. Созданная основателем Twitter Джеком Дорси (Jack Dorsey) компания Block в январе сократила 10 % своего персонала (1100 человек), и подобные меры предпринимаются уже в третий раз за последние три года. Autodesk и Salesforce в этом году успели объявить о сокращении по 1000 человек каждая. В прошлом году около 28,5 % всех сокращений персонала в технологическом секторе объяснялись автоматизацией функций и внедрением ИИ. В текущем году такими причинами объясняется сокращение 1430 человек за январь. ИИ становится инструментом, позволяющим сократить расходы, компании начали подстраиваться под новую конъюнктуру рынка. Автоматизация труда должна повышать производительность в ближайшие годы, эта тенденция будет долгосрочной, как считают эксперты. Мировую зелёную энергетику тянут на себе Китай и Индия, а страны G7 забуксовали

14.02.2026 [11:47],

Геннадий Детинич

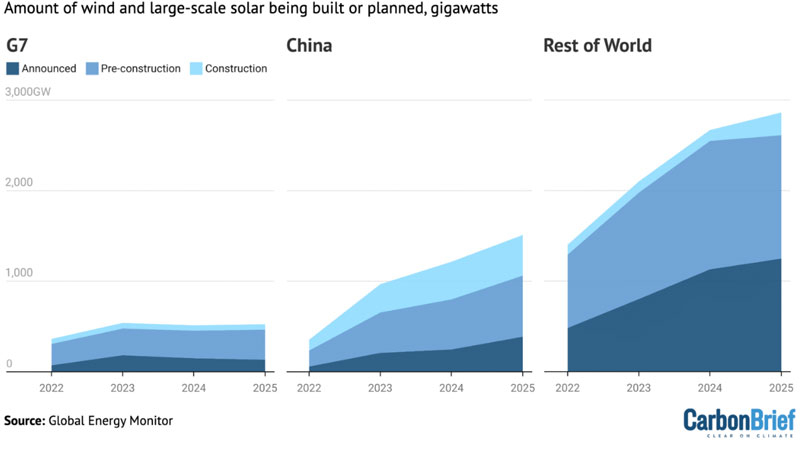

За последние три года в возобновляемой энергетике сложилась интересная ситуация: богатейшие страны мира так называемой «Большой семёрки» перестали развивать «зелёную» энергетику и даже сократили её планирование, тогда как развивающиеся страны во главе с Китаем и Индией многократно нарастили проекты в этой области. Это угрожает авторитету коллективного Запада, говорят аналитики, и подрывает климатические инициативы.

Источник изображения: ИИ-генерация Grok 4/3DNews Свежие данные по проектам возобновляемой энергетики представило агентство Global Energy Monitor (GEM). В новом отчете аналитиков говорится, что количество ветряных и крупномасштабных солнечных электростанций, которые строятся или планируются по всему миру, достигло в 2025 году рекордных 4900 ГВт. По сравнению с 2024 годом объём проектов вырос на 500 ГВт (11 %), причём увеличение преимущественно произошло за счёт развивающихся стран. Только в Китае мощность новых «зелёных» проектов превысила 1500 ГВт, что эквивалентно мощности проектов следующих шести стран вместе взятых: Бразилии (401 ГВт), Австралии (368 ГВт), Индии (234 ГВт), США (226 ГВт), Испании (165 ГВт) и Филиппин (146 ГВт). В отличие от этого, по данным GEM, на страны G7 — США, Великобританию, Францию, Германию, Италию, Канаду, Японию — приходится всего 520 ГВт (11 %) новых проектов ветряной и солнечной энергии, несмотря на то, что эти страны владеют около половины мирового богатства. Это вынуждает аналитиков заявить, что страны G7 рискуют потерять лидерство в быстрорастущем секторе. «Центр тяжести новой экологически чистой энергетики решительно сместился в сторону стран с формирующимся рынком и развивающихся экономик. В 2025 году страны G7, несмотря на их богатство, заметно отстали от Китая и остального мира по темпам роста производственных мощностей в годовом исчислении», — говорится в заявлении GEM. Более того, в то время как другие страны вырвались вперёд, планы стран G7 в области ветроэнергетики и солнечной энергетики практически не изменились с 2023 года (см. графики ниже).  В то же время темпы расширения глобального рынка новых ветровых и солнечных электростанций замедлились с 22 % в 2024 году до 11 % в прошлом году, сообщает GEM, при более заметном снижении доли проектов в сфере ветроэнергетики. Так, из 4900 ГВт проектов, которые строятся или планируются и отслеживаются агентством, 2700 ГВт приходится на ветряную энергию и 2200 ГВт — на солнечную энергию. Аналитики считают, что к торможению привели политические барьеры и ряд неудачных аукционов. Например, аукционы по субсидированию офшорной ветроэнергетики в Германии и Нидерландах в 2025 году не привлекли ни одной заявки, в то время как аукцион в Дании был официально отменён в прошлом году из-за отсутствия участников в конце 2024 года. Также, по данным GEM, в 2025 году в стадии строительства находилось около 758 ГВт ветряных и крупномасштабных солнечных электростанций, причём около трёх четвертей из них приходилось на Китай и Индию. Согласно отдельному анализу, опубликованному в прошлом году, в обеих странах наблюдалось сокращение объёма электроэнергии, вырабатываемой из угля. Вероятно, у коллективного цивилизованного мира на повестке дня другие задачи, нежели декарбонизация экономики. Но это уже другая история. Аналитики рассказали, какая электроника пострадала от взлетевших цен на память сильнее всего

14.02.2026 [07:34],

Алексей Разин

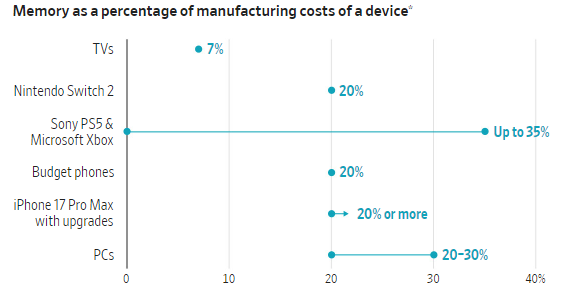

Рост цен на память, как уже не раз отмечалось, приведёт в этом году к снижению объёмов продаж ПК, смартфонов, маршрутизаторов и телевизионных приставок, но в удельном выражении он больнее всего ударит по производителям игровых консолей. По крайней мере, в структуре их себестоимости затраты на память могут достигать впечатляющих 35 %.  Как отмечает The Wall Street Journal со ссылкой на TrendForce, Counterpoint Research и IDC, если в структуре себестоимости Nintendo Switch 2 память при нынешнем уровне цен составляет 20 %, то в случае с Sony PlayStation 5 и Microsoft Xbox её доля может достигать 35 %. Вторыми по степени ущерба от подорожания памяти следует считать персональные компьютеры, поскольку в их стоимости на неё могут приходиться до 20–30 %. Смартфоны ограничиваются 20 %, хотя для недорогих моделей и это весьма серьёзное влияние. Как уже отмечалось ранее, на фоне дефицита памяти производители недорогих смартфонов просто свернут их выпуск, это может привести к сокращению мировых объёмов продаж по итогам всего года на величину до 5,2 %.

Источник изображения: The Wall Street Journal Продукция Apple в этом сегменте тоже формально не защищена от роста цен на память, поскольку профильные затраты могут превышать 20 % себестоимости всего смартфона, но у этого производителя есть возможность закупать память на особых условиях в силу масштаба своего бизнеса. Наконец, телевизоры с учётом их поголовной ориентации на работу с интернет-сервисами в наши дни до 7 % своей себестоимости формируют из затрат на приобретение микросхем памяти. Само собой, в таких условиях многие производители устройств уже начали повышать цены на собственную продукцию. Dell подняла цены на отдельные модели ноутбуков для корпоративного сегмента на 30 %, Acer попыталась компенсировать рост цен на память сокращением её объёма в базовой конфигурации своих ноутбуков. Xiaomi просто упразднила младшие модели смартфонов, которые оснащаются памятью скромного объёма. Lenovo уже столкнулась с серьёзным снижением прибыли из-за роста цен на память. По прогнозам IDC, в этом году мировые объёмы продаж ПК сократятся на 8,9 %. Дефицит памяти сохранится минимум до 2028 года, даже если производители будут наращивать свои мощности. Даже Microsoft ожидает, что её продажи операционной системы Windows на фоне сжатия рынка ПК в этом году сократятся примерно на 10 %. |

|

✴ Входит в перечень общественных объединений и религиозных организаций, в отношении которых судом принято вступившее в законную силу решение о ликвидации или запрете деятельности по основаниям, предусмотренным Федеральным законом от 25.07.2002 № 114-ФЗ «О противодействии экстремистской деятельности»; |