|

Опрос

|

реклама

Быстрый переход

Безумные инвестиции в ИИ рискуют разогнать мировую инфляцию в 2026 году

05.01.2026 [17:21],

Алексей Разин

Риски ускорения инфляции, по мнению опрошенных Reuters отраслевых аналитиков, мало учитывались на фоне бума ИИ в прошлом году, но они могут стать более явными в текущем, поскольку количество направляемых на развитие профильной инфраструктуры средств и не думает сокращаться.

Источник изображения: Nvidia Как отмечает Reuters, текущая политика монетарных властей многих регионов, включая США, подразумевает снижение ставки рефинансирования, что способствует насыщение экономики деньгами, но вызывает риски ускорения инфляции. Акции компаний технологического сектора в США обеспечили половину прироста фондовых индексов в прошлом году, они выросли в цене на десятки процентов и достигли рекордных котировок. В Европе и Азии фондовые рынки также находились на пике. При сохранении текущей монетарной политики властей указанных регионов к концу текущего года мировая инфляция имеет вполне реальные шансы значительно ускориться, по словам аналитиков Royal London Asset Management. При этом ужесточение монетарной политики, выражающееся в повышении ключевой ставки, способно вызвать отток средств инвесторов с рынка ИИ и привести к снижению котировок его участников. Бум ИИ уже оказывает заметное влияние на рынки памяти и прочих полупроводниковых компонентов, а также тарифы на электроэнергию в тех регионах, где бурное развитие вычислительной инфраструктуры ИИ не подкреплено пропорциональным расширением энергетических мощностей. При текущих объёмах вложений в сферу ИИ к концу 2027 года властям США вряд ли удастся удержать инфляцию в пределах 2 %, как они планируют. В условиях растущих инфляционных рисков инвесторы могут перестать вкладывать свои средства в акции компаний технологического сектора и переключиться на защитные инструменты вроде казначейских облигаций. По мнению экспертов Deutsche Bank, к 2030 году капитальные затраты на развитие инфраструктуры ИИ могут достичь $4 трлн, а дефицит чипов и электроэнергии дополнительно будут способствовать росту сопутствующих затрат по спирали. Многих инвесторов это отпугнёт от сегмента ИИ, финансировать профильные проекты станет всё сложнее. При этом потребительские цены вырастут, как это уже можно наблюдать на рынке микросхем памяти. SoftBank успела вложить в OpenAI все обещанные $41 млрд

31.12.2025 [06:35],

Алексей Разин

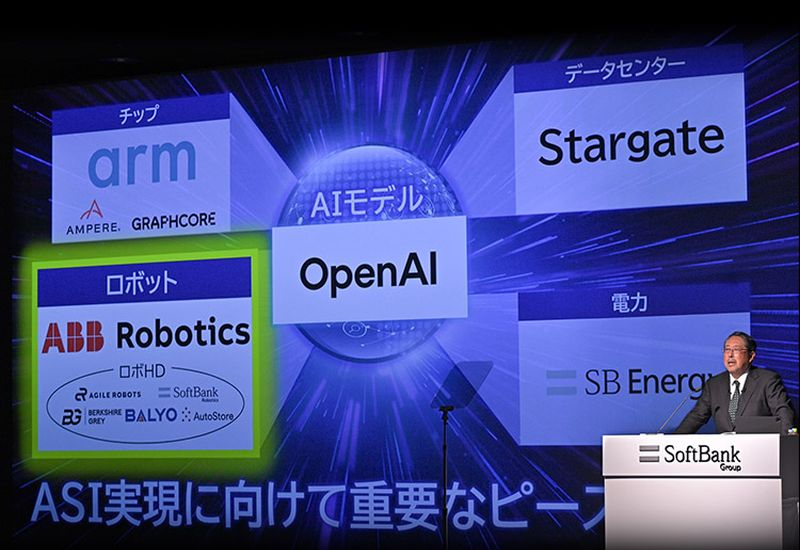

Как уже сообщалось ранее, японская корпорация SoftBank ближе к концу года начала судорожно искать средства, чтобы вложить в OpenAI обещанные в апреле несколько десятков миллиардов долларов США. Оставшиеся $22,5 млрд были переданы OpenAI на этой неделе, как сообщили источники CNBC, теперь японской корпорации принадлежат около 11 % акций американского стартапа.

Источник изображения: SoftBank Помимо $7,5 млрд, переданных ранее OpenAI напрямую, SoftBank также вложила в стартап $11 млрд через совместные проекты с другими инвесторами, поэтому общая сумма вложений вырастает до $41 млрд. По данным источника, без учёта данных инвестиций капитализация OpenAI достигала $260 млрд по состоянию на февраль текущего года. Как считается, с тех пор она выросла в несколько раз, и OpenAI активно спорит с аэрокосмической компанией SpaceX за звание самого дорогого стартапа в мире. Напомним, что OpenAI в течение ближайших восьми лет собирается вложить в развитие вычислительной инфраструктуры ИИ около $1,4 трлн, но сделки с партнёрами и инвесторами организованы так, что деньги передаются по кругу, а сама OpenAI ничем не рискует. Такие схемы начали беспокоить экспертов, которые всё чаще стали говорить о формировании пузыря в сфере ИИ. Тем более, что денег, имеющихся у техногигантов, на финансирование строительства инфраструктуры для ИИ уже хватать перестало, и долги начинают формироваться за пределами сектора. Мировые поставки чипов превысили $400 млрд в этом году — в следующем сумма будет ещё больше

30.12.2025 [12:09],

Алексей Разин

Компанию Nvidia принято считать ярким примером получения выгоды от бума искусственного интеллекта, поскольку поставляемые ею ускорители вычислений очень востребованы при нынешней конъюнктуре. В совокупности, поставщики чипов в текущем году выручили $400 млрд, а в следующем сумма может оказаться ещё выше, как отмечает The Wall Street Journal.

Источник изображения: Nvidia При этом ситуацию в отрасли нельзя назвать безоблачной. С одной стороны, она страдает от дефицита компонентов, и рост цен на память начал создавать трудности для покупателей, которые напрямую с сегментом ИИ вообще никак не связаны. С другой стороны, инвесторы всё чаще начинают задаваться вопросом о сроках окупаемости своих вложений в сферу ИИ, а также о наличии рисков, связанных с формированием рыночного пузыря. Nvidia свою выручку в этом году увеличила более чем в два раза, но у неё появляется всё больше конкурентов, поскольку облачные гиганты типа Google и Amazon (AWS) уже давно предлагают специализированные чипы для серверного сегмента, и они сейчас находят достойное применение в сфере ИИ. Акцент в развитии таких систем постепенно смещается в сторону инференса — работы с уже обученными языковыми моделями, и в таких условиях у конкурентов Nvidia появляется всё больше шансов на успех. Осознавая это, Nvidia недавно объявила о покупке за $20 млрд стартапа Groq, который разрабатывает подходящие для инференса чипы. Кроме того, AMD в 2026 году сможет составить серьёзную конкуренцию в сегменте ускорителей для обучения систем ИИ, поскольку выведет на рынок свои новейшие ускорители семейства Instinct. Стартап OpenAI, как принято считать, пытается разработать собственные чипы при помощи Broadcom. Другими словами, в следующем году Nvidia никто не позволит почивать на лаврах. В октябре Microsoft заявила, что за ближайшие пару лет удвоит вычислительные мощности своих ЦОД. По прогнозам Goldman Sachs, одна только Nvidia в следующем году увеличит выручку от реализации аппаратных решений на 78 % до $383 млрд. В сочетании с Intel, Broadcom, AMD и Qualcomm сумма профильной выручки достигнет $538 млрд, и она ещё не учитывает выручку Google или Amazon от поставок своих специализированных чипов для ИИ. Строителям ЦОД при этом не хватает не только полупроводниковых компонентов, но и электротехнического оборудования, как и источников электроэнергии самой по себе. Для поддержания темпов введения в строй новых центров обработки данных нужно устранить соответствующие препятствия. По мере перехода на инференс потребность инфраструктуры в скоростной памяти только увеличится, а цены на простую DRAM в уходящем году уже взлетели в несколько раз. Угроза нехватки финансирования некоторых проектов также усиливается, поскольку не все инвесторы готовы вливать огромные суммы и влезать в долги ради призрачных обещаний «светлого будущего». Аналитики DA Davidson ожидают, что 2026 год станет пиковым периодом с точки зрения объёмов инвестиций в сферу ИИ, а в 2027 году уже начнётся спад. Уже весной следующего года может сформироваться тенденция к снижению интереса инвесторов к теме ИИ. Некоторые эксперты при этом считают, что рынок ИИ ещё далёк от насыщения, а потому тенденция к росту затрат на развитие инфраструктуры сохранится в ближайшие годы. Американские ИИ-стартапы привлекли рекордные $150 млрд инвестиций в этом году

30.12.2025 [10:06],

Алексей Разин

Даже претендующая на звание одного из лидеров сегмента генеративного искусственного интеллекта компания OpenAI формально считается стартапом, поэтому нет ничего удивительного, что она и её американские конкуренты смогли привлечь по итогам текущего года примерно $150 млрд финансирования. Это рекордная сумма, которая превышает прошлый рекорд в размере $92 млрд, установленный ещё в 2021 году.

Источник изображения: OpenAI Американские стартапы в сфере ИИ, как сообщает Financial Times со ссылкой на комментарии аналитиков и статистику PitchBook, в этом году старались накопить побольше средств на тот случай, если в следующем поток инвестиций в данную сферу обмелеет. Эксперты поясняют, что в условиях, когда сейчас сохраняется высокий интерес инвесторов к активам в области ИИ, а следующий год таит неопределённость, имеет смысл наращивать запас денежных средств на балансе компаний. Уходящий год характеризовался приличным количеством довольно крупных сделок на рынке ИИ. При участии SoftBank и прочих инвесторов та же OpenAI смогла привлечь около $41 млрд. Конкурирующая Anthropic привлекла в сентябре $13 млрд, а Meta✴✴ вложила в капитал Scale AI более $14 млрд, чтобы не только получить доступ к технологиям, но и переманить ценных специалистов. Реже упоминаемые в новостях ИИ-стартапы в этом году тоже смогли привлечь приличные суммы от венчурных инвесторов. Как поясняет представитель Franklin Templton, специализирующейся на венчурном финансировании, если стартапы перестают привлекать средства, то их потом никто и не даёт. Сейчас достаточно, чтобы бизнес хотя бы кое-как работал, а деньги будут поступать с запасом. Традиционно, стартапы привлекали очередные раунды финансирования каждые два или три года, но в сегменте ИИ крупнейшие из них перешли на привлечение средств несколько раз в год, при этом для более мелких компаний у инвесторов просто не оставалось денег. Чуть более десяти компаний в этом сегменте кажутся инвесторам потенциально успешными, за пределами этого круга инвестиции привлекать довольно сложно. Что характерно, создавшая инструмент для написания кода Cursor молодая компания Anysphere в начале года обладала капитализацией в размере $2,6 млрд, но к ноябрю она выросла до $27 млрд. Расчётная годовая выручка в приведённом виде при этом увеличилась в 20 раз до $1 млрд. Perplexity в этом году четыре раза привлекал средства, хотя руководство стартапа продолжает настаивать, что в дополнительном финансировании он уже не нуждается. OpenAI в этом году должна выручить $13 млрд, но убытки по-прежнему заметно превышают эту сумму, поскольку компания огромные средства направляет на развитие вычислительной инфраструктуры и разработку больших языковых моделей. Оборотные средства у венчурных инвесторов в этом году закончились быстрее, чем ожидалось, в результате чего они начали привлекать новые финансовые ресурсы на стороне. Крупные стартапы на фоне столь активного их финансирования начали задумываться о покупке менее успешных мелких конкурентов. Влияние Илона Маска в техноиндустрии упало — его обошёл глава Oracle Ларри Эллисон

26.12.2025 [17:23],

Алексей Разин

Взлёт котировок акций Oracle в сентябре этого года на короткое время сделал сооснователя компании богатейшим человеком планеты, но последовавшее усиление скептицизма инвесторов в отношении текущего состояния рынка ИИ привело к падению курса акций Oracle на 40 %. В любом случае, в контексте этого сегмента рынка именно Эллисона следует считать более влиятельным человеком, чем Илона Маска (Elon Musk).  На этом настаивает агентство Bloomberg, подводящее итоги года в медийной сфере. В любом случае, как поясняет источник, сейчас Ларри Эллисон (Larry Ellison) является пятым по величине личного благосостояния человеком на планете, его капитал оценивается почти в $250 млрд. По мнению Bloomberg, Эллисон в уходящем году был так или иначе замешан в большинстве важных для технологической отрасли США деловых событий. Он также оказал влияние на Голливуд благодаря связям с бизнесом своего сына Дэвида, для решения проблем которого выступил поручителем с суммой капитала $40,4 млрд. Кроме того, Oracle оказалась вовлечена не только в проекты, связанные с развитием вычислительной инфраструктуры для ИИ, реализуемые под крылом OpenAI и её ближайших партнёров, но и обеспечит функционирование американского сегмента социальной сети TikTok после сделки по его обособлению от китайской ByteDance, способной по итогам всех мероприятий сохранить за собой менее 20 % своего детища. Ещё в январе этого года Oracle выступила вместе с OpenAI и SoftBank в поддержку мегапроекта Stargate, подразумевающего вложение в американскую инфраструктуру ИИ около $500 млрд в течение ближайших четырёх лет. С тех пор Oracle активно принялась строить центры обработки данных в США, справляясь с этой задачей быстрее, чем от неё ожидали. Чистый денежный поток Oracle на фоне возросших расходов впервые стал отрицательным с начала девяностых годов прошлого века. Летом OpenAI заключила сделку с Oracle, по условиям которой обязалась арендовать у неё вычислительные мощности общей стоимостью $300 млрд. В сентябре личное благосостояние 81-летнего основателя и главы Oracle Ларри Эллисона за день увеличилось с $89 до $388 млрд, установив рекорд дневной динамики. На какое-то время Эллисон обошёл Илона Маска в рейтинге богатейших людей мира. Сын миллиардера Дэвид при поддержке Эллисона-старшего смог заключить сделку по покупке студии Paramount своей компанией Skydance Media. Разыгравшийся аппетит Эллисона-младшего толкнул его на подготовку к покупке Warner Bros., но последняя предпочла согласиться на условия Netflix. Поднимая ставки в торгах за активы Warner Bros., Дэвид заручился персональными финансовыми гарантиями отца на сумму $40,4 млрд, что позволило ему предложить поглощаемой медиакомпании более выгодные условия, чем Netflix. В четвёртом квартале динамика курса акций Oracle была отрицательной, но основатель компании всё равно располагает чуть менее чем четвертью триллиона долларов США. Впрочем, $40 млрд являются серьёзной суммой, и если ему придётся передать её сыну для завершения сделки, то самому Ларри придётся продавать акции собственной компании или закладывать их для получения кредитных средств. До 2025 года Ларри Эллисон вёл довольно расточительный образ жизни, тратя деньги на покупку самолётов, яхт, земли и разного рода объектов недвижимости. Часть средств уходила на поддержку голливудских проектов его детей. Теперь капитал основателя Oracle тесно связан с сегментом ИИ и голливудским бизнесом сына Дэвида, и неизвестно, какая из этих сфер инвестиций таит больше рисков. Плюс полтриллиона долларов за год: ИИ-бум рекордно обогатил ИТ-миллиардеров

26.12.2025 [11:51],

Алексей Разин

Капитализации причастных к буму искусственного интеллекта компаний в этом году выросли до рекордных значений, поэтому их действующие руководители и основатели неплохо заработали. По данным Financial Times, десять богатейших представителей технологического сектора США увеличили своё благосостояние по итогам текущего года в общей сложности на $550 млрд.

Источник изображения: Oracle В лидерах по величине личного капитала остаётся Илон Маск (Elon Musk), который в этом смысле по-прежнему сильно зависит от Tesla, но одновременно развивает и стартап xAI в сфере ИИ, а также аэрокосмическую компанию SpaceX, чья капитализация на данном этапе оценивается более чем в $800 млрд. За минувший год личное благосостояние Маска выросло почти на 50 % до $645 млрд, этому не помешали даже падающие продажи электромобилей Tesla и признанная неудачной самим миллиардером попытка навести порядок в структуре американского правительства. Вероятный выход на биржу SpaceX и одобренный акционерами Tesla план вознаграждения генерального директора на сумму $1 трлн за последующие десять лет способны дополнительно увеличить личное благосостояние Илона Маска. Как поясняет Financial Times, первая десятка богатейших представителей технологического сектора в США за год увеличила своё совокупное благосостояние более чем на 18 % до $2,5 трлн с лишним. По словам профессора экономики Гарвардского университета Джейсона Фурмана (Jason Furman), перспективы окупаемости гигантских инвестиций в сферу ИИ остаются под вопросом, но инвесторы на данном этапе настроены оптимистично. Главным выгодоприобретателем ИИ-бума принято считать компанию Nvidia, но её основатель Дженсен Хуанг (Jensen Huang) пока располагает лишь $156 млрд личного благосостояния, занимая восьмое место в списке богатейших представителей так называемой Кремниевой долины. Он не может похвастать и рекордными темпами роста своего капитала, в этом году он увеличился только на 37 %. Тем не менее, стремительное подорожание акций Nvidia позволило главе компании только в этом году продать их на сумму более $1 млрд. Основатель Amazon Джефф Безос (Jeff Bezos) в этом году продал акций основанной им компании на сумму $5,6 млрд, но он занимает третье место в списке с капиталом $255 млрд, с двух сторон его окружают сооснователи Google Ларри Пейдж (Larry Page) и Сергей Брин (Sergey Brin), располагающие $270 млрд и $251 млрд соответственно. От последнего совсем чуть-чуть отстал сооснователь Oracle Ларри Эллисон (Larry Ellison, на фото выше), который также располагает $251 млрд, но в сентябре на миг становился богатейшим человеком планеты. В дальнейшем курс акций Oracle, от которого сильно зависит благосостояние Эллисона, резко просел на фоне опасений по поводу формирования ИИ-пузыря и возникновения серьёзных рисков для бизнеса Oracle. Так или иначе, Ларри Эллисон по итогам года стал богаче на 31 %. Максимальной динамикой роста благосостояния в этом году отличились именно сооснователи Google, прибавив 59 и 61 %. Во-первых, холдинг Alphabet уже обладает серьёзной облачной инфраструктурой, позволяя получать прибыль от профильной деятельности. Во-вторых, компания имеет много не связанных с ИИ источников выручки, что позволяет ей финансировать профильную инфраструктуру без создания существенной долговой нагрузки. В-третьих, Google преуспела в совершенствовании своего ИИ-ассистента Gemini, и все эти факторы в совокупности обеспечили хороший рост капитализации компании. Основатель Meta✴✴ Platforms (ранее Facebook✴✴) Марк Цукерберг (Mark Zuckerberg), напротив, скатился на шестое место в первой десятке, продемонстрировав рост благосостояния только на 14 % до $236 млрд. Его подвело недоверие инвесторов к избранному курсу развития инфраструктуры ИИ, а также чрезмерные расходы на переманивание ценных кадров у конкурентов. Основатель компании «имени себя» Майкл Делл (Michael Dell) в этом году стал богаче на 14 % и увеличил благосостояние до $141 млрд, ему при этом удалось выручить более $2 млрд на продаже акций производителя ПК, которого он возглавляет. На десятом месте расположился Билл Гейтс (Bill Gates), который когда-то стоял у истоков Microsoft и был богатейшим человеком планеты, но теперь сосредоточился на своих гуманитарных проектах, а потому активно расходует свои средства. Его личное благосостояние в текущем году сократилось на 26 % до $118 млрд. Российские пираты теряют главный источник дохода — траты на рекламу в нелегальных онлайн-кинотеатрах рухнули вдвое в 2025 году

25.12.2025 [15:53],

Павел Котов

За 2025 год рекламные бюджеты пиратских видеоплатформ в России уменьшились на величину до 50 %, а выручка уменьшилась на 7 млрд руб. Свои затраты сократили традиционно крупнейшие рекламодатели — букмекерские конторы. Причины перемен — ужесточение законодательства и выход на законные средства продвижения с более прозрачной динамикой трафика.

Источник изображения: Amy Syiek / unsplash.com Данные о динамике рекламного рынка на пиратских ресурсах с января по ноябрь 2025 года собрала аналитическая компания Digital Budget, пишет «Коммерсантъ». Рекламные бюджеты на пиратских площадках сократились на 54 % в годовом исчислении — такие результаты показало исследование 3,7 тыс. рекламодателей и 6,4 тыс. ресурсов. Доля рекламы на нелегальных видеохостингах уменьшилась с 4,7 % до 1,9 %; пиратские ресурсы потеряли 7 млрд руб., но общий объём бюджетов в исследовании не приводится. В тройке рекламодателей по величине затрат на продвижение долю в 79 % показали букмекеры, 6,6 % — онлайн-кинотеатры, 3,4 % — сфера финансовых услуг. 50 % от своих расходов на продвижение букмекеры потратили на пиратских ресурсах, и это на 21 п.п. меньше, чем в прошлом году. В категории «Производство продуктов питания» (FMCG) 10,4 % бюджетов в прошлом году приходились на пиратские ресурсы; в этом году данный показатель здесь рухнул до 0,6 %. Средства могли перераспределиться в сторону интеграции рекламы в озвучку на пиратских сайтах, указывают опрошенные «Коммерсантом» эксперты. Букмекеры могли сократить расходы из-за ужесточения законодательства и оптимизации затрат; отмечаются риски репутационного характера при размещении рекламы у пиратов, а также развитие более прозрачных рекламных инструментов. Пираты для рекламодателей превращаются в «токсичный» актив, на таких сайтах ухудшается качество трафика и измеримости, обозначаются юридические риски. FMCG перемещает рекламу в сторону легальных видеоплатформ, соцсетей и ретейл-медиа — в более безопасную среду с более предсказуемыми охватами. Есть мнение, что рекламные бюджеты в сегменте пиратских ресурсов далее покажут годовой рост на величину до 5 %; перспективными называют китайских автопроизводителей и бренды, которые после некоторого отсутствия возвращаются в рекламное поле. По итогам года объём рынка рекламы у пиратов может сократиться до 4,2 млрд руб.; а в следующем году этот показатель будет уже 2,5–3,5 млрд руб., говорят эксперты. ИИ-бум питается долгами: $120 млрд рисков перекочевали с техногигантов к инвесторам

25.12.2025 [12:49],

Алексей Разин

«Кольцевые сделки», в которых все по кругу передают друг другу одни и те же средства, являются не единственным источником финансирования масштабных проектов по развитию вычислительной инфраструктуры ИИ. Часть средств неизбежно привлекается на долговом рынке, и в этом году около $120 млрд затрат перешло с баланса техногигантов к другим инвесторам.

Источник изображений: Nvidia Об этом сообщает Financial Times со ссылкой на опрошенных отраслевых аналитиков. Под нужды финансирования ряда проектов в этой сфере создаются специальные компании, которые привлекают в свой капитал средства преимущественно у институциональных инвесторов. По такой схеме в этом году уже было привлечено около $120 млрд, по данным источников — с учётом классических кредитов, впрочем. В случае со стартапами привлечь кредиты не всегда представляется возможным, поскольку им нечего предложить в залог ради получения весьма крупных сумм, зато сложные схемы финансирования с созданием специальных компаний обрели небывалую популярность. Больше всего средств по таким схемам привлекали Meta✴✴ Platforms, xAI, Oracle и CoreWeave. Со стороны институциональных инвесторов, которые не стремятся принимать участие в оперативном управлении финансируемым бизнесом, интерес к сделкам на рынке инфраструктуры для ИИ проявили Pimco, BlackRock, Apollo, Blue Owl Capital и ряд американских банков типа JPMorgan. Соответствующие сделки имеют непрозрачную структуру и создают серьёзные финансовые риски для классических игроков рынка инвестиций. Сомнительные схемы финансирования на фоне бума ИИ буквально за полтора года стали нормой, как отмечают участники рынка. За пределами технологической отрасли мало кто может похвастать таким доверием со стороны инвесторов. По данным Financial Times, в сделках через специально создаваемые компании (SPV) больше всего средств направила на развитие инфраструктуры ИИ компания Oracle ($66 млрд), ещё $30 млрд вложила Meta✴✴, на долю стартапа xAI Илона Маска (Elon Musk) пришлись $20 млрд, а оператор центров обработки данных CoreWeave ограничился $2,6 млрд. Техногиганты исторически неплохо финансировали своё развитие за счёт собственной прибыли, которая стремительно росла в последние годы. Это позволяло им без крайней необходимости не пользоваться кредитами, при этом их лимиты в этой сфере были весьма крупными. Инвестиции в ИИ потребовали существенных сумм, и чтобы не портить собственную кредитную историю и балансовые показатели, многие компании предпочли финансировать проекты через сторонние структуры типа SPV хотя бы частично. В частности, Meta✴✴ в октябре смогла через SPV привлечь около $30 млрд, а потом аналогичную сумму получить на рынке долговых обязательств путём выпуска облигаций. Подобные меры позволяют быстро привлекать большие суммы денег, не подвергая особому риску их конечных получателей. Oracle свои гигантские заимствования в этой сфере направит на развитие инфраструктуры для нужд OpenAI, причём строящиеся на деньги инвесторов ЦОД компания возьмёт в лизинг, а не получит в собственность. Основные риски в этой схеме ложатся именно на SPV, а не на саму Oracle.  По оценкам Morgan Stanley, для финансирования всех актуальных проектов в сфере ИИ потребуется $1,5 трлн, непосредственно участники рынка располагают весьма скромной частью этой суммы, всё остальное придётся привлекать у сторонних инвесторов. К началу 2025 года компании технологического сектора, по данным UBS, заняли около $450 млрд у частных фондов, что на $100 млрд превышает аналогичный показатель годичной давности. На нужды проектного финансирования в этом году было направлено около $125 млрд. Если применение SPV получит большое распространение, со временем это поставит под угрозу финансовую устойчивость частных кредитных институтов. Риски при этом сильно сконцентрированы — одной только OpenAI в ближайшие восемь лет потребуется около $1,4 трлн. Крах даже одной компании в этом секторе может запустить разрушительную цепную реакцию. В стороне от тенденции пока остаются Google (Alphabet), Microsoft и Amazon (AWS), которые имеют возможность финансировать свои ИИ-проекты за счёт собственных средств. Тем более, что у них имелась развитая вычислительная инфраструктура ещё до начала бума ИИ. Но даже они выпускают облигации для привлечения дополнительных средств. По данным Financial Times, переуступка долга уже началась среди участников описанных выше схем финансирования. Инвестиционные фонды небольшими долями продают соответствующие долговые обязательства, но суммы пока измеряются единицами миллиардов долларов США. Если к покупке этих долгов подключатся управляющие компании финансового рынка и пенсионные фонды, риски распределятся на более широкую часть мировой экономики. Илон Маск благодаря решению суда стал первым в истории человеком с состоянием $700 млрд

22.12.2025 [06:59],

Алексей Разин

Поднять благосостояние до мирового рекорда в $600 млрд Илону Маску (Elon Musk) в этом месяце помог рост капитализации SpaceX, которая остаётся частным стартапом и ещё не вышла на открытый фондовый рынок. Основную часть личного капитала Маска, как принято считать, всё равно формируют акции Tesla, и недавнее решение суда о справедливости назначенного ему в 2018 году вознаграждения способствовало росту их курсовой стоимости.

Источник изображения: X, Elon Musk В итоге, как отмечает Forbes, в пятницу Илон Маск стал первым в истории человеком, чьё личное благосостояние перевалило за $700 млрд. С учётом изменений в курсе акций Tesla, ему теперь причитается эквивалент суммы $139 млрд, но по факту генеральный директор компании сможет получить примерно $69,5 млрд. Победа в суде над акционерами компании позволяет увеличить личное благосостояние Маска до $749 млрд, по оценкам Forbes. Илон Маск не только владеет 12 % акций Tesla на сумму $199 млрд, но и связанными с ними опционами, что увеличивает общий капитал миллиардера до $338 млрд только лишь с учётом акций данной компании. В эту сумму не входят возможные поступления в карман главы Tesla по новому плану вознаграждения, который был утверждён в прошлом месяце и позволяет Маску при благоприятном стечении обстоятельств получить в течение ближайших десяти лет до $1 трлн. Принадлежащие Маску 42 % акций SpaceX формируют примерно $336 млрд его капитала. Скорее всего, как предполагает Forbes, именно выход SpaceX на IPO в 2026 году из расчёта достижения капитализации в $1,5 трлн сделает Илона первым в истории человечества долларовым триллионером. Сооснователь Google Ларри Пейдж (Larry Page), для сравнения, располагает примерно $253 млрд, заметно отставая от Илона Маска в величине личного благосостояния. OpenAI увеличила прибыльность платных аккаунтов до 70 %, но всё ещё работает в убыток

22.12.2025 [06:13],

Анжелла Марина

OpenAI в 2025 году смогла получить больше прибыли от своих платных продуктов, продолжая бороться за лидерство на рынке искусственного интеллекта (ИИ). По сообщению Bloomberg со ссылкой на The Information, речь идёт о показателе вычислительной маржинальности (compute margin) — внутренней метрике, которая оценивает, какая доля выручки остаётся в распоряжении компании после покрытия затрат на запуск и работу ИИ-моделей для пользователей, оплачивающих сервис OpenAI.

Источник изображения: Levart_Photographer/Unsplash Сообщается, что к октябрю норма прибыли OpenAI достигла 70 %. Для сравнения, в конце 2024 года показатель составлял 52 %, а относительно января 2024 года оказался вдвое выше. Одновременно представитель OpenAI заявил, что компания публично не раскрывала эти данные и отказался от дальнейших комментариев. ChatGPT считается одним из ключевых сервисов, способствовавший ажиотажу вокруг искусственного интеллекта. Однако, как пишет Bloomberg, OpenAI пока не показала прибыльности, на что непосредственно обращают внимание инвесторы, оценивая риск перегрева отрасли. Оценка компании в октябре достигла $500 млрд, но её расходы на вычислительные мощности и масштабные инфраструктурные проекты остаются крайне высокими. OpenAI также испытывает сильное давление со стороны конкурентов. На фоне этого и особенно после того, как модель Gemini компании Google показала лучшие результаты в бенчмарках, глава OpenAI Сэм Альтман (Sam Altman) объявил так называемый «красный код» и перенаправил ресурсы на улучшение ChatGPT, отложив планы по запуску рекламной платформы. Основная аудитория ChatGPT по-прежнему пользуется бесплатной версией чат-бота, однако OpenAI продвигает бизнес-версию и платные функции ПО для таких отраслей, как финансовые услуги и образование. В этих сегментах OpenAI конкурирует, в частности, с Google и Anthropic. Источники также утверждают, что по норме прибыли на платных аккаунтах OpenAI выглядит лучше Anthropic, но при этом у Anthropic выше общая эффективность затрат на серверную инфраструктуру. Кроме того, OpenAI находится на ранней стадии переговоров о привлечении как минимум $10 млрд от компании Amazon и о возможном использовании её чипов. В рамках этой сделки компания Альтмана может быть оценена более чем в $500 млрд. OpenAI намерена привлечь ещё $100 млрд инвестиций до конца марта — оценка стартапа вырастет до $830 млрд

19.12.2025 [13:19],

Алексей Разин

Стартап OpenAI на волне бума продолжает не только привлекать средства партнёров для прямого финансирования проектов по строительству масштабной вычислительной инфраструктуры, но и увеличивать собственный капитал. Новые данные говорят о том, что дополнительные $100 млрд могут быть привлечены к концу следующего квартала, и капитализация OpenAI вырастет до $830 млрд.

Источник изображения: OpenAI Подобные предположения звучали недавно, называя сумму капитализации на уровне $750 млрд и не конкретизируя сроков завершения нового раунда финансирования OpenAI. При этом в конце первого квартала он будет завершён только при благоприятном стечении обстоятельств, в действительности на это может уйти больше времени. Кроме того, не факт, что OpenAI сможет в указанные сроки привлечь все $100 млрд, хотя участники рынка и признаются, что недостатка в инвесторах у них нет. На виду остаются и сделки OpenAI со стратегическими партнёрами, одним из которых является японская корпорация SoftBank. В этом году она согласилась инвестировать в OpenAI около $30 млрд, для чего ей пришлось продать акции Nvidia на сумму $5,8 млрд. Оставшиеся $22,5 млрд OpenAI намеревается получить от SoftBank до конца текущего года, как ожидается. Недавно OpenAI заключила соглашение с Disney на $1 млрд, которое позволяет ей в течение первого года исключительно пользоваться персонажами медиахолдинга для генерации изображений и видео. Правда, деньги для оплаты сделки использованы не будут, поскольку Disney просто получит акции OpenAI на указанную сумму и доступ к фирменным ИИ-сервисам. Инвестиционный фонд MGX из ОАЭ уже вкладывал средства в капитал OpenAI, а теперь американский стартап намерен расширить круг суверенных фондов, которые могут стать его инвесторами. У корпоративных партнёров OpenAI уже начали возникать проблемы с финансированием совместных проектов, поскольку Oracle недавно попала в неприятную ситуацию такого рода. Амбициозному стартапу становится всё сложнее находить деньги, но тем интереснее наблюдать, как изобретаются новые схемы их привлечения. Дефицит памяти разогнал Micron — квартальный отчёт превзошёл ожидания, а текущий квартал будет ещё лучше

18.12.2025 [06:13],

Алексей Разин

Время выхода квартальной отчётности Micron Technology, которое обособлено от графика основных конкурентов, позволяет привлечь к статистике компании больше внимания инвесторов. На этот раз она их обрадовала, не только превзойдя прогнозные значения выручки в прошлом квартале, но и опубликовав более оптимистичный прогноз на текущий квартал, чем ожидалось.

Источник изображения: Micron Technology В годовом сравнении выручка Micron выросла на 57 % до $13,64 млрд, тогда как аналитики рассчитывали на сумму в районе $12,84 млрд. Чистая прибыль производителя памяти в годовом сравнении по итогам прошлого квартала почти утроилась до $5,24 млрд на фоне резкого роста цен. В текущем квартале Micron рассчитывает выручить $18,7 млрд, тогда как инвесторы ориентировались на сумму в районе $14,2 млрд. Удельная прибыль на одну акцию в этом квартале, по мнению представителей Micron, должна составить $8,42 против ожидаемых рынком $4,78. Руководство Micron заявило, что дефицит памяти сохранится как минимум до конца 2026 года, и в настоящий момент компания удовлетворяет только от половины до двух третей спроса на память в серверном сегменте. На облачном направлении, кстати, в прошлом квартале Micron выручила $5,28 млрд, удвоив показатель в годовом сравнении. В классическом серверном бизнесе выручка компании выросла только на 4 % до $2,38 млрд. При этом по итогам текущего года объёмы поставок памяти в серверном сегменте в натуральном выражении выросли не более чем на 20 %. На фоне сохраняющегося высокого спроса капитальные расходы на следующий год придётся увеличить с $18 до $20 млрд, как призналось руководство Micron. Всего с начала этого года акции этого производителя выросли в цене на 168 %. Micron уже заключила соглашения на поставку HBM на весь 2026 год, включая HBM4. В части DRAM и NAND компания планирует увеличить объёмы производства памяти примерно на 20 % в течение следующего года. Этого окажется недостаточно для удовлетворения всего спроса, по крайней мере, в серверном сегменте. Выпуск HBM4 в приличных количествах Micron намеревается наладить со второго квартала 2026 года, но в какой пропорции по отношению к HBM3E это будет осуществляться, станет понятно по итогам оценки спроса. После появления HBM4 на конвейере HBM3E не уйдёт со сцены и продолжит существенно влиять на выручку Micron в 2026 году. $3 млрд за лояльность: как Tesla превратила совет директоров в группу поддержки Илона Маска

16.12.2025 [08:42],

Алексей Разин

Буквально в прошлом месяце собрание акционеров Tesla утвердило новый план компенсации труда главы компании Илона Маска (Elon Musk), по условиям которого он в последующие годы может получить до $1 трлн. Как выясняется, практика поощрения членов совета директоров компании формирует высокую степень лояльности к руководству Tesla и позволяет без сопротивления воплощать в жизнь почти любые решения.

Источник изображения: Tesla При этом, как подчёркивает Reuters, это справедливо даже без учёта присутствия в составе совета директоров Tesla младшего брата генерального директора — Кимбала Маска (Kimbal Musk). Система компенсации для членов совета директоров компании, как позволяет судить исследование Equilar, подразумевает значительно более щедрые выплаты, чем у большинства компаний так называемой «великолепной семёрки», а риски в случае снижения курсовой стоимости акций Tesla для членов совета директоров не так велики. Если учесть, что для многих ключевых фигур в совете директоров Tesla именно акции компании являются основным источником дохода, то сомневаться в их лояльности по отношению к её руководству не приходится. Данные Equilar позволяют судить, что младший брат Илона Маска Кимбал на посту члена совета директоров Tesla с 2004 года заработал почти $1 млрд. Айра Эренпрайс (Ira Ehrenpreis) с 2007 года мог заработать $869 млн, а председатель совета директоров Робин Денхолм (Robyn Denholm, на фото выше) с 2014 года получила примерно $650 млн. Она при этом реализовала около 91 % полученных за это время акций Tesla, сформировав существенный капитал, который позволил ей заняться инвестиционной деятельностью и приобрести две баскетбольные команды.

Робин Денхолм. Источник изображения: Siliconindia В общей сложности, члены совета директоров за время своего пребывания на соответствующих постах, как сообщает Reuters, получили более $3 млрд, и это с учётом заморозки выплат в форме акций компании с 2021 года, которая произошла по результатам судебного решения. Формально, последнее позволяет Tesla согласовать новые выплаты при наличии такой необходимости, но таким правом компания с тех пор так и не воспользовалась. Прочие компании «великолепной семёрки» подобными размерами компенсации для членов совета директоров похвастать не могут. В той же Meta✴✴ компенсация в среднем в два с половиной раза ниже, хотя эта компания и занимает второе место в рейтинге Equilar. В период с 2018 по 2020 годы величина компенсации в совете директоров Tesla составляла около $12 млн в год на одного члена с учётом денежных выплат, и это в восемь раз выше, чем в Alphabet (Google). Tesla подобную щедрость объясняет активным участием членов совета директоров в создании ценности для акционеров компании. Только в течение 2024 года им пришлось 58 раз принять участие в собраниях совета директоров, и это значительно выше среднего показателя по отрасли. В отличие от многих публичных компаний США, Tesla также активно предлагает членам совета директоров опционы на покупку собственных акций. Они уже приобрели акций Tesla на десятки и сотни миллионов долларов США, причём на весьма выгодных условиях. По сути, опцион даёт право в течение определённого периода купить акции по фиксированной цене. Если курс акций к моменту реализации права на покупку окажется ниже установленного уровня, от сделки можно отказаться. Если курс акций оказался выше, акции достаются покупателю по более низкому фиксированному курсу, причём их тут же можно продать на фондовом рынке со значительной выгодой. Специалисты в области менеджмента утверждают, что подобный принцип не слишком мотивирует членов совета директоров способствовать росту курса акций Tesla, поскольку в случае его снижения они ничем не рискуют. Не более 5 % из 200 крупнейших американских публичных компаний, чьи акции входят в индекс S&P 500, придерживаются аналогичной системы мотивации членов совета директоров с помощью опционов на покупку акций.  Представители Tesla придерживаются альтернативной точки зрения. По их мнению, опционы мотивируют членов совета директоров создавать условия для роста их курсовой стоимости. Выплаты вознаграждения акциями, как считают в Tesla, меньше мотивируют директоров, поскольку в этом случае они всё равно получают ненулевой доход даже при снижении курса акций. Эксперты считают, что Tesla платит членам совета директоров слишком много, поэтому они заинтересованы в сохранении лояльности к избранному курсу руководства компании, не критикуют его и не вступают в противостояние, как это могло бы происходить при защите интересов акционеров. Члены совета директоров боятся потерять свои места, а потому предпочитают лишний раз не спорить с авторитарным Илоном Маском. В период с 2018 по 2024 годы члены совета директоров в среднем получали по $1,7 млн в год, хотя с 2021 года компенсация в форме акций была приостановлена. Всего на пятерых членов совета директоров Tesla, которые до введения этого запрета занимали свои посты, за время их работы пришлось более $3 млрд выплат. Meta✴✴ на интервале с 2018 по 2024 годы включительно оказалась на втором месте со значительно более скромными $685 000 на человека, а Amazon и вовсе довольствовалась $307 000. На сделках с акциями члены совета директоров Nvidia заработали в период с 2003 года около $17 млрд, в случае с Google соответствующая сумма достигает $5 млрд, поэтому динамика курсовой стоимости ценных бумаг компаний способна определять доходы членов совета директоров в значительной степени, особенно на длинных интервалах. Примечательно, что входящие в состав члена советов директоров Tesla Робин Денхолм и Кэтлин Уилсон-Томпсон (Kathleen Wilson-Thompson) приобрели акций компании на скромные суммы в $6,8 млн и $2,5 млн соответственно, поэтому их доходы в основном определялись теми сделками, в ходе которых они продавали акции, полученные от Tesla безвозмездно. Именно деятельность Денхолм на посту председателя совета директоров Tesla позволила ей сколотить капитал и заняться инвестициями у себя в Австралии, а Уилсон-Томпсон с 2018 по 2024 годы в составе совета директоров компании заработала около $234 млн. При этом обе дамы формировали полный состав комитета совета директоров, который определял размер компенсации за труд самого Илона Маска в рамках нового голосования в ноябре этого года. Робин Денхолм вела перед этим голосованием акционеров активную агитацию, утверждая, что если Маск не получит гарантий на новую компенсацию, он уйдёт из компании, и тогда курс акций Tesla обвалится и обесценит вложения инвесторов в её капитал. ИИ по прежнему не окупается, но компании всё равно увеличат расходы на него

15.12.2025 [13:45],

Алексей Разин

Многочисленные стартапы в области ИИ благополучно внушают инвесторам мысль о том, что не так страшно вложить в эту сферу больше средств, чем нужно, как не вкладывать достаточно и упустить какие-то возможности в развитии. Проведённый Teneo опрос показал, что 68 % руководителей публичных компаний в следующем году намерены увеличить расходы на ИИ.

Источник изображения: OpenAI При этом статистика показывает, что прибыль генерируют менее половины современных проектов в сфере ИИ. В опросе участвовали генеральные директора более чем 350 публичных компаний. Печальную статистику о финансовой эффективности таких проектов привели те же респонденты. Менее половины проектов в области ИИ позволяют компаниям получать больше, чем на них тратится. Наиболее эффективными сферами применения ИИ в настоящее время считаются маркетинг и поддержка пользователей, а вот в сфере юриспруденции, работы с кадрами и безопасности риски применения ИИ значительно выше. Опрошенные Teneo около 400 институциональных инвесторов в 53 % случаев считают, что инициативы в области ИИ начнут приносить финансовую отдачу в ближайшие шесть месяцев. При этом 84 % руководителей крупных компаний с выручкой более $10 млрд уверены в том, что на получение прибыли от ИИ-проектов уйдёт более шести месяцев. Разделяются взгляды руководства компаний и на степень влияния ИИ на численность персонала: 67 % респондентов уверены, что внедрение ИИ увеличит численность сотрудников начального уровня, тогда как 58 % убеждены, что ИИ увеличит количество более квалифицированных сотрудников. Опрос проводился с середины октября по середину ноября, в число опрашиваемых попали представители 350 публичных компаний с годовой выручкой более $1 млрд. Если год назад 51 % респондентов среди представителей крупных компаний демонстрировал уверенность в способности глобальной экономики вырасти в ближайшие шесть месяцев, то теперь количество таких оптимистов сократилось до 31 %. Мелкие компании, напротив, более оптимистично смотрят на перспективы восстановления мировой экономики, рассчитывая на него в новом году в 80 % случаев, хотя год назад таковых набиралось 83 %. Усиление активности по слиянию и поглощениям на корпоративном рынке в следующем году прогнозируют 78 % руководителей, год назад таковых набиралось 83 %, и по итогам текущего года уже можно судить, что они были правы, поскольку соответствующая активность на мировом рынке выросла на 40 %. Руководство SpaceX уведомило сотрудников о готовящемся IPO, но предполагаемая капитализация не достигнет $1 трлн

14.12.2025 [07:27],

Алексей Разин

Уже после того, как пресса активно обсудила готовящееся на следующий год IPO аэрокосмического стартапа SpaceX, его основатель Илон Маск (Elon Musk) удостоил одну из публикаций на эту тему одобрительного комментария, тем самым подтвердив сам факт подготовки. Внутренняя рассылка для сотрудников SpaceX стала ещё одним подтверждением, но оценка бизнеса пока не так однозначна.

Источник изображения: SpaceX Напомним, что даже Reuters и Bloomberg в прошлый раз не смогли достичь единого мнения по поводу предполагаемой капитализации SpaceX на этапе IPO. Если первый источник оценивал её в $1 трлн и упоминал о планах привлечения $25 млрд, то второй увеличил суммы до $1,5 трлн и $30 млрд соответственно. Как отмечает The Wall Street Journal, финансовый директор SpaceX Брет Джонсен (Bret Johnsen) в своём обращении к сотрудникам компании в эту пятницу вообще не стал называть предполагаемых сумм капитализации и привлечения, но указал, что одна акция стартапа будет оценена в $421. Путём определённых вычислений источник приходит к выводу, что капитализация SpaceX в таких условиях выйдет на уровень $800 млрд, вдвое превысив показатель, достигнутый в текущем году. «Идея заключается в том, что если мы успешно сработаем и нам помогут рынки, то публичное размещение позволит привлечь существенный капитал», — отметил финансовый директор SpaceX в своём обращении к сотрудникам стартапа. Как он добавил, вырученные на IPO средства будут направлены на финансирование запусков Starship, развёртывание центров обработки данных в космосе и подготовке к запуску миссий на Марс — как пилотируемых, так и нет. Примечательно, что более десяти лет назад Илон Маск рассуждал об IPO своей аэрокосмической компании, называя наличие регулярных полётов на Марс в качестве необходимого условия для его проведения. SpaceX дважды в год позволяет своим сотрудникам продавать на сторону имеющиеся у них акции компании. Выручка SpaceX по итогам текущего года должна достичь $15,5 млрд. В этом месяце Маск заявил, что компания достигла положительного денежного потока ещё несколько лет назад. |

|

✴ Входит в перечень общественных объединений и религиозных организаций, в отношении которых судом принято вступившее в законную силу решение о ликвидации или запрете деятельности по основаниям, предусмотренным Федеральным законом от 25.07.2002 № 114-ФЗ «О противодействии экстремистской деятельности»; |