|

Опрос

|

реклама

Быстрый переход

Танцевальный челлендж и розыгрыш техники Apple к 23‑летию FirstVDS

09.12.2025 [12:44],

Владимир Мироненко

В честь своего 23‑го дня рождения хостер-провайдер FirstVDS запускает яркое праздничное событие — интерактивную акцию «Let’s Dance». Пользователи смогут принять участие в создании самого продолжительного виртуального танца Рунета. Присоединяйтесь к празднику, приглашайте друзей и выигрывайте ценные призы от Apple!  Лимитированные VDS/VPS «DISCO» и «TECHNO» Специально ко дню рождения компания представила два новых тарифных плана — «DISCO» и «TECHNO». Это готовые решения на базе виртуализации KVM с возможностью выбора площадки — Москва или Амстердам. Тарифы можно заказать только в период акции. При этом за вами сохранится цена со скидкой на весь срок аренды — 1, 3, 6 или 12 месяцев. Скидка 30 % на новые VDS Для всех участников акции действует скидка 30% на заказ новых виртуальных серверов. Она распространяется на большинство стандартных и индивидуальных тарифов, кроме VDS Прогрев, VDS-LXD-ARM, тарифов с GPU и лимитированных предложений. Скидка предоставляется при оплате за выбранный срок аренды. Танцуйте и выигрывайте призы! На виртуальном танцполе FirstVDS ждут зажигательная атмосфера нулевых и возможность побороться за призы. Среди наград — MacBook Pro, iPhone 17 Pro Max, AirPods Max, а также сертификаты на пополнение баланса. Чтобы стать участником розыгрыша, просто танцуйте и приглашайте друзей. Чем активнее ваше участие и больше танцевальных дней, тем выше шансы на победу! Акция продлится до 22 декабря. Подробные правила участия здесь. Влияние акций «великолепной семёрки» бигтехов на фондовый индекс S&P 500 пора ослабить, считают эксперты

08.12.2025 [14:01],

Алексей Разин

Фондовый индекс S&P 500 содержит акции 500 крупнейших по капитализации компаний США, но некоторые эксперты считают, что удельный вес акций так называемой «великолепной семёрки» в его структуре пора снизить, поскольку в наше время гораздо больший круг компаний тесно связан с технологическим сектором. Аналогичным образом следует снизить и влияние американского сегмента на мировой фондовый рынок.

Источник изображения: Nvidia Подобными соображениями в интервью с Bloomberg поделился опытный биржевой аналитик Эд Ярдени (Ed Yardeni). По его словам, всё большее количество конкурентов достигает нормы прибыли, характерной для компаний так называемой «великолепной семёрки»: Alphabet (Google), Apple, Nvidia, Microsoft, Meta✴✴ Platforms, Amazon и Tesla. При текущем уровне капитализации они слишком сильно влияют на S&P 500, но их положение на рынке при этом не является уникальным, поскольку к ним подбираются и некоторые конкуренты. По мнению Ярдени, в наше время любая компания фактически превращается в технологическую. На предварительной торговой сессии в понедельник акции Tesla, Meta✴✴ и Nvidia по своей курсовой динамике отставали от конкурентов. Удельный вес этих компаний в структуре S&P 500 сохраняется на текущем уровне с 2010 года, и за это время многое изменилось, как считает Ярдени. Удельный вес секторов информационных технологий и услуг в сфере связи следует перераспределить в пользу промышленного и финансового секторов, по мнению эксперта, а сфере здравоохранения нужно добавить удельного веса в структуре этого фондового индекса. Как отмечает аналитик, члены «большой семёрки» более агрессивно соперничают друг с другом, и новые конкуренты у них появляются буквально из ниоткуда. К тому же, не все инвесторы теперь верят в безоблачность OpenAI, которая хоть и не представлена на бирже, оказывает существенное влияние на котировки акций своих ближайших партнёров. Для сравнения, с конца 2019 года совокупная капитализация компаний «великолепной семёрки» выросла более чем на 600 %, а весь индекс S&P 500 за это время вырос только на 113 %. Подобной динамике сперва способствовала пандемия с её переходом на удалённую работу и ускоренной цифровизацией бизнес-процессов, а затем эстафету подхватил бум искусственного интеллекта. Ярдени также считает несправедливым перекос мирового фондового рынка в сторону США, на которые приходится 65 % капитализации. Фундаментально многие соперники США на внешнеэкономической арене демонстрируют более высокую эффективность деятельности, поэтому такой перекос уже себя не оправдывает. Инвесторы охладели к OpenAI, фаворитом в сфере ИИ становится Google

08.12.2025 [07:04],

Алексей Разин

По мнению опрошенных Bloomberg экспертов фондового рынка, корпорация Google постепенно притягивает к себе всё больше внимания в сегменте ИИ, тогда как разработавший ChatGPT стартап OpenAI уходит на второй план. Он хотя и не является публичной компанией, собрал вокруг себя достаточно партнёров, чьи акции торгуются на бирже.

Источник изображений: Google Инвесторов, как поясняет источник, всё больше беспокоят растущие расходы OpenAI без видимых перспектив скорейшего получения прибыли, которая к тому же должна расти очень быстро для создания условий для окупаемости. Холдинг Alphabet, в который входит Google, при этом может похвастать наличием прибыльного бизнеса, позволяющего финансировать проекты в сфере ИИ. Котировки акций эмитентов, находящихся в орбите интересов OpenAI, начали проседать. Об этом можно судить по динамике курса ценных бумаг Oracle, CoreWeave, AMD, Microsoft, Nvidia и SoftBank. При этом акции Broadcom, Lumentum, Celestica и TTM Technologies на подъёме, поскольку бизнес этих компаний связан с активностью Alphabet в сфере ИИ. Если ранее любая благоприятная активность OpenAI способствовала росту курса акций своих сателлитов, то теперь такая связь становится для соответствующих эмитентов своего рода якорем, сдерживающим положительную динамику ценных бумаг. Перемены реализовались буквально в течение нескольких недель. Ещё недавно любой прогресс OpenAI вызвал серьёзный подъём котировок акций, связанных с её деятельностью. «Прозрению» инвесторов способствовали многочисленные комментарии экспертов, которые обратили внимание на «кольцевые схемы» финансирования, растущие долги и неуёмный аппетит стартапа. Если попавшие в сферу интересов OpenAI компании в текущем году увеличили свою капитализацию на 74 %, то в случае с Alphabet прирост измерялся более внушительными 146 %. Рост скептических настроений в отношении OpenAI впервые был зафиксирован в августе, поскольку новая модель GPT-5 удостоилась спорных оценок. В прошлом месяце Google представила новую версию своей Gemini, и тогда противопоставление с OpenAI дало перекос не в пользу последней. Обеспокоенность ситуацией выразил и генеральный директор OpenAI Сэм Альтман (Sam Altman), который объявил «красный код опасности» и велел подчинённым бросить все силы на улучшение ChatGPT. При этом Alphabet остаётся третьей по величине капитализации компанией в индексе S&P 500. У неё достаточно диверсифицированный бизнес, приносящий солидную прибыль во многих сферах деятельности. В сознании многих инвесторов растёт убеждение, что Alphabet имеет все составляющие для превращения в ведущего игрока сегмента ИИ. OpenAI в случае своего превращения во второго по величине игрока рискует финансовыми потоками, которые должны использоваться для оплаты услуг партнёров по развитию вычислительной инфраструктуры, начиная с Oracle и заканчивая AMD и Nvidia. Поставщики элементов инфраструктуры Google при этом демонстрируют отличную динамику своих акций. Поставляющая оптические решения для ЦОД компания Lumentum продемонстрировала рост капитализации более чем в три раза с начала этого года, Celestica прибавила 252 %, а участвующая в разработке фирменных чипов TPU компания Broadcom наблюдает рост котировок акций на 68 % с конца прошлого года.  Против OpenAI работает не только растущая конкуренция, многие инвесторы теперь опасаются, что амбиции стартапа слишком высоки для успешной реализации. Лидерство амбициозной компании теперь не столь очевидно, и это настораживает инвесторов. При этом глубокие взаимосвязи, которые OpenAI успела создать в отрасли, в случае краха её бизнеса угрожают всему фондовому рынку, и опасения по поводу формирования пузыря в сфере ИИ всё чаще звучат из уст экспертов. Сэма Альтмана предсказуемо раздражают подобные вопросы, и недавно он заявил, что «если кто-то желает продать свои акции, я найду на них покупателя», добавив, что не намерен больше рассуждать на эти темы. Эксперты HSBC подсчитали, что на интервале до 2033 года включительно расходы OpenAI способны превысить выручку стартапа на $207 млрд. В сложившейся ситуации для инвесторов находятся и положительные моменты. В частности, они могут приобрести по более низким ценам акции тех же Oracle и AMD, чей бизнес не завязан исключительно на OpenAI, и они в перспективе смогут неплохо себя чувствовать даже без сотрудничества с этим стартапом. Спросом будут пользоваться акции тех компаний, которые лучше конкурентов смогли монетизировать потенциал искусственного интеллекта. «Пузыря нет, но рост ненормальный»: глава SK Group предсказал коррекцию на рынке ИИ-акций

05.12.2025 [18:57],

Сергей Сурабекянц

Опасения по поводу завышенной оценки акций компаний, занимающихся искусственным интеллектом, начали оказывать давление на финансовые рынки в целом. Инвесторы и финансисты задаются вопросом — когда крупные инвестиции в ИИ начнут приносить реальную прибыль. Чэй Тэ Вон (Chey Tae-won), председатель совета директоров SK Group, владеющей ведущим производителем микросхем памяти SK Hynix, не видит признаков ИИ-пузыря, хотя допускает возможность корректировки рынка.

Источник изображения: SK Hynix «Я не вижу пузыря [в индустрии ИИ]», — заявил Чэй Тэ Вон на форуме в Сеуле, отвечая на вопрос главы Банка Кореи. «Но, если посмотреть на фондовые рынки, они выросли слишком быстро и значительно, и [...] вполне естественно, что может быть период коррекции», — сказал он. По мнению Чэя Тэ Вона, акции компаний, занимающихся искусственным интеллектом, растут выше своей фундаментальной стоимости. Он отметил, что «переоценка» стоимости акций не является чем-то новым для растущей отрасли, а развитие ИИ приведёт к значительному повышению производительности. Акции SK hynix выросли на 214 % за год благодаря высокому спросу на её продукцию со стороны компаний, занимающихся разработкой центров обработки данных для ИИ. Южнокорейская компания в октябре сообщила об очередной рекордной квартальной прибыли, обусловленной бумом в сфере ИИ. По словам SK hynix, вся её полупроводниковая продукция следующего года уже зарезервирована клиентами. Компания ожидает дальнейшего продления «суперцикла» производства чипов. После дебюта на бирже акции китайского конкурента Nvidia взлетели в цене на 502 %

05.12.2025 [11:37],

Алексей Разин

Для китайского фондового рынка эта пятница характеризовалась знаменательным событием — компания Moore Threads, которая разрабатывает конкурирующие с продукцией Nvidia ускорители ИИ, после удачного размещения на бирже продемонстрировала рост курса своих акций на 502 % в течение первой торговой сессии.

Источник изображения: Moore Threads Technology В ходе публичного размещения китайская компания привлекла $1,13 млрд, для китайского фондового рынка это IPO стало вторым по величине в текущем году. Если зафиксированный в ходе торгов прирост курса акций Moore Threads на 502 % сохранится по итогам закрытия сессии, это станет самым успешным IPO с 2019 года на сумму свыше $1 млрд, когда в Китае были проведены профильные реформы. В значительной степени подобная реакция рынка указывает на оптимизм инвесторов по поводу успехов китайских разработчиков ускорителей для сегмента ИИ в условиях американских санкций и взятого китайскими властями курса на импортозамещение. Moore Threads намеревается направить вырученные в ходе IPO средства на разработку ускорителей ИИ следующего поколения, а также пополнения оборотных средств. В июле на IPO вышла компания Huadian New Energy Group, по итогам которого удалось выручить $2,7 млрд. Оно стало лучшим с 2022 года среди китайских IPO, в ходе которых удалось привлечь более $1 млрд. Количество заявок на покупку акций компании в розничном сегменте превышало количество доступных ценных бумаг в 2750 раз. Не для всех нынешнее IPO было исключительно радостным. Например, владеющая небольшим пакетом акций Moore Threads компания Shenzhen H&T Intelligent Control, потеряла в цене 10 %. Сама Moore Threads остаётся убыточной, за три квартала этого года её убытки достигли $102 млн, хотя и сократились в годовом сравнении на 19 %. При этом выручка компании выросла на 182 % до $110 млн. Moore Threads была основана в 2020 году выходцем из Nvidia Чжан Цзяньчжоном (Zhang Jianzhong), поэтому её справедливо считают «китайской Nvidia» в сфере разработки GPU. До выхода на рынок ускорителей для ИИ эта компания пыталась создавать графические адаптеры для профессионального использования и игровые видеокарты. С октября 2023 года санкции США ограничили её доступ к услугам зарубежных партнёров типа TSMC, лишив её возможности выпускать свои компоненты по передовым техпроцессам мирового класса. Успех Moore Threads на китайском фондовом рынке воодушевил конкурентов. MetaX Integrated Circuits Shanghai начала принимать заявки на участие в IPO сегодня. Китайские производители памяти YMTC и CXMT также рассчитывают выйти на местный фондовый рынок, чтобы оценить капитализацию в среднем в $42 млрд в каждом случае. Эксперты при этом выражают опасение, что череда крупных IPO может ограничить сумму привлекаемых каждым из эмитентов средств. Акции Intel подскочили на 10 % после слухов о производстве процессоров для Apple MacBook

01.12.2025 [20:11],

Сергей Сурабекянц

Сегодня акции Intel в основном удержали позиции, завоёванные в результате 10-процентного роста, который они продемонстрировали после сообщений о возможной сделке между производителем чипов и компанией Apple. 28 ноября авторитетный аналитик TF International Securities Минг-Чи Куо (Ming-Chi Kuo) опубликовал в X сообщение о том, что, по его ожиданиям, Intel начнёт поставки младших процессоров M для Apple уже во втором или третьем квартале 2027 года.  Apple готовится диверсифицировать свою стратегию производства чипов, привлекая Intel для производства процессоров M-серии начального уровня, начиная с середины 2027 года, что знаменует воссоединение технологических гигантов спустя пять лет после их разрыва. Куо утверждает, что его исследования показывают, что «вероятность того, что Intel станет поставщиком передовых узлов для Apple, в последнее время значительно улучшилась». По его словам, сроки заключения партнёрства зависят от хода разработки компанией Intel комплекта технологического проектирования, что должно произойти в начале 2026 года. По мнению отраслевых экспертов, сделка с Intel представляет собой продуманную попытку Apple снизить свою зависимость от TSMC, которая в настоящее время производит все чипы Apple серий M и A. В то же время TSMC продолжит производство высокопроизводительных вариантов чипов Apple Pro, Max и Ultra, а также процессоров для iPhone. «Apple — потенциальный крупный референтный клиент […], — считает инвестиционный директор GAM Global Equities Пол Маркхэм (Paul Markham). — Если Intel удастся это сделать, есть потенциал для получения более крупных и ценных заказов от Apple, например, на производство процессоров для iPhone, а также для других крупных разработчиков микросхем». Однако Куо полагает, что сделка с Intel не окажет заметного влияния на партнёрство Apple и TSMC: «В абсолютном выражении объёмы заказов на процессоры начального уровня M относительно невелики и практически не окажут существенного влияния на фундаментальные показатели TSMC или её технологическое лидерство в ближайшие несколько лет». По словам Куо, решение Apple использовать Intel для производства своих младших чипов серии M удовлетворит стремление администрации США к продукции с маркировкой «Сделано в США», а также поможет Apple диверсифицировать свою цепочку поставок для производства. Apple начала последовательный отказ от процессоров Intel в компьютерах Mac ещё в 2020 году. На сегодняшний день абсолютно все «Маки» используют чипы, разработанные Apple. На момент подготовки данного материала цена акций Intel снизилась на 1,76 %. Благодаря Google и ИИ акции MediaTek показали лучшую неделю с 2002 года

29.11.2025 [14:26],

Павел Котов

Акции MediaTek продемонстрировали лучшую неделю с 2002 года — выступающая её клиентом Google добилась колоссального успеха в области искусственного интеллекта и вселила в инвесторов оптимизм в отношении тайваньского производителя чипов.

Источник изображения: mediatek.com Накануне на торгах в Тайбэе акции MediaTek демонстрировали положительную динамику пятый день подряд — недельный рост составил 22 % благодаря энтузиазму инвесторов по поводу новейшей модели Google Gemini и сделок поискового гиганта в области чипов для систем ИИ. MediaTek помогает компании в разработке тензорных процессоров (TPU), способных выступить противовесом ИИ-ускорителям Nvidia. Тайваньский чипмейкер известен в первую очередь как разработчик процессоров для смартфонов, но в этом сегменте сейчас всё непросто: невысокий спрос на конечную продукцию, скромная маржа из-за активной конкуренции и крупных затрат на разработку. Успехи Google пришлись кстати — даже после резкого роста акции MediaTek торгуются на 1 % дешевле, чем годом ранее. Компания, конечно, продолжит сотрудничать с китайскими производителями смартфонов, но в 2026 году это направление обещает быть непростым, зато проект TPU Google способен это компенсировать, считают аналитики; рейтинг её акций был повышен. Прогноз по вкладу TPU в общие продажи Mediatek на 2027 год эксперты повысили с $1,8 млрд до $4 млрд; а в 2028 году на эти чипы могут приходиться 20 % операционной прибыли компании — более точный показатель будет зависеть от решений, которые примут в MediaTek и Google. Ещё одним хорошим знаком считаются переговоры Meta✴✴ с Google по поводу аренды TPU на 2027 год — на этом проекте у MediaTek тоже будет возможность заработать. В целом отношение инвесторов к ценным бумагам компании оптимистическое: 23 рекомендуют покупать, 10 — держать, а продавать не рекомендует никто. Средний прогноз на будущий год — рост на 9 %. Аналитики также «больше склоняются» покупать акции MediaTek и других партнёров Google, чем игроков из цепочки Nvidia. Акции Nvidia обвалились на 4 % из-за слухов о том, что Meta✴ нацелилась на ИИ-чипы Google

25.11.2025 [17:41],

Сергей Сурабекянц

Акции Nvidia сегодня упали на 4 % на фоне сообщения The Information о том, что Meta✴✴ рассматривает возможность использования ускорителей искусственного интеллекта, разработанных Google. Акции Alphabet, материнской компании Google, сегодня подрожали на 4,2 %, продолжив более чем 6-процентный рост в понедельник. Акции Broadcom, которая принимает участие в разработке ИИ-чипов Google, выросли сегодня более чем на 2 %, после 11-процентного роста накануне.

Источник изображения: freepik.com Вчера издание The Information сообщило, что Meta✴✴ рассматривает возможность использования тензорных процессоров (TPU) Google в своих центрах обработки данных в 2027 году. Также, по сведениям издательства, в 2026 году Meta✴✴ планирует арендовать TPU у облачного подразделения Google. Выбор компанией Meta✴✴ ИИ-ускорителей Google станет большой победой для Google и потенциальной проверкой эффективности технологии. Изначально Google выпустила TPU первого поколения в 2018 году для внутреннего использования в рамках своего бизнеса облачных вычислений. С тех пор компания разработала более продвинутые версии своего чипа, предназначенные для обработки задач искусственного интеллекта. Nvidia остаётся лидером рынка благодаря своим графическим процессорам, которые стали основным компонентом аппаратной платформы для масштабной инфраструктуры ИИ. Хотя доминирование Nvidia вряд ли будет ослаблено в ближайшем будущем, TPU Google усиливают конкуренцию на рынке полупроводников для ИИ. Компании, развивающие инфраструктуру ИИ, стремятся к более диверсифицированным поставкам чипов, чтобы снизить зависимость от Nvidia. Meta✴✴ входит в число самых крупных инвесторов в инфраструктуру ИИ — по прогнозам, её капитальные затраты в этом году составят от $70 до $72 млрд. «Google Cloud испытывает растущий спрос как на наши собственные TPU, так и на графические процессоры NVIDIA; мы стремимся поддерживать обе платформы, как и делали это на протяжении многих лет», — заявил представитель Google. Скачки стоимости акций технологических компаний происходят на фоне нарастающих опасений финансистов о завышенной оценке стоимости технологических компаний и появлении «пузыря искусственного интеллекта». Хотя Nvidia на прошлой неделе опубликовала более сильный, чем ожидалось, прогноз продаж на текущий квартал, акции технологических компаний после этого упали. Gemini 3 впечатлил не только Альтмана — акции Google взлетели до исторического максимума

23.11.2025 [14:32],

Владимир Фетисов

Акции Alphabet, которая является материнской компанией для Google, достигли исторического максимума. Во время пятничных торгов стоимость одной ценной бумаги Alphabet достигала $302,50, а к завершению торговой сессии удержались на $299,66, что является лучшим результатом для компании за всю историю.

Источник изображения: unsplash.com В настоящее время у IT-гиганта есть немало козырей, которые могут способствовать дальнейшему развитию успеха. На этой неделе Google представила свою самую совершенную ИИ-модель Gemini 3, которая привела в восторг аналитиков, возглавила рейтинги и привлекла внимание со стороны потребителей. Даже гендиректор OpenAI Сэм Альтман (Sam Altman) на фоне успеха Gemini 3 отметил, что его компания, которая прежде считалась лидером в сфере ИИ, снова находится в роли догоняющего. Ещё одним положительным моментом для Google стал недавний запуск новейшего ИИ-ускорителя TPU (Tensor Processing Unit), который в 30 раз более энергоэффективен по сравнению с предшественником, выпущенным в 2018 году. Google стремится предоставить инфраструктуру, которая является «более надёжной, производительной и масштабируемой, чем всё, что доступно где бы то ни было». Это ещё одно направление, которое компания задействует для укрепления собственных позиций в сфере ИИ. Вместе с этим Google начала расширять свой и без того успешных рекламный бизнес на «Режим ИИ» — аналог ChatGPT в поисковике компании. Это помогло рассеять опасения по поводу того, что появление ИИ-инструментов у конкурирующих компаний приведёт к оттоку средств рекламодателей. Положительную роль также сыграл последний финансовый отчёт компании, показавший, что основные показатели оказались выше прогнозов аналитиков. Признаки «близкого» снижения процентных ставок подталкивают вверх курс акций многих технологических компаний, включая Google. В это же время ценные бумаги IT-гиганта росли, падали и снова прибавляли в цене вместе с акциями других крупных компаний ИИ-сегмента. Хуангу пришлось оправдываться, что инвесторы «не оценили» рекордную выручку Nvidia

22.11.2025 [08:07],

Алексей Разин

Высказывания основателя и генерального директора Nvidia Дженсена Хуанга (Jensen Huang) по поводу «ИИ-пузыря» уже прозвучали на квартальной отчётной конференции, где он попытался разубедить инвесторов в его существовании. После на общем собрании сотрудников Nvidia он ещё раз обратился к этой теме, выразив сожаление, что фондовый рынок не смог по достоинству оценить невероятные финансовые успехи компании.

Источник изображения: Nvidia Об этом издание Business Insider имеет возможность говорить благодаря доступу к трансляции с мероприятия, которое прошло в минувший четверг. «Если мы плохо завершили квартал, это является свидетельством наличия ИИ-пузыря. Если мы хорошо завершили квартал, то мы его подпитываем», — заявил глава Nvidia на встрече с подчинёнными. По его мнению, ожидания рынка относительно итогов квартала Nvidia были настолько высокими, что компания просто оказалась в ситуации, когда любые результаты сработали бы против неё. «Если бы мы завершили квартал неудачно, если бы недотянули совсем чуть-чуть, весь мир бы развалился на части», — иронизировал Дженсен Хуанг, обращаясь к сотрудникам Nvidia по поводу получивших распространение в сети мемов, описывающих важность бизнеса Nvidia для современного рынка. «Мы, по сути, удерживаем планету от разрушения — и это сложно назвать неправдой», — добавил основатель компании. Хотя Хуанг и выразил удовлетворение достижением рекордной выручки по итогам прошлого квартала, он подчеркнул, что растущее влияние Nvidia усложняет задачу соответствия рыночным ожиданиям, поскольку они становятся всё выше. Подобное несоответствие в определённые моменты негативно сказывается на капитализации бизнеса, как признал глава Nvidia. Он даже пошутил по поводу «старых добрых времён», когда капитализация компании достигала $5 трлн. «Никто в истории не терял $500 млрд капитализации за несколько недель. Это дорогого стоит», — добавил Хуанг. Как пояснили представители Nvidia, глава компании в своём обращении к сотрудникам советовал им сосредоточиться на работе и предоставить рынку право реагировать на деятельность компании самостоятельно. Рынок не поверил Хуангу: акции бигтехов обвалились после квартального отчёта Nvidia

22.11.2025 [07:18],

Алексей Разин

Основатель и бессменный лидер Nvidia Дженсен Хуанг (Jensen Huang) в момент публикации квартальной отчётности компании приложил немало усилий к убеждению участников фондового рынка в отсутствии признаков формирования «пузыря», и на короткое время его оптимизма хватило, чтобы котировки компаний технологического сектора пошли вверх, но неделю они всё равно завершили заметным снижением.

Источник изображения: Nvidia Как отмечает CNBC, все эмитенты из так называемой «великолепной семёрки», за исключением Alphabet, по итогам недели ушли «в минус» по динамике курса своих акций, а с максимальными потерями столкнулись Nvidia, Amazon и Microsoft. Два последних облачных гиганта стали антилидерами, потеряв в курсовой стоимости своих акций 6 и 7 % за неделю соответственно. Alphabet удалось пойти «против течения» и увеличить стоимость своих акций на 8 %. Во многом это обусловлено реакцией рынка на выход ИИ-ассистента Gemini 3. Акции Oracle просели на 11 %, хотя ранее их взлёт на какое-то время сделал основателя компании Ларри Эллисона (Larry Ellison) богатейшим человеком планеты. Акции производителей полупроводниковых компонентов на этой неделе тоже серьёзно потеряли в цене. AMD и Micron каждая столкнулись с просадкой котировок более чем на 16 %, акции Marvell Technology снизились в цене на 20 %. Облачный провайдер CoreWeave по динамике своих акций сильно зависит от Nvidia, а потому первоначальный взлёт котировок сменился их снижением на 7 %. Инвесторы всё сильнее выражают беспокойство по поводу признаков формирования биржевого пузыря, поскольку огромные суммы капитальных вложений в инфраструктуру искусственного интеллекта пока не сопровождаются пропорциональными прогнозами по извлечению прибыли. Ситуация усугубляется тем, по мнению некоторых экспертов, что облачные гиганты ради более красивых финансовых показателей искусственно растягивают сроки амортизации серверного оборудования, используемого в специализированных ЦОД. Все эти накапливаемые противоречия могут рано или поздно привести к обвалу фондового рынка, как считают скептики. Превосходный отчёт Nvidia вдохновил инвесторов — акции технологических компаний подорожали по всему миру

20.11.2025 [12:51],

Алексей Разин

Третий квартал Nvidia завершила рекордной выручкой, рекордным её приростом в последовательном сравнении, а ещё её прогноз на текущий квартал в размере $65 млрд оказался на $3 млрд выше ожиданий аналитиков. Всё это создало условия для роста котировок акций компаний технологического сектора на торгах в Азии и Европе. В США торги начнутся этим вечером, непосредственно акции Nvidia могут продолжить свой рост.

Источник изображения: Nvidia Как отмечает Bloomberg, европейский индекс Euro Stoxx 50 вырос на 0,9 %, а биткоин отыграл часть недавних потерь, вернувшись на позиции свыше $90 000. Азиатские эмитенты, так или иначе связанные с технологическим сектором, также показали значительный рост котировок собственных акций. TSMC показала рост на 3,6 %, южнокорейские поставщики памяти SK hynix и Samsung Electronics столкнулись с ростом курса своих акций на 4 % и 4,5 % соответственно. Профильные биржевые индексы на Тайване и в Сеуле укрепились более чем на 2 %, а японский Nikkei вырос более чем на 3 %. Японские эмитенты типа Tokyo Electron и SoftBank демонстрировали рост курса своих акций на 5 % и 4 % соответственно. В отличие от «пузыря дот-комов» начала века, как поясняют аналитики, нынешний бум ИИ характеризуется активным участием в инвестициях крупных технологических компаний, которые работают с прибылью и располагают серьёзными запасами собственных средств. Впрочем, и здесь находятся свои критики. По мнению некоторых инвесторов, техногиганты искусственным образом улучшают финансовую отчётность, увеличивая сроки амортизации оборудования, используемого в инфраструктуре ИИ. Поскольку с подобным ажиотажем фондовый рынок не сталкивался ранее, эксперты теряются в предложениях по поводу разумного срока окупаемости ускорителей вычислений. Это другое: глава Nvidia отверг опасения по поводу формирования ИИ-пузыря

20.11.2025 [05:03],

Алексей Разин

По традиции, выступление главы и основателя Nvidia Дженсена Хуанга (Jensen Huang) на квартальном отчётном мероприятии компании было заряжено таким оптимизмом, что её акции успели вырасти в цене на 2,85 % до закрытия торгов и ещё на 5,08 % после. Опасения по поводу формирования ИИ-пузыря на рынке глава Nvidia решительно отмёл, подчеркнув, что мы сейчас являемся свидетелями других тенденций.

Источник изображения: Nvidia «Об ИИ-пузыре много говорят. С нашей точки зрения, мы наблюдаем что-то совершенно отличное», — заявил Дженсен Хуанг. Он привёл как минимум три аргумента в поддержку своей точки зрения во время выступления на квартальном отчётном мероприятии. Прежде всего, в сфере обработки данных, рекламных рекомендаций, поисковых систем и проектирования профессиональные пользователи нуждаются в GPU, поскольку для работы им требуется искусственный интеллект. По этой причине прежняя вычислительная инфраструктура во время очередной модернизации будет переходить на чипы Nvidia. Во-вторых, как считает Хуанг, ИИ не просто будет встроен в существующие приложения, а позволит создавать полностью новые. В-третьих, по его мнению, «агентский ИИ», способный работать без особого вмешательства со стороны пользователя, получит возможности рассуждения и планирования, а для этого ему потребуется ещё больше вычислительных мощностей. Само собой, Хуанг добавил, что только его компания может покрыть все три перечисленные потребности. Каждый из трёх перечисленных факторов динамики, по его словам, будет способствовать развитию инфраструктуры в ближайшие годы. Глава Nvidia также подчеркнул, что даже без учёта новых бизнес-моделей, ускорители этой марки позволяют облачным гигантам увеличивать собственную выручку, поскольку они лежат в основе рекомендательных алгоритмов и помогают продавать больше рекламы. Как считает Хуанг, люди скоро начнут понимать, что происходит в основе бума ИИ, не ограничиваясь упрощённой оценкой капитальных затрат и инвестиций. Финансовые ресурсы клиентов Nvidia руководителя компании не слишком беспокоят, а финансовый директор Колетт Кресс (Colette Kress) добавила, что количество сделок и объёмы заказов на поставку ускорителей Nvidia будут только расти. В течение текущего и следующего годов компания рассчитывает выручить $500 млрд от реализации ускорителей для инфраструктуры ИИ. Акции бигтехов в США скатились — инвесторов пугает раздувающийся ИИ-пузырь

19.11.2025 [06:59],

Алексей Разин

На этой неделе о результатах третьего фискального квартала должна отчитаться компания Nvidia, которая справедливо считается одним из главных выгодоприобретателей в условиях ИИ-бума. Ожидание отчётности оказалось нервозным, котировки акций многих крупных игроков технологического сектора в США снизились.  Индекс Nasdaq Composite, как отмечает Financial Times, просел на 1 %, а менее зависимый от акций технологический компаний S&P 500 опустился на 0,6 %. Акции самой Nvidia успели подешеветь на 2 %, ценные бумаги Microsoft и Amazon потеряли более 3 % стоимости, акции Meta✴✴ просели на 1,5 %. Бум систем искусственного интеллекта до сих пор двигал котировки акций техногигантов вверх, но всё большее количество инвесторов стало выражать озабоченность опасностью формирования пузыря на фондовом рынке. Аналитики Schroders считают, что состояние фондового рынка уже подразумевает «наличие пены и пузырей». Довольствоваться пассивным владением акциями компаний технологического сектора, по их мнению, в данный момент опасно. С сентября компании Amazon, Alphabet, Meta✴✴ и Oracle в совокупности заимствовали $81 млрд для финансирования своих проектов по строительству ЦОД для ИИ, как подсчитали представители Bank of America. Аналитики Nomura заявляют, что инвесторы перестают слепо доверять масштабным планам гиперскейлеров по развитию инфраструктуры. Проведённый среди управляющих фондами опрос показал, что основная их часть считает расходы компаний сектора ИИ неоправданно высокими. Подобного единодушия они не показывали с 2005 года, когда начали проводиться подобные опросы. Эксперты M&G подсчитали, что капитальные затраты в сфере ИИ к 2030 году достигнут $7 трлн накопленным итогом. Проблема заключается в том, что огромные инвестиции не гарантируют пропорционально быстрой монетизации создаваемых сервисов и прироста производительности труда. Это начинает осознавать всё большее количество инвесторов, как добавляют представители JPMorgan Chase. Дальнейшее направление движения фондового рынка будет определяться итогами фискального квартала компании Nvidia, которые будут обнародованы к завтрашнему утру. Именно эта отчётность задаст вектор движения для всего рынка в технологическом секторе до конца текущего года. Индекс Nasdaq в целом за ноябрь упал на 5 %, причём отрицательная динамика наблюдается впервые с марта, весной соответствующий импульс ему придали заявления президента США Дональда Трампа (Donald Trump) по поводу введения повышенных таможенных пошлин. Во вторник наблюдалось снижение биржевых индексов и в Европе, и в Азии, на величину от 1,7 до 3,3 %. В четверг выйдут данные о безработице в США, поэтому сигналов для дальнейшего снижения рынка может быть предостаточно. Биткоин упал ниже $95 000 на фоне снижения акций криптобирж и технологических компаний

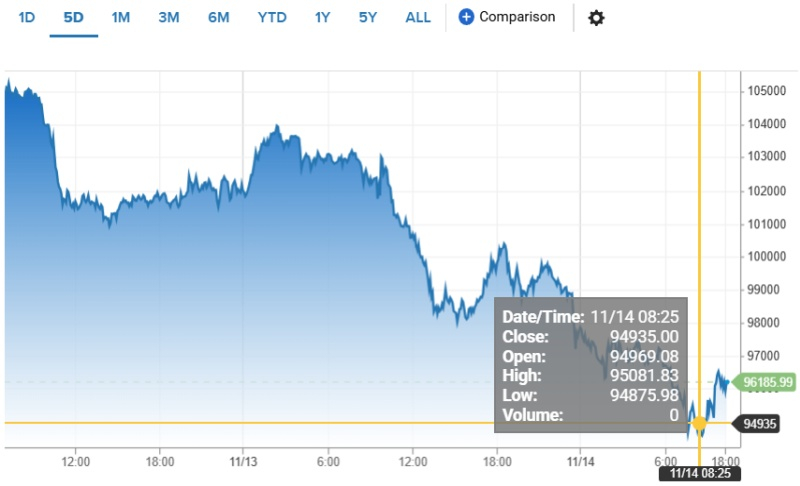

14.11.2025 [19:00],

Сергей Сурабекянц

Сегодня биткоин опустился ниже $95 000 впервые за полгода, потеряв за сутки порядка 8 % и продолжив четырёхдневное падение на фоне общего снижения стоимости акций криптовалютных бирж и компаний, связанных с искусственным интеллектом. Инвесторы также проявляют осторожность в ожидании решения Федеральной резервной системы (ФРС) США по ключевой ставке.

Источник изображения: unsplash.com Крупнейшая криптовалюта по рыночной капитализации часто привлекает тех же инвесторов, которые вкладывают средства в акции крупных технологических компаний. Курс этих акций снизился на фоне опасений по поводу астрономических расходов гигантов Кремниевой долины на инициативы в области искусственного интеллекта. Технологический индекс Nasdaq Composite упал примерно на 0,6 % в пятницу, а Meta✴✴, Alphabet, Intel, Nvidia и Tesla потеряли примерно 1–2 %. Акции компаний, связанных с криптовалютами, также сегодня подешевели. Акции компании-разработчика программного обеспечения и казначейства Bitcoin Strategy (ранее Microstrategy) упали на 6 %. Акции торговых площадок Gemini Space Station и Bullish упали на 2 %, в то время как акции Coinbase снизились на 1 %. Акции компании Bitmine Immersion Technologies, занимающейся майнингом цифровых активов, также торговались на 3 % ниже. По мнению аналитиков, нынешнее снижение биткоина вполне коррелирует с падением других рискованных активов, но масштаб явления больше за счёт повышенной волатильности. Сейчас вероятность понижения ставки до 3,5–3,75 % на заседании ФРС 10 декабря оценивается всего в 53,2 %, хотя две недели назад это значение находилось на уровне почти 95 %. «В системе стало меньше денег, — заявил соучредитель инвестиционной компании Animoca Brands Ят Сиу (Yat Siu). — Инвесторы распродают некоторые активы, чтобы справиться с другими недостатками или опасениями, которые могут у них возникнуть из-за общего спада».

Источник изображения: cnbc.com Сиу отметил, что этот цикл на рынке криптовалют может отличаться от предыдущих, особенно из-за относительно недавнего притока институционального капитала в цифровые активы. По его словам, подобные организации обычно не следуют почти «религиозной» вере давних крупных держателей биткоинов в четырёхлетний ценовой цикл токена. Это может помочь биткоину и другим цифровым активам оставаться относительно устойчивыми к недавним и грядущим неблагоприятным факторам. «Люди думают, что биткоин упадёт до $60 000 из-за четырёхлетнего цикла [и истории падений и коррекций токена], — сказал Сиу. — Но я в это не верю, потому что институты не будут следовать этому конкретному циклу. Они будут рассматривать [спад рынка] скорее как возможность для покупки». |

|

✴ Входит в перечень общественных объединений и религиозных организаций, в отношении которых судом принято вступившее в законную силу решение о ликвидации или запрете деятельности по основаниям, предусмотренным Федеральным законом от 25.07.2002 № 114-ФЗ «О противодействии экстремистской деятельности»; |